что такое общая задолженность по кредитной карте открытие

Как погасить долг по кредитной карте?

Использование кредитной карточки сегодня — прекрасный способ совершить какую-нибудь покупку, если не хватает средств, или поддержать материальное состояние на прежнем уровне при временных проблемах с финансами. Это удобно: карту не так сложно оформить, как кредит, а огромное количество предложений от разных банков позволяет любому выбрать то, которое ему подходит. Но время не стоит на месте. Условия, которые раньше казались выгодными, могут перестать играть человеку на руку, а обстоятельства бывают разные: каждый может столкнуться с задолженностью по карточке из-за финансовых проблем или по ошибке.

Содержание статьи

По какому принципу действует кредитная карта

В отличие от кредита, когда человеку выдают на руки определенную сумму, при оформлении банковской карты кредитор предоставляет возобновляемую кредитную линию. Это значит, что на карточке существует лимит, установленный банком, и в рамках этого лимита Вы вправе распоряжаться деньгами по своему усмотрению. В течение установленного договором периода средства должны быть возвращены. Фиксированной суммы для возврата нет — только минимальный обязательный платеж. Причем большинство банковских организаций устанавливает так называемый льготный период — промежуток времени, когда вернуть кредитные деньги можно без процентов. При грамотном расчете люди могут пользоваться картами, не платя сверх той суммы, что использовали.

Почему возникают просрочки по платежам

Правила кажутся очень удобными и гибкими, но любой человек может недосмотреть, ошибиться, забыть о времени в потоке дел или еще по какой-либо причине отклониться от прописанных в договоре условий. Среди распространенных вариантов стечения обстоятельств несколько пунктов.

Ошибки при расчете беспроцентного периода. Так называемый грейс-период (льготный, беспроцентный период) длится в среднем от 50 до 55 дней у разных банков. Если за это время успеть воспользоваться средствами и вернуть их, проценты не начисляются. С первого взгляда условие лояльно и позволяет гибко распоряжаться финансами, но из-за недостаточного информирования или обстоятельств может возникнуть ситуация, при которой человек неверно рассчитывает льготный промежуток. Грейс-период обычно стартует с началом месяца, а заемщик может быть уверен, что тот длится с момента платежа. В результате, если покупка по карте была совершена не первого числа какого-либо месяца, ожидаемый и реальный промежутки не совпадают. Начисляются проценты, хотя человек и сам может узнать об этом не сразу.

Операции с наличными и переводами. Для действий с наличными деньгами и прямых переводов с карты на карту банки обычно предоставляют более жесткие условия, чем для покупок. Дополнительные проценты и комиссия делают такие операции не слишком выгодными, но ситуации бывают разные, и встречаются случаи, когда без этого не обойтись.

Дополнительные услуги. Банк может не отключить услуги, которые нуждаются в оплате, такие как мобильные уведомления. Плата за них взимается с карточки в счет лимита, и заемщик может об этом не знать либо не принимать во внимание.

Операции в последние дни льготного периода. Например, перевод на счет, что может занимать до нескольких суток.

Что происходит при просрочках

Если у Вас образовалась просрочка, не переживайте. Если за расчетный период внесен хотя бы минимальный платеж, все, что случится, — на остаток суммы начисляются проценты. Если же по недосмотру или в силу обстоятельств платеж пропущен, возникает задолженность. Зачастую, банк считает, что решать, как погасить долг по карте, человек должен сам, и не идет навстречу, начисляя штрафные санкции. Уведомить о задолженности кредитор обязан, но к тому моменту ее сумма может начать превышать ту, что заемщик в состоянии выплатить без ущерба для себя. Частая реакция на такие обстоятельства — паника и испуг. Человек спрашивает себя, что делать, если долг по карте не получится погасить, и в результате совершает необдуманные действия на эмоциях, к примеру, делает ненужные покупки, опасаясь, что скоро денег совсем не будет. Главное здесь — успокоиться. С задолженностью можно справиться, если действовать рационально.

Как погасить задолженность

Что происходит с задолженностью дальше

При отсутствии действий со стороны заемщика банковская организация, как правило, передает право на взыскание задолженности третьим лицам — коллекторским агентствам. Если такое произошло, паниковать все еще не стоит: по законодательству коллекторы не могут требовать с Вас большего количества средств, чем сумма Ваших обязательств. В таких обстоятельствах разумное решение — навести справки об агентстве и, если оно действует в соответствии с законом, пойти агентам навстречу. Добросовестные организации сами заинтересованы в том, чтобы Вы успешно избавились от задолженности и сняли с себя финансовое обременение.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Кредитная карта

Как оформить кредитку и правильно ей пользоваться

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

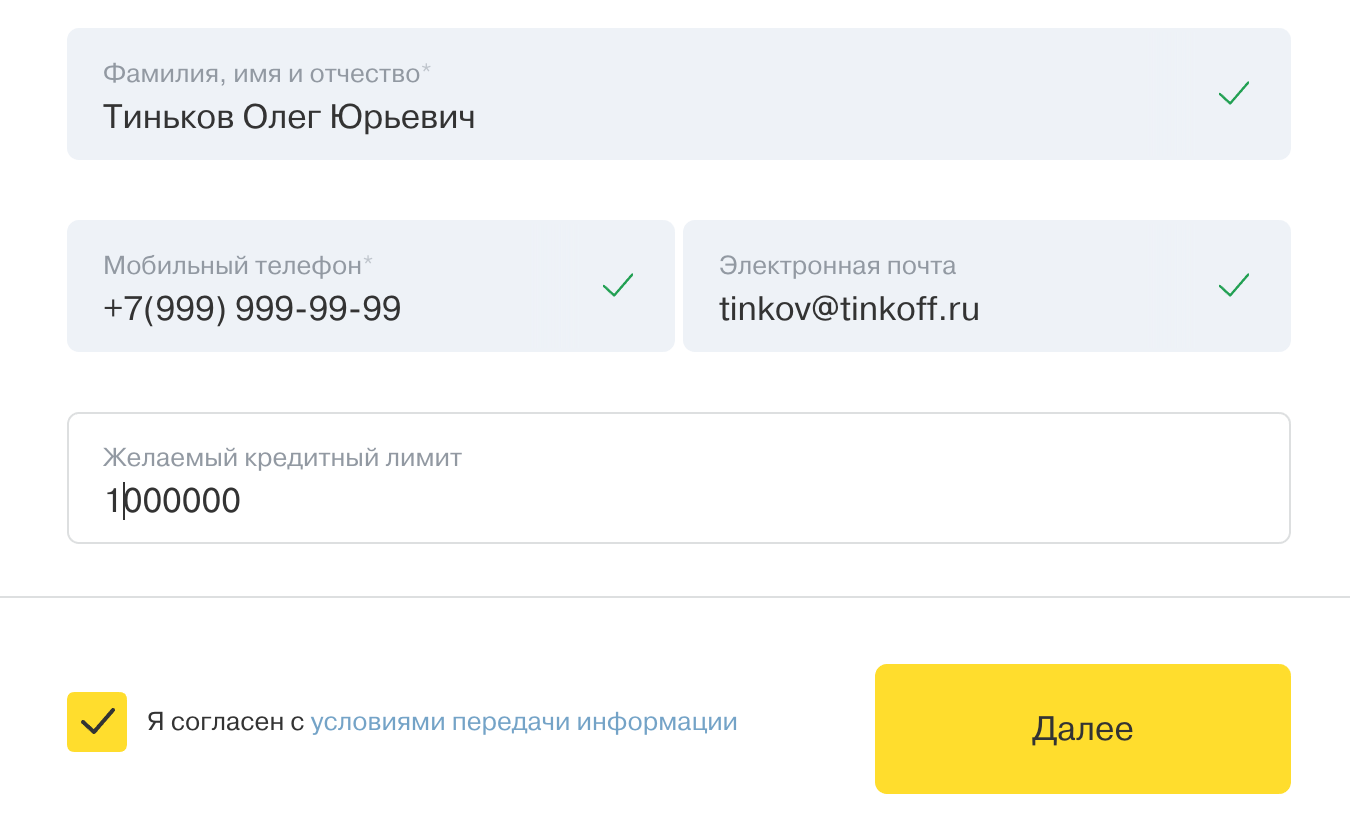

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

Как погасить долго по кредитной карте

С помощью кредитной карты можно оплачивать непредвиденные траты или использовать ее как инструмент для ежедневных покупок. Несмотря на то, что долг кредитке и обычному займу, как правило, погашается по одной и той же схеме, не все заемщики понимают этот процесс. Кроме того, существуют различные нюансы, о которых знают немногие.

Структура

Кредитка дает электронный доступ к выделенному вам банком кредитному счету. На нем лежат средства, которыми вы можете пользоваться по своему усмотрению. Таким образом, пластик может лежать в вашем кошельке до большой распродажи в салоне домашней техники, или же быть вашим основным платежным инструментом.

Главное удобство кредитных карт в том, что заемщику не нужно отчитываться о том, на что идут полученные им деньги. Кроме того, для использования кредита, клиенту не нужно каждый раз обращаться в банк за подписанием договора. По сути, кредитка – это многоразовый возобновляемый займ.

Поэтому стоит внимательно следить за своими расходами.

Как узнать размер долга?

Первое правило любого владельца кредитки: следить за датами и знать размер ежемесячного минимального платежа. Эта информация позволит планировать свой личный бюджет так, чтобы всегда иметь возможность сделать взнос по кредиту.

Где посмотреть точный размер задолженности? Есть несколько способов. Самый очевидный – банкомат. Просто вставьте карточку в банкомат вашего банка и введите заданный к ней пин-код. Сумма отразится на экране. Также вы можете распечатать чек со всей необходимой информацией.

Другой способ – приложение или интернет-банкинг. Сегодня многие клиенты сразу при получении карты подписывают договор дистанционного обслуживания, который дает доступ в личный кабинет, с помощью которого вы можете управлять своими расходами онлайн. В системе вы увидите всю необходимую информацию: историю расходов, размеры комиссии, дату, до которой вы должны сделать взнос, начисленные проценты и минимальный платеж. Вся эта информация поможет вам успеть закрыть обязательства до того, как банк начнет начислять большие проценты.

Многие финансовые организации, кроме того, делают СМС-рассылку. Оповещения, как правило, платные, однако в них указана вся необходимая клиенту информация – сумма и крайняя дата платежа. Так вы точно не забудете о своих обязательствах и сможете вовремя его погасить.

Нюансы льготного периода

Чтобы погашать задолженность по кредитной карте без процентов, необходимо внимательно следить за временными промежутками грейс-периода. Как правило он составляет 50−55 дней, но в некоторых случая достигает 100 и даже 120 дней. В это время вы можете погасить займ и не платить банку проценту, однако здесь есть свои нюансы.

Льготный период, в свою очередь, состоит из двух – расчетного и платежного. Под расчетным подразумевается тот период, в который вы можете расходовать выделенный лимит. Чаще всего он равен календарному месяцу. Например, сентябрь – месяц, в котором вы совершаете покупки, а в первых числах октября будет сформирована банковская выписка по предыдущему периоду – то есть, начнется расчетный период. В сформированной выписке будет указана сумма обязательного платежа и дата, до которой нужно внести средства. Сумма это не равна всей задолженности целиком. Однако, если вы не внесете эту сумму на счет, банк начнет начислять штрафные санкции.

Кроме того, владельцу карты нужно уточнить у специалиста точные сроки расчетного периода в его банке. Дело в том, что разные организации привязывают его к разным датам – так, это может быть день заключения договора или день активации пластика, или же одинаковая дата, назначенная для всех клиентов.

Во время платежного периода необходимо внести средства, чтобы закрыть долг. Однако сделать это можно в течение всего льготного периода. Главное – не позднее окончания грейс-периода.

Обязательный платеж и штрафы

Обязательный (минимальный) платеж – это сумма, которую нужно внести до указанной договором даты в обязательном порядке. Она небольшая, как правило, всего 5−10% от долга. Вы можете добровольно внести сумму, больше минимального платежа, но ни в коем случае не меньше. Обратите внимание также на следующее:

Как погасить долг по кредитке?

Как правило, схема погашения задолженности по кредитной карте не отличается от оплаты кредита. Единственный нюанс: наличие льготного периода, в течение которого вы можете возвращать небольшие суммы, или же закрыть полностью, внеся на счет ровно ту сумму, которую он потратил.

В целом, процесс включает несколько простых шагов:

2. Внесите уточненную сумму через банкомат, кассу банка, денежным переводом или, опять-таки, через интернет-банк. Это может быть как минимальный платеж и несколько равных небольших сумм до конца расчетного периода, либо полная сумма сразу. Также вы можете внести сумму, больше обязательного платежа – это позволит уменьшить тело кредита.

3. Сохраните документы, подтверждающие платежи – с ними вы сможете отстоять свою правоту, если по какой-то причине платежи не пройдут.

4. Посp погашения вы можете запросить справку об отсутствии обязательств перед банком.

Закрытие карты

Часто кредитную карту получают вместо простого потребительского кредита. Дело в возможности безболезненного досрочного погашения долга. Особенно это актуально для кредиток с льготным периодом. Так вы не только сэкономите, но и сможете отказаться от использования заемных средств. Просто внесите всю сумму до окончания беспроцентного периода.

После этого вы также можете закрыть пластик, если не планируете им пользоваться дальше. Для этого обратитесь в отделение банка, где вам поможет сотрудник. Некоторые организации позволяют провести эту операцию онлайн: достаточно зайти в приложение или интернет-банк, проверить, есть ли задолженность по кредитной карте и погасить ее, отключить все платные функции и заблокировать карточку. Некоторые банки позволяют расторгнуть договор кредита через чат поддержки: просто напишите о своем намерении, остальное вам подскажет специалист.

Кредитные карты: что такое основной долг по карте?

Кредитные карты основательно вошли в быт жителей России. Они позволяют на время выйти из рамок бюджета — дожить до зарплаты, если не хватило денег, оплатить непредвиденные расходы, совершить необходимую покупку и так далее. Разберемся в том, что такое основная задолженность по кредитной карте, когда она возникает, что в нее входит и как ее гасить.

Кредитки могут служить страховкой — если срочно потребуются деньги, то человек с помощью кредитной карты их получит. Это создает у владельца карты некоторое спокойствие и уверенность в сегодняшнем дне и своей финансовой стабильности. Даже если потом сумму придется возвращать банку с процентами.

Количество выданных кредитов достигает рекордных показателей. По данным Банка России, за сентябрь 2021 года было выдано 1,11 млн новых кредитных карт, что почти на 25% выше, чем за сентябрь прошлого года — тогда было выдано чуть менее 1 млн карт — 890 тысяч. Тем не менее, владельцы кредитных карт не всегда разбираются в рисках этого инструмента, а также не знают всех его возможностей.

Однако для грамотного использования карты важно знать хотя бы основные моменты, касающиеся этого процесса. Также, чтобы выбрать программу для кредитования, нужно уметь правильно рассчитать полную стоимость кредита для определения выгодных условий. О главных аспектах, касающихся использования кредитных карт, и пойдет речь в данной статье.

Как грамотно использовать кредитную

карту? Спросите юриста

Из чего складывается задолженность по кредитной карте

Задолженность по кредитной карте появляется, когда клиент начинает карту использовать — оплачивает товары или услуги, либо снимает наличные. Если средства не будут вовремя возвращены банку, то долг начнет увеличиваться.

Но будьте внимательны! Практически все банки выдают клиенту неактивированные кредитки. В каких-то банках надо для активации карты просто совершить первую покупку, в каких-то — активировать карту звонком в колл-центр или через банкомат (например, задать PIN-код). Есть банки, в которых при активации карты в банкомате с нее автоматически списывается плата за годовое обслуживание. Так происходит, например, по кредитным картам Сити-банка и банка ВТБ.

Но ваших денег на карте нет, значит, плата спишется за счет кредитного лимита. Например, годовое обслуживание карты стоит 1 тыс. рублей. И с этого момента и начнет течь льготный период по погашению долга. И эта 1 тыс. рублей годового обслуживания автоматически зачисляется вам в счет долга. При лимите карты на 100 тыс. кредитных рублей в момент активации у вас останется 99 тыс. рублей для личного пользования.

Банкиры и законодатели дискутируют, что такое плата за годовое обслуживание и можно ли ее включать в расчет процентной ставки по карте. Часть финансистов полагает, что плата за обслуживание — это аналог платы за расчетно-кассовое обслуживание юр. лиц в банке, поэтому эту сумму нельзя включать в расчет процентной ставки.

Но законодатели тверды — раз вы, банкиры, «минусуете» эту сумму в счет долга, и при этом человек эти средства на себя потратить не может — извольте и стоимость обслуживания включать в расчет процентной ставки за пользование заемными средствами.

Иногда за пользование средствами с карты не требуется никаких переплат — у многих кредитных карт есть беспроцентный период, или как еще его называют грейс-период. Если владелец карты успеет вернуть полную сумму текущей задолженности в этот срок, ему не придется дополнительно оплачивать проценты, либо они будут существенно ниже, чем базовая ставка. Как правило, грейс-период перестает быть актуальным, если с карты произошло снятие наличных.

Но есть банки, у которых и снятие наличных в определенной сумме входит в понятие льготного периода. Этот вопрос надо уточнять при заказе или получении карты.

Общая задолженность по кредитной карте состоит из основной суммы долга по кредиту, процентов за использование денежных средств, различных комиссий, пеней и штрафов, если они были начислены, а также иных платежей, определенных договором с банком или предусмотренных законодательством, например, начислений за платные услуги.

Сумма общей задолженности регулярно меняется, потому что проценты начисляются ежедневно. Для окончательного погашения кредита необходимо будет выплатить полную сумму долга, только после этого перестанут начисляться проценты. При этом нужно учитывать, что по правилам бухгалтерского учета в РФ проценты начисляются на остаток по счету в начале дня.

При этом основной долг ограничивается размером кредитного лимита карты.

Что такое кредитный лимит кредитной карты?

Как происходит погашение долга?

Главное обязательство заемщика при использовании кредитной карты — это вовремя вносить минимальные платежи. Ну и рано или поздно погасить весь образовавшийся долг — по крайней мере, к концу срока действия карты. Срок работы карты указан на ее лицевой стороне. Если на карте написано 12/24, то это значит, что она будет работать до 1 января 2025 года.

Как правило, о крайней дате внесения этого платежа и о сумме банки информируют своих клиентов смс-сообщением заранее — даже если клиент не платит за опцию смс-информирования.

Если банк мне постоянно повышает кредитный

лимит по карте, можно ли его попросить

о снижении ставки?

Если минимальный платеж не будет внесен вовремя или не в полном объеме, то задолженность становится просроченной и заемщику придется оплачивать банку неустойку.

Процесс погашения кредита по карте происходит в следующей очередности:

Что делать, если банк начислил

неустойку? Спросите юриста

В каких случаях возможно повышение кредитного лимита?

В том случае, если клиент банка активно пользуется кредиткой — часто ей расплачивается, вносит минимальные платежи своевременно и не допускает просрочек, то банк может повысить кредитный лимит по карте, причем это может быть сделано даже без согласия заемщика.

Клиенту могут прислать сообщение об увеличении лимита, и если ответной реакции не будет, то лимит будет повышен автоматически.

С одной стороны, такое доверие со стороны банка дает больше финансовых возможностей, но в то же время может возникнуть соблазн необдуманных трат, заемщик может начать расходовать средства в большем объеме, чем раньше, что может привести к негативным последствиям.

Как устанавливается кредитный лимит?

Для каждого клиента лимит устанавливается в индивидуальном порядке. Чтобы определить, на какой кредитный лимит может рассчитывать заемщик, банк проверит кредитную историю, а также попросит сведения об уровне дохода.

Перед подачей заявления на кредит, особенно если речь идет о большой сумме, можно самостоятельно узнать свою кредитную историю онлайн. Чтобы это сделать, нужно узнать в каком бюро кредитных историй (БКИ) она содержится. Для этого необходимо направить запрос через портал «Госуслуги» в Центральный каталог кредитных историй Банка России (ЦККИ). Этот каталог создается банком России, в нем содержатся сведения о том, в каких БКИ содержится кредитная история заемщиков.

Данную услугу можно найти в разделе «Налоги и финансы», она называется «Сведения о БКИ, в которых хранится кредитная история субъекта кредитной истории».

Получив информацию о том, в каких БКИ хранится кредитная история, заемщик может запросить ее, дважды в год есть возможность сделать это бесплатно.

Также через запрос в любом банке, микрофинансовой организации можно получить сведения из Центрального каталога кредитных историй.

Конечно, для этого вы должны были ранее уже взять в этом банке или МФО кредит или займ, то есть быть клиентом этих финансовых организаций. Помните, что запрос КИ не через бюро, а через стороннюю организацию — услуга платная.

Что делать, если кредитная история

плохая? Спросите юриста

Что такое обеспечение кредита?

В некоторых случаях займы выдаются под обеспечение обязательств.

Обеспечение кредита — это один из принципов кредитования, при котором для снижения рисков банка привлекается залог или поручитель.

При дополнительном обеспечении долг заемщика в случае его финансовой несостоятельности обязан будет выплачивать его поручитель. Часто к такому виду кредитования прибегают, если возраст заемщика 18-20 лет или же он старше 70 лет.

Поручителем по кредиту может стать как физическое, так и юридическое лицо, имеющее подтвержденный доход. Это может быть друг заемщика, его родственник или работодатель. Для займов на большие суммы может быть привлечено несколько поручителей.

Но, как правило, при выдаче кредитных карт банки не привлекают поручителей и не требуют залог. Кредитки относятся к так называемому беззалоговому сегменту кредитования, поэтому и ставки по ним довольно высоки, по сравнению, например, с ипотекой.

Как правильно оформить поручительство

по кредиту? Спросите юриста

Какие данные о трудоустройстве нужны для получения кредита?

Для многих кредитных программ есть ограничения для заемщика по стажу на текущем рабочем месте. Например, в Сбербанке для получения потребительского кредита без обеспечения необходимо соблюдать следующие условия:

Перед выдачей кредитных карт банки во многих случаях также запрашивают данные о стаже работы на текущем месте, и если срок недостаточный, банк может посчитать заемщика ненадежным и отказать в получении карты.

Но есть и исключения. Некоторые банки предлагают получить кредитную карту без предоставления сведений о стаже работы и подтверждения уровня дохода. Этот вариант могут использовать те, кто работает неофициально, либо испытывает сложности с устройством на работу, а также в том случае, если деньги нужны срочно.

Оформление таких карт обычно не занимает много времени, а заемщику не требуется предоставлять большой пакет документов, но при этом это предложение часто не является выгодным. По такой карте как правило бывает низкий кредитный лимит, а проценты за использование очень большие.

Также одобрение на кредит без подтверждения дохода и сведениях о стаже работы может получить человек, у которого на счету есть определенная сумма. Банк выдает кредит, рассчитывая, что деньги со счета смогут обеспечить своевременные выплаты по обязательствам.

Какие банки выдают кредитки без подтверждения

дохода? Спросите юриста

Почему важно изучить информацию о кредитах?

Кредитные карты могут быть полезным инструментом, если использовать грамотный подход к дающим картами возможностям. Человек, обладающий достаточными знаниями по этому вопросу, сможет выбрать наиболее подходящую кредитную программу, а также правильно рассчитать свои траты заранее, чтобы избежать в будущем негативных последствий.

Однако, если не предусмотреть возможные риски, можно оказаться в долговой яме. Выпутаться из такой ситуации можно, если задействовать все возможные ресурсы, а также обратиться к юристам, которые подскажут необходимые шаги для этого.

Как выбраться из долговой ямы?

Спросите юриста