что такое обращающиеся контракты

Опционы и фьючерсы: как пройти тестирование инвесторов на эти темы

Что такое опцион?

Опцион — это договор между покупателем и продавцом на покупку или продажу актива (например, акций) в определенное время по заранее оговоренной цене.

Однако право покупки не означает, что Иннокентий обязан выкупить актив. Он может и отказаться, если цена акций изменилась не так, как он рассчитывал. Продавец, наоборот, обязан продать актив по первому запросу покупателя.

«Принципиальная разница между покупателями и продавцами опционов состоит в том, что продавцы опционов (те, кто выписывают опционы) обязаны делать то, что приказывают им покупатели опционов, в то время как покупатели вольны выбирать, исполнять опцион или нет», — отметил Саймон Вайн в книге «Опционы. Полный курс для профессионалов».

При этом размер прибыли покупателя не ограничен. Однако у продавца тоже есть своя выгода. За опцион он получает премию — стоимость опциона, которая не возвращается. Если цена акций в конце срока обращения опциона оказалась равной или ниже прописанной в договоре и покупатель не стал исполнять договор, то премия все равно останется у продавца. Ее размер и будет убытком покупателя.

Существуют пут-опционы и колл-опционы. Первые дают право продать бумаги в будущем на оговоренных условиях, вторые — наоборот, купить. Таким образом, колл-опцион — это контракт на покупку акций. Обычно его заключают в расчете на рост актива. Пут-опционы покупают, чтобы застраховаться от падения цен акций или фьючерсов.

Если я продал опцион на покупку акций, какими могут быть убытки?

Однако можно не только покупать опционы, но и продавать их на фондовом рынке, если они у вас уже есть. Если вы продаете опцион, то риски, а соответственно, и убытки, не ограничены. А вот возможный заработок, наоборот, будет состоять только из премии, полученной за продажу инструмента.

При этом убытки от инвестиций вам никто не возместит.

Фьючерсные контракты на акции: отличие от опционов

Бывают поставочные и расчетные фьючерсы. Поставочные подразумевают, что к дате экспирации — истечения контракта — продавец продаст базовый актив, а покупатель его выкупит. Расчетные заключаются на любые активы, которые нельзя зачислить на счет или неудобно поставить. Например, сырьевые товары или индексы. В таком случае на счет зачисляется или списывается разница между покупкой и продажей контракта.

Стоит учитывать, что цена фьючерсов обычно отличается от стоимости базового актива. В нашем случае — акций. Она может быть либо меньше, либо больше. В стоимость этого инструмента входят прогнозы и риски. Цена фьючерса — это прогнозная цена на базовый актив к дате экспирации. К этому времени стоимость фьючерса постепенно сравнивается со стоимостью базового актива.

Что произойдет, если цена акций резко упала?

При этом за фьючерсы не нужно платить заранее — расчет пройдет после истечения срока контракта. Когда вы заключаете сделку, то брокер блокирует на вашем счете залог — гарантийное обеспечение (ГО). Им могут быть как деньги, так и ценные бумаги. ГО может составлять 10–40% от стоимости контракта. Размер обеспечения можно посмотреть в карточке инструмента на сайте Мосбиржи. ГО меняется каждый день и зависит от цены базового актива, его волатильности, а также от уровня риска контракта. Кроме того, с вас спишут комиссию за сделку.

Посмотрим, что может произойти, если цена акций — базового актива фьючерса — резко упала.

Утром Иннокентий купил один фьючерс на акции, который стоил ₽20 тыс. Допустим, что его гарантийное обеспечение составило ₽2 тыс. К обеду на плохих новостях цена базового актива снизилась, а вместе с ним и стоимость фьючерса — до ₽19 тыс. В итоге с трейдера списали вариационную маржу — ₽1 тыс.

Однако если цена базового актива резко упала и величина убытка сравнялась с гарантийным обеспечением, то брокер потребует пополнить счет — такое уведомление называется маржин-колл. Если вы это сделаете, то позиция останется открытой. Но если вы не исполните требование, то можете сами закрыть позицию и зафиксировать убыток. В ином случае брокер объявит стоп-аут — принудительно закроет позицию.

Я всё-таки понял как работают фьючерсы

В комментариях к посту Биржа продала контракты частных трейдеров по отрицательной цене: десятки россиян обанкротились за по многие давали свои объяснения на пальцах что такое фьючерсы и как они работают. Прочитав один комментарий, я вроде начинал улавливать суть, но после очередного объяснения, хоть порой и смешного, всё опять путалось. Получилась ситуация, что чем больше объяснений, тем больше закипал мозг! И я решил сам разобраться в этом вопросе. Тем более, эта тема мне была всегда интересна. Прочитав здесь https://journal.tinkoff.ru/futures/ про основные моменты по фьючерсам, а также набросав простенький расчёт в Excel’е что будет происходить со счётом трейдера, у меня полностью (как мне кажется) сложилась базовая картина как работают эти спекулятивные штуки.

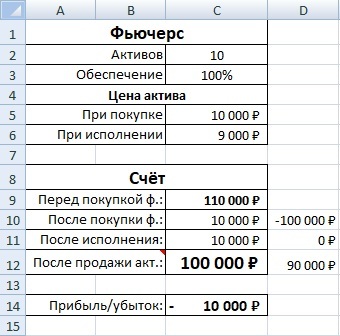

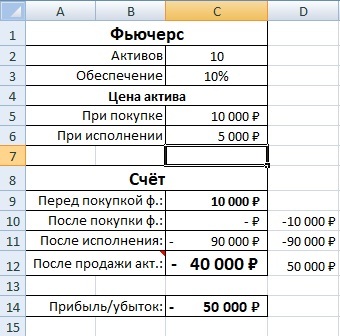

Что мы здесь видим. Изначально у нас на счёте лежало 110 000 руб. После покупки фьючерса у нас остаётся 10 000 руб. После исполнения фьючерса ничего не поменялось, так как мы уже оплатили контракт.

И тут настало время рассказать про типы фьючерсов. Они бывают поставочные и расчётные. При поставочных фьючерсных контрактах поставляется реальный актив. Я не знаю как дела обстоят с той же нефтью, но акции, например, реально окажутся в нашем портфеле. При расчётном фьючерсе никаких реальных активов нет, всё виртуально. На моменты сделок только фиксируются прибыль или убыток.

Возвращаяемся к нашему расчёту. Если наш фьючерс был поставочным, то после исполнения мы получим активы, и что с ними делать, решать нам. Если мы тут же решим их продать, то сможем это сделать по цене 9000 руб. за акцию, то есть за 90 000 руб. и понесём убытки в 10 000 руб. Либо мы можем попридержать наши активы до лучших времён, когда они опять вырастут в цене, и тогда уже их продать. При расчётном фьючерсе с нашим счётом будет происходить всё то же самое, за исключением того, что мы не сможем оставить себе активы, так как их не существует, они автоматически виртуально будут проданы по текущей цене, чтобы у нас зафиксировалась прибыль или убыток (в данном случае последнее).

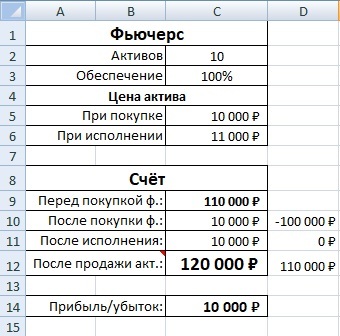

Если бы цена на актив выросла до 11 000 руб., то мы бы получили прибыль в 10 000 руб.:

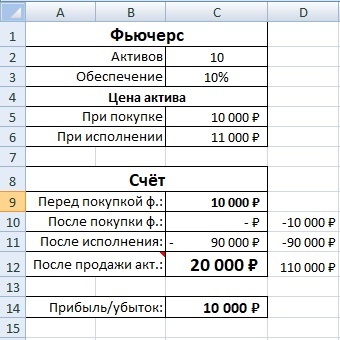

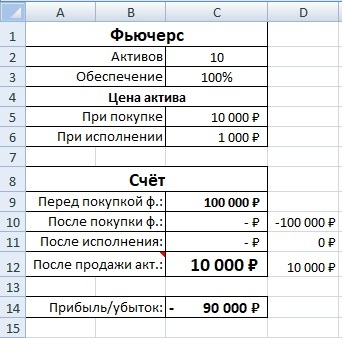

Рассмотрим на том же примере. Дальше будем считать, что наш фьючерс расчётный. Понятно, что теперь нам не обязательно иметь на счету 100 000 руб., чтобы прикупить контрактик, достаточно и 10 000 руб. Смотрим что получится:

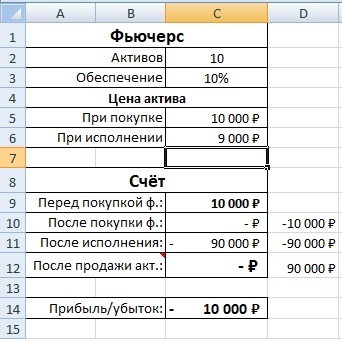

Продолжаем. Улыбка с нашего спекулянта сойдёт, когда цена актива просядет:

«Блин, а убытки тоже взрослые. А точно там на биржах лохи сидят?»

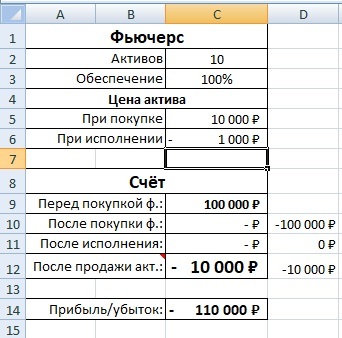

Это всё понятно, но где минусы?! Ну, дык, там нефть нормально так просела. Смотрим, а что у нас тогда будет:

А что там у наших ребят, которые по полной платят? Даже если совсем всё плохо по цене:

Убытки, конечно, серьёзные, но, хотя бы, в долги не ушли. Эй, спекулянт, за всё надо платить!

Но, справедливости ради, если ситуация сложится как недавно с нефтью, то и 100%-ые тоже погрустнеют:

фьючерсы и опционы были изначально придуманы не чтобы дешевле или дороже продать или купить что-то, а чтобы купить или продать это по предсказуемой цене.

потому что если у тебя нет большого склада и тебе нужна нефть в июне, то ты бы хотел быть уверен что уже сейчас обеспечил себе ее поступление. а не бегать в мыле в июне в поисках «где бы и по сколько купить»

Таким образом, для продавцов фьючерсы выгодны, если цена на актив ко сроку исполнения фьючерса упадёт, а для покупателя выгодны, наоборот, при повышении цены на актив

вы смотрите только с точки зрения спекулянта.

ну и далее у вас все примеры вокруг финансовых активов, причем таких, которые нам самим не нужны, и мы их должны продавать. ну то есть изначально была цель спекуляция. ну да, есть и такие игроки

Вот тут на видео всё просто объяснено

Не знаю, правильно ли я понял пост, но в беспоставочных (расчетных) контрактах при экспирации базовый актив не продается автоматически, держатель контракта лишь платит (или получает) разницу рыночной цены (в день истечения фьючерса) и оговоренной цены. И страховой взнос тут ни при чем. Герои из поста не смогли продать свои контракты, когда цена на них упала ниже минимума, установленного Московской биржей. И они были вынуждены выплатить продавцу контракта убытки от того, что упала нефть (а цена там и до отрицательных значений доходила).

Разумеется, рынок это теории вероятностей. Задача трейдера вытянуть эту вероятность в свою сторону. ТА и ФА в помощь

Автор использует производный инструмент SPOT’ового рынка, предназначенный для хеджирования рисков, как инвестиционный инструмент, уверяя Вас, что он понял как Perpetual Futures (оно) работает, а как с ним работать его уже не чесало.

Интересно ты считаешь)) если денег не было и ты в минусах, то беда. А если свои бабосы слил со счета, то норм, но когда в отрицательный ушел баланс-беда

Надеюсь, тебе по должности на работе, с тмц не дают работать))

Опцион. Нужно купить опцион: форвардный контракт с необязательным исполнением на форвардный контракт с обязательным исполнением. Твои убытки четко ограничатся, а возможная прибыль сможет расти так же бесконечно.

Экскурс по работе биржи Binance

Всем привет! На меня подписалось пол сотни человек, проявив интерес к торговле криптовалютами, это здорово! Для вас пишу пост продолжение по работе биржи.

Сразу скажу, что я работаю в торговом терминале, (поэтому по работе сайта могу что-то упустить, если что поправьте). В терминале гораздо больше возможностей, более удобная и быстрая торговля, но в настройке он довольно сложен. Вряд ли по терминалу сделаю пост, уж слишком профильно, но где поискать могу сказать.

На бинанс нам предлагают два основных вида торговли это спотовая торговля и деривативы.

Спотовая торговля.

При спотовой торговле мы можем покупать любую валюту по интересующей нас цене и ждать её роста, что бы продать по более выгодной цене. Далее повторять эту процедуру на этой же или любой другой валюте. Т.е. продать то, чего у нас нет мы не можем, получается отсутствует шорт, (кроме маржинальной)

Спотовая торговля делится на

1. Конвертацию – просто перевод из одной валюты в другую по рыночному курсу на данный момент (так называемый маркет ордер), без графиков стаканов и лишних кнопок. Может подойти тем, кто просто хочет купить здесь и сейчас и держать в надежде на рост.

2. Классическая – как пишет бинанс – простой и удобный интерфейс для начинающих, принцип торговли не меняется. Меняется интерфейс, выставление ордеров (покупка и продажа) внизу, размер окон нельзя изменить, чуть меньше инструментов на экране.

3. Продвинутая – принцип торговли тот же, что и в классической, другой интерфейс. Между этими двумя видами выбирайте сами, кому что удобнее. Но если вы заинтересуетесь торговлей фьючерсами, там только «продвинутый» интерфейс, так что рекомендую изучать сразу его.

4. Маржинальная – отдельный подтип торговли с другим принципом. Здесь мы можем воспользоваться заёмными средствами с кредитным плечом х3 при кросс (при кросс марже мы рискуем всеми деньгами на балансе) и х10 при изолированной (при изо марже мы рискуем средствами которые участвуют в сделке). Так же при этом виде торговли можно шортить, (продавать то, чего у нас нет, за счёт заёмных средств)

5. P2P – рассказывал в прошлом посте, интересна нам только при выводе или вводе денег на биржу.

Что такое кредитное плечо, лонг и шорт.

Лонг – покупка в надежде на рост.

Шорт – продажа (того чего у нас нет) в надежде на падение и выкуп обратно по более низкой цене, что бы оставить разницу между продажей и последующей покупкой себе.

Плечо – представим, что у нас на балансе 1000 USDT (=1000$) при кросс марже мы можем взять заёмных средств еще 2000 USDT (1000 умножаем на 3), получается теперь мы торгуем на 3000. Если мы купили, и цена выросла на 10% то мы возвращаем заёмные средства, а разницу оставляем себе (вычитаем комиссию за сделку и процент по займу, но они не значительные) 10% от 3000 = 300 – мы, имея 1000 на балансе при ходе цены в 10% заработали 300, хотя без плеча могли только 100.

Обратный эффект мы получим если цена упадёт на 10%, мы потеряем 300, но нам надо вернуть 2000, получается у нас останется только 700. Если цена упадёт на 34% мы потеряем все наши деньги.

В связи с этим, торговля с плечом является очень опасной деятельностью, если мы возьмём кредитное плечо х100 (доступно на фьючерсах), то достаточно 1% роста что бы удвоить наши деньги при лонге или 1% падения, что бы потерять всё. Соответственно при шорте – 1% падения для удвоения, 1% роста для потери всего.

Деривативы так же делятся на несколько типов, но я пользуюсь только одним видом (про остальные не расскажу, что бы не дезинформировать, может в посте кто дополнит) и вам в остальные лезть тоже не советую, может, кроме Баттла, но там всё просто, сделай определённую ставку, угадай куда пойдёт цена биткоина и заработай – лудомания чистой воды, на любителя.

Фьючерсы – это не сами монеты btc, eth и т.д. это бессрочный (на бинанс) контракт с обещанием его выкупа, когда мы захотим, (если цена пойдёт в нашу сторону). Либо биржа принудительно заставит нас выкупить эти контракты, (чем больше плечо, тем быстрее это может произойти) если цена пойдёт не в нашу сторону, с ликвидацией всего фьючерсного счёта или позиции, (изо и кросс, смотрите выше). Соответственно при покупке контактов в лонг мы можем бесконечно их держать при росте цены. При продаже в шорт – бесконечно держать при падении цены.

Так же у фьючерсов и самой монеты может отличаться цена, но в 95% совсем не значительно. И у фьючерсов, как правило, гораздо больший объём торгов.

В остальном они торгуются абсолютно так же как и монеты на простом спотовом рынке, за исключением возможности выбора плеча от 1 до 125.

Для торговли фьючерсами надо включить эту возможность в аккаунте, там попросят ответить на несколько вопросов о том, что такое фьючи. Рекомендую действительно разобраться и попробовать самому на них ответить, но можете натыкать любые ответы, бинанс потом предложит правильные.

С типами торговли слегка разобрались, едем дальше.

Интерфейс я буду показывать на примере «продвинутой» торговли, она пригодится на фьючерсах.

Что бы не захламлять картинку отмечу на ней жёлтые цифры и ниже дам их описание. Важности в порядковом номере нет, ставил от балды.

1. Здесь переключаемся на фьючерсную торговлю, что бы вернуться назад на спот нажимаем на квадратик левее.

2. В этом поле отображается график курса валюты. В нём же применяются индикаторы, смотрится история торгов за прошлое время, можно использовать линейку, рисовать наклонные и т.д.

3. Выбор временного промежутка (таймфрейм), которому будут соответствовать столбики в торговом поле, можно выбрать от 1 минуты до 1 месяца.

4. Столбики – это бары, зелёный обозначает рост цены в определённый промежуток времени (таймфрейм), красный – падение. Есть тело бара (то что залито цветом) – обозначает по какой цене начался и закончился таймфрейм, хвосты снизу и сверху обозначают общий ход цены за тот же таймфрейм.

5. Здесь мы можем увидеть открытые ордера – наши заявки на покупку или продажу по определенной цене, которые ещё не сработали, историю срабатывания ордеров, историю проведённых сделок, открытые на данный момент маржинальные позиции.

6. Отображение цены на данный момент времени.

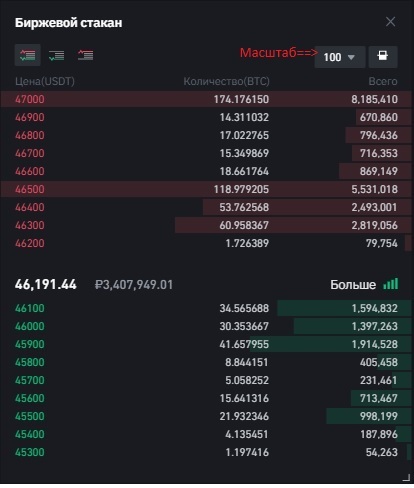

7. Биржевой стакан – отображает все открытые ордера на покупку и продажу по определённой цене. Красные – сколько суммарно и по какой цене другие игроки готовы продать. Зелёные, соответственно купить.

На нём остановимся поподробнее.

Стакан, на самом деле, один из самых полезных для новичка (и скальпера) индикаторов хода цены.

В любой момент времени, игроки могут докинуть в любой ряд новых бойцов (добавить лимитные ордера).

Бывает ещё, что одна армия выставляет оочень много бойцов где-то повыше или ниже и другая видя это ссытся и убирает своих, и побеждает не борьба а блеф.

Таким образом, когда цена утыкается в большую армию поддержки или сопротивления мы можем попробовать прогнозировать цену. Если армия не побеждена от неё скорее всего будет отскок, если армия побеждена, то цена пойдёт дальше, чем большая армия была побеждена, тем сильнее, как правило, цена пойдёт дальше.

8. Здесь выбираем пару, на которой можно торговать, там можно фильтровать по цене, объёму, проценту роста или падения.

9. Выбираем тип ордера. Лимит – мы сами выставляем цену покупки или продажи, и когда график дойдёт до этой цены, мы автоматически произведём сделку, даже если спим в этот момент. Маркет – мы покупаем или продаём немедленно по цене на данный момент.

10. Обычный – простая спотовая торговля без плеча. Занять – открыть маржинальную позицию. Погасить – закрыть её.

11. Количество монет и цена по которой мы готовы открыть лимитный ордер. Либо просто количество при маркет ордере.

12. Лента сделок показывает, в какое время по какой цене и сколько было продано и куплено. Тоже достаточно полезно, если все начали продавать большие объемы, значит покупать прямо сейчас не стоит и наоборот.

13. Руководство. Там обычно бывает полезный ролик по принципам работы, так же оттуда можно уйти в faq, который на бинансе достаточно подробный и читабельный.

14. 13 ещё раз, лень уже переделывать) TradingView рабочая область графика с большим количеством инструментов индикаторов и осцилляторов, но это уже совсем другая история.

В общем, краткий экскурс вроде как окончен, спасибо если дочитали. Задавайте вопросы.

Так же, если решите попробовать свои силы при регистрации можете ввести рандомные цифры 67153827, можете не вводить я не настаиваю, прямые ссылки на пикабу запрещены.

Предлагайте о чём ещё написать, если интересно, а то мне понравилось=) Могу попробовать про интрадей или скальпинг, но там только своими словами я не обойдусь уже)

Фьючерсы – первые шаги

Широкая линейка обращающихся на FORTS фьючерсов и опционов привлекает внимание к этому рынку многих новых потенциальных участников. Ведь именно здесь у них есть возможность торговать недоступными на других биржах активами: индексом РТС, золотом, нефтью, процентными ставками. Однако эти инструменты несколько сложнее акций и облигаций, но и потенциально более доходны. Начнем с более простого – фьючерсов.

Для большинства людей, даже тех, кто давно работает на финансовом рынке, слова фьючерс, опцион, деривативы ассоциируются с чем-то чрезвычайно далеким, непонятным и мало связанным с их повседневной деятельностью. Между тем практически каждый, так или иначе, сталкивался с производными инструментами.

Самый простой пример: многие из нас привыкли следить за динамикой мирового нефтяного рынка по ценам эталонных сортов – Brent или WTI (Light Crude). Но не все знают, что когда говорят о росте/падении котировок на сырье в Лондоне или Нью-Йорке, то речь идет о ценах фьючерсов на нефть.

Смысл фьючерса чрезвычайно прост – две стороны заключают сделку (контракт) на бирже, договариваясь о купле-продаже некого товара по истечении определенного срока по оговоренной фиксированной цене. Такой товар называется базовым активом. При этом основным параметром фьючерсного контракта, о котором договариваются стороны, является именно цена его исполнения. Заключая сделку, участники рынка могут преследовать одну из двух целей.

Для одних цель состоит в том, чтобы определить обоюдно приемлемую цену, по которой в день исполнения контракта будет осуществляться реальная поставка базового актива. Договариваясь о цене заранее, стороны страхуют себя от возможного неблагоприятного изменения рыночной цены к указанной дате. В этом случае никто из участников не стремится извлечь прибыль из самой сделки с фьючерсом, но заинтересован в ее исполнении таким образом, чтобы были соблюдены заранее спланированные показатели. Очевидно, что такой логикой при заключении фьючерсных контрактов руководствуются, например, производственные предприятия, закупающие или продающие сырьевые товары и энергоресурсы.

Для другого типа участников срочного рынка цель – заработать на движении цены базового актива за срок с момента заключения сделки до ее закрытия. Игрок, которому удалось правильно спрогнозировать цену, в день исполнения фьючерсного контракта получает возможность купить или продать базовый актив по более выгодной цене, а значит извлечь спекулятивную прибыль. Очевидно, что вторая сторона сделки будет вынуждена совершать ее по невыгодной для себя цене и, соответственно, понесет убытки.

Понятно, что в случае неблагоприятного развития событий для одного из участников, у него может возникнуть соблазн уклониться от исполнения обязательств. Это неприемлемо для более удачливого игрока, так как его прибыль формируется именно за счет средств, уплачиваемых проигравшим. Поскольку на момент заключения фьючерсного контракта оба участника рассчитывают оказаться в выигрыше, они одновременно заинтересованы в том, чтобы застраховать сделку от недобросовестного поведения терпящей убытки стороны.

Вопрос контрагентских рисков напрямую стоит не только перед спекулянтами, но и перед компаниями, страхующимися (хеджирующимися) от неблагоприятного изменения цены. В принципе, представителям реального бизнеса достаточно было бы скрепить договор крепким рукопожатием и печатью компании. Такая двусторонняя внебиржевая сделка называется форвардным контрактом. Однако жадность одной из сторон может оказаться непреодолимой: зачем терпеть убыток по контракту, если ваш прогноз не оправдался и вы, допустим, могли бы продать товар дороже, чем оговорено в форварде. В этом случае второму участнику сделки придется инициировать длительные судебные разбирательства.

Оптимальное решение проблемы гарантий заключается в привлечении независимого арбитра, главная роль которого заключается в том, чтобы обеспечить исполнение сторонами их обязательств вне зависимости от того, насколько велики будут убытки одного из участников. Именно эту функцию на рынке фьючерсов выполняет биржевой клиринговый центр (КЦ). Фьючерсный контракт заключается в биржевой системе, и центр клиринга следит за тем, чтобы в день расчетов каждый из участников торгов выполнил свои обязательства. Выступая в роли гаранта исполнения контрактов, клиринговый центр обеспечивает получение заработанных денег удачливым спекулянтом или хеджером (страхующейся стороной) вне зависимости от поведения другого участника сделки.

С юридической точки зрения, совершая сделку на бирже, трейдеры заключают контракт не между собой – для каждого из них другой стороной по сделке выступает клиринговый центр: для покупателя продавцом и, наоборот, для продавца покупателем (см. рис. 1). В случае возникновения претензий в связи с неисполнением фьючерсного контракта противоположной стороной биржевой игрок будет требовать компенсации неполученной прибыли именно от клирингового центра как от центральной стороны по сделкам для всех участников рынка (для этого в КЦ существуют специальные фонды).

Арбитраж клирингового центра также защищает участников торгов от теоретической патовой ситуации, в которой исполнить обязательства по контракту не смогут обе стороны. Де-юре и де-факто, заключая фьючерсную сделку на бирже, трейдер не оказывается связан с конкретным контрагентом. Клиринговый центр выступает главным связующим элементом на рынке, где равный объем длинных и коротких позиций позволяет обезличить рынок для каждого из участников и гарантировать исполнение обязательств обеими сторонами.

Кроме того, именно отсутствие привязки к определенному контрагенту позволяет участнику рынка выйти из позиции, заключив оффсетную сделку с каким угодно игроком (а не только с тем, против которого открывалась позиция). К примеру, у вас был открыт фьючерс на покупку. Чтобы закрыть длинную позицию вам нужно продать фьючерсный контракт. Если вы продаете его новому участнику: ваши обязательства аннулируются, а у клирингового центра остается короткая позиция против длинной у нового игрока. При этом на счете участника, продававшего контракт в то время, когда вы только открывали позицию, никаких изменений не происходит – у него остается короткий фьючерс против длинной позиции клирингового центра.

Такая система гарантий, конечно же, выгодна участникам рынка, но связана с большими рисками для клирингового центра. Ведь в случае отказа проигравшей стороны от уплаты долга у КЦ нет иного пути, кроме как выплатить прибыль выигравшему трейдеру из собственных фондов и начать судебное преследование задолжавшего участника торгов. Подобное развитие событий, безусловно, не является желательным, поэтому клиринговый центр вынужден страховать соответствующий риск еще в момент заключения фьючерсного контракта. С этой целью с каждого из участников торгов в момент купли-продажи фьючерса взимается так называемое гарантийное обеспечение (ГО). Фактически оно представляет собой залоговый депозит, который будет потерян участником, отказавшимся от уплаты долга. По этой причине гарантийное обеспечение также часто называют депозитной маржой (третий термин – начальная маржа, так как она взимается при открытии позиции).

В случае дефолта проигравшей стороны именно за счет средств депозитной маржи и будет выплачена прибыль другому участнику сделки.

Гарантийное обеспечение выполняет еще одну важную функцию – определение допустимого объема сделки. Очевидно, что при заключении соглашения о купле-продаже базового актива в будущем никакого перечисления денежных средств между контрагентами не происходит до момента исполнения контракта. Однако возникает необходимость «контролировать» объемы сделок с тем, чтобы на рынке не возникали ничем необеспеченные обязательства. Страховкой того, что участники, заключившие фьючерсные контракты, намерены их исполнить, и что у них есть для этого необходимые средства и активы, и является гарантийное обеспечение, которое, в зависимости от инструмента, составляет от 2 до 30% от стоимости контракта.

Таким образом, имея на счету 10 тысяч рублей, участник торгов не сможет спекулировать фьючерсами на акции стоимостью, например, 1 млн рублей, однако сможет фактически совершать маржинальные сделки с кредитным плечом до 1 к 6,7 (см. таблицу 1), что существенно превышает его инвестиционные возможности на рынке акций. Впрочем, увеличение финансового рычага, естественно, влечет за собой пропорциональный рост рисков, что необходимо четко осознавать. Также нужно отметить, что минимальная базовая ставка ГО может быть увеличена решением биржи, например, при росте волатильности фьючерса.

Табл.1 Гарантийное обеспечение в FORTS

(минимальный базовый размер ГО в процентах от стоимости фьючерсного контракта и соответствующее ему плечо)