что такое нкд по акциям

Как учитывается накопленный купонный доход в налоге на купоны облигаций?

Время от времени я размещаю часть своих свободных денег на ОФЗ до момента их использования. То есть бывает, что за период выплаты купонного дохода покупаю и продаю по несколько раз.

Общался со своим брокером — они сами не понимают, как будет удерживаться налог в этих случаях. Поэтому предлагаю обсудить вопрос об уплате налога с купонного дохода. Приведу пару примеров.

Пример 1. Пусть выплата купона будет в июле, а каждый месяц начисляется по 10 Р купонного дохода. ОФЗ не меняет свою стоимость, чтобы не учитывать 13%. Получается так:

Но когда я покупал в марте 100 ОФЗ, я ведь уже заплатил 2000 Р купонного дохода. То есть при выплате НДФЛ с купона в июле я заплачу налог с этих 2000 Р второй раз.

Думаю, эта тема была бы интересна многим инвесторам.

Дмитрий, в вашем вопросе не хватает некоторых деталей, без которых я не могу оценить, правильно или нет планирует удерживать налог ваш брокер. Расскажу подробно, как купоны должны облагаться налогом по закону, а дальше на ваших примерах покажу, когда расчет вашего брокера верен, а когда нет.

НКД и купонная выплата

Для начала разделим понятия «накопленный купонный доход», или НКД, и «купонная выплата», или купон.

Купон — это установленный эмитентом процент от номинальной стоимости облигации, который выплачивается ее владельцу. То есть это сумма, выплаченная владельцу облигации.

Купон облагается налогом в момент выплаты, на счет зачисляется сумма за вычетом налога.

После выплаты купон включается в доходы в общую налоговую базу по ценным бумагам. Налог, который удержали при выплате купона, уменьшает налог к уплате по всем операциям с ценными бумагами.

Есть особенность для купонов по облигациям на индивидуальном инвестиционном счете — ИИС. Купон можно не облагать налогом в момент выплаты, только если он выплачивается на ИИС. Но если такой купон по облигациям на ИИС выплачивается на банковский счет, налог удержат.

НКД — это часть прибыли от купона, которая накопилась от последней купонной выплаты до настоящего момента и еще не выплачена владельцу.

Накопленный купонный доход — это часть сделки по покупке и продаже облигаций. НКД, полученный при продаже облигаций, включается в доходы по ценным бумагам. НКД, уплаченный при покупке этих облигаций, — в расходы по ценным бумагам.

Я встречала два подхода брокеров к включению НКД, уплаченного при покупке, в расходы по операциям с ценными бумагами:

На мой взгляд, оба варианта не противоречат законодательству — это просто особенности учета у разных брокеров.

Мы уже писали, что с 2021 года льготы для ОФЗ и корпоративных облигаций отменили. С 1 января купоны по всем облигациям будут облагаться налогом одинаково.

Минфин опубликовал подробное письмо об общем порядке налогообложения купонов по облигациям. С 2021 года такой порядок можно применять ко всем купонам, в том числе к ОФЗ.

Теперь о том, как должен удерживаться налог в ваших примерах, если мы считаем, что все происходит в 2021 году.

Что значит НКД (накопленный купонный доход) при покупке облигаций

Что такое накопленный купонный доход?

Накопленный купонный доход по облигации (НКД) – это часть процентной ставки от средств, которые её владелец дал в долг государству или большой компании. За пользование инвестированными деньгами эмитент (тот, кто выпустил облигации) ежегодно начисляет купон (доход) держателю ценной бумаги. Доход по фиксированной или плавающей ставке можно получать сразу за весь год или несколькими траншами, например, раз в полгода или поквартально.

Купон выплачивается эмитентом текущему владельцу бонда (ценной бумаги, подтверждающей долговые обязательства эмитента). Поскольку облигация по своей сути является долговой распиской, её можно продать на вторичном рынке на любом этапе периода обращения. У одного и того же бонда может быть несколько держателей, каждый из которых получит свою долю дохода, соответствующую сроку владения.

Продавая облигацию до наступления момента выплаты процентов по купону, её владелец одновременно со стоимостью ценной бумаги получает и средства по ставке даже в том случае, если срок выплаты процентов ещё не наступил. Эта прибыль и называется накопленным купонным доходом. Помимо таких выплат инвестор может получить прибыль в результате повышения котировки бонда за время владения им, от возмещения номинала при погашении и от реинвестирования средств.

Зачем инвестору нужно знать о накопленном купонном доходе?

НКД добавляется при покупке или продаже облигации к её номинальной стоимости и таким образом даёт возможность продать бонд в любое время без привязки к моменту очередной выплаты по купону. Покупатель выплачивает стоимость ценной бумаги и часть купонной ставки (процентного дохода) за тот отрезок времени, который облигация с момента последней выплаты процентов пробыла у продавца.

Предположим, что стоимость бонда на момент сделки составляла 10 000 руб., ставка в размере, например, 12 % по нему выплачивается раз в 6 месяцев, т. е. 2 раза в год. Облигация пробыла у продавца 1,5 месяца. Это значит, что покупатель заплатит 10 000 руб. за бонд и дополнительно 150 руб. НКД за те 1,5 месяца, которые она находилась в руках предыдущего владельца. Таким образом он сразу возвращает бывшему хозяину облигации прибыль, которую получит вместе со своим доходом от эмитента на момент очередной выплаты за истекшее полугодие.

Как рассчитать накопленный купонный доход?

Проще всего сумму НКД узнать в торговом терминале или на инвестиционных порталах. Можно запросить у брокера отчёт, в котором помимо накопленных купонных доходов бондов биржи будет указана их стоимость и произведённые ранее выплаты.

Формулы расчёта

Способ вычисления НКД зависит от вида купона. Самой распространённой является постоянная ставка, размер которой не меняется в течение всего времени существования облигации. В случае фиксированной разновидности купона прибыль определяется договором и не зависит от текущего курса валюты. Для ставок с переменным размером к началу каждого купонного периода определяется новое значение.

Переменный купон часто бывает у еврооблигаций. Одним из видов бонда с плавающим купоном является облигация с индексируемой ставкой. Номинал таких ценных бумаг пересчитывается с учётом изменения индекса, определяемого инфляцией или, например, ростом цен на нефть. Доход от бонда с нулевым купоном вычисляют вычитанием из цены размещения цены погашения.

Чтобы определить НКД при стабильной ставке, нужно знать номинальную стоимость облигации, её текущую котировку, размер ставки, периодичность выплат и дату последней из них. Накопленный купонный доход можно рассчитать по следующей формуле: НКД = О ÷ 100 × С ÷ 365 × В, где О – стоимость облигации в рублях, вычисленная по текущей котировке в процентах от номинала, С – купон в годовых процентах, В – время владения в днях с момента последней выплаты по ставке.

Например, бонд номинальной стоимостью 10 000 руб. имеет текущую котировку 110 %, его постоянная купонная ставка составляет 10 %, последний доход был получен 20 дней назад. Определим стоимость бонда: 10 000 ÷ 100 × 110 = 11 000 руб. Теперь считаем накопленный купонный доход: НКД = 11 000 ÷ 100 × 10 ÷ 365 × 20 = 60,27 руб.

Зная размер купона в рублях и его период, можно посчитать НКД другим способом: процент ставки надо разделить на продолжительность купонного периода в сутках и умножить на число дней, которые прошли с момента последнего получения дохода. Если доход за 1 период составляет, например, 250 руб., которые перечисляются раз в 3 месяца, и с момента последней выплаты прошло 15 дней, то НКД составит: 250 ÷ 90 × 15 = 42 руб.

При плавающей ставке на следующий день после выплаты текущего купона устанавливается новое её значение, которое просуществует до конца начавшегося периода, а затем снова поменяется. Накопленный купонный доход рассчитывается в таком случае делением действующей ставки на количество суток купонного периода и умножением на число дней, прошедших с момента последней выплаты.

Предположим, планируется купить облигацию стоимостью 95 % от номинала в 10 000 руб. с плавающей купонной ставкой, которая в прошлый полугодовой купонный период составляла 12 %. С момента последней выплаты прошло 63 дня. На текущий купонный период объявлена ставка 15 %.

За саму облигацию без НКД придётся заплатить 10 000 ÷ 100 × 95 = 9 500 руб. Определяем прибыль за 1 день владения ценной бумагой: 9 500 ÷ 100 × 15 ÷ 365 = 3,9041 руб. Накопленный купонный доход по ставке 15 % добавит к стоимости бонда 3,9041 × 63 = 246 руб. Следовательно, облигация будет стоить 9 500 + 246 = 9 746 руб.

Нужно ли платить налог с накопленного купонного дохода?

Согласно принятым в марте 2020 года поправкам в законодательство, доход по облигациям федерального и муниципального займов, а также по корпоративным бондам, выпущеннымм после 2017 года, будут облагаться НДФЛ. Ранее указанный вид дохода был освобожден от налогообложения

До конца 2020 года НКД по государственным и муниципальным облигациям не включается в налоговую базу, а НКД корпоративных облигаций, наоборот, учитывается при подсчете налогооблагаемого финансового результата, но только в конце финансового года или при выводе инвестором денег со счета.

После внесения изменений в законодательство нормами закона 102-ФЗ от 01.04.2020, все доходы по операциям с любыми облигациями и купонный доход будут облагаться по ставке 13 % начиная с 2021 года. Причем год выпуска самой облигации больше не важен. Логично предположить, что с 1 января НКД по ОФЗ, муниципальным и корпоративным облигациям будет учитываться при расчете налогооблагаемой базы. При покупке облигаций НКД будет относиться к расходам. А при продаже – к доходам инвестора.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое НКД и зачем он нужен

В обзоре расскажем, как рассчитать и как учесть при торговле накопленный купонный доход по облигациям

Накопленный купонный доход или сокращенно НКД, это характерная для облигаций особенность учета причитающихся инвестору процентов.

Выплата процентного дохода (купона) по облигации происходит с определенной периодичностью, чаще всего раз в полгода. Теоретически, если инвестор приобретает бумагу и продает ее, не дождавшись очередного купона, то доход за период с момента предыдущей выплаты он не получает.

При таком положении вещей продавать бумагу было бы выгодно только сразу после получения купона. Однако, в этом случае торги облигациями на вторичном рынке были бы крайне неликвидными.

НКД является решением этой проблемы. При продаже инвесторы закладывают в цену размер процента, накопленного за период владения бумагой с момента последнего купона. Для бумаг одного выпуска величина надбавки в один и тот же день всегда одинаковая, так что для удобства в современных торговых системах эта величина рассчитывается автоматически и сразу учитывается в сделках. Именно эта надбавка и называется НКД.

Пример: Облигация торгуется с доходностью 8% годовых с номиналом 1000 руб. и периодичностью выплат 2 раза в год. (раз в 182 дня). Соответственно, размер полугодового купона (1000*0,08)/2 = 40 руб.

Инвестор А покупает бумагу сразу после выплаты очередного купона и продает бумагу через 4 месяца (120 дней) инвестору Б. Накопленный купонный доход составит 40/182*120 = 26,37 руб. Эту сумму инвестор Б заплатит инвестору А сверху от рыночной стоимости бумаги.

Сам инвестор Б через два месяца получит купон в размере 40 руб., из которых 26,37 руб. компенсируют ему расходы на НКД при покупке, а 13,63 руб. будет его чистым доходом за 62 дня владения.

Простыми словами, НКД это ежедневная доходность по облигации, начисляемая инвестору.

Как рассчитывается НКД

НКД рассчитывается биржей ежедневно и начисляется владельцу облигации по итогам вечернего клиринга после закрытия торгов. Для удобства отслеживания цен на бумаги НКД вынесен в отдельную графу. Общая стоимость бумаги для покупателя, включающая в себя рыночную цену + НКД, называется полной или грязной ценой облигации. Обычная рыночная цена бумаги без НКД называется чистой ценой облигации.

Самостоятельно можно рассчитать НКД для любой облигации в QUIK, взяв данные из полей таблицы «Размер купона» и «Длительность купона». Разделив первое на второе, вы получите НКД за один день владения бумагой. А тот размер НКД, который вы заплатите при покупке (или получите при продаже) облигации в текущий день, можно увидеть в соответствующем поле таблицы «НКД».

Эффективная доходность к погашению и дюрация в QUIK рассчитываются к грязной цене облигации, то есть учитывают, что при покупке бумаги будет уплачен НКД. Надо отметить, что другие информационные ресурсы могут считать доходности облигаций по другой формуле, в том числе не учитывающей НКД.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Паника в понедельник и пятницу

Итоги торгов. Упасть в пятницу — это уже традиция

Рынки снова падают из-за коронавируса. Что делать

Alibaba: время присмотреться к покупкам

Как следить за американскими дивидендами: удобный календарь

Новый штамм коронавируса из Южной Африки. Что нам известно

В каких акциях можно пересидеть новые локдауны

В декабре структура индексов Мосбиржи поменяется. Кто на новенького

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Накопленный купонный доход (НКД)

В случае эмиссии купонных облигаций эмитент обязан выплачивать держателю бумаги доход в виде купона. Обычно купон выплачивается в определенные сроки, которые известны заранее – скажем, раз в полгода или раз в квартал.

Однако владелец бумаги в любой момент может захотеть избавиться от своей облигации. Например, срочно понадобились деньги или он начал сомневаться в надежности компании-эмитента. Возникает вопрос: что будет, если придется продать бумагу за неделю до выплаты купона? Неужели вся накопленная прибыль пропадет?

Если бы так происходило в реальности, то сделки с облигациями проходили бы только в дни купонных выплат. Это, в свою очередь, привело бы к низкой ликвидности на рынке облигаций. Инвесторам было бы неинтересно терять деньги при продаже бумаг до выплаты купона, ведь это приравняло бы облигации ко вкладам в банки. Как минимум.

💰 Одним из важных преимуществ инвестиций в облигации является гарантия того, что при досрочной продаже долговых бумаг инвестор не потеряет свой доход. Это возможно благодаря существованию так называемого «накопленного купонного дохода» или НКД.

Что такое НКД? Это прибыль, которая накапливается с момента первичного размещения долговой ценной бумаги или с даты последней купонной выплаты. После выплаты купона накопленный купонный доход обнуляется и начинает накапливаться вновь. Примеры ниже дадут наглядное представление.

Методика расчета НКД

Существует несколько способов расчета НКД для облигаций с постоянным купоном. Самая простая формула для расчета применяется в том случае, если известен абсолютный размер купонной выплаты и периодичность выплат:

НКД = K × [t / T]

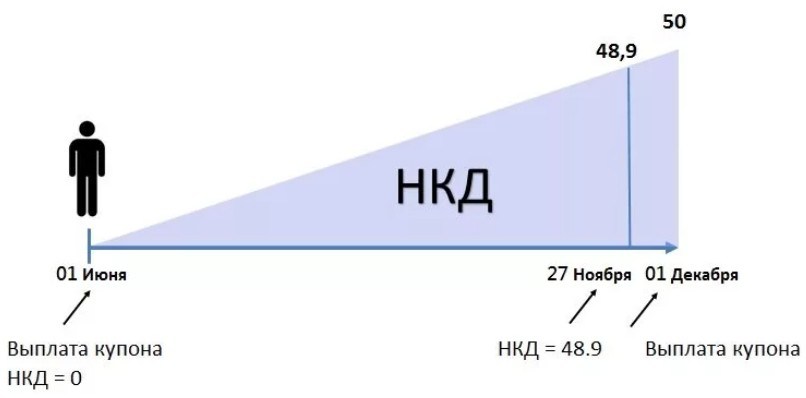

Рассмотрим пример. Инвестор желает приобрести некую облигацию, по которой выплачивается постоянный купон 50 руб. 2 раза в год (1 июня и 1 декабря). Каков будет НКД на 27 ноября, т.е. за 4 дня до выплаты?

Поскольку купон выплачивается 2 раза в год, то Т = 360/2 = 180. Здесь мы округляем год до 360 дней, что делается при эмиссии некоторых видов бумаг. Тогда

НКД = 50 × [176 / 180] ≈ 48.9 руб.

Второй способ расчета приведен в «Методике расчета НКД и доходности» Московской биржи и учитывает номинальную стоимость облигации.

НКД = N × [C/100] × [t/365]

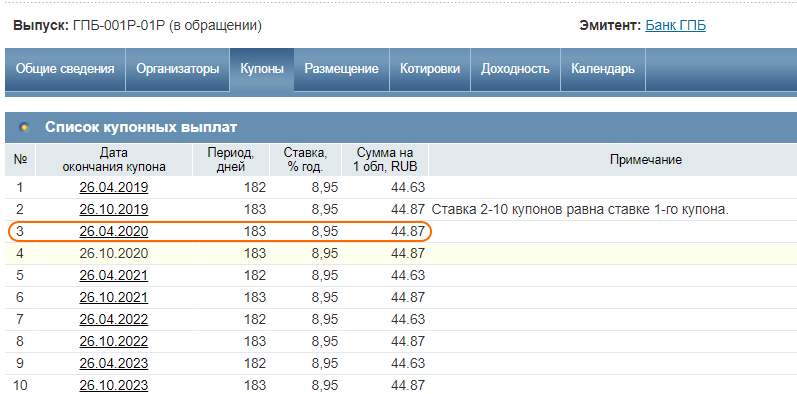

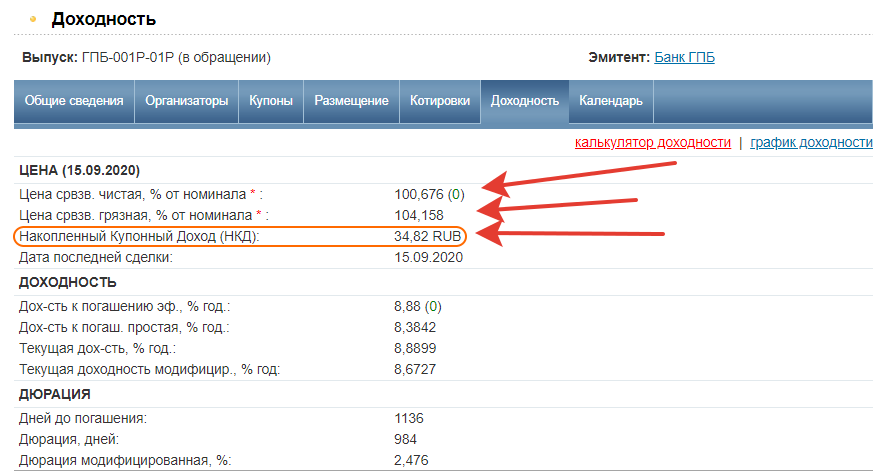

Рассмотрим облигацию Газпромбанка номиналом 1000 руб. с купоном 8,95% годовых. Дата последней купонной выплаты, которую можно найти на сайте rusbonds.ru, была 26 апреля:

Рассчитаем накопленный купонный доход на 15 сентября 2020 г. В этом случае

НКД = 1000 × [8,95/100] × [142/365] = 34,82 руб.

Следует отметить, что в любых расчетах НКД применяются допущения, связанные с количеством календарных дней: обычно год рассчитывается как 365 дней, но в некоторых случаях он приравнивается к 360 дням. Другие важные правила расчета накопленного купонного дохода:

Выплата НКД

Держатели облигаций могут узнать размер НКД несколькими способами:

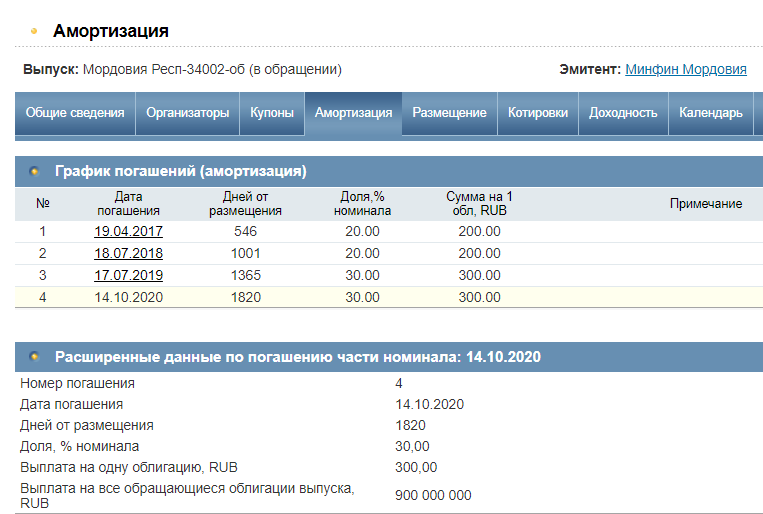

Расчет НКД при амортизации

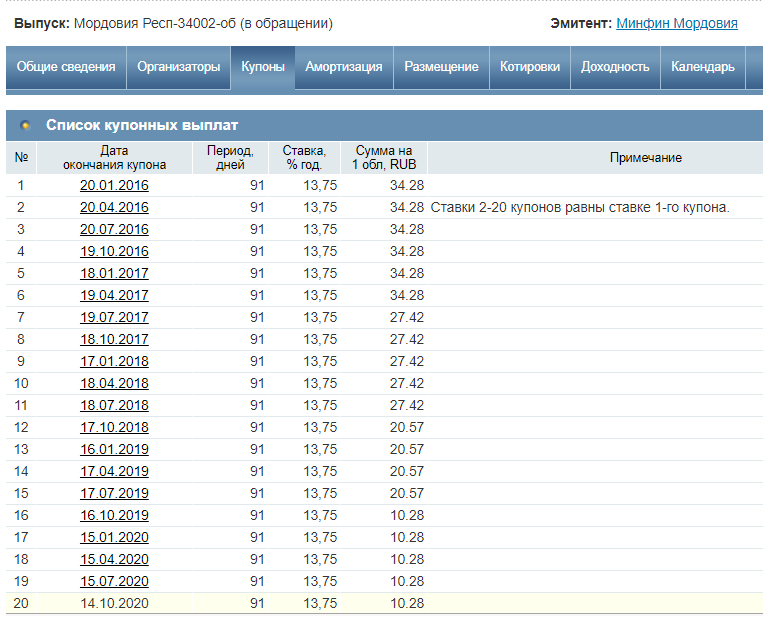

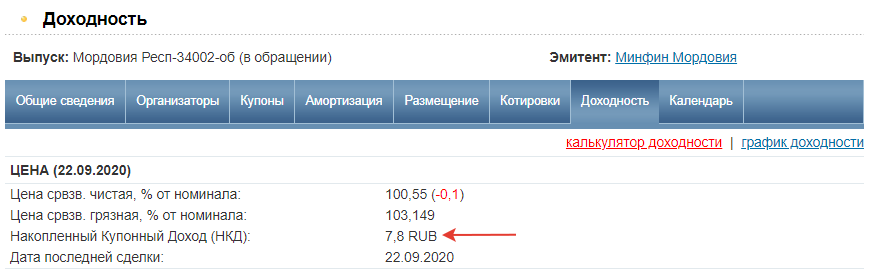

Поскольку сумма накопленного купонного дохода привязана к номиналу облигации, то стоит отдельно рассмотреть облигации с амортизацией. В то время, как у большинства облигаций их номинал не меняется в течение всего времени обращения бумаги, здесь мы имеем дело с постепенным возвратом основной суммы инвестору. Рассмотрим пример облигации Республика Мордовия с постоянной ставкой 13.75% годовых:

Здесь видно, что несмотря на постоянный размер ставки, реальный размер купона сокращался с 34.28 р. до 10.28 р. к концу обращения. Это происходило как раз из-за того, что уменьшался номинал бумаги, из которого рассчитываются выплаты:

График выплат показывает, что в апреле 2017 года инвесторам было возвращено 20% номинала бумаги (200 рублей из 1000), в июле 2018 еще 20%, в июле 2019 следующие 30%. Итого, с этой даты инвесторы получили 70% от номинала, который стал составлять только 300 рублей. Дата последней купонной выплаты была 15 июля 2020 г. – рассчитаем НКД на 22 сентября:

НКД = 300 × [13,75/100] × [69/365] = 7,8 руб.

P.S. Говоря об облигациях с переменным номиналом, упомянем и облигации с защитой от инфляции. В отличие от случая выше, их номинал наоборот постепенно возрастает, поскольку индексируется на величину величину инфляции. А следовательно, выплаты и НКД растут при постоянном купоне. При переменной ставке купона учитывается ставка текущего периода и число дней с последней выплаты.

Расчет НКД американских облигаций

В целом, формулы расчета здесь такие же, как и для российских бумаг или любых других долговых обязательств.

Тем не менее стоит знать, что базисом для расчета НКД по большинству корпоративных и муниципальных облигаций является 360-дневный период, а вот для трежерис (то есть казначейских облигаций) год приравнен к 365 дням, то есть базисом является 365-дневный период. В расчет не включается дата уплаты купона, причем выплата должна быть произведена в течение 3 рабочих дней после наступления срока.

Рассмотрим величину накопленного дохода по облигации номиналом 10 000 USD с купонной ставкой 5%. Пусть со дня последней купонной выплаты прошло 108 дней, а сама бумага относится к муниципальным обязательствам.

НКД = 10 000 USD × [5% /100%] × [108/360] = 150 USD

⚡ Важно! Инвестируя в облигации США, необходимо изучить налогообложение доходов, полученных от их покупки, продажи, а также выплат по купону. Например, в случае бескупонных дисконтных облигаций все равно высчитывается накопленный купонный доход, который выражается в виде разницы между ценой облигации в начале и конце года.

Как платить налог?

С 1 января 2021 г. все доходы, полученные от инвестиций в облигации, будут облагаться в России налогом по ставке 13%. Это касается в том числе и накопленного купонного дохода, который покупатель облигаций может отнести к своим расходам, а продавец – к доходам. Правило действует независимо от года выпуска облигаций, за инвестора все операции по удержанию налога с НКД должен сделать российский брокер. Владельцы ИИС, выбравшие налоговую льготу типа Б, оказываются в выигрышной ситуации, так как предполагается, что их купонные доходы будут освобождены от уплаты налога.

О фондах облигаций

Фонды облигаций можно рассматривать как мозаику, состоящую из множества обязательств – порой сотен и даже тысяч отдельных бумаг. Понятно, что при такой высокой диверсификации банкротство даже нескольких эмитентов не окажет существенного влияния на котировки паев фонда и главными для дохода инвестора будут рыночные условия.

В отличие от отдельных облигаций, паи фондов не привязаны к номиналу и выражаются не в процентах, а в единицах валюты. Т.е. они торгуются как акции, и могут стоить, скажем, 1500 рублей или 65 долларов. Вся стоимость пая уже заложена в текущую цену — накопленного купонного дохода, а также чистой и грязной цены здесь нет. Этот принцип соблюдается и в мировых взаимных/биржевых фондах облигаций, и в российских аналогах.

Зачем нужен накопленный купонный доход (НКД) облигациям и в чём его суть?

Одним из наиболее привлекательных активов для опытных инвесторов и среднестатистических россиян стали купонные облигации, представленные в большом ассортименте на фондовом рынке РФ. Все дело в том, что по этим бондам производится не только выплата номинала в заранее обозначенные сроки, но и положен процент по купону. «Купонный бонус» выплачивается с периодичностью, определяемой эмитентом (практически все они в России делают это раз в полгода или квартал). Во временные промежутки между платежами, он накапливается в виде НКД, уметь вычислять который особенно важно тем, кто занимается куплей и продажей долговых бумаг.

Что это такое и в чем суть?

СПРАВКА. НКД (Накопленный Купонный Доход) – это такой параметр, с помощью которого определяются выплаты дохода от процентных ставок, что даёт возможность кому угодно купить и продать свои облигации на вторичном рынке до окончания установленного срока, не потеряв регулярную дополнительную денежную добавку.

Таким образом суть в том, что НКД по облигациям это отличный способ «сфотографировать» доходность ценной бумаги в любую минуту, а не только в день выплаты купона.

Ознакомиться с видами облигаций и их группировкой по основным характеристикам можно здесь.

Если бы не было НКД

Рассмотрим подробнее, как могли бы разворачиваться торги, если бы этот показатель игнорировался.

В то же время новый счастливый обладатель бумаг, Пётр Васильевич, при желании уже через два дня мог бы получить купонный доход, в том числе и за период, когда облигации еще были чужими.

К чему бы привела подобная ситуация торгов? Конечно же оборот ценных бумаг на долговом рынке упал бы, потому что торговать оными, оставаясь в минусе, малопривлекательно. А все основные сделки были бы приурочены только к дням ожидаемых выплат.

ВНИМАНИЕ! НКД даёт возможность преодолеть подобные прецеденты и совершать справедливые, честные сделки.

ВАЖНО! Накопленный Купонный Доход выражается в рублях и изначально закладывается в стоимость облигации, делая её немного дороже себестоимости.

При приобретении облигации

Если Анна Петровна интересуется покупкой облигации, относительно которой идет торг по 100% номиналу, чтобы её купить, ей придётся заплатить не видимую в стакане котировок цену по конкретной бумаге, а 100% + НКД.

Так происходит потому, что передача из портфеля в портфель происходит в середине купонного периода. Например, предыдущий хозяин облигации держал её у себя 2 месяца, а за это время купонный доход накапливался. Допустим, данный эмитент проводит платежи по купону раз в 6 месяцев, значит Анна Петровна должна компенсировать бывшему владельцу бонда сумму дохода, который был накоплен в промежутке времени от одной купонной выплаты до другой.

СПРАВКА! В некоторых торговых клиентах НКД уже учитывается и входит в цену приобретения бумаги. Но в терминале QUIK в заявке на покупку выставляется только базовая цена, НКД в ней не указывается, это нужно учитывать самому. Для этого необходимо просто иметь достаточно средств на счете.

Когда пройдёт еще 4 месяца и снова наступят сроки очередной выплаты, Анна Петровна получит от эмитента сумму за полгода, которая покроет её расходы на переплату за облигацию при выкупе. Вдобавок к этому она получит уже и свой собственный доход за те четыре месяца, которые облигация была у неё.

Во время продажи

Если Николай Павлович приобрёл бумагу четыре месяца назад, и за месяц до выплаты купона по облигации принимает решение продать её (это будет досрочная продажа), так как ему нужны наличные, он получает доход за счёт покупателя, который заплатит ему полную стоимость самой облигации + накопленный купонный доход за четырехмесячный срок.

Где посмотреть текущее значение?

Сумму НКД можно узнать двумя способами:

Как рассчитать самому?

СПРАВКА. Рассчитать параметр самостоятельно можно, умножив сумму купонного платежа за год на результат деления количества дней, на протяжении которых инвестор был обладателем ценной бумаги, на 365 дней (или 366, если год високосный).

Рассмотрим на примере:

Расчёт (в невисокосный год): если учитывать, что 7% годовых составит 70 рублей, то

Именно такую сумму должен получить инвестор при покупке облигаций от потенциального владельца, помимо её цены, в качестве накопленного купонного дохода.

Можно использовать также специальную формулу:

Получаем то же самое: НКД = 1000(7/100)30/365=5,75 руб.

Инвесторы любят пользоваться и таким, более лёгким, двухшаговым способом:

Налоги долговых ценных бумаг

Налогообложение на купонный доход от облигаций регулируются организацией, их выпускающей, поэтому купонные выплаты приходят на счёт инвестора в «чистом виде», то есть уже свободными от налога.

ОБРАТИТЕ ВНИМАНИЕ! Большинство облигаций сейчас (в том числе все ОФЗ) освобождены от налога на купонный доход, но сам НКД облагается налогом в 13%.

Если облигация была приобретена в начале купонного периода и продана другому держателю, который при покупке выплатил сумму с учётом НКД, налог взымается брокером, проводившим сделку.

Про все особенности налогообложения ОФЗ, корпоративных и валютных облигаций можете почитать в нашей отдельной статье.

Таким образом, скупив облигации с «длинным» сроком погашения и приличными выплатами по купону, их можно продержать в своём портфеле два-три месяца, после чего реализовать, заработав на этом. Зная НКД, всегда можно продать бумаги без потери начисленного процента по купону, независимо от того, сколько времени они у вас пробыли.

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.