что такое необеспеченные сделки

Сдаем тестирование «неквалов» с Банки.ру. Серия 4. Маржинальная торговля

Этот билет теста обещает быть популярным: маржинальная торговля позволяет быстро заработать при небольшом капитале.

Также с маржинальной торговлей связаны такие шикарные профессиональные термины, как «плечо», «медведи», «шорт» и т. д. Наконец, механизм кажется простым на вид: покупай дешево взаймы, продавай дорого вовремя.

Ранее мы рассказали о темах по ВДО (высокодоходным облигациям), «Опционы, фьючерсы и другие производные», а также о сделках РЕПО.

Впрочем, нередко оказывается, что даже не первый месяц работающие на бирже игроки внезапно удивляются достигнутым результатам — и часто это удивление неприятное.

Вопросы в тесте

Итак, вот перед нами примерный набор вопросов — как мы уже писали, детали могут меняться, но в целом они будут именно об этом.

1. Маржинальная торговля — это:

— торговля с использованием заемных средств брокера (правильный ответ);

— высокодоходная торговля;

— торговля производными финансовыми инструментами;

— заключение договора займа.

2. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

— Должна взиматься всегда согласно действующему законодательству.

— Может, если это предусмотрено договором с брокером (правильный ответ).

— Может в любом случае.

— Может, но не более 0,1 ключевой ставки Банка России.

3. Если вы при инвестировании используете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

— больше, чем при торговле только на собственные средства (правильный ответ);

— может быть как аналогичен размеру при торговле только на собственные средства, так и не зависеть от того, совершаете ли вы маржинальные/необеспеченные сделки;

— может быть как больше, чем при торговле на собственные средства, так и не зависеть от того, совершаете ли вы маржинальные/необеспеченные сделки;

— ниже, чем при торговле только на собственные средства.

4. Может ли брокер принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных/необеспеченных сделок?

— Да, в любой момент времени по усмотрению брокера.

— Нет, только клиент управляет закрытием позиции.

— Да, в случае недостаточности обеспечения по маржинальной/необеспеченной позиции (правильный ответ).

— При предъявлении соответствующего требования со стороны Банка России.

Пояснения и комментарии

По вопросу 1. Маржинальная торговля — это возможность совершать сделки с активом, не покупая сам актив. Формально это выглядит так: брокер предоставляет клиенту инструмент — товар, акцию или валюту — в кредит. После чего в выбранный клиентом момент инструмент возвращается. Поскольку фактической поставки не происходит, клиент просто получает — или оплачивает — разницу между ценой инструмента на момент начала сделки и на момент ее завершения.

Ключевое отличие маржинальной торговли — плечо. То есть возможность получить кредит гораздо больше, чем вносится средств для его обеспечения. Размер такого обеспечения и называется маржой. Так клиент может резко увеличить объем торговли и, соответственно, доходы. Размер маржи устанавливает брокер. Она может отличаться в зависимости от вида актива.

Например, если инвестор на 1 000 рублей купил десять акций по 100 рублей и их цена за день выросла до 101 рубля, его доход составит 10 рублей, или 1% (делим доход 10 рублей на вложенный капитал 1 000 рублей). По рыночным меркам это уже неплохо, но так зарабатывать долго и скучно — или же надо инвестировать миллионы. В то же время, если инвестор торгует с 10-кратным плечом, он сможет, внеся в обеспечение те же 1 000 рублей, «купить» целых 100 акций и заработать на аналогичном движении сразу 100 рублей (доходность уже 10% — почувствуйте разницу).

Сделки, в ходе которых инвестор ставит на рост актива, традиционно называются «длинными», или «лонг». Есть также обратный вариант — «короткие» сделки, или «шорт». В ходе них инвестор продает на рынке актив с тем, чтобы со временем выкупить обратно. Если цена актива падает, то инвестор забирает разницу себе. И точно так же здесь можно в несколько раз увеличить свой заработок за счет полученного от брокера плеча. Игроков, ставящих на рост, называют «быками», а ставящих на понижение — «медведями».

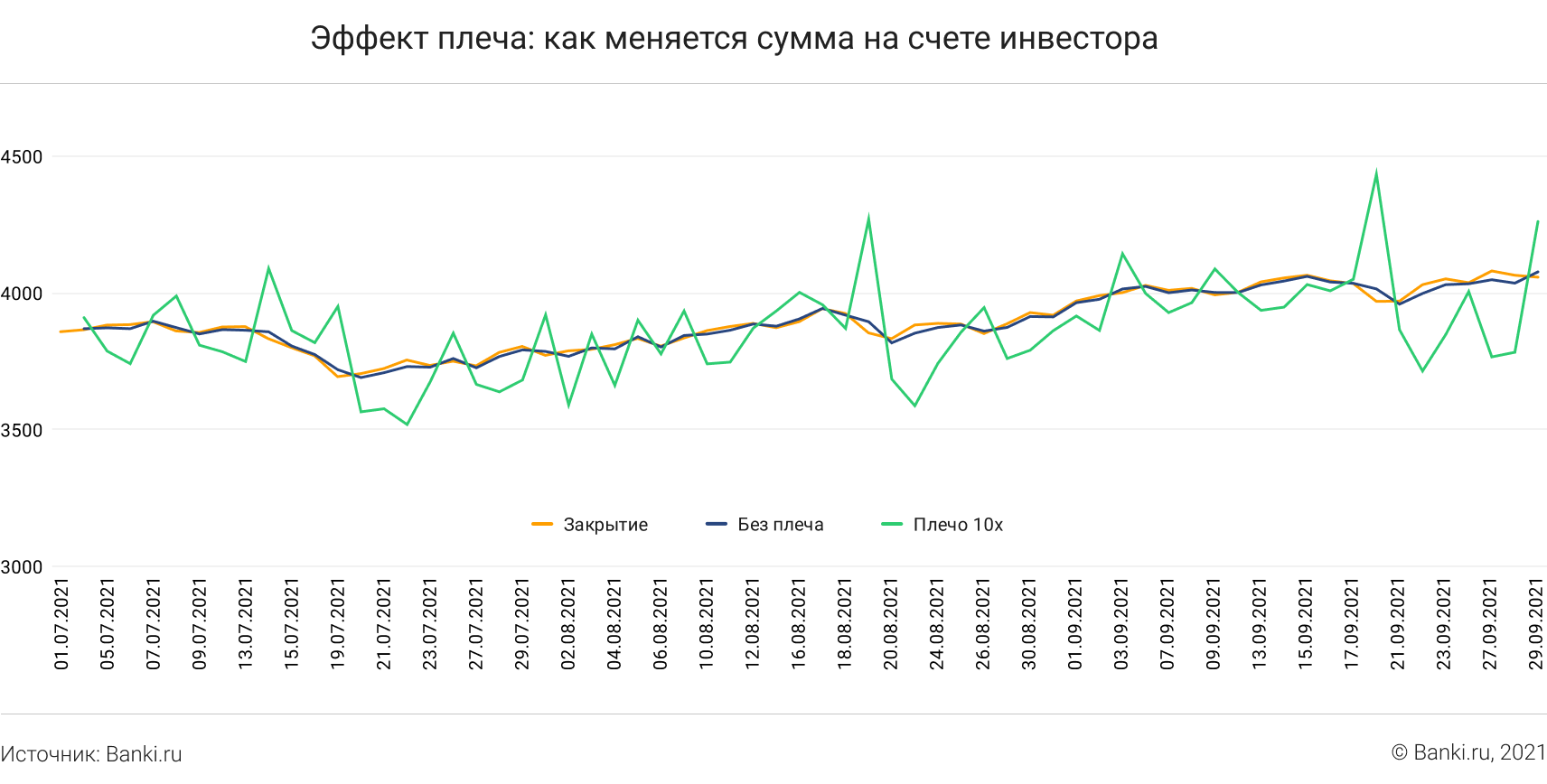

Пояснение. Предположим, два инвестора, А и Б, купили условный инструмент (в данном случае взяты реальные данные по индексу Мосбиржи). Каждый день они открывают позицию в начале торгов и закрывают в конце. Инвестор А торгует только на свои деньги. Инвестор Б торгует с 10-кратным плечом.

На графике нетрудно увидеть, что в некоторые дни результат инвестора Б оказывался гораздо лучше, чем у А. В то же время, несмотря на относительно спокойную и скорее позитивную картину рынка, дней, ярко доказывающих преимущество торговли с плечом, было не так уж и много. А дней, когда результат инвестора Б оказывался ощутимо хуже, оказалось гораздо больше.

По вопросу 2. Бывает, что инвестор открывает, например, «длинную» позицию, но актив в течение торговой сессии растет в цене меньше, чем он рассчитывал, или даже, наоборот, дешевеет. Если инвестор уверен, что в дальнейшем цена товара все-таки вырастет, он может не закрывать позицию и сохранить ее на следующий день.

Если в течение дня финансовые средства, которые предоставил брокер, могут использоваться бесплатно, то в случае переноса позиции на следующую сессию он, как правило, уже берет плату за кредит. И у инвестора возникает дополнительный риск: потенциальная прибыль уменьшается, а возможные убытки окажутся еще более болезненными. Тем не менее, хотя чаще всего ставки по таким кредитам выше стандартных банковских, в пересчете на один день они составляют десятые доли процента. Поэтому нередко инвесторы предпочитают заплатить, а не фиксировать убыток.

Самые доходные акции за прошлый год

По вопросам 3 и 4. Маржинальная торговля увеличивает не только потенциальную доходность, но и риск убытка. Инвестора из предыдущего примера падение цены акций всего на 10% оставит ни с чем. Если бы плечо было не 10-кратным, а 100-кратным, его собственный капитал закончился бы при падении цены всего на 1%.

Чтобы не связывать брокера с этим риском, максимальный допустимый убыток ограничен размером маржи, то есть средствами, внесенными инвестором. Если цена актива быстро меняется в направлении, противоположном ставке инвестора (то есть снижается при «длинной» позиции или растет при «короткой»), брокер может потребовать увеличить обеспечение по данному активу (маржин-кол). Если же движение на рынке слишком быстрое, брокер вправе принудительно закрыть позицию, и убыток инвестора фиксируется автоматически, вне зависимости от его возможной уверенности в скором изменении тренда. Разумеется, инвестор вправе и сам установить уровень убытка, на котором позиция автоматически закрывается — так называемый стоп-лосс.

С этим связано такое понятие, как «шорт-сквиз» (squeeze — англ. «выжимать»): если слишком много инвесторов уверены в скором падении цены на один из активов, крупный игрок может начать скупку таких бумаг. Поскольку «длинных» позиций в этот момент на рынке немного, они быстро заканчиваются, и цена начинает расти. «Медведи», чтобы избежать убытков, оказываются вынуждены закрывать «короткие» позиции, но для этого им приходится покупать акции на рынке. Из-за этого цена на актив начинает расти еще быстрее, вызывая закрытие новых и новых «коротких» позиций, и ее движение становится лавинообразным. После этого, когда цена приближается к вероятному локальному максимуму, инициатор сквиза продает свой пакет и фиксирует прибыль.

В такой ситуации, даже при наличии современных технических средств, инвестор может не успеть внести дополнительное обеспечение — до того, как он это сделает, убыток уже будет зафиксирован. Более того, иногда цена движется так быстро, что брокер не успевает закрыть позицию даже принудительно — и баланс инвестора станет отрицательным. То есть вместо получения дохода он еще и останется должен брокеру.

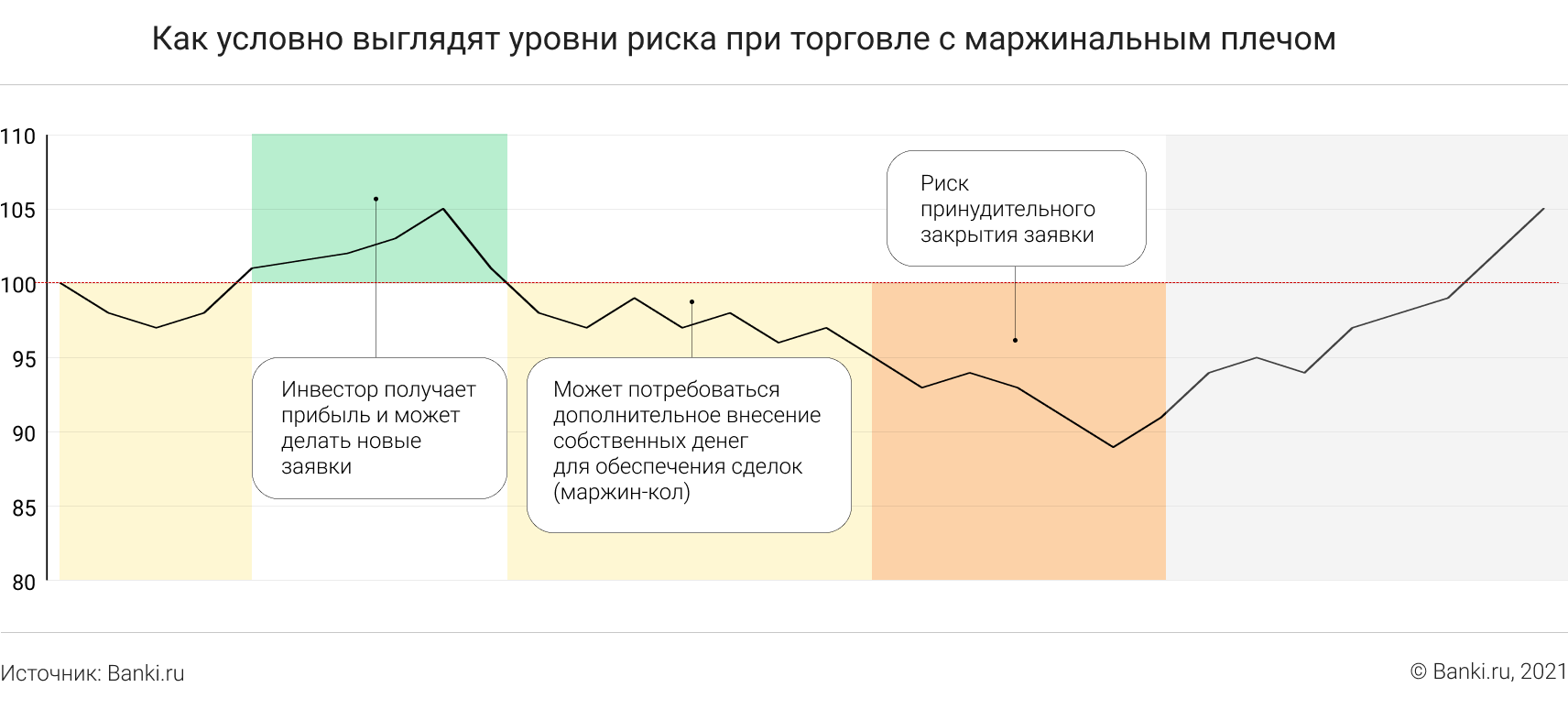

Пояснение. Если инвестор купил актив по цене 100 на все средства, он больше не может делать других заявок. Однако если цена актива выросла, то появляется возможность для новых заявок.

При снижении цены ниже начальной брокер может потребовать внести дополнительное обеспечение (маржин-кол). Источником такого обеспечения могут быть как свободные средства инвестора, так и выручка от продажи других его лотов. Поэтому нередко на бирже при резком падении какого-либо актива наблюдается снижение и в других инструментах, которыми часто пользуются те же игроки. Например, если инвестор делает ставку на рост IT-сектора, но акции Apple вдруг резко пошли вниз, возможно, для покрытия убытков по этому инструменту ему придется продать и остальные бумаги — скажем, акции Google и Facebook. Если таких инвесторов будет много, то акции двух других компаний тоже начнут снижаться, хотя, собственно, повода для этого не было.

Если возникает риск полной потери капитала инвестора (что при игре с плечом 10х наступает при снижении цены актива всего на 10%), брокер может принудительно закрыть заявку, не дожидаясь внесения дополнительных средств. В таком случае инвестор зафиксирует убыток и не сможет получить прибыль, даже если цены на актив восстановятся (если только не откроет новую позицию).

Границы зон риска, приведенные на рисунке, условны. В каждом конкретном случае они определяются правилами брокера, которые рекомендуется внимательно читать до того, как приступать к торговле.

Иногда, чтобы избежать массового разорения мелких инвесторов, при слишком резком росте или падении какой-либо бумаги биржи приостанавливают торги, позволяя всем участникам сделать необходимые распоряжения. Однако это правило распространяется не на все инструменты, и главное: при торговле с плечом деньги инвестора могут закончиться раньше, чем его спасут биржа или брокер.

А мы продолжаем выполнять взятые на себя обязательства и на следующей неделе разберем очередную главу теста об иностранных акциях, которые не входят в индексы из списка Банка России.

Маржинальная торговля: как ответить на вопросы в тестировании инвесторов

В октябре неквалифицированных инвесторов ждут изменения — им придется проходить тесты перед тем, как покупать сложные финансовые инструменты или воспользоваться некоторыми возможностями. Банк России подготовил 11 тем, в каждой из которых по семь вопросов. Три из них — на самооценку, однако ответы на них не будут влиять на результат. А другие четыре вопроса — на проверку знаний инвестора, и ответить правильно нужно на все.

Что такое маржинальная торговля?

Маржинальная торговля — это режим, когда инвестор торгует на заемные деньги или берет в долг ценные бумаги у брокера. Для займа нужен залог — активы на брокерском счете, в том числе валюты. Он называется маржой. Поэтому, для того чтобы получить кредит, инвестору нужно обязательно иметь деньги или ценные бумаги. Соотношение собственных и заемных средств называется кредитным плечом.

Маржинальная торговля бывает двух типов: в лонг ( длинная позиция ) и в шорт ( короткая позиция ). В первом случае инвестор ставит на повышение цены актива и рассчитывает с помощью займа увеличить потенциальную прибыль.

Чтобы закрыть маржинальную позицию, нужно вернуть то, что вы заняли. Если вы купили на заемные деньги иностранную акцию, то вы как бы заняли валюту у брокера, на которую потом приобрели бумаги. Эту валюту нужно вернуть, и если на вашем счете только рубли, то маржинальная позиция не закроется — необходимо купить валюту, чтобы закрыть долг.

Как правило, за использование заемных средств нужно платить комиссию брокеру. Обычно в течение одного торгового дня маржинальное кредитование бесплатно, но потом вам будут начислять проценты как по обычному кредиту. Информацию о том, сколько стоит заем, можно узнать у вашего брокера.

Каким может быть размер убытков при маржинальной торговле?

Брокер может принудительно закрыть позицию клиента — разбираем, когда и почему

Начальная маржа — начальное обеспечение для новой сделки или сумма, которую вы вносите на счет до получения кредита. Минимальная маржа — минимальное обеспечение для поддержания уже открытой позиции. Их считают по каждому активу отдельно, кроме рублей.

Перед тем как рассчитать их, мы посмотрим на еще один термин — ставка риска. Это вероятность того, что цена актива на бирже изменится. Брокеры публикуют ее на своих сайтах. При этом ставка может быть как лонг, так и шорт, это зависит от позиции, которую вы хотите открыть.

Начальная маржа одного актива: начальная ставка риска * стоимость актива.

Минимальная маржа одного актива: делим начальную маржу пополам.

Посмотрим на примеры.

Если стоимость портфеля опустится ниже уровня минимальной маржи и Иннокентий не пополнит счет, то брокер может закрыть часть позиций трейдера. Это называется маржин-колл. Если стоимость портфеля будет меньше начальной маржи, но выше минимальной, то Иннокентий не сможет заключать новые сделки, а сможет только выкупить часть активов.

С 1 октября начинается тестирование неквалифицированных инвесторов

Что случилось. C 1 октября 2021 года инвесторы, которые планируют впервые использовать некоторые финансовые инструменты, должны будут сначала пройти короткое тестирование. Оно подтверждает, что инвестор адекватно оценивает риск конкретного финансового инструмента и осознает свою ответственность.

Это тестирование относится только к неквалифицированным инвесторам — оно не отменяет статус квалифицированного и не меняет требования, которые нужно соблюдать, чтобы такой статус получить. Просто инструменты, которые раньше были доступны неквалифицированным инвесторам, теперь станут чуть недоступнее — а то, что было только для квалов, остается только для квалов.

Методику тестирования разработал Банк России, а проводить его будут сами брокеры — и у каждого брокера тест придется проходить заново. Они уже начали добавлять тесты в свои приложения, а с 1 октября это будет обязательно.

Но обо всем по порядку.

Как сделать ремонт и не сойти с ума

Для каких инструментов и сделок нужно пройти тестирование

В п. 6.1 базового стандарта Банк России выделил список финансовых инструментов и сделок, для доступа к которым неквалифицированные инвесторы должны пройти тестирование.

Иностранные акции, не входящие в индексы из перечня Банка России. В перечне есть S&P 500, Dow Jones, NASDAQ-100 и еще 39 индексов со всего мира, включая индекс Мосбиржи. Список доступных без тестирования акций остается широким, но те же Virgin Galactic или TAL Education теперь просто так не продадут: их нет ни в одном из индексов перечня.

Акции, не включенные в котировальные списки, то есть из третьего уровня листинга Мосбиржи. Например, к третьему уровню относятся акции «Нижнекамскнефтехима», «Центрального телеграфа» и ГК «Самолет».

Иностранные ETF на индексы, не входящие в перечень Банка России. Опять же речь только о ETF, не включенных в котировальные списки Мосбиржи. Все фонды FinEx и фонд RUSB от ITI Funds можно будет купить без тестирования, потому что они в первом или втором уровне листинга. А вот фонд RUSE от ITI Funds — в третьем уровне листинга, так что купить его без тестирования не получится.

Облигации российских компаний и российских «дочек» иностранных компаний с рейтингом ниже установленного Банком России. Для российских облигаций это рейтинг ниже ruBBB+ по версии «Эксперт РА» или BBB+(RU) по версии АКРА.

Необеспеченные сделки — то есть маржинальная торговля — с плечом, когда кроме своих денег инвестор использует деньги брокера.

Производные финансовые инструменты, например опционы и фьючерсы.

Договоры репо. Простыми словами — это договор, по которому инвестор отдает ценные бумаги в залог, чтобы получить деньги, а в дальнейшем выкупить бумаги обратно по заранее оговоренной цене.

Структурные облигации и облигации со структурным доходом — комплексные продукты в виде облигаций, доходность которых зависит от внешних факторов, например от будущей цены определенного актива. У облигаций со структурным доходом должен быть кредитный рейтинг не ниже установленного Банком России.

Паи закрытых ПИФов — фондов, в которых управляющая компания не обязана выкупать паи.

Как выглядит тест

Для каждого из инструментов, перечисленных выше, нужно сдавать отдельный тест — один раз для сделок каждого типа. Решили купить Virgin Galactic → прошли тест по иностранным акциям → можете покупать все иностранные акции, доступные неквалам.

Тест можно пройти онлайн — в приложении или личном кабинете брокера. Это бесплатно. Если вы обслуживаетесь у нескольких брокеров, проходить тестирование нужно будет у каждого.

Тест разделен на два блока: «Самооценка» и «Знания». В блоке про самооценку зададут общие вопросы: есть ли у вас знания о финансовом инструменте, совершали ли вы раньше сделки с этим инструментом и как долго, сколько сделок заключили. Ответы в этом блоке не влияют на доступ к инструменту.

В блоке «Знания» зададут вопросы про сам финансовый инструмент и принцип его работы. Например, спрашивают, как устроен механизм работы ETF, как считается налогооблагаемый доход в России по валютным инструментам. Список вопросов по каждому инструменту есть в приложениях к базовому стандарту, разработанному Банком России.

У каждого вопроса в тесте четыре варианта ответа. Чтобы пройти тест, нужно правильно ответить на все четыре вопроса из блока «Знания». Если инвестор не сдал тест, он может его тут же пересдать — количество попыток неограниченно.

Можно ли обойтись без теста

Если до 1 октября 2021 года инвестор уже совершал сделки с конкретными финансовыми инструментами, проходить тестирование по ним ему не придется.

Если у вас есть статус квалифицированного инвестора, тест не нужен: таким инвесторам доступны все инструменты.

Возможность мгновенных пересдач с неограниченным количеством попыток обесценивает суть тестирования и превращает его в лишенную смысла бюрократическую препону.

Геннадий, по крайней мере, это заставит людей прочесть вопросы и ответы, немного подумать о полученной информации.

Макс, согласна, многие вообще не понимают что они творят, покупают по советам, из-за хайпа, да ещё и с плечами, а потом третью работу ищут, чтобы оплатить долг

Макс, как минимум принудительно ознакомит с информацией) Чтоб в слепую не лезли

Макс, тест? Прочесть? Многие и всплывающие сообщения не читают.

Марина, ну значит таков будет естественный отбор, в общем как и в всегда

Макс, многие читают лицензионное соглашение при установке ПО?

Пролистали, галочку поставили и вперёд.

Геннадий, а по вашему, что кваликам не нужно тестирование не обесценивает суть тестирования? ^_^ У кого есть деньги, просто включат квал. Для этого в том же Тинькофф есть отдельный тариф. Всего-то делов.

Геннадий, насколько я понял, вопросы будут каждый раз меняться. Нет?

Маржинальную торговлю отключить для тех, кто не знает, что это такое. На мой взгляд, это единственный надежный и самый легкий способ залезть в долги. В остальных случаях по большей части максимум, что теряешь, это свои же вложенные деньги.

Владимир, А на срочном рынке, который как раз маржинальный насквозь, вдруг случаются 2-3 планочки и БАЦ! БАЦ!

Дмитрий, по поводу того, что работодатель готов платить больше хорошему (читай, перспективному) сотруднику есть один момент.

Важно понимать, что зарплата это не только средняя зарплата по рынку в данной профессии и данном регионе, не только повышение зарплаты, которую могут заплатить конкретному интересному специалисту, если он просит больше, чем в среднем по рынку.

НО! И вопрос ценности.

Если работодатель/собственник/непосредственный руководитель (чаще речь все-таки идет о людях с предпринимательским мышлением) понимает, что он

на условном Васе Пупкине заработает 10 млн. руб. в месяц и при этом Васе надо платить 300 тыс. рублей, а средняя зарплата на рынке 150 тыс., то именно для этого Васи Пупкина, ценность которого работодатель ПОНИМАЕТ ЧЕТКО, он будет платить 300 тыс. (все цифры, конечно, взяты по желанию левой пятки). 🙂

Не всем, а именно ЭТОМУ КОНКРЕТНО ВЗЯТОМУ ВАСЕ!

И Вася должен, если хочет эту ЗП, свою ценность доказать на всех этапах. Может не доказывать, тогда идет получать среднюю ЗП по рынку.

При это, соглашусь с комментаторами выше и с

Anton Novoseltsev, в том плане, что при сокращении налогов, далеко не факт, что эти налоги пришли бы в виде зарплаты именно работнику!

Да, какую-то часть вы бы выдали тем, кто вам ПОЛЕЗЕН, чью лояльность нужно, кроме прочего, поддержать зарплатой, чтобы конкуренты не переманили, но все 100% вы бы отдали?

Если у меня не хватает денег на условный бугатти, то я иду искать, как заработать на этот бугатти законными способами.

Ищу варианты, смотрю для чего мне именно этот бугатти, может мне УАЗика хватит. 😀

А для кого-то выходом будет сказать «это все они, бабуины проклятые, мне мешают. Вот если бы не они, то зажили бы мы ого-го». У танцоров оно всегда так.

Что такое маржинальная торговля: плюсы, минусы, риски

Что такое маржа и какой она бывает?

Когда инвестор хочет потратить на сделку больше денег, чем у него есть, он может взять деньги в долг у брокера. Тогда залогом будут собственные средства на брокерском счете — они заблокированы как некий страховой депозит. Эта сумма называется маржой. Маржа пересчитывается каждый раз, когда трейдер открывает позицию.

Рассчитывают два вида маржи: начальная и минимальная.

Начальная маржа — начальное обеспечение для совершения новой сделки. Она рассчитывается путем умножения стоимости актива на ставку риска.

Ставка риска — это вероятность изменения цены актива на бирже. Как правило, чем выше волатильность инструмента, тем выше ставка риска. Обычно брокеры публикуют ставки риска по активам на официальных сайтах. Обратите внимание, что ставки риска по сделкам в шорт всегда выше, чем в лонг.

Минимальная маржа — минимальное обеспечение для поддержания позиции, которую вы уже открыли. Обычно минимальная маржа одного ликвидного актива равна половине начальной маржи.

Чтобы рассчитать начальную и минимальную маржу в целом по портфелю, нужно сложить начальную и минимальную маржу по каждому ликвидному активу. Если стоимость ликвидного портфеля опустится ниже начальной маржи, вы сможете выкупить часть активов в непокрытой позиции, но не сможете заключать новые сделки.

Важно! При расчете начальной и минимальной маржи всего портфеля рубли на брокерском счете НЕ учитываются

Ликвидный портфель — это совокупная стоимость валюты и ликвидных ценных бумаг на вашем брокерском счете. Акции иностранных компаний, валюта и еврооблигации учитываются в рублях по текущему биржевому курсу.

Но если стоимость ликвидного портфеля опустится ниже минимальной маржи, то тогда брокер будет вправе принудительно закрыть часть ваших позиций, чтобы стоимость ликвидного портфеля не упала до нуля и не ушла в минус. Брокер вправе сам выбирать позиции, которые считает нужным закрыть.

Перед тем как закрыть ваши сделки, брокер отправит уведомление о необходимости пополнить счет на нужную сумму. Такое сообщение называют маржин-коллом.

Что такое торговля в лонг?

Длинная позиция (long position) — сделка в расчете на рост котировок. Cмысл длинной позиции в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают. Трейдеры могут участвовать в сделках в лонг не только на свои средства, но и на заемные — то есть предоставленные брокером.

3. Как устроена маржинальная торговля в лонг?

Далее брокер рассчитает начальную и минимальную маржу.

После этого брокер пересчитает стоимость нашего ликвидного портфеля, его начальную и минимальную маржу. Это происходит каждый раз, когда меняется состав ликвидного портфеля или цена активов, которые в него входят.

Как уже писали выше, если стоимость ликвидного портфеля выше начальной маржи, то мы сможем заключать новые сделки. Если ниже начальной, но выше минимальной маржи, то мы сможем выкупить часть активов, но не заключать новые сделки. Если же стоимость ликвидного портфеля опустится ниже минимальной маржи, то брокер будет вправе принудительно закрыть часть наших активов.

А как устроена торговля в шорт?

Все расчеты относительно минимальной и начальной маржи, а также ликвидного портфеля аналогичны торговле в лонг, но в ставке риска берется значение « шорт ».

За каждый день использования активов брокера мы платим определенную сумму, с условиями маржинальной торговли необходимо ознакомится у брокера. Впрочем, это касается и торговли в лонг, поэтому маржинальную торговлю лучше использовать для краткосрочных сделок.

Торговля в шорт гораздо более рискованна, нежели в лонг. В случае игры на понижение математическое ожидание играет против нас: акции максимально могут упасть до 0, то есть минус 100%. А расти могут неограниченно, и 100%, и 200%, и даже 500%. При торговле в шорт инвестор ставит себя в заведомо опасную позицию, поэтому здесь еще более важно заранее оценивать свои риски, определить максимально возможные убытки по сделке и выставить стоп-лосс.

4. Плюсы и минусы маржинальной торговли

Плюсы:

Минусы:

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей. Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. При маржинальной торговле на рынке инвестор фактически берет кредит под залог на осуществление сделки. В качестве залога выступает небольшая часть собственных средств инвестора — так называемая маржа. Подробнее