что такое мейкер и тейкер на бинанс

КОМИССИИ НА BINANCE: ОБЗОР И СКИДКИ

Обзор комиссий Binance

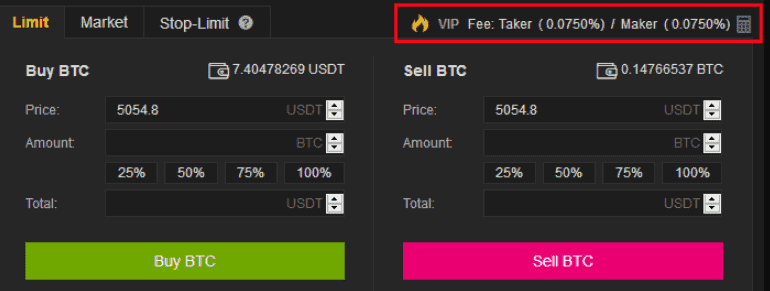

На каждом рынке установлен определенный размер комиссии. Комиссия Binance рассчитывается по системе мейкер/тейкер. На ее конечный размер влияют несколько факторов: BNB, реферальная ссылка и уровень в VIP-программе. Поговорим обо всем подробнее.

Как правило, комиссии для мейкеров ниже, чем для тейкеров. Мейкеры – это заявки, которые после выставления отправляются в очередь заявок (стакан) и ждут там встречной заявки. Тейкеры после выставления исполняются сразу за счет уже лежащих в стакане мейкеров. Иначе говоря, мейкеры добавляют ликвидность бирже, тейкеры забирают ее. Поэтому первые платят меньше, а вторые больше.

Считается, что тейкеры – только рыночные ордера, а мейкеры только лимитные. Это не совсем верно. Мейкер – любая заявка, которая лежит в стакане и ждет, пока ее «съедят». Тейкер – ордер, который «съедает» заявку из стакана.

Скидка держателям BNB

Реферальная ссылка и VIP-программа

Трейдер получает дополнительную скидку при регистрации на Binance по реферальной ссылке. Максимальный размер скидки составляет 20% для спотового рынка и 10% для бессрочных фьючерсов. Скидка по реферальной ссылке работает по принципу рибейта (сначала списывается полная комиссия, потом приходит транзакция с возвращением части комиссии). Реферальная ссылка CScalp для рефералов действует 12 месяцев с момента регистрации.

Если у трейдера уже есть аккаунт на Binance, ему необходимо зарегистрироваться заново, чтобы получить бонусы реферальной ссылки.

VIP-программа

VIP-программа Binance состоит из 9 уровней. Положение трейдера зависит от его торговых оборотов в эквиваленте BTC и количества удерживаемых BNB. На нулевом уровне действуют базовые комиссии.

Скидка по VIP-программе и реферальной ссылке комбинируется только при нулевом и первом уровне в VIP-программе. После достижения второго уровня скидка по реферальной ссылке аннулируется.

Условия участия в VIP-программе на спотовом и фьючерсном рынке отличаются, объемы торговли на разных рынках не суммируются.

Пример: трейдер торгует только на спотовом рынке, месячный объем торговли больше или равен 50 BTC. В таком случае, он получит первый уровень в VIP-программе только на спотовом рынке.

Разделение VIP-программы обусловлено тем, что для повышения уровня на фьючерсном рынке необходимы большие торговые обороты (из-за возможности торговать с кредитным плечом до 125х).

Комиссии на спотовом рынке Binance

Комиссии на рынке бессрочных фьючерсов USDT-M

Комиссии на рынке квартальных фьючерсов COIN-M

Реферальная ссылка CScalp

Оплата комиссии Binance BNB

Комиссия Binance за ввод средств зависит от способа пополнения счета. При пополнении фиатного баланса с банковской карты взимается комиссия в размере 3,3%. При пополнении через платежные сервисы Advcash и Payeer комиссия не взимается.

Примечание: комиссия Binance за ввод и вывод средств всегда может измениться. Актуальную информацию вы всегда можете найти на официальном сайте биржи.

Кто такие мейкеры и почему биржи платят им за сделки

Кто платит комиссии на бирже

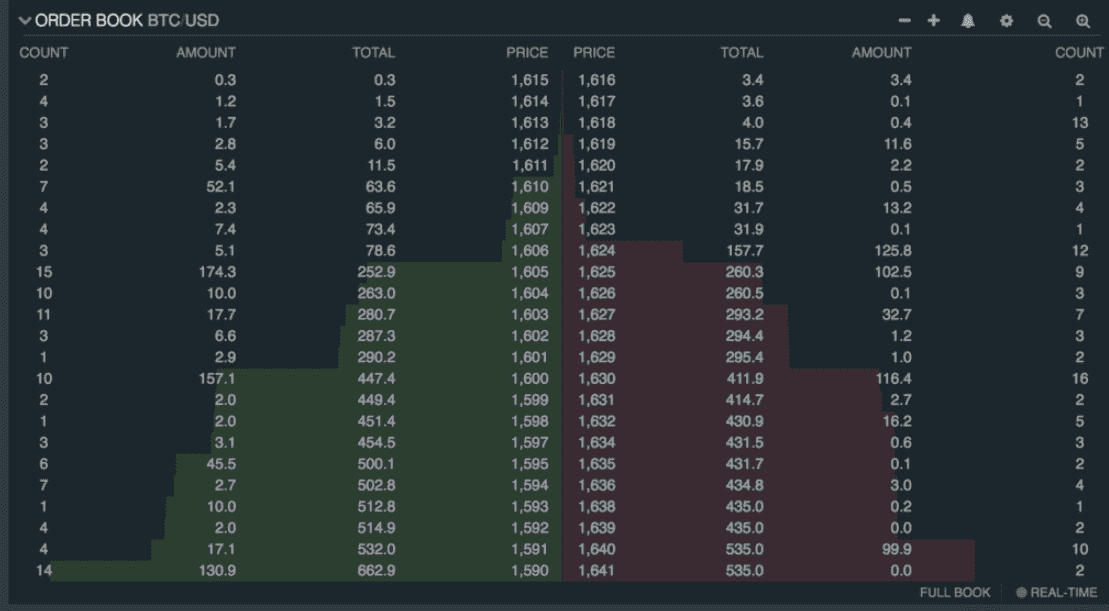

Чтобы показать, кто такие мейкеры (makers) и тейкеры (takers), опишем принцип работы биржи. Есть пользователи, которые открывают ордера — публикуют объявление о покупке или продаже по определенной цене. Из них формируется список всех открытых сделок. Его также называют биржевым стаканом, книгой ордеров или ордербуком. Чем больше этот список, тем активнее идет торговля и тем больше биржа зарабатывает на комиссиях. Таких пользователей называют маркет мейкерами или просто мейкерами.

Другие трейдеры закрывают ордера, то есть откликаются на объявления. Именно они платят большую часть торговых комиссий, но уменьшают количество открытых сделок на бирже. Таких пользователей называют маркет тейкерами или просто тейкерами.

Чтобы стимулировать пользователей создавать больше объявлений, многие биржи предлагают мейкерам выгодные условия торговых комиссий:

Биржа автоматически делит пользователей на мейкеров и тейкеров. Вторые также открывают ордер, но он не попадает в биржевой стакан — система сразу находит соответствующее ему предложение от другого пользователя и выполняет транзакцию. В результате, оба трейдера открывают и закрывают сделки, но один из них становится мейкером и получает выгодные условия торговой комиссии.

Совет от Maff

Такое деление трейдеров относится только к конкретному ордеру. В одной сделке вы можете стать мейкером, а в другой — тейкером.

Какие ордера открывают мейкеры

Рекомендуем материал

Как стать маркет мейкером на бирже

Лимитный ордер не гарантирует, что трейдер будет мейкером в сделке. Есть вероятность, что в биржевом стакане уже есть объявление с той ценой, которую указал пользователь. Тогда биржа сразу обработает сделку как рыночную и возьмет с него комиссию тейкера. Например, Bybit сразу предупреждает об этом при размещении лимитных ордеров.

Рекомендуем материал

Заключение

В каждой сделке на бирже есть 2 участника: мейкер и тейкер. Первый создает объявление о покупке или продаже по определенной цене и ждет ее достижения. Второй откликается на уже созданный ордер и сразу проводит сделку. Биржам выгодно, чтобы объявлений было как можно больше, поэтому они предлагают особые торговые комиссии их создателям. Например, на бирже Bybit мейкеры :

Чтобы стать мейкером, нужно открывать лимитные ордера. Они исполняются при достижении целевой цены. Но всегда есть вероятность того, что уже есть другой ордер с такой же стоимостью и тогда пользователь все равно будет тейкером. Чтобы этого не произошло, на многих биржах есть специальная опция пассивного ордера. Например, на Bybit она включается нажатием галочки «Post-Only» под кнопками «Купить» и «Продать».

Обложка и иллюстрации:

Екатерина Ярмаркина

Торгуем на криптовалютных биржах выгодно: анализ комиссий maker-taker

Трейдеры за пользование услугами криптовалютной биржи должны оплачивать определённые комиссии. В основном их четыре, это комиссия за пополнение счета; за вывод средств с биржи; за торговую операцию и за конвертацию.

Сегодня обратим внимание на комиссии за торговую операцию. На криптовалютных биржах существует разграничение торговых комиссий за транзакции в зависимости от категории трейдеров: тейкер и мейкер, которые присваиваются трейдеру при двух типах торговли, а именно с лимитным ордером и с рыночным ордером.

Лимитные ордера — это ордера с ценами, которые отличаются от текущих рыночных цен. Пользователи пытаются купить монеты ниже текущей рыночной цены или же выше действующей. Пользователи сами устанавливают максимальную или минимальную цену. Эти ордера не выполняются сразу, они остаются списке ордеров и ожидают того, чтоб быть выполненными позже. В этом случае, созданный вами ордер попадая в список ордеров, увеличивает ликвидность. При создании лимитного ордера — пользователь становится, мейкером.

Рыночные ордера — это ордера, по текущей рыночной цене. Сделка выполняется немедленно. Если пользователь согласен с нынешними ценами на рынке и размещая ордер на покупку/продажу сопоставляя существующий ордер на покупку/продажу из книги ордеров — то он становиться тейкером. Заказы от тейкеров не попадают в книгу ордеров, так как они уже согласны с ценой, которая выставлена в книге ордеров.

Стоит отметить, что часто комиссия для мейкеров является меньше, нежели комиссия для тейкеров. Это связано с тем, что криптобиржи таким способом стимулируют появление заказов. Мейкер улучшает ликвидность на бирже, следовательно и сбор для него меньше, а тейкер наоборот ее уменьшает, и из-за этого биржа снимает с него больший процент комиссии за сделку. Биржа без ликвидности не может предоставлять возможности для трейдинга. Комиссии рассчитываются до тысячных процента и взымаются после совершения сделки. Важно, что статус может меняться, если на момент, когда пользователь размещает лимитный ордер уже есть соответствующий ордер и транзакция выполняется, то статус из мейкера будет изменён на статус тейкера.

Часто можно встретить рекламу биржи, где указано, что на ней не взымаются торговые комиссии. Тут сразу надо насторожиться, ведь торговая площадка не может предоставить качественный сервис, при этом ведя свою работу полностью без комиссий. Комиссии предназначени, в основном, для того, чтоб за их счёт развивать и улучшать работу биржи. Если платформа не взымает комиссии или устанавливает их очень низкими — то обычно это примитивная платформа, которая не развивается и в ее безопасности можно очень усомниться. Так же, возможна ситуация с тем, что минимизируя процент комисси за торги, биржа компенсирует ее за счёт увеличение других комиссий, например за вывод средств, устанавливая такие процентные ставки, которые будут покрывать затраты связанные с торгами.

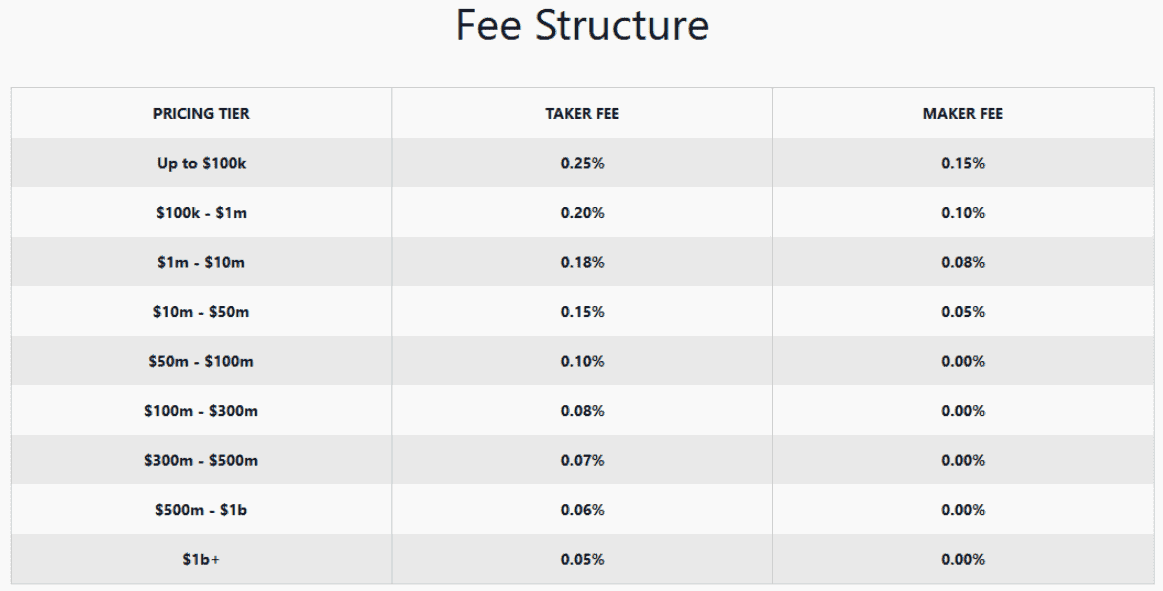

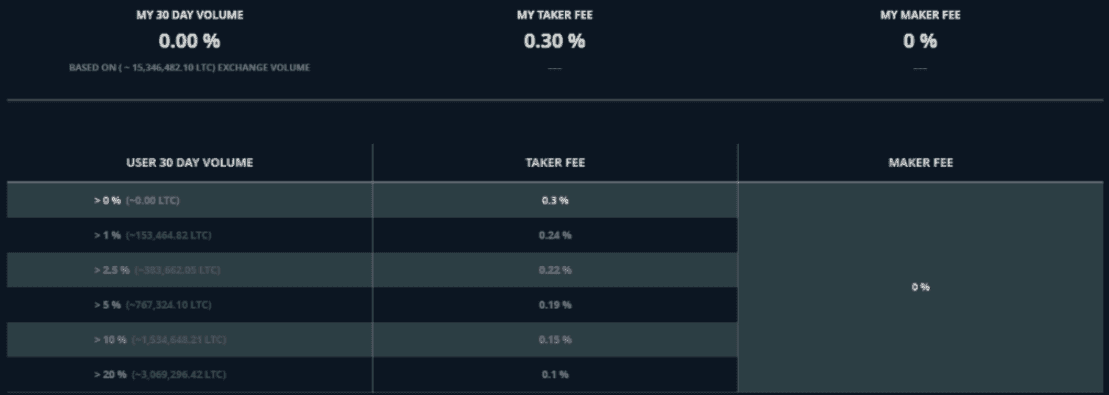

Рассмотрим базовые комиссии на спотовом рынке на примере нескольких бирж:

— комиссия на #Binance составляет 0,1% как для мейкеров так и для тейкеров;

— на #currency.com для тейкеров и мейкеров комиссия тоже одинаковая 0,2%;

— на #Betconix комиссия составляет 0,1% для трейкера и 0,15% для мейкера;

— на #Coinbase комиссионная ставка мейкера и тейкера 0,5%;

— на #EXMO комиссия составляет 0,3% для мейкера и тейкера.

В основном на криптовалютных биржах существуют программы по уменьшению процента комисси в зависимости от объёма торгов в период 30 дней, а так же существует программы Cashback VIP, покупая которые можно очень хорошо экономить на комиссиях.

Ниже наведены примеры, взятые на официальных сайтах криптобирж:

Трейдеру перед началом работы, нужно изучить криптобиржи представленные на сегодняшний день. Изучить их функционал, комиссии, которые на них установлены, правила и условия. Только после изучения и анализа можно сделать объективные выводы, и начать свою работу, на той бирже, которая вам подошла по всем условиям. Комиссии тейкер-мейкер обязательно должны учитываться при регулярной торговли, так как минимальная комиссия на однократную сделку может вылиться в круглую сумму при регулярном трейдинге.

В чужой карман. Как устроены комиссии на криптобиржах

Из-за отсутствия регулирования и каких-либо единых правил для всех криптовалютных платформ каждая биржа вправе самостоятельно назначать размер и формат комиссии, а также впоследствии снижать или увеличивать сумму сборов.

Виды комиссий на криптовалютных биржах

За пополнение счета трейдер платит определенный сбор за зачисление монет на торговый депозит. Обычно, если зачисление идет сразу в криптовалюте, то пользователь либо не платит ничего, либо отдает минимальную сумму. Если же происходит пополнение счета фиатными средствами, то дополнительные деньги придется отдать за работу платежной системы.

За вывод средств трейдерам необходимо заплатить комиссию, если они хотят забрать средства со счета. При выводе криптовалюты комиссии гораздо ниже, чем при снятии фиатных средств.

На официальном сайте это объясняется тем, что избыток малых депозитов приводит к большому числу микротранзакций в кошельках, из-за чего приходится тратить ресурсы на консолидацию и задерживать вывод средств для клиентов. Чтобы платформа работала без перебоев для всех клиентов, игрокам нужно объединять депозиты в более крупные суммы.

За торговую операцию (перевод средств на другой счет) — с трейдера снимается определенная сумма за открытие и покупку ордера. На многих биржах в последнее время появилось разграничение комиссии за транзакции в зависимости от категории трейдеров: мейкеров и тейкеров.

Мейкер — это тот, кто оформляет сделки и выставляет их на продажу. Такие люди привносят свои активы на биржу и повышают на ней активность.

Тейкер—тот, кто скупает открытые ордера, созданные мейкером. Обычно для мейкеров биржа выставляет более низкую комиссию, чем для тейкеров. Так как первые улучшают ликвидность, а вторые, наоборот, ее уменьшают, поэтому и платят больший процент.

Разграничение комиссий в зависимости от категорий трейдеров есть на Bitfinex, Binance, Poloniex, Coinbase Pro и других.

Как выбрать более выгодную криптобиржу

В конце октября этого года аналитик Остин Джейкоб на портале BitPremier опубликовал топ-13 лучших криптобирж этого года. При анализе учитывались дешевизна комиссионных сборов, оперативность технической поддержки, конфиденциальность, ликвидность, репутация, скорость работы и другие параметры. На первом месте оказалась биржа Coinbase, второе заняла площадка Coinmama, а третье отдали порталу Bitpanda. Также в рейтинг вошли: Kraken, LocalBitcoins, Bitstamp, Binance, Bitfinex.

Однако рейтинги не всегда позволяют сделать правильный выбор, хоть и помогают сориентироваться в разнообразии криптобирж. На официальном сайте почти каждой биржи указано какие комиссии взимает платформа со своих пользователей. В зависимости от того в какой роли выступает трейдер (мейкер или тейкер), с какой криптовалютой взаимодействует и в каких объемах, и устанавливается размер комиссии.

Также стоит понимать, что на некоторых биржах комиссии снижаются, если пользователь прошел полную верификацию. Анонимным трейдерам обычно приходится платить больше.

Еще одним способом сэкономить на комиссиях может стать выбор бирж с собственной криптовалютой. В середине ноября южнокорейская биржа Bithumb объявила о планах по выпуску собственного токена на блокчейне Bithumb Chain. В компании заявили, что альткоин станет средством оплаты биржевых сборов, комиссий за транзакции и прав на использование систем торговой площадки. Другие крупные биржи уже имеют собственные токены. Оплатить внутренние сборы со скидкой на одноименных платформах можно с помощью монет: BitMax Token, OKEx Utility token, Huobi Token, KuCoin Shares и Binance Coin.

Что такое комиссии Maker и Taker?

Когда Вы переводите монеты со своего кошелька на свой биржевой счет, Вы платите некоторую комиссию (депозитные сборы). Аналогичным образом, когда Вы снимаете монеты с вашего биржевого кошелька на свой личный кошелек, Вы так же платите некоторую сумму (комиссию за снятие средств). Это всего лишь сетевые сборы, которые Вы часто платите майнерам криптовалюты, а не бирже.

Но есть так называемые торговые сборы, которые Вы платите бирже за каждую успешную сделку. Пока эта торговая комиссия отличается, однако большинство популярных криптовалютных бирж использует общую систему, называемую модель maker / taker.

Разве вы не заметили это на Binance и некоторых других биржах? Они взимают разные сборы для производителей ордеров (maker) и покупателей (taker).

Биржи криптовалюты, использующие модель комиссий maker / taker, часто взимают минимальные комиссии или вообще не просят никаких денег за ордера мейкера (лимитные ордера), зато комиссия за ордера тейкера (рыночные ордера) более высокая.

Очень важно, чтобы Вы это понимали, потому что, когда Вы размещаете торговый ордер на бирже, Вы попадаете в одну из двух категорий: будь то мейкер или тейкер.

Итак, что такое комиссии для создателей ордеров (мейкеров) и получателей (тейкеров), и что значит быть создателем и получателем? Также почему криптовалютный биржи используют именно эту модель? В этой статье мы объясним все более подробно.

Какие бывают ордера на биржах и какие комиссии за них нужно платить?

Лимитные ордера (Makers)

Другими словами, пользователи сами устанавливают максимальную цену для своих ордеров на покупку и минимальную цену для ордеров на продажу. Эти типы заказов не выполняются сразу. Вместо этого трейдеру приходится ждать, пока пользователь (покупатель или продавец) примет эту цену продажи.

Рыночные ордера (Takers)

В зависимости от указанного выше типа сделки с вас будет взиматься небольшая комиссия или ее не будет вовсе. Если Вы являетесь пользователем, который установил лимитные ордера, то с вас будет взиматься комиссия мейкера. Если Вы являетесь пользователем, который устанавливает рыночные ордера, то с вас будет взиматься комиссия тейкера.

На большинстве бирж криптовалюты комиссии мейкера обычно равны нулю или ниже, чем комиссиии тейкера. Почему так происходит? Дело в том, что производители обеспечивают ликвидность для биржи, в то время как получатели забирают ликвидность с биржи.

Чтобы понять концепцию мейкера и тейкера, Вы должны сначала понять книгу ордеров, которая представляет собой не что иное, как список всех ордеров для конкретной торговой пары. Книга заказов (ордеров) содержит как ордера на покупку, так и ордера на продажу.

Не путайте это с покупателями и продавцами. «Maker» и «Taker» не представляют покупателей и продавцов, это не одно и то же. Сборы с создателей и получателей относятся как к заказам на покупку, так и к заказам на продажу.

Мейкер:

В обоих приведенных выше примерах вы являетесь мейкером. Будь то покупка или продажа криптовалюты. Вы размещаете заказ по цене, отличной от текущей рыночной цены, следовательно, ваш заказ попадает в книгу рыночных заказов (частично или полностью). В этом случае Вы добавляете ликвидность в книгу ордеров и платите комиссию производителя (мейкера).

Теперь ваш лимитный ордер не будет заполнен сразу. Заказы, которые находятся в книге заказов, будут исполняться только тогда, когда кто-то (тейкер) выполнит его. В случае, если никто не желает принять вашу цену, рынок не достигнет вашей предельной (указанной) цены, и ваш ордер не будет выполнен. Он будет видеть в книге ордеров до тех пор, пока не исполнится, не истечет срок его действия или Вы не отмените его.

Тейкер:

Так как тейкеры забирают предложения из книги ордеров, их называют покупателями (или получателями ордеров) и, следовательно, они платят комиссии.

Но почему комиссии тейкера, как правило, выше, чем комиссии мейкера, и как биржа выигрывает от этой модели?

Почему криптовалютные биржи используют модель мейкера / тейкера?

Как мы уже говорили, мейкеры помогают создавать рынок, добавляя ликвидность к бирже, а тейкеры убирают объем из книги ордеров биржи. Чтобы понять это, давайте рассмотрим следующую ситуацию:

Лимитный ордер на покупку (Maker): представьте, что Вы собираетесь купить 1 BTC на бирже, использующей структуру комиссий мейкера / тейкера. Текущая рыночная цена (обменный курс) Биткойна составляет 5020$. Теперь предположим, что Вы предполагаете, что цена Биткойна в какой-то момент упадет до 4700 долларов, и поэтому Вы установили лимитный ордер на покупку в 4700 долларов.

Теперь, добавив дополнительный ордер на BTC в книгу ордеров, Вы обеспечите бирже ликвидность. Это поможет увеличить объем обмена на бирже и тем самым улучшить общий опыт торговли для других пользователей. В этом случае Вы будете платить сборы мейкера, которые обычно ниже, чем комиссия тейкера.

Рыночный ордер на покупку (Taker): Теперь давайте представим, что Вы хотите купить BTC немедленно, и Вы можете заплатить текущую рыночную цену. Вы размещаете заказ на покупку на 5020$. Так как это текущая цена продажи и она уже есть в книге ордеров, Ваш заказ будет выполнен немедленно.

Здесь, в этом примере, Вы ничего не добавляете в книгу ордеров. Вместо этого ликвидируется ликвидность плюс возможность для кого-то другого купить BTC по этой цене. В этом случае Вы будете платить комиссии тейкера.

Преимущества модели вознаграждения Maker / Taker

Все криптовалютные биржи проявляют интерес к увеличению трафика. Чем больше пользователей, тем больше будет идти торговля, что, в свою очередь, будет приносить больше дохода для биржи. Причина, по которой биржа внедряет модель вознаграждения мейкера / тейкера, заключается в том, что она помогает стимулировать торговую активность.

Мейкеры не часто платят комиссии, потому что они обеспечивают ликвидность. Однако, с другой стороны, тейкеры платят (чуть больше, чем мейкеры), поскольку они забирают ликвидность.

С низкой или 0% комиссией производителя (мейкера) биржа заставляет пользователей размещать заказы в книгах ордеров, а не забирать из них заказы.

Хорошо, но почему кто-то должен платить комиссии, если можно платить меньше или вообще не платить (комиссии мейкера), создавая лимитный ордер?

Почему создают рыночный ордер, а не лимитный?

Когда Вы размещаете рыночный ордер, это означает, что Вы готовы покупать / продавать монеты прямо сейчас. Биржи хотят взимать комиссии с тех, кто готов быстро торговать. Теперь вопрос в том, почему кто-то платит комиссии, когда он может создать лимитный ордер с небольшой разницей, чем рыночная цена, которая в любом случае исполняется?

Теперь давайте рассмотрим другой пример. Биткойн в настоящее время торгуется по 5020 долларов, и пользователь готов получить прибыль, разместив лимитный ордер на покупку в 5010 долларов. Как видите, разница в размерах от текущей торговой цены и заказа пользователя составляет всего несколько долларов.

Если этот ордер исполнится, то он называется ордером тейк-профита. Однако нет гарантии, что этот лимитный ордер на покупку будет выполнен. А теперь представьте, что произойдет, если цена Биткойна постепенно поднимется до 6000 долларов или даже больше. Заказ на покупку у пользователей будет стоить 5010 долларов, и им придется ждать, пока цена не упадет.

Пользователи обычно размещают рыночные ордера, чтобы избежать риска неисполнения ордера. Они платят немного более высокий торговый сбор, чтобы защитить себя от внезапных потерь.

Разница между мейкером и тейкером

Надеемся, эта статья помогла Вам понять, в чем разница между мейкером и тейкером. Поделитесь в комментариях: чаще всего Вы выступаете в роли мейкера или тейкера?