что такое метод ltv

Что такое метод ltv

LTV (lifetime value) — это прибыль компании, полученная от одного клиента за всё время сотрудничества с ним. LTV отвечает на вопрос, сколько денег вам приносит клиент.

Иногда LTV называют пожизненной ценностью клиента — ПЦК (customer lifetime value, CLV или CLTV). LTV, CLV, CLTV, ПЦК — это одно и то же.

Формула расчёта LTV:

LTV = доход от клиента — затраты на привлечение и удержание клиента

Пример. Компания: интернет-магазин, предлагающий принтеры и расходные материалы.

Данные о первой покупке: средний чек — 1500 рублей, стоимость привлечения клиента — 300 рублей, себестоимость продукции — 850 рублей.

Данные о второй покупке: средний чек — 400 рублей (покупают только расходники), стоимость удержания — 60 рублей, себестоимость материалов — 50 рублей.

Какой доход принёс клиент, который совершил первую покупку?

Вычтем из среднего чека (1500) себестоимость товаров (850) и затраты на привлечение (300): получим 350 рублей.

Какой доход принёс клиент, который совершил вторую покупку?

Вычтем из среднего чека (400) себестоимость товаров (50) и затраты на удержание (60): получим 290 рублей.

Каков доход от клиента, который совершил первую и вторую покупку?

350 + 290 = 640 рублей.

Так мы можем посчитать, сколько денег компании приносит клиент после одной, двух или более покупок.

LTV — это важный показатель. По мнению инвестора Дэвида Скока, большинство стартапов умирает из-за того, что стоимость привлечения нового клиента перевешивает LTV. Чаще всего причина в том, что продавец фокусируется на сделке и забывает об опыте, который клиент получает после покупки. Для эффективной работы бизнеса важно не только привлечь клиента, но и удержать его.

Если вы знаете LTV:

Life Time Value – что это такое и какой метод подсчета LTV выбрать?

Так уж повелось, что Life Time Value (LTV) – одна из наиболее важных метрик, которые просто необходимо учитывать разработчикам коммерческих приложений. Проблема в том, что как раз разработчики этот показатель используют не так уж часто. Согласно опросу, проведенному Tapdaq, почти 100% создателей приложений согласны с тем, что LTV – это наиболее важная метрика для коммерческих приложений.

При этом 95% авторов используют сторонние инструменты аналитики для своих программ, но только 1 из 20 таких инструментов просчитывает LTV! Сейчас большинство разработчиков оценивают успешность своих приложений по количеству загрузок или по положению в рейтинге каталога. Но на самом деле эти показатели не отражают финансовую успешность приложения. Загрузки и рейтинг – это отлично, но сколько денег отдельно взятый пользователь «вкладывает» в программу за определенное время? Давайте разберемся.

В общем-то, некоторые разработчики не используют LTV, зато просчитывают ARPU, поскольку просчитать ARPU можно быстрее и легче, чем LTV. Но показатели все же различаются, и ARPU не является самодостаточным.

Давайте посмотрим на четыре способа просчета LTV, а затем ознакомимся с опытом некоторых компаний в плане увеличения LTV.

Что такое LTV?

Да, стоит сразу прояснить значение этого термина. В противном случае может возникнуть непонимание сути метрики. LTV, или Life Time Value, это сумма, которую человек тратит в приложении за все время использования программы или за определенный период. Ключевое значение имеет слово «сумма», а не «доход» или «прибыль». Дело в том, что «сумма» может быть определена как нечто отличное от выручки. LTV может зависеть не только от чисто денежного значения, но и от действий, которые предпринимает пользователь в отношении приложения, и эти действия имеют значение для продвижения программы. Например, это «беспроволочный телеграф», когда пользователь делится информацией о приложении в социальной сети. Это могут быть и деньги, которые тратит пользователь на In-App-покупки или приносит при клику по рекламе.

Что касается социальных сетей, здесь все просто. Пользователь делится информацией о программе, и эта информация привлекает еще двух пользователей, которые тратят уже реальные деньги. Несмотря на то что первый пользователь ничего не потратил, его «работа» может быть оценена суммой дохода, который обеспечили привлеченные им пользователи.

LTV лучше всего измерять, беря отдельные категории пользователей, а не сразу всю базу. Это позволяет оценить паттерны поведения пользователей, что может быть полезно.

В чем отличие LTV и ARPU?

Порой LTV кажется аналогом ARPU (Average Revenue Per User), но все же это различные метрики.

ARPU – относительно просто подсчитываемый показатель. И да, при расчете ARPU во внимание принимается именно выручка, приносимая отдельно взятым пользователем.

Самым простым способом подсчитать ARPU может быть такой метод: берем общий доход и делим его на общее количество загрузок. Это позволит понять, сколько в среднем приносит каждая загрузка приложения.

ARPU просчитывается по всей базе пользователей, здесь не нужно брать отдельные категории или сегменты.

Факторы, используемые при подсчете LTV

При подсчете LTV стоит учитывать несколько факторов. Усиление каждого из них позволяет увеличить и LTV.

Хорошо известный разработчикам фактор. Здесь подразумевается то, насколько часто пользователи работают с приложением. Удержание является важным компонентом LTV, поскольку чем чаще пользователь возвращается, тем больше шансов на то, что пользователь сделает определенный «вклад» – либо деньги, либо, как мы уже писали выше, что-то иное. Можно сказать, что удержание – самый важный фактор, который влияет на LTV.

Это простой показатель, который выражается в том, сколько денег вкладывает пользователь в приложение. Очевидно, что чем больше тратит отдельно взятый пользователь, тем выше LTV.

Этот показатель отражает количество новых пользователей, приведенных существующим пользователем приложения. Это может быть и личная беседа, и публикация информации о программе в Сети, и все прочее.

Average Revenue Per User (ARPU)

Как говорилось выше, этот показатель вычисляется просто: берем общее количество дохода приложения и делим на общее количество загрузок.

Average Revenue Per Daily Active User (ARPDAU)

То же самое, что и ARPU, только здесь показатель просчитывается ежедневно. Берем дневной доход и делим на количество пользователей за день.

4 способа подсчета LTV

Есть несколько методов подсчета LTV, мы предлагаем рассмотреть четыре основных, которые используются чаще всего.

Это довольно простой (если честно – очень простой) способ подсчета LTV. Берем APRDAU (Average Revenue Per Daily Active User), умножаем на среднее значение удержания.

LTV = APRDAU × ср. удержание

Помните, что APRDAU получаем путем деления дохода за день на суточное количество пользователей. Этот метод подходит для приложений со значительной пользовательской базой и доходом. Если же у приложения еще не так много пользователей и минимальный доход, этот метод подсчета не слишком подходит.

Второй метод довольно значительно отличается от первого. Здесь вводится дополнительная метрика – Churn.

Для просчета этой метрики нужно знать, сколько людей прекращают использовать приложение за определенное время. Например, если у приложения 100 пользователей и 20 из них прекращают работать с программой в течение месяца, то ежемесячный показатель churn равен 20%.

Также необходимо знать ARPU. Как вычислить этот показатель, мы уже знаем.

Ну, а теперь используем вот такую формулу:

LTV = ARPU × (1 ÷ Churn)

Еще один интересный метод, где применяется разделение всей базы пользователей на группы с периодом в неделю или год.

LTV рассчитывается отдельно для каждого сегмента. Например, пользователи, которые скачали приложение 50 недель назад, записываются в отдельную группу. А те, кто скачал приложение 4 недели назад, – соответственно, в другую группу.

Формула здесь довольно простая. Для каждого недельного сегмента просчитываем вот что:

LTV = общий In-App Purchase доход ÷ количество пользователей в сегменте

Метод подсчета с использованием «вирусности»

Как упоминалось ранее, распространение пользователем информации о приложении имеет важное значение при подсчете LTV. И в этом методе как раз и «беспроволочный телеграф» используется.

Для того чтобы принять этот фактор во внимание, нужно ввести определенный коэффициент, например k. Он будет равен единице, если каждый пользователь приложения привел еще одного человека. В этом случае формула будет очень простой, поскольку коэффициент можно не учитывать.

У программы, где этот коэффициент больше единицы, база пользователей будет стремительно увеличиваться, поскольку они постоянно добавляются. Правда, программы с k > 1 достаточно редки.

В общем, здесь нужно знать, какой коэффициент именно у вашего приложения. Затем можно использовать вот такую формулу:

Вывод

Каждый из способов вычисления LTV по-своему хорош. Мы в Appodeal предлагаем попробовать сразу несколько методов и выбрать тот, который оптимально подойдет вам. Если вы до сих пор не отслеживали LTV, самое время это сделать.

Как только вы определите, какой у вас LTV, можно будет понять, что сделать для вывода приложения на новый уровень.

В качестве примера увеличения LTV можно привести случай с приложением компании Secret Escapes, которая занимается туризмом. Компании хотелось понять, будет ли приложение эффективно работать, если ввести обязательную регистрацию.

Мнения команды здесь разделились. С одной стороны, обязательная регистрация в приложении вводит в игру некую эксклюзивность, элемент причастности к сообществу избранных. С другой – обязательная регистрация может отпугивать новых пользователей, и это случается достаточно часто.

Чтобы выяснить, как повлияет обязательная регистрация на поведение пользователей, было решено провести эксперимент, разделенный на две части. Первый позволял пользователям пропускать экран регистрации. Второй делал регистрацию в приложении обязательной.

Как оказалось, опасения были напрасными: обязательная регистрация положительно повлияла на популярность приложения. А выяснить это удалось путем просчета LTV одним из описанных выше способов. LTV приложения с обязательной регистрацией значительно превышал LTV приложения, где экран регистрации можно было пропустить.

И, конечно, мы рассчитываем, что по дороге к успешной монетизации своих приложений вы решите подключить и наш сервис, ведь оптимальная реклама может быть одним из слагаемых высокого LTV.

Как считать lifetime value: обзор методов

Вопрос расчёта lifetime value (он же LTV, customer lifetime value, CLV) рано или поздно встаёт перед разработчиками мобильных (впрочем, и не только) приложений. Методов расчёта придумано множество, и по поводу того, как считать LTV, существует сколько людей, столько же и мнений. В данном материале я решил описать наиболее распространённые методы, обозначить их плюсы и минусы. Данные методы подходят прежде всего для описания f2p-модели.

1. Постфактум

Этот метод выделяется на фоне всех последующих, так как он не моделирует LTV и не прогнозирует его, а считает фактический LTV.

Для этого метода надо взять когорту пользователей, которые уже точно покинули проект, посмотреть, сколько денег принесла вся эта когорта, затем поделить эту сумму на размер когорты. Желательно, чтобы пользователи были зарегистрированы примерно в одно время (в один месяц, а лучше — в один день).

На практике же этот метод слабо применим, так как обязательно найдётся хотя бы один человек из когорты, который до сих пор активен, как бы давно не регистрировалась когорта. А потому на практике LTV именно моделируют, а не рассчитывают по факту. И все последующие методы будут именно моделировать будущий LTV, а не оценивать прошлый.

2. Взять всё и поделить, или метод Шарикова

Наиболее быстрый, но грубый метод. Берём весь доход приложения за период и делим на общее количество пользователей за тот же период.

Плюс у этого метода только один: считается довольно быстро, буквально в одно действие.

Ну а ARPU (в данном случае ARPU = ARPDAU) рассчитывается как дневной Revenue, делённый на DAU. Перемножаем lifetime на ARPU и получаем LTV.

4. Lifetime по-сложному, или Bottoms Up

Второе название этого метода взято из материала Wooga, а это, согласитесь, источник, к которому стоит прислушаться. Формула метода точно такая же:

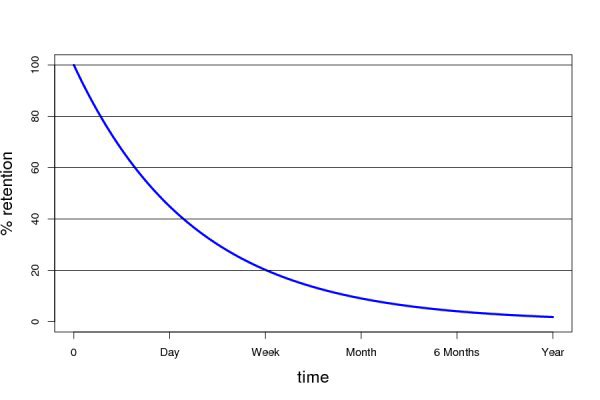

Но lifetime тут считается немного сложнее и получается намного точнее. Вспомним, как выглядит график retention:

Дело в том, что lifetime — это площадь фигуры под графиком retention, иначе говоря — интеграл от retention по времени.

Но прежде чем считать интеграл, надо построить саму функцию. Как это делается:

1) Как правило, у вас есть значения показателей retention за несколько дней (например, за 1 день, 7 дней, 28 дней). Если есть за другие дни, а ещё лучше — за бОльшие промежутки времени — это прекрасно, это сделает расчёты лишь точнее.

2) На основании известных значений (допустим, за 1, 7 и 28 дней) нам нужно построить кривую retention. Будем искать уравнение кривой вида:

где t — количество дней от первого визита, F(t) — будущее уравнение retention, а A, B и C — коэффициенты модели.

3) Подставляем известные значения retention, сколько бы их ни было, в уравнение, и получаем систему уравнений относительно коэффициентов A, B и C.

4) Рассчитываем сумму квадратов разностей отклонений между фактическими и моделируемыми значениями F(t).

5) Находим такие значения A, B и C, которые минимизируют суммарное отклонение. Это можно прекрасно выполнить, например, с помощью инструмента Solver (Поиск решения) в MS Excel.

6) Подставляем найденные значения A, B, C в уравнение и получаем функцию, с помощью которой можно оценить retention за сколько угодно дней.

Это ещё не всё, но мы уже близко. Дальше по-прежнему можно выбрать сложный или простой метод.

Сложный метод заключается в нахождении интеграла от функции retention.

Напомним, что

Простой же метод заключается в том, чтобы, пусть и примерно, поделить кривую retention на сегменты в зависимости от значения lifetime. Например, на пользователей, ушедших через день, проживших в приложении от 2 до 7 дней, от 8 до 30 дней, от 1 до 3 месяцев, свыше 3 месяцев. Чем больше сегментов, тем лучше. Для каждого сегмента посчитать по таблице retention процент пользователей (вес сегмента), относящихся к нему, а затем посчитать средневзвешенный lifetime по всем сегментам.

Но какой бы метод вы ни выбрали, вы столкнётесь с вопросом, до какого момента считать LTV (в случае с интегралом это будет правый край области интегрирования, в случае с суммой — количество дней в самом последнем сегменте). И здесь вновь существует два метода решения: простой и сложный.

Простой метод заключается в том, что правый край задаётся экспертно. Обычно это происходит так:

— а давайте возьмём полгода!

— почему?

— а почему бы и нет?

— хорошо, давайте полгода.

Сложный метод заключается в использовании дисконтирования и нахождении ставки дисконтирования WACC (признайтесь, вы не ожидали увидеть финансовую математику в этом материале?). Дело в том, что тысяча долларов сейчас и тысяча долларов завтра — это разные суммы денег. Завтрашняя тысяча долларов сегодня будет равна девятистам долларам или около того, в зависимости от выбора ставки дисконтирования.

Формула такова:

Здесь PV (present value) — текущая стоимость будущих денег,

CFi — деньги, которые вы получите через i временных периодов,

WACC (weighted average cost of capital) — та самая ставка дисконтирования.

Как её найти? Обычно WACC делают равным фактической рентабельности капитала в среднем по фирме. Также можно приравнять его к желаемой рентабельности капитала, либо к рентабельности капитала альтернативных проектов. Если вы не поняли этот абзац, спросите у своих финансистов, они наверняка знают WACC вашей компании.

Итак, зная WACC, вы сможете дисконтировать будущие временные потоки, а следовательно, в качестве правого края интегрирования выбрать хоть бесконечность. Дело в том, что добавление WACC делает из вашей суммы (или из вашего интеграла) бесконечно убывающую последовательность, у которой можно найти сумму.

Будем считать, что lifetime мы посчитали. Теперь же считаем ARPU (Revenue/DAU), умножаем ARPU на lifetime и получаем LTV.

Итак, мы рассмотрели пять методов расчёта LTV, которые, как вы могли заметить, упорядочены от наименее точного к наиболее точному. Выбирайте тот метод, который вам по душе, рассчитывайте свой LTV и принимайте правильные решения. А теперь главное правило LTV: делите пользователей на сегменты, и считайте LTV каждого сегмента в отдельности. Это даст вам и более высокую точность, и больше поводов для принятия правильных решений по вашему продукту.

Как посчитать LTV и использовать эту метрику для повышения эффективности бизнеса

Все, кто занимается бизнесом, знают о значении повторных продаж. Но если посчитать, какой доход приносит компании один постоянный клиент, его ценность становится осязаемой. Для ее подсчета используется метрика LTV.

Что такое LTV

LTV — это чистый доход, который приносит клиент компании, пока остается ее клиентом. Аббревиатура расшифровывается как lifetime value, то есть пожизненная ценность. Встречается еще написание CLV — customer lifetime value.

LTV рассчитывают компании, которые имеют постоянный поток доходов от своих клиентов: SaaS сервисы, мобильные приложения, онлайн-игры, журналы, интернет-магазины. Впервые этот термин ввели в оборот в 1988 году и применялся он для сферы прямых продаж и торговли через каталоги.

Важно понимать, что LTV — это прогноз. Он используется для планирования, дает возможность ставить цели и разрабатывать KPI.

Почему нужно считать LTV

Прежде всего, LTV помогает осознать ценность постоянных клиентов для бизнеса. Доступно о том, что такое LTV и зачем он нужен, пишет в своем блоге Игорь Манн:

«Пожалуй, самый простой способ заставить сотрудников уважительно относиться к Клиентам — это сделать с ними расчет стоимости Клиентов на всю жизнь… Посчитайте стоимость Клиента на всю жизнь для вашего бизнеса. Ужаснитесь, сколько вы можете потерять».

Использование LTV клиента как метрики помогает решать практические задачи.

Планировать расходы на продвижение

Показатель LTV помогает определить максимальную стоимость привлечения клиента. Чтобы понять, сколько компания может потратить на маркетинг и продажи, нужно сопоставить ожидаемый доход — LTV и стоимость привлечения клиента — CAC.

По этому же принципу метрика помогает оценивать эффективность каналов привлечения. Отслеживая статистику по разным рекламным каналам — контекстной рекламе, поиску, email рассылкам и другим, — можно определить наиболее выгодные или убыточные каналы.

Понимать, как влияют скидки на пожизненную ценность клиента

Один из самых простых, но не самых эффективных для бизнеса способов увеличить продажи — это давать скидки клиентам. Скидки часто становятся камнем преткновения между собственником бизнеса, маркетологами и отделом продаж.

Расчет LTV с учетом скидок помогает спрогнозировать их влияние на будущую ценность клиента. Вот пример калькулятора, где можно менять размер скидки и видеть, как при этом меняется LTV клиента:

Сегментировать покупателей по их ценности для компании

Прогноз LTV клиента дает возможность сегментировать базу покупателей по разным критериям: количеству покупок, частоте и общей сумме покупок.

На основании этих данных можно разрабатывать стратегию email маркетинга, готовить более релевантные предложения и эффективнее распределять средства на маркетинг и продажи.

Формулы расчета LTV

Есть много методов расчета метрики. Они отличаются точностью прогноза и используются для разных продуктов и сфер бизнеса: мобильных приложений, онлайн-сервисов, интернет-магазинов.

Простая формула

Если у компании большой объем накопленных данных в CRM, она может рассчитывать метрику на основании фактических данных. Если данных недостаточно или компания только начала работать, тогда показатель моделируется на основании опыта, средних показателей по отрасли и просто здравого смысла. По мере накопления данных вы сможете вносить в формулу реальные цифры и повышать точность прогноза.

Самый простой метод расчета описывает Игорь Манн в своей статье:

«… вы должны прикинуть:

Средний чек = Сумма покупок в деньгах / количество покупок

Частота покупок = Количество покупок / количество покупателей

Этот метод дает скорее общее представление о том, сколько денег приносит клиент, чем основу для оптимизации затрат на маркетинг.

Базовая формула из юнит экономики

Более точная формула из юнит экономики приведена на сайте «Маркетинг для практиков»:

AvCMu (Average Contribution Margin per User) — средняя маржинальная прибыль с одного пользователя (клиента) за период.

T (средняя продолжительность жизни пользователя) — число периодов, в течение которого клиент остается пользователем или совершает покупки в компании.

ATV (average transaction value) — средняя стоимость покупки за период (средний чек).

AN (average number of purchases) — среднее количество покупок (клиента за период).

P (profitability) — рентабельность среднего чека, маржинальная прибыль в процентах от суммы среднего чека.

В итоге метрика рассчитывается так:

Калькулятор расчета LTV

В интернет-агентстве Netpeak разработали калькулятор LTV, в который достаточно подставить свои значения:

Способы увеличения LTV

Если показатель LTV рассчитывается как произведение среднего чека, частоты покупок и срока жизни клиента, то увеличение каждого множителя будет повышать итоговое значение. То есть чтобы повысить LTV, нужно стимулировать повторные покупки, увеличивать средний чек и стараться удержать клиента как можно дольше. В этом помогут следующие инструменты.

Email маркетинг

Один из самых эффективных способов увеличить LTV — это email рассылки. Они помогают выстраивать связь с первого дня подписки клиента и поддерживать ее на протяжении всего периода сотрудничества.

Инструменты email маркетинга для увеличения LTV:

Вместе эти инструменты помогают стимулировать повторные продажи и увеличить срок жизни клиента.

Web push уведомления

Push уведомления также напоминают подписчику о бренде. Сообщение появляется прямо на экране пользователя, даже если он в этот момент не работает в браузере.

Как правило, push уведомления используются в комплексе с рассылками. С их помощью рассказывают о новостях компании, анонсируют новые статьи на блоге, напоминают об акциях и вебинарах.

Релевантность push уведомлений можно повышать, сегментируя аудиторию по языку браузера, странице и дате подписки, региону или городу.

Программа лояльности

Чтобы запустить программу лояльности для увеличения LTV, компании нужна CRM-система. В нее должны вноситься все сделки и оплаты по клиенту.

Программы лояльности работают на удержание клиента благодаря бонусам, индивидуальным предложениям. Кроме того, дают данные, полученные при анкетировании клиентов, служат базой для сегментации при подготовке email рассылок.

Допродажи и кросс-продажи

Увеличить пожизненную ценность клиента помогает продажа сопутствующих товаров и дополнительного ассортимента. Например, продав клиенту велосипед, интернет-магазин может в кросс-предложении рекомендовать шины или спортивную одежду.

Важные метрики, связанные с LTV

Посчитав LTV клиента для своего бизнеса, вы сможете ее использовать для сравнения или расчета других метрик. Вот основные из них.

Стоимость привлечения клиента (CAC)

CAC — это аббревиатура от customer acquisition cost. Метрика показывает, сколько компания тратит на маркетинг и продажи, чтобы привлечь одного клиента. Соотношение показателя CAC и LTV показывает, насколько прибылен бизнес. Бизнес считается прибыльным при соотношении LTV > 3 × CAC. То есть если ценность клиента в три раза больше, чем затраты на его привлечение.

Отток клиентов (CR)

CR — это аббревиатура от churn rate. LTV и CR находятся в обратной пропорции: чем выше отток клиентов, тем ниже LTV клиента.

Выводы

При всей сложности подсчета метрика LTV дает большое преимущество: она помогает сфокусироваться на прибыли от клиента. Осознание того, сколько компания может получить или потерять, заставляет по-другому взглянуть на значимость клиента и направить усилия на удовлетворение его запросов.

Кроме того, LTV помогает выбрать наиболее выгодные каналы продвижения, ориентируясь на стоимость привлечения клиента.

Возможности сервиса SendPulse позволяют использовать в комплексе email рассылки, web push уведомления, рассылки в Viber, Facebook Messenger и через SMS. Регистрируйтесь в SendPulse, чтобы увеличивать повторные продажи, быть на связи с клиентами и растить лояльность покупателей.