что такое кудир для ип на патенте образец заполнения

Книга учета доходов ИП на патенте — 2021

Весь налоговый учет индивидуальных предпринимателей, применяющих патентную систему налогообложения (ПСН), сводится к составлению книги учета доходов. Где найти ее форму, как правильно делать записи, какие нюансы при этом следует учитывать, расскажем в статье.

Пройдите за пару недель полный онлайн-курс по патентной системе налогообложения. Вы сможете сами сделать отчетность, вести налоговый учет по всем правилам, разбираться в налоговых ставках при ПСН, совмещать ПСН с другими режимами.

Зачем вести книгу учета доходов ИП на патенте

Предприниматели, работающие на ПСН, не обязаны вести бухучет и не должны предоставлять в налоговую инспекцию декларацию по налогу и бухгалтерскую отчетность. Единственная обязанность всех ИП, применяющих патент, — вести книгу доходов (п. 1 ст. 346.53 НК РФ). Она нужна, чтобы доказать, что предприниматель соблюдает ограничение по сумме доходов — 60 млн рублей в год по всем имеющимся у ИП патентам. Если предприниматель превысит этот предел, то он потеряет право на применение ПСН с самого начала действия патента.

Например, ИП купил патент сроком действия с 01.01.2021 по 30.06.2021. Его доход превысил ограничение 15.05.2021. Предприниматель утрачивает право на применение ПСН с 01.01.2021, а не с 15.05.2021. С указанной даты он будет автоматически переведен на ОСНО. ИП должен заплатить все налоги, предусмотренные этой системой.

Если предприниматель наряду с ПСН применял упрощенную систему налогообложения (УСН) или был плательщиком единого сельскохозяйственного налога (ЕСХН), заплатить обязательные платежи нужно будет по правилам этих специальных режимов.

При одновременном использовании:

Сдавать книгу в налоговую инспекцию в качестве отчетности не требуется. Но при проведении проверки ее могут затребовать. Отсутствие книги станет грубым нарушением правил учета доходов и расходов. За него предпринимателю грозит штраф в размере:

Как заполнить книгу учета доходов ИП на патенте

Правила заполнения книги доходов предпринимателей, работающих на патенте, утверждены Приказом Минфина РФ от 22.10.2012 № 135н. Записи следует делать в хронологической последовательности. Их основой служат первичные документы. Обязательные требования к таким документам можно найти в п. 2 ст. 9 Закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Вести книгу следует на русском языке. Если первичные документы составлены на другом языке, их следует построчно перевести.

Книгу можно вести на бумаге или в электронном виде, например, в таблице Excel или в специальной программе.

При выборе электронного варианта по окончании налогового периода предприниматель должен распечатать ее бумаге. Книгу следует прошнуровать и пронумеровать. На прошивке надо указать общее количество страниц, а документ подтвердить подписью ИП и скрепить печатью (при наличии).

До 2017 года необходимо было заводить книгу отдельно по каждому патенту. Сейчас, если патентов несколько, достаточно одного документа, так как неважно, по какому из патентов поступили денежные средства. Важно, что доходы были получены по виду деятельности, в отношении которого предприниматель применяет ПСН.

Образец книги учета доходов ИП на патенте

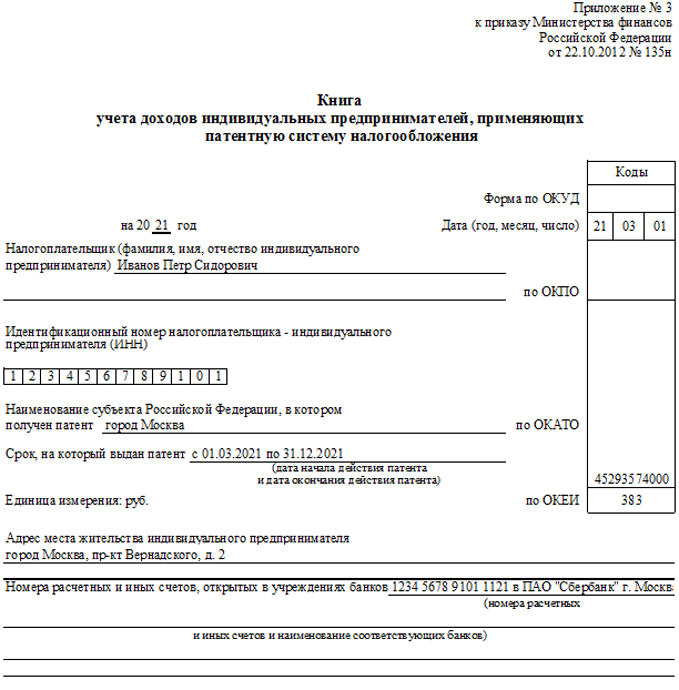

Форма книги также утверждена приказом № 135н. Она состоит из титульного листа и раздела I «Доходы». На титульном листе необходимо указать:

Заполнение титульного листа может выглядеть так:

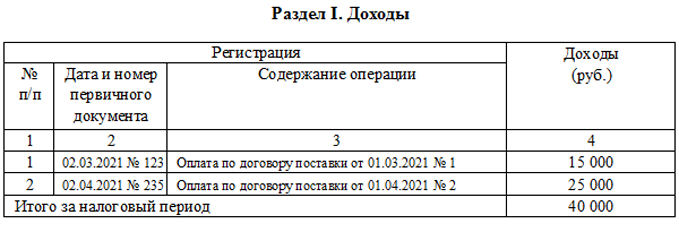

Раздел I «Доходы» оформлен в виде таблицы, состоящей из четырех граф:

В последней строке нужно подсчитать общий размер полученного дохода за налоговый период.

Пример заполнения раздела I «Доходы»:

Когда нужно учитывать доходы

Доходы нужно учитывать в день их получения (п. 2 ст. 346.53 НК РФ):

Полученную предоплату нужно фиксировать в книге в день ее получения (письмо Минфина РФ от 03.02.2017 № 03-11-12/5800). Если аванс пришлось вернуть, то на его размер следует уменьшить доходы налогового периода, в котором был осуществлен возврат (п. 4 ст. 346.53 НК РФ).

Доходы, полученные в иностранной валюте, нужно пересчитать в рубли по официальному курсу Банка России, который действовал на день получения денежных средств, а затем суммировать с другими поступлениями.

Доходы, полученные в натуральной форме, следует учитывать по рыночным ценам.

При продаже товаров, работ, услуг в розницу доходы, полученные наличными, можно отображать разными способами:

При расчетах картой нужно обращать внимание на два момента.

Во-первых, в состав доходов нужно включать комиссию, удержанную банком за эквайринг. Например, услуги на сумму 5 тыс. рублей были оплачены картой. На счет предпринимателя поступило 4 700 рублей, 300 рублей банк удержал в качестве комиссии. В книге учета предприниматель должен отразить доход в размере 5 тыс. рублей, а не 4 700 рублей.

Во-вторых, не существует единой позиции по вопросу, какой датой отражать доходы: датой пробития чека или датой поступления денежных средств на счет предпринимателя от банка-эквайера. Часть специалистов полагает (со ссылкой на письмо Минфина РФ от 03.04.2009 № 03-11-06/2/58), что учитывать деньги нужно после их поступления на счет. Другая часть считает, что эти разъяснения не относятся к патенту и в книге нужно фиксировать дату выдачи чека. На практике банки перечисляют средства в тот день, в который была произведена оплата, поэтому сложностей с указанием дат не возникает.

Рекомендуем при заключении договора на эквайринг обращать внимание на сроки перечисления банком денег. Во избежание проблем, это должна быть дата оплаты товаров, работ, услуг картой.

Как часто вносить данные в книгу учета доходов на патенте

ИП должен обеспечить полноту, непрерывность и достоверность учета доходов. Потому в идеале записывать доходы нужно в день их фактического получения. Можно это делать и раз в неделю, и реже. Но этом случае есть риск что-то упустить или перепутать. Поэтому каждый предприниматель решает, с какой периодичностью он будет делать записи. Главное, чтобы книга была сформирована по окончании налогового периода.

Как исправлять ошибки в книге учета доходов

Все зависит от того, каким образом предприниматель ведет книгу. Если в электронной форме, то до того момента, когда документ будет распечатан и прошит, правки вносить несложно — достаточно исправить данные в электронной форме. Также можно удалить лишние записи или вставить недостающие. После удаления или вставки нужно проверить правильность порядковых номеров записей.

Если электронная книга распечатана либо документ вообще ведется на бумаге, для внесения правок нужно:

Порядок заполнения книги требует, чтобы внесение правок было обоснованно. Поэтому дополнительно нужно составить бухгалтерскую справку, в которой необходимо объяснить, по какой причине были произведены изменения. Чаще всего причиной правок становятся описки и опечатки либо забывчивость предпринимателя, когда записи не ведутся ежедневно.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Как заполнять книгу доходов ИП на патенте

Цель ведения книги доходов

Книга учета доходов для ИП на патенте (КУД) — это налоговый регистр, который обязан вести каждый индивидуальный предприниматель, применяющий патент (ПСН).

Использовать ПСН могут исключительно ИП. Для юрлиц данная система налогообложения недоступна. Характеризуется она тем, что размер налога не зависит от реально полученных бизнесменом доходов. Он рассчитывается исходя из потенциально возможного к получению дохода, размер которого фиксирован и установлен законами субъектов.

Логичным становится вопрос: зачем нужна книга учета доходов на патенте, если размер налога не зависит от размера доходов?

Ответ дается в п. 1 ст. 346.53 НК РФ. Поясняем цели ведения книги доходов на патенте.

Дело в том, что для применения ПСН существуют ограничения. Одно из них — лимит доходов, которые можно получить при применении патента. Максимально возможный доход, допустимый при патенте — 60 миллионов рублей с начала календарного года (подп. 1 п. 6 ст. 346.45 НК РФ). В данном случае имеется в виду именно фактически полученный бизнесменом доход.

Для контроля лимита доходов и положено вести книгу доходов на патенте в 2021 году.

ОБРАТИТЕ ВНИМАНИЕ! На слуху буквосочетание «КУДИР для ИП на патенте». Это не совсем корректно. КУДИР — это книга учета доходов и расходов, применяют ее при упрощенной системе налогообложения. Для патента применяется книга учета доходов при патентной системе налогообложения. Это совершенно иной формуляр.

С 2021 года патент можно уменьшать на страховые взносы. Много вопросов вызывает заполнение уведомления на такое уменьшение. Оформите пробный бесплатный доступ к системе «КонсультантПлюс» и скачайте образец уведомления, заполненного экспертами.

Нюансы ведения КУД при наличии нескольких патентов

Достаточно частый вопрос от предпринимателей, как вести книгу доходов на патенте, если бизнесменом приобретено несколько патентов? Необходимо применять единственную книгу или заполнение книги доходов ИП на патенте обязательно для каждого патента?

Для ответа на вопрос, как заполнить книгу доходов на патенте при наличии нескольких патентов, обратимся к цели ее заполнения.

Лимит доходов при ПСН составляет 60 миллионов рублей по всем видам предпринимательской деятельности. А книга нужна именно для контроля доходов! Поэтому при наличии нескольких патентов нет необходимости вести несколько книг. Размер дохода надо подсчитывать суммарно по всей деятельности, переведенной на патент. Как только лимит превышен, право на все имеющиеся на данный момент у предпринимателя патенты теряется.

ВАЖНО! При контроле лимита доходов при совмещении УСН и ПСН необходимо учитывать как доходы, полученные по ПСН, так и доходы УСН, то есть суммарно по обеим системам налогообложения.

Ведение единой КУД в году по всем патентам соответствует требованиям Налогового кодекса РФ. Однако этот путь не всегда удобен для целей управленческого учета, для которого более наглядным было бы ведение КУД для каждого патента. Такой подход не запрещен НК РФ.

Вид КУД для ИП на ПСН

Форма образца книги доходов для ИП на патенте введена законодательно. КУД утверждена приказом Минфина России от 22.10.2012 № 135н в приложении № 3.

Скачайте книгу учета доходов на патенте, кликнув по картинке ниже:

КУД можно заполнять как на компьютере, так и на бумаге. Но по окончании налогового периода электронный вариант КУД распечатывают на бумажном носителе, прошнуровывают и нумеруют страницы. Книга должна быть заверена подписью налогоплательщика.

КУД не относится к регистрам, предоставляемым в налоговый орган в обязательном порядке с какой-либо периодичностью. Но налоговики могут запросить книгу в ходе проверочных мероприятий. Какие последствия предположительно возникнут, если образца книги доходов на патенте у предпринимателя не будет?

Как корректно внести данные в КУД для ИП на патенте

Как мы выяснили, предпринимателям лучше не пренебрегать обязанностью по заполнению КУД, тем более что никаких сложностей данный регистр не доставляет, так как он максимально прост.

Ниже рассмотрим, как заполнять книгу доходов ИП на патенте.

Регистр состоит из двух частей:

Титульный лист

Здесь отражается общая информация о налогоплательщике:

Доходы

Доходы вносят в хронологическом порядке кассовым методом, то есть по мере поступления денег в кассу, на расчетный счет или датой погашения задолженности иным способом. В таблице отражают следующие данные:

По окончании налогового периода подсчитывается суммарный доход. В КУД не отражаются доходы, полученные по деятельности, облагаемой иными налогами.

Образец заполнения книги доходов ИП на патенте вы найдете по ссылке, данной выше в статье.

Некоторые нюансы работы с КУД

Точная периодичность внесения данных в КУД не установлена. При небольшом количестве операций лучше всего вносить данные на каждый полученный доход, то есть на каждую операцию.

Если же деятельность связана с розничной торговлей, то вносить в КУД каждый чек нерационально, так как это слишком трудоемкий процесс. В таком случае корректным будет внесение общей суммы выручки по итогам каждого дня.

ВАЖНО! Применение онлайн-касс не освобождает патентщика от ведения КУД.

В книге учета доходов отражается весь объем выручки, без исключения из этих сумм расходов. Например, банковская комиссия за эквайринг также должна попасть в КУД.

В связи с этим у предпринимателей-патентщиков часто возникает проблема с подтверждением доходов в целях получения пособий и субсидий. Никаких деклараций ИП на патенте не сдает. Полей и строк для указания расходов в КУД не предусмотрено, поэтому и свою реальную прибыль отразить в КУД нельзя. Исходя из этого, теоретически книгу доходов можно предоставить для подтверждения своего дохода, но данные, указанные там, будут трактоваться не в пользу налогоплательщика. Как лучше подтвердить свой реальный доход ИП на ПСН, надо узнавать в территориальном органе соцзащиты.

Какую отчетность сдает ИП на ПСН, мы рассказывали в статье «Отчетность ИП на ПСН — плюсы и минусы».

Итоги

КУД для ИП на ПСН является обязательным налоговым регистром. Если по запросу налоговиков книга доходов не будет предоставлена, это повлечет за собой штраф. КУД необходима для контроля за лимитом доходов в целях применения ПСН. В нее вносят все полученные в рамках патентной деятельности доходы за налоговый период.

Бланк книги учёта доходов и расходов + образцы заполнения

Книга учёта доходов и расходов — это документ, который поможет подтвердить поступления и траты денег в течение года, если у ФНС появятся к вам вопросы при проверке.

Обычно КУДиР нужна налоговой при камеральных проверках, когда инспектор запрашивает у банков информацию о движении денег по вашему расчётному счёту. Если она не соответствует декларации, налоговая отправит вам требование предоставить пояснение.

Вести КУДиР обязаны все предприниматели и организации на УСН, а также предприниматели на ОСНО, ПСН и ЕСХН. Сдавать же книгу нужно только после запроса налоговой. Тем, кто не сделает этого в течение 10 дней, придётся заплатить штраф.

В этой статье подробно расскажем, что делать с КУДиР на упрощённой системе налогообложения и где отыскать книгу в Эльбе.

Как вести и распечатывать готовую КУДиР

КУДиР можно вести на бумаге и в электронном виде, но главное — вносить данные в хронологическом порядке. Если вы планируете записывать все хозяйственные операции от руки — распечатайте готовый бланк в начале налогового периода. А если хотите вести учёт в электронном виде — обязательно распечатайте заполненную книгу в конце отчётного периода. Иначе она не будет считаться действительной.

Вне зависимости от формата ведения завершённую и проверенную КУДиР нужно сшить, пронумеровать, заверить подписью руководителя и печатью, если таковая имеется. Ещё не забудьте указать общее количество страниц на последнем листе. Чтобы всё сделать правильно, посмотрите фотоинструкцию.

Порядок работы с КУДиР устанавливает Приказ Минфина России от 22.10.2012 № 135н, но в нём и в других документах не сказано, как правильно распечатывать книгу и нумеровать её страницы. Поэтому обычно предприниматели обращаются к общепринятому порядку: применяют одностороннюю печать и начинают нумерацию с титульного листа, оставляя его без номера.

Важно распечатывать книгу со всеми разделами, даже с теми, которые на вашей системе налогообложения заполнять не нужно. Нумеровать также придётся все страницы, даже пустые.

Если вы решили устроить отпуск и не совершали никаких финансовых операций в течение года, распечатывать КУДиР всё равно нужно. Просто заполните титульный лист и вместо цифр в графах поставьте нули. Нулевая КУДиР тоже должна нумероваться, прошиваться и заверяться.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчётности, лучше вносить записи в КУДиР регулярно. Так удобнее. Но никто не запрещает вам вносить все операции задним числом в конце отчётного периода.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Из каких разделов состоит КУДиР

КУДиР состоит из титульного листа и пяти разделов:

Какие разделы вам предстоит заполнять, зависит от объекта налогообложения: «Доходы» или «Доходы минус расходы». Рассмотрим подробнее различия.

Как заполнить КУДиР на УСН «Доходы»

На упрощённой системе с объектом «Доходы» нужно заполнять разделы I, IV и V.

Раздел I. Доходы и расходы

В эту часть заносите все хозяйственные операции по порядку с указанием даты и номера первичного документа: платёжного поручения, товарного чека, акта, накладной и других. Также пропишите содержание операций, а в графе 4 укажите сумму дохода.

Графа 5 обычно не заполняется. Но если вы получали субсидию на поддержку малого и среднего бизнеса, укажите расходы, которые оплатили этими деньгами.

Отобразить субсидию в доходах тоже нужно, но не в тот же момент, как получили. Потратили часть субсидиии — добавили эту сумму сразу в доходы и расходы. Потратили ещё часть — снова внесли записи. И так делайте до тех пор, пока не потратите субсидию полностью.

Записывайте полученные доходы только тогда, когда деньги от покупателя поступили в кассу или на расчётный счёт. Предоплата тоже считается доходом, поэтому её также заносите в графу 4. Даже возвращённую покупателю предоплату нужно указывать в этом столбце, только со знаком минус. Учитывать возврат в расходах и вносить его в графу 5 не надо, потому что он уменьшает налогооблагаемые доходы.

Раздел IV. Расходы, уменьшающие налог

В этот раздел нужно вносить те суммы, на которые потом уменьшится ваш налог: страховые взносы за сотрудников, взносы по договорам добровольного личного страхования и больничные пособия за первые три дня нетрудоспособности, оплаченные организацией. ИП должны указать ещё и страховые взносы за себя.

Записывайте расходы по мере уплаты, а в конце каждого каждого квартала подводите итог в графе 10, чтобы сравнить вычет с лимитом и посчитать налог.

Раздел V. Торговый сбор, уменьшающий налог

В этот раздел добавляйте суммы торгового сбора за каждый квартал. Заполнять его должны все налогоплательщики на УСН «Доходы», а не только те, кто обязан платить торговый сбор.

Если в вашем регионе нет торгового сбора, укажите отчётный год, а в показателях поставьте прочерки, чтобы налоговый инспектор не решил, что вы забыли заполнить раздел.

Если в вашем регионе есть торговый сбор, укажите порядковый номер операции, дату и номер первичного документа, период за который внесли платёж, и сумму.

Как заполнить КУДиР на УСН «Доходы минус расходы»

На упрощённой системе с объектом «Доходы минус расходы» нужно заполнять разделы I–III, а также справку к разделу I на основе итоговой суммы доходов и расходов.

Раздел I. Доходы и расходы

В этот раздел, как и на УСН «Доходы», нужно заносить все хозяйственные операции в хронологическом порядке с указанием даты и номера первичного документа.

В графе 4 показывайте доходы, а в графе 5 — расходы. Не забывайте, что вносить нужно только те операции, которые учитываются при расчёте налога.

При учёте важно понимать, в какой момент денежные траты становятся расходами. Например, если вы приобретали товары для перепродажи, расходы в КУДиР можно заносить только в тот день, когда выполнены все три условия:

А расходы на зарплату сотрудников можно учитывать после того, как работник получил деньги на руки или на карту.

Подробнее о порядке определения доходов и расходов написано в статье 346.17 Налогового кодекса.

Раздел II. Расходы на основные средства и нематериальные активы

В эту часть вносите данные по основным средствам, которые уже введены в эксплуатацию. Затраты распределяйте равномерно по кварталам, оставшимся до конца календарного года.

Например, если вы купили офисную технику на 200 тысяч рублей в феврале, то распределите эту сумму по 50 тысяч на каждый квартал. А если покупка совершена в августе, то есть в третьем квартале, нужно списать по 100 тысяч в третьем и четвёртом кварталах.

Рассчитанную сумму за текущий квартал из графы 12 внесите в графу 5 раздела I с указанием последнего числа квартала.

Графы 7, 8, 14 и 15 заполняются только в том случае, когда основное средство купили до перехода на упрощённую систему.

Раздел III. Убытки прошлых периодов, уменьшающие налоговую базу

Если по итогам года вы заработали меньше, чем потратили, можно перенести этот убыток на следующие годы. То есть уменьшить на него или на его часть налоговую базу.

Для этого нужно сделать следующее:

А можно как-нибудь попроще?

Все тонкости заполнения КУДиР можно переложить на Эльбу. Сервис за вас сформирует книгу на основе разделов «Поступления» и «Списания». Безналичные и наличные платежи будут попадать в сервис автоматически, так как в Эльбе есть интеграция с банками, кассами и Контур.ОФД. Кроме передачи чеков Контур.ОФД формирует отчеты о выручке — по ним можно следить, как идут продажи.

В КУДиР переносятся не все операции, а только те, которые отмечены галочкой «Учитывать в налогах», поэтому проверьте, какие доходы и расходы нужно учитывать, а какие — нет. После этого вам останется только сохранить КУДиР в формате word или pdf и распечатать.

Чтобы получить КУДиР в Эльбе, зайдите в раздел «Отчётность» во вкладку «Актуальные задачи». В правом верхнем углу нажмите ссылку «Книга учёта доходов и расходов», а потом выберите год и вид книги. Также книгу можно распечатать в конце года, когда станет активна задача «Заплатить налог и отчитаться по УСН».

Эльба заполнит все нужные вам разделы, кроме второго. Но это не страшно, потому что вы можете сохранить книгу в формате word и отредактировать вручную.

Что ещё почитать по теме:

Статья актуальна на 08.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

.PNG)

.PNG)

.png)