что такое кредитование банкнот и монет

Как цифровой рубль отменит «банковское рабство». Что изменится для людей и для бизнеса

Сегодня у нас есть две формы денег, которые доступны людям и бизнесу: наличные и безналичные. Наличные — это банкноты и монеты, выпущенные Центральным банком. Безналичные (электронные) — это не денежные знаки, а записи на банковских счетах. Коммерческий банк «выпускает» электронные деньги, подтверждая, что хранит ваши наличные.

В 2022 году появится третья форма денег — цифровой рубль. Цифровой рубль — это «новые наличные». К биткоину он не имеет никакого отношения. Выпускать цифровые рубли будет сам Банк России. Он же будет их хранить на специальных счетах / в электронных кошельках. Чтобы открыть такой кошелек, нужно будет обратиться в любой банк или к финансовому посреднику.

Цифровыми рублями можно будет расплачиваться абсолютно везде — онлайн и офлайн. И никто не усомнится в их происхождении, как это было с купюрами номиналом 200 рублей и 2 000 рублей, которые поначалу многие продавцы отказывались принимать. Каждый цифровой рубль можно будет отследить, как это можно сделать с наличными, если пометить купюры или переписывать их номера при оплате покупок.

Главные преимущества новой формы денег — это безопасность, высокая скорость расчетов и низкая стоимость трансакций. И вот что технология, которая лежит в основе цифрового рубля, может изменить на практике.

Красть цифровые рубли будет бессмысленно

С точки зрения технологии это «подкрашенные», или маркированные, деньги, которые постоянно отслеживают. Каждая трансакция с использованием каждого отдельного цифрового рубля будет сохраняться в единой базе данных Центрального банка России. А значит, эти средства, скорее всего, не будут интересны ни мошенникам, ни коррупционерам. Даже если цифровые рубли «уведут», восстановить законного правообладателя довольно просто. Плюс государству станет проще отслеживать расходование средств по госконтрактам.

Банки не смогут ограничивать доступ к деньгам

Цифровые рубли будут доступны одновременно из любого банка или приложения финансового посредника после соответствующей авторизации пользователя. Это позволит выбирать наиболее удобный сервис без необходимости перекладывать деньги со счета на счет. По сути, мы увидим отмену еще одного «рабства» по аналогии с тем, когда абонентам разрешили менять сотового оператора, сохраняя номер телефона. Кроме того, отзыв лицензии банка не ограничит доступ его клиентов к счетам в цифровых рублях: ими можно будет свободно распоряжаться через другие финансовые сервисы.

Комиссии за переводы должны стать ниже

За оплату товаров по карте банки и международные платежные системы (Visa, Mastercard и др.) берут в России в среднем 2—4%, в Европе — 0,5—1,5%. Покупатель эти комиссии не видит, но они включены в стоимость товаров и услуг. И если посмотреть с точки зрения бизнеса, то даже 1—2% от оборота небольшого продуктового магазина превращаются в достаточно крупную сумму. ЦБ заявляет, что переводы в цифровых рублях между физическими лицами будут бесплатны, а комиссия за оплату товаров и услуг будет на уровне 0,4—0,7%.

Кредиты могут подешеветь

«Маркированные» цифровые деньги позволят банкам не только быстро и просто проверять источники доходов физических и юридических лиц, но и получать информацию, на что был потрачен каждый выданный цифровой рубль. Это особенно важно, если кредит предоставлялся на определенные цели — например, на выплату зарплаты, оборотные средства или конкретный проект. Случаи, когда на покупку недвижимости используется лишь часть ипотеки, а остальное уходит на другие траты, тоже не редкость. С цифровыми рублями такого не будет, что сделает кредитные продукты менее рискованными для банков и более доступными для заемщиков.

«Банковский день» уйдет в прошлое

Каждый, кто хоть раз пробовал оплатить что-то «по платежке» (госпошлину, канцтовары для офиса, туристическую путевку и т. д.), знает, что это довольно медленный способ. Сначала нужно оплатить, потом скинуть платежку продавцу, затем подождать, пока деньги поступят ему на счет. Если не получилось уложиться в банковский (операционный) день, который заканчивается раньше рабочего, например в 16:30, то платеж переносится на следующее утро. И даже если все сделать заранее и вовремя, перевод займет не меньше нескольких часов, потому что деньги должны попасть на один из «рейсов» в Центральном банке в строго отведенное для этого время. Переводы в цифровых рублях между любыми плательщиками и получателями будут максимально быстрыми и не ограниченными рабочими часами.

Статистика сможет обновляться в реальном времени

Сегодня компании готовят множество отчетов, которые Росстат и другие ведомства превращают в сводные данные по отраслям, регионам и стране в целом. Это долгий и трудоемкий процесс, поэтому часто итоговая статистика оказывается неактуальной. Когда оплата будет происходить цифровыми рублями, информация о покупке мгновенно поступит в государственные центры. У ведомств всегда будут точные и достоверные данные для расчета, например, индекса потребительских цен, стоимости потребительской корзины, минимального прожиточного минимума и т. д. Это поможет лучше управлять экономикой с точностью до конкретного региона.

Государственная поддержка может стать эффективнее

Поскольку операции с цифровыми рублями абсолютно прозрачны, государство сможет объективно оценить, какая помощь и в каком размере нужна конкретным людям и бизнесу. Также можно будет проконтролировать, чтобы любые льготы и пособия не только вовремя дошли до адресатов, но и были использованы с максимальной пользой. Самый простой пример — материнский капитал, который при выплате цифровыми рублями точно нельзя будет потратить не по назначению. Не зря Банк России уже заявил, что Федеральное казначейство станет спецучастником платформы цифрового рубля именно с целью контроля бюджетных платежей.

Цифровой рубль, сочетающий лучшие качества наличных и безналичных денег, может стать новым «топливом» для развития российской финансовой индустрии и обеспечить большую стабильность экономики. Хотя многие банки пока опасаются, что его внедрение способно привести к оттоку капитала со счетов, Центральный банк в очередной раз уверяет, что это вряд ли произойдет. Новые условия заставят кредитные организации и финансовых посредников активнее конкурировать, повышать качество продуктов и искать новые источники прибыли, в том числе основанные на использовании пользовательских данных.

Мнение автора может не совпадать с мнением редакции

Сущность, виды и функции денег. Их роль в экономике

1.3. Кредитные деньги. Банкнота и закономерности ее обращения

В настоящее время в обращении почти нет бумажных денег, выпускаемых государственным казначейством. В большинстве стран, в том числе в России, обращаются кредитные знаки стоимости, которые рассматриваются как бумажные деньги в широком смысле. Исключение составляют лишь отдельные страны, например США, где эмитируются казначейские билеты, но только в целях размена банкнот.

В процессе развития товарно-денежных отношений назначение кредитных денег изменяется. В условиях господства капитала кредитные деньги выражают не только взаимосвязь между товарами на рынке, как было раньше, но и движение денежного капитала между кредиторами и заемщиками.

Вексель как вид кредитных денег и как долговое обязательство имеет следующие особенности:

В вексельном обороте может участвовать неограниченное число лиц, поскольку вексель может быть использован как орудие платежа и в порядке переуступки права требования определенной денежной суммы. Но это участие требует наличия информации о платежеспособности векселедателей и индоссантов либо наличия акцепта векселей со стороны надежных банков.

Однако использование векселей в качестве орудий платежа ограничено: во-первых, вексель обслуживает только оптовую торговлю; во-вторых, погашение сальдо взаимных требований по вексельным обязательствам требует оплаты наличными деньгами; в-третьих, векселя как частные долговые обязательства используются при платежах среди узкого круга лиц, осведомленных о платежеспособности всех участников вексельного обращения; в-четвертых, вексель функционирует определенный срок (три–шесть месяцев). Поэтому наряду с векселем используются другие виды кредитных денег, в частности банкнота, с помощью которой преодолеваются границы применения коммерческих векселей. Придание векселю силы всеобщего платежного средства осуществлялось путем учета векселей банками, замещения их банкнотами (банковскими билетами).

Перечисленные особенности классической банкноты находили отражение в следующих закономерностях ее обращения:

Классическая банкнота принципиально отличалась от бумажных денег:

С крахом системы золотомонетного стандарта в годы Первой мировой войны в большинстве стран прекратился обмен банкнот на золото, что привело к утрате золотого обеспечения банкнот и их устойчивости. Кроме того, значительно ухудшилось вексельное обеспечение банкнотной эмиссии, так как вексельный портфель эмиссионного банка все больше состоял из казначейских векселей и других долговых обязательств государства. Все это свидетельствует об особенностях современных банкнот, существенно отличающихся от классических. Следовательно, для современной банкноты характерны следующие свойства: она не имеет золотого обеспечения и неразменна на золото; эмиссия осуществляется не только в порядке кредитования товарооборота, но и в порядке банковского кредитования государства.

Исходя из сказанного можно выделить три канала эмиссии современных банкнот:

Еще одним видом кредитных денег является чек. Чековое обращение возникло и развивалось в ходе эволюции кредитных операций, централизации банковской системы и сосредоточения временно свободных денежных средств на текущих счетах коммерческих банков.

Различают чеки именные (на определенное лицо), ордерные (с правом передачи по индоссаменту), предъявительские (могут передаваться без индоссамента), расчетные (используются только для безналичных расчетов), акцептованные ( по которым банк дает акцепт, или согласие произвести платеж в указанный срок) и др.

Чек имеет определенную форму и реквизиты. Он является частным обязательством, причем срок его обращения ограничен законодательными актами, поэтому для обеспечения гарантии платежа по чеку большое значение имеет акцепт чеков со стороны надежных банков.

Что такое эмиссия денег, кто и зачем ее проводит

Простой вопрос о том, почему нельзя напечатать столько денег, сколько нам всем нужно, имеет совсем непростой ответ. Давайте разбираться, что такое эмиссия денег простыми словами, кто ее осуществляет и зачем, какие проблемы могут возникнуть в экономике, если не контролировать работу печатного станка.

Понятие и цели

Эмиссия не то же самое, что выпуск (хотя именно так и переводится с латинского).

Выпуск денег – это непрекращающийся ежедневный процесс введения наличных и безналичных денег в оборот. Например, выдача и погашение кредитов, обмен изношенных банкнот на новые и пр. Все это не сопровождается увеличением денежной массы в экономике.

Эмиссия денег означает прирост денежной массы, который сопровождается увеличением наличности в обращении и безналичных средств на счетах коммерческих банков. Бесконтрольное ее проведение может привести к серьезным последствиям для государства, поэтому такая деятельность жестко регулируется со стороны государственных финансовых структур.

Цели денежной эмиссии:

В России главным регулятором и эмитентом денег является Банк России. Основной его целью является защита и обеспечение устойчивости нашей национальной валюты – рубля. Для ее достижения ЦБ РФ разрабатывает денежно-кредитную политику и следит за ее исполнением.

Принципы денежной эмиссии в РФ:

Сам процесс производства денежных средств состоит в печати банкнот и чеканке монет. Он полностью осуществляется на территории нашей страны, на двух Монетных дворах – Московском и Санкт-Петербургском. Заказчиком выступает государство в лице Госзнака. Процесс жестко регламентируется, чтобы не допустить появления излишнего объема. Госзнак также разрабатывает дизайн купюр и монет, внедряет технологии защиты от подделки. Монетные дворы чеканят еще медали, памятные и инвестиционные монеты из драгоценных металлов.

Виды денежной эмиссии

Различают два вида денежной эмиссии – наличную и безналичную. Первая осуществляется только Центробанком РФ через свои региональные расчетно-кассовые центры (РКЦ). Вторая – Центробанком и коммерческими банками.

Наличная

Сопровождается увеличением объема денежной наличности (купюр и монет) в хозяйственном обороте. Основные факторы, которые вызывают необходимость проведения наличной эмиссии:

В этом случае главным остается правильно определить необходимый объем. ЦБ РФ делает это после тщательного финансового анализа и построения прогнозов.

По данным ЦБ РФ на 1.04.2021 объем наличной денежной массы в обращении составил 13,336 трлн руб., что на 99,3 млрд руб. меньше, чем месяц назад. В 2020 г. произошел рост на 2,8 трлн руб. по сравнению с годом ранее. А самый пик пришелся на 2-й квартал, когда ввели ограничения из-за пандемии. Это еще раз доказывает, что спрос на наличность возрастает в периоды кризисов.

Безналичная

Это основа всей денежной эмиссии страны. Ее могут проводить, как ЦБ РФ через кредитование коммерческих банков по ключевой ставке, так и коммерческие банки через кредитование предприятий, друг друга, население. Безналичная эмиссия значительно больше наличной. Сопровождается увеличением денег на банковских счетах.

Безналичные деньги легко превращаются в наличные и наоборот. Например, клиент банка открывает депозит и вносит на него наличность – происходит трансформация наличных средств в безналичные. Через какое-то время он решает снять некоторую сумму – обратная трансформация.

По заявлению Э. Набиуллиной в 2020 г. выросла доля безналичных платежей в России на 6 % по сравнению с 2019 г. и достигла 70 %. И в этом случае катализатором стал коронавирус и связанные с ним ограничения.

Механизм проведения

Посмотрим, как происходит эмиссионный процесс в нашей стране. Первичным является именно безналичный вид и только потом он переводится в наличный:

Организация наличного денежного обращения регулируется Федеральным законом “О Центральном Банке Российской Федерации (Банке России)” от 10.07.2002. Размер наличной эмиссии определяется через потребность в ней коммерческих банков, а та в свою очередь определяется потребностью физических и юридических лиц.

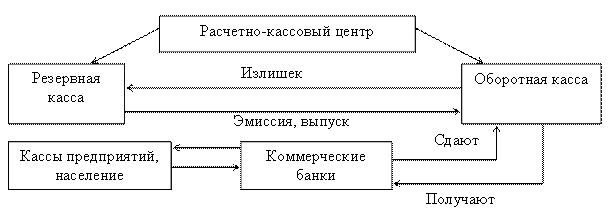

Центробанк выступает главным эмитентом. Чтобы в регионах всегда был запас наличности, ЦБ создал в каждой области расчетно-кассовые центры, где обслуживаются коммерческие банки.

Процесс наличной эмиссии проходит так:

Заключение

Как бы было замечательно, если бы Центробанк проводил эмиссию по первому требованию коммерческих банков. Довольны банки, что могут выдать много кредитов. Довольны клиенты, что могут получить деньги на свои нужды. Но так не бывает.

Чрезмерная эмиссия опасна для экономики. Большой поток свободных денег делает их доступнее. В результате, повышается спрос на товары, работы и услуги. Повышение спроса приводит к повышению предложения. Но, если предложение не может удовлетворить спрос, то происходит увеличение цен. Необеспеченная товарами эмиссия денег может привести к инфляции и всем вытекающим из нее последствиям: снижению реальных доходов населения, замедлению роста экономики, росту социальной напряженности в обществе и пр.

Следовательно, эмиссия должна быть контролируемой и обоснованной экономическими исследованиями, а проводится – в условиях стабильного роста производства.

Как появились кредитные деньги и какова их роль в современной экономике?

Кредитными деньгами называются:

С возникновением кредитных денег денежный оборот в мире разделился на две системы:

Кредитные деньги относятся к системе неполноценных денег, так как у них нет своей внутренней стоимости. Представительная стоимость решает их способность к покупке.

Кредитные деньги обладают некоторыми характерными чертами:

История кредитных денег начинается во время возникновения товарного оборота в производстве, где все процессы реализуются на кредитных условиях. Тогда роль средства для платежа перешла именно на деньги. Погашение обязательства с помощью денег происходит в заранее запланированные даты и сроки. Первоначально в экономической сфере именно кредитные деньги показали, как денежный оборот призван отражать требования товарооборота в живых деньгах, а также спровоцировали развитие безналичного оборота, что позволило значительно экономить действительные средства.

Сейчас значение кредитных денег несколько изменилось: на них базируются внутренний и международный денежный оборот. Они заменили золото и деньги из бумаги. Основными вариациями развития кредитных денег являются: вексель, чек и банкнота.

Понятие «вексель»

Вексель – это вид ценной бумаги, предусматривающий задержку платежа или безоговорочную оплату за купленные продукты/услуги в запланированный заранее срок.

Другое определение – это ценная бумага, подкрепляющая обязательство должника выплатить определенную сумму кредитору в заранее установленный срок после того, как был предъявлен вексель к оплате.

Список специфических характеристик векселя как ценной бумаги:

В процессе роста товарно-денежных отношений вексель преобразовался в глобальный и многофункциональный кредитно-расчетный метод для оформления кредитных отношений различных видов. Многогранность видов векселей позволяет использовать его в огромном количестве финансовых операций.

Например, в инвестициях для получения последующего дохода, предоставление векселя как залога, покупка товаров и услуг с возможностью отсрочки уплаты, в качестве платы долга и иных операций. Вексель – это надежный и доходный актив финансов для интегрирования интересов представителей производства, институтов финансов и страны.

Выпуск векселей не требует государственной регистрации и не подлежит налогообложению, а также размещаются они без посредников.

Компании и предприятия могут уменьшить свою зависимость от кредиторов-банков, благодаря выпуску векселей. К тому же они благоприятствуют эффективному пользованию денежными средствами, потому как срок выпуска для них может быть очень малым. Компании и фирмы, испытывающие временные денежные трудности, могут улучшить своё положение, благодаря такому методу денежного рынка.

Понятие «Чек»

Чек – это вид ценных бумаг, который содержит в себе никак не обусловленное постановление от чекодателя выполнить платеж чекодержателю определенной в чеке суммы.

Также это денежный документ неукоснительно определённой нормы, который включает в себя требование владельца счета, находящегося в кредитном учреждении, об уплате суммы денег, указанной в документе, в пользу чекодержателя.

Чек – это представленное на бумаге распоряжение владельца счета своему банку передать с его счета указанную сумму денег чекодержателю.

Чек является денежным документом, действующим короткие сроки, поэтому статуса платежного законного билета не имеет. В ходе коммерческого обращения средств определяется их выпуск. Основная функция чека – выступать инструментом управления средствами, которые находятся на расчетном счете, а также методом безналичных расчетов.

В первую очередь чеки делятся на два вида: денежные и расчетные.

Их отличие друг от друга состоит в том, что денежные чеки используются в случае выплаты наличных денег в сторону держателя чека, а расчетные чеки используются в случае безналичных расчетов.

Существует ещё несколько разделений чеков на виды:

Еще один вариант имеет название «кроссированный» — это такой вид чека, который перечеркнут двумя параллельными друг другу линиями с лицевой стороны листа. В одном чеке может допускаться только одна такая пометка.

Физические и юридические лица имеют право производить выпуск своих чеков, с помощью которых осуществляются безналичные расчеты. Такие ценные бумаги должны создаваться по установленной форме. В РФ установлен перечень реквизитов чека, а кредитная организация определяет форму чека по своему личному усмотрению.

Понятие «банкнота»

Банкнота – это расчетное денежное средство, которое представляет собой предмет прямоугольной формы, сделанный из бумаги, плотной ткани, пластика, которое выпускается в оборот и гарантируется центральными банками.

Это расчетный банковый билет, купюра крупного номинала, которая выпущена центральный банком.

Способность к обороту у банкноты полностью универсальна, из-за чего именно наличные деньги отражают максимальный уровень ликвидности всех активов. Выполняя функцию расчетного средства, банкнота не называется инвестиционным методом, а также юридическим средством, благодаря которому происходит получение дохода в итоге роста экономики эмитента.

Государство в лице центрального банка отвечает за всю гарантийную и принудительную силу банкноты, даёт им принудительный курс. Каждый обладатель банкнот, составляющих любую сумму, сможет обменять их на товары, продукции, услуги. Также банкнота не может быть объявлена недействительной.

В современном мире банкнота поступает в денежный оборот несколькими путями:

Электронные деньги

Двадцать первый век – время расцвета информационных технологий. Сейчас многие покупки и продажи происходят онлайн, без негативного влияния больших расстояний и временных промежутков, благодаря интернету. Для таких операций используются электронные деньги.

Электронные деньги – это виртуальные денежные средства, существующие в виде записей на специальных системах, с помощью которых происходят всевозможные расчеты в интернете, не требующие доступа к депозитным счетам. Они являются бессрочным обязательством, выражаются в электронном виде.

В экономике электронные деньги являются инструментом, обладающим свойствами традиционных бумажных средств. Но электронные деньги не могут заменять обычные деньги, а только выполняют роль платежных средств, тогда как традиционные деньги (наличные или безналичные) эмитируются центральным банком в государстве.

Функции кредитных денег

В настоящее время не существует четко определённых функций для кредитных денег, так как мнения на их сущность среди ученых постоянно расходятся между собой.

Все же большинство специалистов склоняется к мнению, что у современных кредитных денег существует следующий список основных функций: меры стоимости, средства оборота, средства оплаты, средства накопления или средства оборота, средства сохранения стоимости, единицы счета и средства оплаты.

Кредитные деньги

Появление кредитных денег (англ. Credit money ) связано с развитием кредитных отношений, когда купля-продажа осуществляется в кредит, с рассрочкой платежа.

Содержание

История

Кредитные деньги возникают и действуют наряду с золотыми деньгами, постепенно набирая силу и вытесняя золотые деньги. Кредитные деньги выступают как в виде соответствующим образом оформленных бумаг (банкнот, чеков, векселей), так и в виде соответствующих записей на счетах (безналичные, электронные деньги).

Основные сведения

Примечания

См. также

Ссылки

Полезное

Смотреть что такое «Кредитные деньги» в других словарях:

Кредитные деньги — неразменные на золото банкноты центральных банков и банковские депозиты (депозитные деньги), являющиеся базой чекового обращения. По английски: Credit money См. также: Деньги Кредиты Финансовый словарь Финам. Кредитные деньги деньги, порожденные… … Финансовый словарь

КРЕДИТНЫЕ ДЕНЬГИ — форма денег, порожденная развитием кредитных отношений, основа современного расчетно платежного механизма. Кредитные деньги представляют неразменные на золото банкноты центральных банков и банковские депозиты (депозитные деньги), являющиеся базой … Экономический словарь

Кредитные деньги — (Credit money) форма денег, возникающая в условиях, когда купля и продажа осуществляются с рассрочкой платежа (в кредит), в настоящее время – основа платежно расчетного механизма. Основные виды К.д.: векселя, банкноты, чеки и т.п., а также… … Экономико-математический словарь

кредитные деньги — Форма денег, возникающая в условиях, когда купля и продажа осуществляются с рассрочкой платежа (в кредит), в настоящее время – основа платежно расчетного механизма. Основные виды К.д.: векселя, банкноты, чеки и т.п., а также электронные деньги и… … Справочник технического переводчика

Кредитные деньги — форма денег, порожденная развитием кредитных отношений; основа современного платежно расчетного механизма. Классической формой кредитных денег были разменные на золото банкноты, имевшие наряду с металлическими товарное обеспечение (краткосрочными … Краткий словарь основных лесоводственно-экономических терминов

кредитные деньги — форма денег, порожденная развитием кредитных отношений, основа современного расчетно платежного механизма. Кредитные деньги представляют неразменные на золото банкноты центральных банков и банковские депозиты (депозитные деньги), являющиеся… … Словарь экономических терминов

КРЕДИТНЫЕ ДЕНЬГИ — (англ. credit money) – форма денег, возникающая в условиях развития товарного производства, когда купля и продажа осуществляется с рассрочкой платежа (в кредит). Появление К.д. связано с функцией денег как средства платежа, они замещают золото и… … Финансово-кредитный энциклопедический словарь

кредитные деньги — (лат.; см. кредит) кредитные билеты платежные средства и средства обращения (банкноты, чеки, векселя), возникшие на основе развития кредита и функции денег как средства платежа; замещают золото и бумажные деньги в обращении. Новый словарь… … Словарь иностранных слов русского языка

КРЕДИТНЫЕ ДЕНЬГИ — форма денег, основа современного платежно расчетного механизма. К.д. представляют собой неразменные на золото банкноты центральных банков и на их основе банковские депозиты (депозитные деньги, являющиеся базой чекового обращения) … Энциклопедический словарь экономики и права

КРЕДИТНЫЕ ДЕНЬГИ — экон. платежные средства и средства обращения (банкноты, чеки, векселя), возникающие на основе развития кредита, и функции денег как средства платежа … Универсальный дополнительный практический толковый словарь И. Мостицкого