что такое кредитная ставка по кредитной карте сбербанка

Как пользоваться кредитной картой

Рассказываем, как не платить проценты, не допускать просрочек и пользоваться картой с удовольствием

Зачем нужна кредитная карта

Кредитная карта выручает, когда срочно нужны деньги. На ней лежит сумма, которую можно тратить на покупки в магазинах и в интернете, оплачивать коммуналку, связь и другие услуги. А можно ничего не тратить и просто держать про запас.

Не платите проценты

Главное преимущество кредитной карты — вы можете пользоваться деньгами банка бесплатно. При условии, что вернёте задолженность до конца беспроцентного периода.

Какой беспроцентный период бывает

120 дней

50 дней

Как работает беспроцентный период

Посмотрите короткое видео, чтобы узнать, что такое льготный период, как он работает и как никогда не платить проценты за использование денег на кредитной карте.

Для карт с беспроцентным периодом 120 дней

Для карт с беспроцентным периодом 50 дней

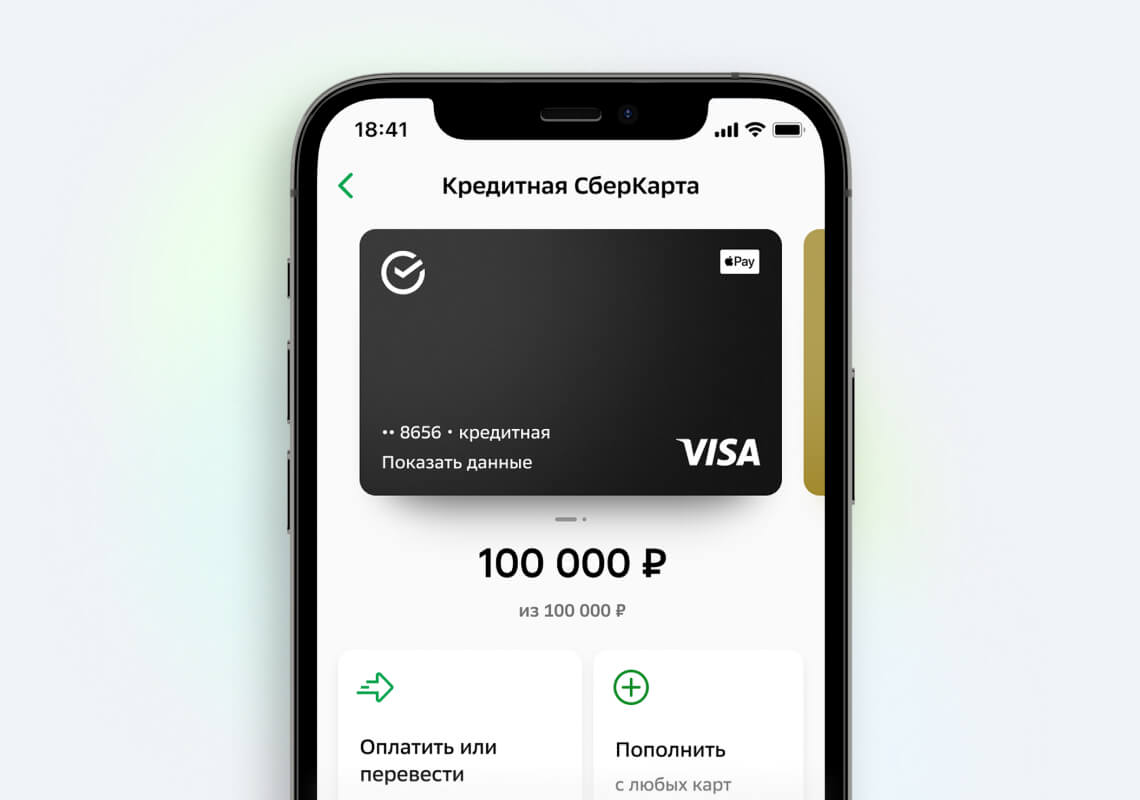

Как узнать, сколько и когда платить

В СберБанк Онлайн нажмите на кредитную карту → «Подробнее о задолженности». Там вы увидите сумму долга на сегодня, задолженность по льготному периоду и когда нужно внести обязательный платёж.

Там же вы увидите доступный лимит по карте и даты текущего отчётного периода.

Оформите кредитную СберКарту с беспроцентным периодом 120 дней

У вас всегда будут под рукой бесплатные деньги, а времени хватит на то, чтобы вернуть задолженность.

Как не платить проценты по кредитной карте

Совет 1. Возвращайте долг до конца беспроцентного периода

Беспроцентный период длится до 50 дней после покупки, которую вы оплатили кредитной картой. Это время, когда банк не берёт проценты за использование денег. Если вернуть долг позже, банк начислит проценты, поэтому важно возвращать потраченную сумму вовремя.

Проверяйте задолженность в СберБанк Онлайн

Чтобы не пропускать беспроцентный период, проверяйте сумму задолженности в приложении. Здесь вы сможете увидеть, какую сумму и до какого числа вам нужно погасить, чтобы не платить проценты.

Банк напомнит в СМС

Забываете проверять задолженность в приложении? Не беда: незадолго до конца беспроцентного периода банк пришлёт напоминание о сумме и сроке платежа в СМС-сообщении.

Обязательный платёж

Если не успеваете вернуть долг до конца беспроцентного периода, достаточно погасить хотя бы обязательный платеж, чтобы не образовалась просрочка и не пострадала ваша кредитная история.

Учитывайте, что оплата обязательного платежа не освобождает от начисления процентов за покупки: если вы не успели погасить долг в течение беспроцентного периода, проценты будут начислены, начиная со дня покупки.

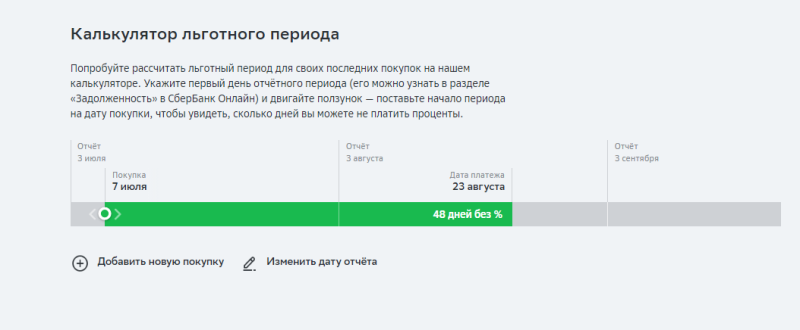

Совет 2. Старайтесь оплачивать крупные покупки кредитной картой в начале беспроцентного периода

Этот совет поможет вам дольше пользоваться деньгами с карты без процентов. Погасить долг за крупную покупку с одной зарплаты бывает непросто, поэтому лучше рассчитать дату покупки так, чтобы беспроцентный период был как можно длиннее. Максимального беспроцентного периода — до 50 дней — можно добиться, если сделать покупку в самом начале отчётного периода по карте.

Отчётный период длится ровно месяц, и в конце каждого такого периода банк подводит итоги и рассчитывает сумму долга по карте. По окончании отчетного периода рассчитывается ваша задолженность, после чего у вас есть ещё 20 дней для её погашения без процентов. Отчетный период + 20 дней — это и есть беспроцентный период. Дата начала отчетного периода у каждого клиента своя. Узнать дату начала своего отчетного периода можно также в разделе «Задолженность» в СберБанк Онлайн.

Простая классика. Кредитная карта Сбербанка — условия, тарифы, правила экономного использования

Что представляет из себя кредитная карта Сбербанка?

Банки нас избаловали, предлагая по кредитным картам длинный льготный период, рассрочку, бонусы, бесплатное снятие наличных с грейс-периодом и многое другое.

Карта Сбербанка ничем этим похвастаться не может — это классическая кредитка без дополнительных «плюшек». Но не спешите закрывать статью. Прелесть кредитки от Сбербанка как раз в том, что не надо держать в голове десятки условий начисления дополнительных платежей или сохранения льготного периода, переживая, что банк начислит что-то лишнее.

Что значит персональные условия?

Некоторым действующим клиентам Сбербанк предлагает льготные условия кредитования, ещё до того, как человек изъявил желание что-то оформить. Обычно банки говорят, что «это благодарность за длительное сотрудничество и платёжную дисциплину».

На самом деле банк видит сколько у клиента на счетах денег, как часто и от кого они поступают, были ли просрочки по другим кредитам и на основе этого делает выводы о надёжности. Если вопросов к клиенту нет — банк формирует особое предложение. В банковской терминологии оно называется предодобренным.

Известны случаи, когда Сбербанк одобрял кредитную карту даже людям с плохой кредитной историей, но высокими оборотами по счетам.

Если вам не позвонили, не написали и не вывесили в личном кабинете объявление с приглашением оформить кредитку, это не значит, что персональное предложение отсутствует. Чтобы узнать о предодобренном предложении достаточно подать заявку на оформление кредитной карты.

До 31.07.2021 года для клиентов с предодобренным предложением действует льготная ставка — 17,9% годовых. Для остальных — 25,9%.

Не надо думать, что у Сбербанка высокие ставки даже для своих клиентов. Большинство банков указывают ставку ОТ и ДО. Не обязательно банк даст минимальную ставку. У Сбербанка указаны фиксированные проценты, поэтому сюрпризов не должно быть.

Правила использования льготного периода по карте Сбербанка?

Льготный период по кредитке Сбербанка — 50 дней. Чтобы использовать беспроцентный период по максимуму и не переплачивать лишнего, надо знать, как он работает.

Льготный период всегда начинается в одну и ту же дату. Для каждого клиента она своя и зависит от даты оформления карты. Чтобы не запутаться, лучше сверяться с приложением, где будет указана дата начала беспроцентного периода.

Это работает так: с 3 мая по 3 июня клиент банка совершает покупки по карте. Банк фиксирует расходы за этот период и подсчитывает, сколько клиент должен заплатить, чтобы закрыть задолженность без начисления процентов. Ещё 20 дней даётся для того, чтобы внести платёж. Максимальный льготный период — 50 дней.

Поскольку дата начала льготного периода фиксированная, чем ближе покупка к отчётной дате, тем короче льготный период.

Сравните. Льготный период начался 3 мая, а покупка сделана 5 мая. Льготный период — 49 дней. Если покупка сделана 20 мая, то льготный период уже 35 дней.

Учтите, что иногда льготный период сокращается из-за короткого месяца.

Льготный период обновляется в отчётную дату, то есть, раз в месяц. В нашем примере — 3 число. Первый льготный период будет с 3 мая по 3 июня. Второй — с 3 июня по 3 июля. Покупки, сделанные после 3 июня будут относиться ко второму льготному периоду — их не надо приплюсовывать к июньскому платежу.

Что будет, если не хватает денег полностью закрыть долг?

Многие ошибочно воспринимают льготный период как время, когда банк не начисляет проценты.

Минимальный платёж по карте — 3% от суммы долга + начисленные проценты за период и плата за дополнительные услуги.

Если минимальный платёж не внести вовремя, то банк начислит неустойку — 36% годовых на сумму задолженности.

Комиссия за снятие наличных и переводы

Кредитная карта Сбербанка не предназначена для снятия наличных или переводов на другие карты.

| Обслуживание карты | Бесплатно |

| Комиссия за выдачу наличных в банкоматах Сбербанка | 3% от суммы, но не менее 390 рублей |

| Комиссия за выдачу наличных в других банкоматах | 4% от суммы, но не менее 390 рублей |

| Комиссия за перевод на дебетовую карту Сбербанка | 3% от суммы, но не менее 390 рублей |

| Уведомление об операциях | Бесплатно |

Попытки обналичить кредитные средства обернутся комиссией. К тому же на снятие и переводы не распространяется льготный период. У некоторых банков за обналичивание средств установлены повышенные проценты. У Сбербанка нет деления — прописанные в договоре проценты распространяются на все операции.

Как оформить кредитную карту Сбербанка?

Действующие клиенты могут подать заявку на оформление карты через мобильное приложение или личный кабинет.

Новые клиенты Сбербанка могут оформить карту в отделении банка.

Размер кредитного лимита устанавливает банк и самостоятельно увеличить его нельзя. Банк раз в три месяца пересматривает условия и активным пользователям увеличивает лимит, предварительно уведомив в смс. Если повышенный лимит не нужен, то от увеличения можно отказаться.

Есть ли страховка?

Страхование жизни по кредитной карте Сбербанка есть. Но она не включена по умолчанию — при самостоятельном оформлении заявки можно снять галочку с согласия оформить полис.

Оповещение об операциях бесплатное. Других дополнительных услуг нет.

Стоит ли оформлять кредитную карту Сбербанка?

Ответить на вопрос однозначно невозможно. Карта Сбербанка ничем не выдаётся — средняя процентная ставка, короткий льготный период и скромные бонусы «Спасибо». На фоне разрекламированных карт других банков выглядит архаично.

Но при этом карта простая — у неё нет дополнительных платных услуг (кроме страховки) или условий использования. Обслуживание карты и смс-информирование бесплатные.

Единственное за чем надо следить — датами и суммой платежа.

Карта подойдёт клиентам Сбербанка, которые планируют держать кредитку «на всякий случай», не гоняются за дополнительными бонусами и не любят разбираться в хитрых условиях обслуживания.

Крупные покупки лучше по кредитной карте Сбербанка не совершать, если нет возможность вернуть долг в течение льготного периода. Она больше подходит для небольших текущих трат.

Как начисляются проценты по кредитной карте Сбербанка?

Начисление процентов по кредитной карте Сбербанка – процесс строго регламентированный, определенный в кредитном договоре, и после этого не зависящий ни от усилий клиента, ни от действий сотрудников банка. Разобраться, как начисляются проценты по кредитной карте Сбербанка, достаточно один раз, чтобы потом вставлять в понятную формулу новые суммы.

Расчет реальных, т.е. подлежащих выплате, процентов по кредитной карте Сбербанка основывается на учете нескольких обязательных аспектов:

При снятии наличных с кредитной карты, к уже перечисленным ставкам добавляется комиссия в 3% от полученной суммы. Это единственный параметр, не зависящий от срока пользования заемными средствами.

Получив в кассе или банкомате 10 000 рублей, клиент сразу становится должен 10 300.

Также при снятии наличных не действует льготный (грейс) период.

Как самостоятельно рассчитать проценты по кредитной карте Сбербанка?

Для этого нужно знать:

Первый пункт особой сложности не представляет, здесь только одна универсальная формула:

% по договору разделить на 365 дней и умножить на количество дней между получением и погашением займа, потом отнять от них число дней льготного периода.

К примеру:

24/365*(150 – 50) = 6,57%.

При займе в 20 тысяч рублей: 20 000 + 6,57% = 21 314 рублей.

Как рассчитать льготный период?

Когда по кредитной карте Сбербанка происходит начисление процентов за сравнительно небольшой срок, основное влияние на результат имеет не годовая ставка, а число дней льготного периода.

Здесь умеющий считать клиент может превратить кредит в рассрочку, либо заплатить банку едва ли не за каждый день пользования займом.

Обратим особое внимание: льготный период по кредитным картам ПАО «Сбербанк» может составлять до 50 дней, но может быть равен и 21 дню.

Все дело в особенностях исчисления льготного периода Сбербанком.

Если каждый из этих заемщиков погасит кредит через 50 обещанных рекламой дней, то первый вернет ровно то, что брал – как при рассрочке; второй – уплатит за 29 дней кредитования.

Выгода правильного пользования кредитной картой

У того кто знает и помнит, как начисляются проценты по кредитной карте Сбербанка, появляется реальная возможность воспользоваться всеми возможными льготами и избежать переплат.

Для экономии аргументов, сравним двух условных клиентов Сбербанка:

И тот и другой погасили кредит через 50 дней.

Кредитная карта Сбербанк: процентная ставка

Сегодня кредитная карта Сбербанк – это выгодный платежный инструмент для оплаты покупок за счет банка тогда, когда собственных средств не хватает. Однако потраченные средства нужно вернуть с процентами, что пугает заемщиков. В этой статье мы рассмотрим ставки по кредиткам и научимся рассчитывать суммы переплат по ним.

Пластиковые карты Сбербанка особенно востребованы у россиян. Дело не только в том, что это – привычный и проверенный банк для большинства населения. Многообразие продуктов делает СБРФ первой опцией для тех, кто заинтересован в банковских продуктах: ипотека, потребительские кредиты, зарплатные проекты, дебетовые программы для молодежи, и – разнообразные кредитки. Именно они и станут предметом сегодняшнего разговора.

Как формируется процентная ставка?

Перед оформлением кредитки нужно твердо уяснить – указанной в рекламе процентной ставки вы не получите. Как правило, указывается либо какой-то диапазон с минимальной и максимальной суммой для конкретного продукта, либо минимальный порог. Например, если в рекламе вы видите кредитку MasterCard со ставкой от 23,5% до 27,5% годовых, значит, для каждого клиента будет установлен тариф в этом диапазоне – например, 24,3%.

И тут встает вопрос – как эта сумма формируется? Почему нельзя получить сразу минимальную ставку, которую указывают в рекламе? Дело в том, что величина процентов зависит от разных факторов. К ним относятся:

Меньший процент могут получить также и активные клиенты Сбербанка. Например, для тех, кто уже активно пользуется кредитной картой СБРФ, организация может предложить более выгодные условия – сниженные тарифы, больший лимит и т. д.

Виды кредитных карт

Как узнать свою процентную ставку?

Процент по кредитной карте устанавливается самим банком для каждого клиента, исходя из разных факторов – платежеспособности, КИ и т. д.

Есть несколько способов узнать назначенные вам проценты. Самый простой – заглянуть в договор, составленный при оформлении карты. В нем подробно расписана вся информация по продукту – льготный срок, процент от потраченной суммы для минимального платежа и, естественно, размер ставки.

Зная ставку, вы можете рассчитать свой ежемесячный платеж. Как? Расскажем далее.

Формула расчета процентов

Зная указанную в договоре ставку, вы можете рассчитать количество денег, которые вам необходимо вернуть банку. Для этого также потребуется знать точную сумму затрат, совершенных по карте – ее можно посмотреть в личном кабинете (на сайте или в приложении) или запросив выписку в банке или банкомате.

Как это выглядит на практике?

Различают два вида платежей. Минимальный – это сумма, которую потребуется внести за месяц использования карты, даже если вы не можете полностью вернуть деньги. Как правило, его устанавливает банк, и во многих он составляет всего 5% от потраченных денег. Этим платежом вы подтверждаете, что помните про долг и собираетесь его выплатить. Иногда минимальный платеж устанавливается в виде конкретной суммы.

Основной платеж по кредитке – то есть проценты, — рассчитывается на основе годовой ставки после истечения льготного периода. Они насчитываются на потраченную из установленного лимита сумму. Здесь действует указанная выше формула: (15 000 * 26/100)/365*10 = 106,8 рублей.

Если у вас кредитка с льготным периодом, то проценты по ней будут начисляться после окончания этого периода – в разных банках он может составлять от 30 до 100 дней, а значит расчет по ним ведется со дня окончания бесплатного использования средств.

Дополнительные платежи

Стоит учесть и такой параметр, как дополнительные платежи. Они могут взиматься за снятие наличных с кредитки (этого делать, кстати, не рекомендуется – как раз из-за комиссий), за платные СМС-оповещения и/или годовое обслуживание (как правило, эта сумма взимается каждый месяц). Так, если стоимость обслуживания – 900 рублей в год, то в месяц банк будет снимать по 75 рублей, которые и добавляются к обязательному платежу.

Но на дополнительных платежах можно сэкономить – например, пользуясь бесплатным мобильным предложением банка для проверки операций по карте или оформив пластик с бесплатным обслуживанием.

Выгодна ли кредитная карта Сбербанк? На этот вопрос сложно ответить однозначно. Однако можно научиться пользоваться ей с умом. Для этого не нужно быть сотрудником банка: достаточно знать свою процентную ставку и то, как рассчитывается ваш ежемесячный платеж. Так вы гда не останетесь должны банку и не переплатите по процентам.