что такое комитент в бухгалтерии

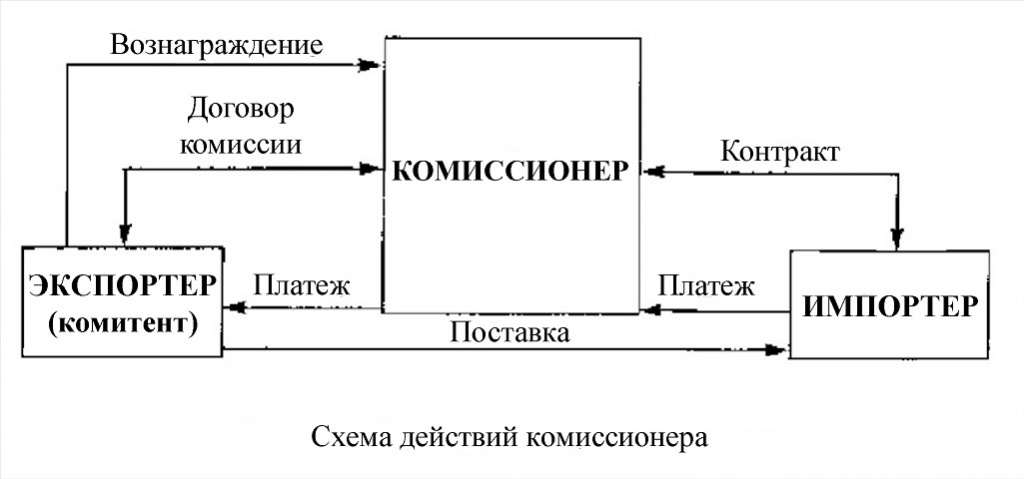

Комитент и комиссионер это участники договора комиссии

Значение договора комиссии, его участники

Законодатель дает четкое обозначение такого договора в статье 990 Гражданского кодекса РФ и понимает под ним письменную договоренность, в которой одна сторона обязуется по поручению другой стороны за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

Сущность этого обозначения говорит о том, что сам договор является двусторонним и возмездным.

Роль заказчика в договоре занимает комитент.

Им может быть как физическое лицо, так и предприятие, организация, учреждение, желающие переложить работу по осуществлению какой-либо сделки или ряда операций другому лицу, при этом оплачивая оказанные услуги.

Стороной исполнителя в правоотношении выступает комиссионер.

Он принимает на себя все трудности, связанные с проведением сделки исключительно в интересах заказчика, за что получает вознаграждение.

Фактически все эти действия можно назвать посредничеством.

Среди наиболее распространенных целей договоров комиссии можно выделить совершение сделок в сфере купли-продажи имущества.

Поставив перед комиссионером задачу по поиску наиболее выгодного предложения, заказчик избавляет себя от необходимости долгого и кропотливого выбора дешевого, но в то же время качественного имущества, за сравнительно небольшую плату.

Как и другие гражданско-правовые договоры, контракт комиссии заключается исключительно на основании обоюдных соглашений сторон, при этом такие договоренности не должны противоречить действующему законодательству.

Стороны вправе самостоятельно определить срок договора или сделать его бессрочным, а также указать размер вознаграждения.

Кроме самой оплаты услуг комитентом исполнитель может рассчитывать и на полное возмещение всех расходов, понесенных в момент и во имя соответствующего исполнения договора.

Форма и основные условия договора комиссии

Договор комиссии не требует нотариального оформления, а заключается в простой письменной форме, что избавляет стороны от дополнительных финансовых затрат на оплату нотариальных услуг.

К основным условиям договора следует отнести:

Внесение изменений в договор может осуществляться только по предварительному двустороннему согласованию таких перемен в той же форме, в которой заключен сам договор, то есть изменения к договору комиссии могут быть внесены посредством подписания дополнительного соглашения к контракту в простой письменной форме.

О фактическом изменении реквизитов сторона договора может уведомить другую сторону путем направления письменного уведомления.

Права и обязанности сторон

Права и обязанности сторон в договоре имеют взаимный характер.

Главной обязанностью комиссионера является заключение на наиболее выгодных условиях сделки в интересах комитента.

Заинтересованность исполнителя в заключении наиболее выгодного контракта также проявляется в том, что разница между запланированной сторонами ценой сделки и ее фактической ценой будет разделена пополам между комитентом и комиссионером.

Его вместе со всем приобретенным в ходе исполнения договоренностей имуществом он обязан представить заказчику.

Законодатель наделил комитента возможностью в течение 30 дней подать свои замечания к отчету, если таковые имеются.

Если такие замечания к отчетности в установленные договором или законодательством временные рамки не были направлены исполнителю, отчет будет считаться принятым, а договоренности исполненными.

Увеличить или уменьшить период подачи возражений к отчету стороны могут путем их обсуждения и включения такого срока в условия договора.

В момент принятия результатов выполнения договора заказчик должен провести осмотр передаваемых ему материальных ценностей, приобретенных исполнителем.

Если у имущества будут обнаружены какие-либо недостатки, следует незамедлительно уведомить о таком факте исполнителя.

Кроме того, необходимо освободить исполнителя от всех обязательств перед другими лицами, появившихся в результате выполнения условий договора комиссии.

Оплата услуги по хранению имущества, оказанной исполнителем с целью должного выполнения договора, должна быть проведена заказчиком только тогда, когда обязанность хранения возложена на исполнителя договором.

Вам наверняка будет интересно посмотреть ментальную карту «Договор подряда (выполнения работ)», где подробно рассказано о привлечении субподрядчика

Или ТУТ вы узнаете кому положены специальные перерывы во время работы

Как внести изменения в трудовую книжку:

Прекращение договора комиссии

Любые сделки можно прекратить на основании взаимных договоренностей сторон.

Для этого необходимо лишь предупредить другую сторону в предусмотренном порядке, возложив на себя затраты по возмещению убытков исполнителя, связанные с прекращением этого договора.

В то же время и сам комиссионер вправе отказаться от исполнения возложенных на себя обязательств.

Этой возможностью комиссионер наделен только в том случае, если заключен бессрочный договор, причем убытки, понесенные комитентом в результате отказа комиссионера от исполнения договора, все же придется возместить.

Кроме того, возникает обязательство по письменному уведомлению комитента об отказе от выполнения договора в срок не менее чем за 30 дней до фактического прекращения его исполнения.

Подводные камни договора

Выбор контрагента наравне с фактом заключения договора всегда является для обоих участников определенным риском, так как договор порождает не только взаимные права, но и обязанности.

В этой ситуации все права и обязанности, полученные им по сделкам, заключенным с целью исполнения договора комиссии, переходят к самому заказчику.

Сам исполнитель никаких рисков не несет, так как уже фактически признан банкротом.

Договор комиссии как один из видов гражданско-правовых договоров призван к урегулированию отношений, возникающих между субъектами гражданского права.

Четкое понимание целей его заключения, осознанный выбор контрагента, обсуждение всех условий договора и соблюдение процедуры оформления поможет освободить обе стороны обязательства от непредвиденных последствий.

Призванный к облегчению проведения сделок с имуществом договор комиссии имеет свои плюсы и минусы.

Он помогает экономить время и деньги заказчика, но наделяет его рисками одностороннего отказа от договора и, как следствие, недостижения желаемого результата по приобретению имущества.

Скачать Образец договора комиссии

Понятие и правила комиссионной торговли

Комиссионная торговля представляет собой особую форму реализации товаров, которая предполагает особое документальное оформление и учет.

Вопрос: Как отразить в учете организации-комитента реализацию товара через комиссионера, участвующего в расчетах с покупателем, если по условиям договора комиссии комитент возмещает расходы комиссионера на хранение этого товара?

Фактическая себестоимость переданного на комиссию товара по данным бухгалтерского учета составляет 300 000 руб. и равна цене приобретения товара по данным налогового учета. Согласно договору цена реализации товара составляет 480 000 руб. (с учетом НДС 80 000 руб.). Комиссионное вознаграждение установлено в размере 48 000 руб. (в том числе НДС 8 000 руб.). Возмещаемые комитентом расходы комиссионера на хранение товара составили 12 000 руб. (в том числе НДС 2 000 руб.).

Отчет комиссионера принят комитентом в отчетном периоде, в котором реализован товар. Плата за товар получена комиссионером от покупателя и перечислена комитенту в следующем отчетном периоде, после чего комитент перечислил комиссионеру причитающиеся по договору комиссии суммы.

Организация-комитент применяет метод начисления в налоговом учете.

Посмотреть ответ

Понятие комиссионной торговли

Комиссионная торговля – это форма торговли, предполагающая продажу б/у изделий. Это может быть как одежда б/у, так и предметы старины. К услугам комиссионных точек прибегают коллекционеры, люди, желающие сделать покупку по максимально низкой стоимости. Как правило, собственник имущества б/у заключает договор с продавцом о продаже объекта. Продавец реализует товар и получает за это вознаграждение. Рассмотрим основные понятия:

Вопрос: Нужно ли комитенту на УСН уплатить НДС, если комиссионер при реализации его товара выставил покупателю счет-фактуру с выделенной суммой НДС?

Посмотреть ответ

Между этими лицами заключается договор, условия которого формируются в индивидуальном порядке. Рассмотрим наиболее распространенные условия:

Если комитент не явился за деньгами, полученные средства перечисляются в местный бюджет.

Вопрос: Признается ли розничной торговлей реализация комиссионерами и агентами карт экспресс-оплаты услуг (связи, IP-телефонии, сети Интернет и т.п.) и sim-карт для мобильных телефонов?

Посмотреть ответ

Нормативные акты

В пункте 1 статьи 990 ГК РФ указывается понятие комиссионной торговли. Это осуществление продажи от имени комитента комиссионером при наличии соответствующего поручения. Согласно пункту 1 статьи 990 ГК РФ обязательства перед покупателем несет именно комиссионер. Поступившие вещи, согласно пункту 1 статьи 996 ГК, РФ до момента продажи остаются собственностью комитента.

Продавец, согласно статье 999 ГК РФ, после продажи направляет бывшему собственнику отчет, а также передает ему средства по ранее оформленному договору. У комитента также есть некоторые обязательства. Он должен на основании пункта 1 статьи 991 ГК РФ уплатить продавцу вознаграждение, сумма которого должна соответствовать условиям соглашения. В статье 1001 ГК РФ указано, что продавец может потребовать возмещения своих расходов, возникших в ходе реализации продукции.

Разновидности магазинов

Комиссионные точки классифицируются в зависимости от специфики своей деятельности:

Самая распространенная форма комиссионных магазинов – секонд-хенды. Также часто реализуются машины, бывшие в употреблении.

Правила комиссионной торговли

Условия торговли установлены Постановлением Правительства от 06.06.1998 №569. В акте указано, что комиссионером может стать ЮЛ с любой организационной структурой, ИП. Магазин имеет право принимать имущество от иностранных лиц, лиц без гражданства. В соглашении между участниками должна быть указана эта информация:

В соглашении могут быть прописаны прочие условия, однако они не должны нарушать права собственника имущества. К некоторой продукции предъявляются особые требования. К примеру, авто может быть принято магазином только при наличии документов на него. Ювелирные изделия принимаются комиссионером на основании Постановления №55.

В магазин не могут приниматься эти объекты:

При принятии изделий в магазин на них крепятся ярлыки с указанием стоимости.

Собственник имущества должен предоставить всю информацию об объекте: срок годности, соответствие законодательным требованиям. Приемка ведется на основании паспорта собственника. Продавец может заниматься оказанием дополнительных услуг: доставкой продукции до магазина, оценкой объектов. Собственник в любой момент может отказаться от продажи имущества. Однако он обязан уплатить вознаграждение продавцу. Объем вознаграждения, а также стоимость имущества определяются соглашением участников.

Имущество, переданное в магазин, поступает в продажу не позже следующего рабочего дня. Если возникла задержка по вине продавца, последний должен выплатить собственнику неустойку. Если продавец реализовал объекты на более выгодных, чем прописывалось, условиях, выгода делится между участниками поровну.

Бухучет продажи товара

Даже когда имущество поступает в комиссионный магазин, собственником его остается комитент. Поэтому товар учитывается на забалансовом счете 004 «Продукция, принятая на комиссию» по стоимости, указанной в приемо-сдаточной документации. То есть в бухучете фигурирует стоимость, установленная обеими сторонами соглашения. При реализации имущества стоимость требуется списать с забалансового счета 004.

На момент отгрузки появляется дебиторский долг покупателя, а также кредиторский долг продавца перед собственником. Кредиторская задолженность образуется в размере стоимости, по которой удалось продать имущество. В бухучете продавец должен сделать запись по ДТ счета 62 и КТ счета 76.

Средства, которые направлены от покупателя комиссионеру, не будут считаться ни доходами, ни расходами.

Вознаграждение, которое выплачивается продавцу, считается доходом от базовой формы деятельности. Фиксировать его нужно по КТ счета 90 (субсчет 90-1) и ДТ счета 76. Прибыль признается на момент утверждения собственником отчета продавца. Расходы, которые понес продавец при реализации изделий, не будут считаться расходами комиссионера в рамках налогообложения на основании пункта 9 статьи 270 НК РФ.

Бухгалтерские проводки

Рассмотрим проводки, которые используются бухгалтером комиссионного магазина:

Проводки подтверждаются первичными документами.

Особенности налогообложения

На протяжении 5 дней после продажи товара покупателю выставляется счет-фактура. Посреднические услуги, которые оказывает комиссионный магазин, облагаются НДС. Налоговой базой является размер вознаграждения, которое выплачивается продавцу. НДС, начисленный с вознаграждения, фиксируется на ДТ счета 90.

Выручка от реализации имущества не будет учтена в целях обложения налогами в составе доходов продавца. Соответствующее указание дано в пункте 1 статьи 251 НК РФ. Траты продавца, которые будут возмещаться, не считаются расходами на основании пункта 9 статьи 270 НК РФ.

Комиссионная торговля. Учет у комиссионера. Примеры

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Гражданско-правовые отношения

В соответствии с п. 1 ст. 990 Гражданского кодекса РФ по договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, даже если в сделке назван комитент (абз. 2 п. 1 ст. 990 ГК РФ). Вещи, поступившие к комиссионеру от комитента, являются собственностью последнего (п. 1 ст. 996 ГК РФ).

По исполнении поручения организация (комиссионер) обязана представить комитенту отчет и передать ему все полученное по договору комиссии (ст. 999 ГК РФ). Комитент обязан уплатить комиссионеру вознаграждение в порядке и размере, установленных в договоре комиссии (п. 1 ст. 991 ГК РФ). Комиссионер вправе удержать причитающиеся ему по договору комиссии суммы из всех сумм, поступивших к нему за счет комитента (ст. 997 ГК РФ).

Согласно ст. 1001 ГК РФ комиссионер имеет право на возмещение расходов, связанных с исполнением поручения комиссионера, за исключением расходов на хранение имущества комитента, если иное не установлено в договоре комиссии.

На практике комиссионер по договорам комиссии реализует товар комитета или приобретает товар для комитента.

Рассмотрим порядок бухгалтерского и налогового учета подобных операций.

Реализация комиссионером товара комитента

Бухгалтерский учет

Поскольку собственником полученной комиссионером для реализации продукции остается комитент, комиссионер учитывает эту продукцию на забалансовом счете 004 «Товары, принятые на комиссию» по цене, предусмотренной в приемо-сдаточных документах (то есть по цене, согласованной с комитентом).

При продаже продукции комитента ее стоимость списывается комиссионером с указанного забалансового счета (п. 158 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

На дату отгрузки покупателю продукции комитента комиссионер отражает в учете дебиторскую задолженность покупателя по оплате продукции и кредиторскую задолженность перед комитентом в размере продажной цены данной продукции.

При этом в бухгалтерском учете комиссионера производится запись по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», аналитический счет «Расчеты с комитентом».

Денежные средства, поступившие комиссионеру от покупателя и подлежащие перечислению комитенту после удержания из них суммы комиссионного вознаграждения, не признаются ни доходами, ни расходами организации-комиссионера (п. 3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н, п. 3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Выручка, связанная с оказанием услуг комиссионером (комиссионное вознаграждение), является доходом от обычных видов деятельности и отражается в бухгалтерском учете по кредиту счета 90 «Продажи», субсчет 90-1 «Выручка», в корреспонденции с дебетом счета 76, аналитический счет «Расчеты с комитентом» (п. 5 ПБУ 9/99, Инструкция по применению Плана счетов). Выручка от оказания посреднических услуг признается на дату утверждения комитентом отчета комиссионера (п. 12 ПБУ 9/99).

Налог на добавленную стоимость (НДС)

Порядок оформления счетов-фактур, Правила ведения журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, применяемых при расчетах по налогу на добавленную стоимость, регламентируются Постановлением Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

При реализации продукции комитента организация-комиссионер в течение пяти календарных дней с даты отгрузки выставляет покупателю от своего имени счет-фактуру, который регистрируется в ч. 1 журнала учета полученных и выставленных счетов-фактур, но не регистрируется в книге продаж (пп. «а» п. 1 Правил заполнения счетов-фактур, пп. «а» п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, абз. 6 п. 20 Правил ведения книги продаж, см. также Письмо Минфина России от 23.04.2012 N 03-07-09/40).

Комиссионер сообщает комитенту реквизиты выставленного покупателю счета-фактуры, после чего получает от комитента счет-фактуру с аналогичными данными. Полученный от комитента счет-фактура регистрируется комиссионером в ч. 2 журнала учета полученных и выставленных счетов-фактур, но не регистрируется в книге покупок (пп. «а» п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, пп. «в» п. 19 Правил ведения книги покупок).

Операции по реализации посреднических услуг являются объектом налогообложения по НДС.

При этом в налоговую базу включаются суммы комиссионного вознаграждения (пп. 1 п. 1 ст. 146, п. 1 ст. 156 Налогового кодекса РФ).

На сумму своего вознаграждения, предусмотренного договором комиссии, организация-комиссионер выставляет комитенту счет-фактуру, который регистрирует в ч. 1 журнала учета полученных и выставленных счетов-фактур, а также в книге продаж (п. 1, пп. «а» п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, п. 20 Правил ведения книги продаж).

Сумма НДС, исчисленная с комиссионного вознаграждения, отражается по дебету счета 90, субсчет 90-3 «Налог на добавленную стоимость», в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» (Инструкция по применению Плана счетов).

Налог на прибыль организаций

Выручка от продажи продукции комитента, поступившая на расчетный счет комиссионера и подлежащая перечислению комитенту, для целей налогообложения прибыли не учитывается в доходах комиссионера (пп. 9 п. 1 ст. 251 НК РФ).

Затраты, понесенные комиссионером в интересах комитента и возмещаемые последним для целей налогообложения прибыли не признаются расходом комиссионера (п. 9 ст. 270 НК РФ).

Налогооблагаемым доходом комиссионера признается сумма комиссионного вознаграждения (без учета НДС) на дату утверждения комитентом отчета комиссионера (п. п. 1, 2 ст. 249, п. 1 ст. 248, п. п. 1, 3 ст. 271 НК РФ).

Как отражаются в учете организации-комиссионера операции по реализации продукции комитента, а также возмещение комитентом расходов комиссионера на хранение этой продукции в соответствии с условиями договора комиссии? Денежные средства в счет возмещения указанных затрат перечисляются комитентом на расчетный счет комиссионера после исполнения поручения по договору комиссии.

Организация-комиссионер получила от комитента для реализации продукцию, продажная цена которой установлена договором комиссии в сумме 590 000 руб. (в том числе НДС 90 000 руб.).

Комиссионное вознаграждение составляет 7% от продажной цены и удерживается комиссионером из средств, получаемых от покупателя продукции.

В рамках исполнения поручения комитента организация понесла расходы, связанные с хранением продукции, в сумме 30 000 руб. (с учетом НДС).

В соответствии с условиями договора комиссии расходы на хранение продукции подлежат возмещению комитентом.

Доходы и расходы для целей налогообложения прибыли организация определяет методом начисления.

Затраты на оплату услуг по хранению продукции, подлежащие возмещению комитентом, не признаются расходами комиссионера и отражаются в учете как возникновение кредиторской задолженности комиссионера по оплате этих услуг и дебиторской задолженности комитента по их возмещению.

При этом производится бухгалтерская запись по кредиту счета 76, аналитический счет «Расчеты по оплате услуг по хранению продукции комитента», в корреспонденции с дебетом счета 76, аналитический счет «Расчеты с комитентом» (п. 3, абз. 4, 5 п. 16 ПБУ 10/99, Инструкция по применению Плана счетов).

Денежные средства, полученные от комитента в счет возмещения указанных затрат, не признаются доходом организации (п. 2 ПБУ 9/99).

Счет-фактуру, выставленный комиссионеру за услуги по хранению, комиссионер регистрирует в ч. 2 журнала учета полученных и выставленных счетов-фактур без регистрации в книге покупок (пп. «а» п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур). Копию указанного счета-фактуры комиссионер передает комитенту (пп. «а» п. 15 Правил ведения журнала учета полученных и выставленных счетов-фактур).

Комиссионер выставляет комитенту счет-фактуру исходя из показателей счета-фактуры, выставленного комиссионеру за услуги по хранению. Данный счет-фактуру комиссионер регистрирует в ч. 1 журнала учета полученных и выставленных счетов-фактур без регистрации в книге продаж (п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, п. 3 Правил ведения книги продаж).

Комиссионная торговля. Учет у комитента. Примеры

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Гражданско-правовые отношения

В соответствии с п. 1 ст. 990 Гражданского кодекса РФ по договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, даже если в сделке участвует комитент (абз. 2 п. 1 ст. 990 ГК РФ).

Комитент обязан уплатить комиссионеру вознаграждение в порядке и размере, установленных в договоре комиссии (п. 1 ст. 991 ГК РФ).

Имущество, поступившее к комиссионеру от комитента, является собственностью последнего. Комиссионер отвечает за сохранность находящегося у него имущества комитента (п. 1 ст. 996, п. 1 ст. 998 ГК РФ).

После исполнения поручения комиссионер обязан представить комитенту отчет и передать ему все полученное по договору комиссии. Комитент, в свою очередь, обязан принять от комиссионера все исполненное по договору комиссии. В случае отсутствия возражений по отчету комиссионера отчет считается принятым (ст. ст. 999, 1000 ГК РФ).

Комитент обязан помимо уплаты комиссионного вознаграждения, а в соответствующих случаях и дополнительного вознаграждения за делькредере возместить комиссионеру израсходованные им на исполнение комиссионного поручения суммы (ст. 1001 ГК РФ).

Бухгалтерский учет

Поскольку при передаче товара комиссионеру с целью его дальнейшей реализации не происходит перехода права собственности на него, стоимость переданного товара не списывается с бухгалтерского учета организации-комитента.

Данная операция отражается бухгалтерской записью по дебету счета 45 «Товары отгруженные» в корреспонденции с кредитом счета 41 «Товары» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

На дату перехода права собственности на товар к покупателю, указанную в утвержденном отчете комиссионера, организация признает доход от обычных видов деятельности, что отражается по кредиту счета 90 «Продажи», субсчет 90-1 «Выручка», в корреспонденции с дебетом счета 62 «Расчеты с покупателями и заказчиками» (п. п. 5, 12 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н).

На дату признания выручки стоимость реализованного товара списывается со счета 45 в дебет счета 90, субсчет 90-2 «Себестоимость продаж» (абз. 2 п. 19 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Комиссионное вознаграждение, а также возмещение понесенных комиссионером расходов признаются организацией-комитентом расходами по обычным видам деятельности на дату утверждения отчета комиссионера (абз. 1 п. 5, п. 16 ПБУ 10/99). Указанные расходы отражаются по дебету счета 44 «Расходы на продажу» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (Инструкция по применению Плана счетов).

Налог на добавленную стоимость (НДС)

Операции по реализации товара, в том числе через комиссионера, являются объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 Налогового кодекса РФ).

При этом на дату передачи товара комиссионеру обязанности исчислить НДС у организации не возникает, так как передача товара комитентом комиссионеру не является реализацией (п. 1 ст. 39 НК РФ, Письмо Минфина России от 18.05.2007 N 03-07-08/120).

Датой определения налоговой базы по НДС будет являться дата, проставленная в первом по времени составления отгрузочном документе на товар, выписанном комиссионером покупателю (Письма Минфина России от 03.03.2006 N 03-04-11/36, ФНС России от 17.01.2007 N 03-1-03/58@, от 28.02.2006 N ММ-6-03/202@).

Налоговая база по НДС определяется исходя из фактической цены реализации товара (без НДС) (п. 1 ст. 154, абз. 3 п. 1 ст. 105.3 НК РФ).

Так как по условиям договора комиссии товар реализуется от имени комиссионера, то в связи с этим комиссионер при отгрузке товара покупателю выставляет счет-фактуру от своего имени.

Показатели этого счета-фактуры он должен передать комитенту.

На основании этих данных комитент выставляет комиссионеру свой счет-фактуру, который регистрирует в ч. 1 журнала учета полученных и выставленных счетов-фактур и в книге продаж (пп. «а» п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137, абз. 2 п. 20 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ N 1137, п. 1 ст. 168, п. 3 ст. 169 НК РФ).

Суммы НДС, предъявленные организации по операциям, связанным с выплатой комиссионного вознаграждения, оплатой расходов, подлежат вычету после отражения в учете данных расходов и при наличии соответствующих счетов-фактур (п. 1, пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

После реализации товара и утверждения отчета комиссионер выставляет комитенту счет-фактуру на сумму комиссионного вознаграждения.

Организация-комитент регистрирует полученную от комиссионера счет-фактуру на сумму комиссионного вознаграждения в ч. 2 журнала учета полученных и выставленных счетов-фактур и в книге покупок (п. 1, пп. «а» п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, абз. 1 п. 11 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ N 1137).

Налог на прибыль организаций

Выручка от реализации товара (без учета НДС) через комиссионера является доходом организации-комитента, учитываемым в целях налогообложения прибыли (п. 1 ст. 248, п. 1 ст. 249 НК РФ).

Согласно пп. 3 п. 1 ст. 268 НК РФ сумма дохода от реализации товара уменьшается на стоимость приобретения реализованного товара. Кроме того, сумма дохода уменьшается на сумму расходов, связанных с реализацией, включая комиссионное вознаграждение (без НДС), и возмещаемые комиссионеру расходы (без НДС) (пп. 3 п. 1 ст. 264, абз. 12 п. 1 ст. 268 НК РФ).

При применении организацией-комитентом метода начисления датой получения дохода признается дата реализации принадлежащего комитенту товара, указанная в извещении или отчете комиссионера (п. 3 ст. 271 НК РФ).

Соответствующее извещение комиссионер обязан направить комитенту в течение трех дней с момента окончания отчетного периода, в котором произошла реализация (абз. 5 ст. 316 НК РФ).

Расходы, связанные с реализацией товара (комиссионное вознаграждение и возмещаемые затраты комиссионера), признаются на дату утверждения отчета комиссионера (пп. 3 п. 7 ст. 272 НК РФ).

Организация-комитент передала комиссионеру для реализации товар, стоимость приобретения которого составляет 300 000 руб.

Цена реализации товара, предусмотренная договором, установлена в размере 590 000 руб. (в том числе НДС 90 000 руб.).

По условиям договора комиссионное вознаграждение устанавливается в фиксированной сумме, равной 59 000 руб. (в том числе НДС 9 000 руб.).

Кроме того, договором комиссии предусмотрено возмещение комиссионеру расходов по хранению товара в сумме 5 900 руб. (в том числе НДС 900 руб.).

Товар реализован комиссионером в сентябре 2015 года. Отчет комиссионера представлен и утвержден в этом же месяце.

Плата за товар получена комиссионером от покупателя и перечислена комитенту в октябре 2015 года. В этом же месяце комитентом выплачены комиссионное вознаграждение и возмещение расходов по хранению товара комиссионеру.

Поскольку комиссионер заключал договор хранения от своего имени, в счете-фактуре, выставляемом хранителем товара, в качестве поклажедателя указывается комиссионер.

В свою очередь, комиссионер должен перевыставить от своего имени в адрес комитента полученный от хранителя счет-фактуру, в котором дублируются сведения счета-фактуры, оформленного хранителем на имя комиссионера.

Организация-комитент регистрирует полученную от комиссионера счет-фактуру на сумму услуг по хранению в ч. 2 журнала учета полученных и выставленных счетов-фактур и в книге покупок (п. 1, пп. «а» п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, абз. 1 п. 11 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ N 1137).

В учете организации-комитента операции по реализации товара через комиссионера и возмещению ему расходов на хранение этого товара согласно условиям договора комиссии будут отражены следующим образом:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

Отражена стоимость товара, переданного на комиссию

Акт приемки-передачи имущества на комиссию

В сентябре 2015 года

Отражен доход от реализации товара

Отражена задолженность комиссионера по передаче средств, поступивших от покупателя

76 «Расчеты с комиссионером за реализованные товары»

Начислен НДС при реализации товара

Списана фактическая себестоимость реализованного товара

Отражена сумма комиссионного вознаграждения в составе расходов на продажу

76 «Расчеты с комиссионером по сумме вознаграждения»

Отражен НДС с суммы комиссионного вознаграждения

76 «Расчеты с комиссионером по сумме вознаграждения»

Отражена сумма возмещаемых расходов на хранение в составе расходов на продажу

76 «Расчеты с комиссионером по возмещаемым расходам

Отражен НДС с суммы расходов на хранение товара

76 «Расчеты с комиссионером по возмещаемым расходам

Принят к вычету НДС по комиссионному вознаграждению и расходам на хранение товара

В октябре 2015 года

Поступили денежные средства за проданный товар

76 «Расчеты с комиссионером за реализованные товары»

Выписка банка по расчетному счету

Перечислена комиссионеру сумма вознаграждения

76 «Расчеты с комиссионером по сумме вознаграждения»;

Выписка банка по расчетному счету

Возмещены комиссионеру расходы на хранение товара

76 «Расчеты с комиссионером по возмещаемым расходам