что такое комиссия брокера за сделку

Основные комиссии брокера

Индустрия пассивного инвестирования, последние годы набирающая обороты, побуждает инвесторов быть более осмотрительными в плане накладных расходов, ведь это недополученная прибыль. Логика, вполне уместная при выборе паевых фондов, переносится и на выбор брокера. Первым делом инвестор обращает внимание на брокерские комиссии и сборы — чаще всего на депозитарный сбор и комиссию за сделки. Однако на практике приходится оплачивать не только упомянутое вознаграждение брокеру, есть ещё и дополнительные услуги, к которым приходится прибегать.

В статье мы рассмотрим основные виды комиссий, с которыми столкнётся инвестор в «Открытие Брокер»: комиссия за совершение сделок, депозитарные сборы, вывод денежных средств и сделки репо.

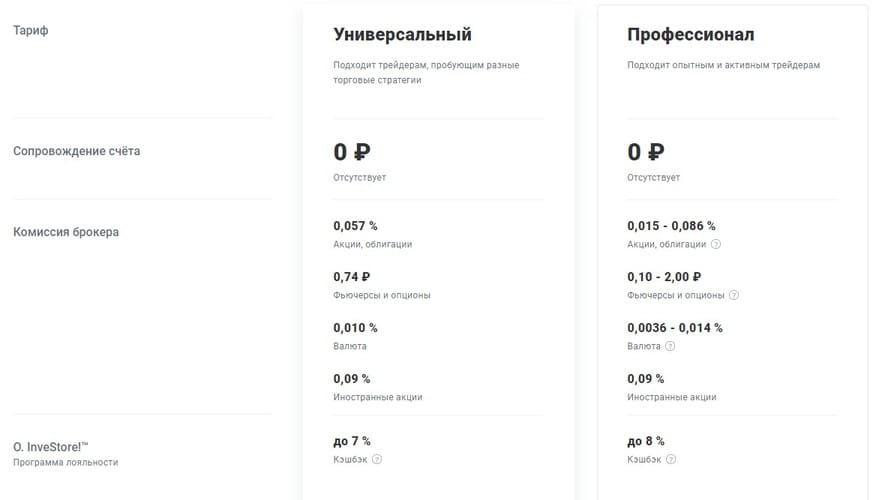

Размер этой комиссии зависит от выбранного тарифного плана. Самым дешёвым является «Универсальный».

Пусть вас не вводит в заблуждение диапазон комиссионных сборов в тарифном плане «Профессионал» и кажущаяся возможность экономить на комиссиях за проведение сделок, фактический размер вознаграждения зависит от ежедневного объёма. Если вы не планируете совершать сделки более чем на один миллион рублей в течение дня, то тариф «Универсальный» — лучший выбор.

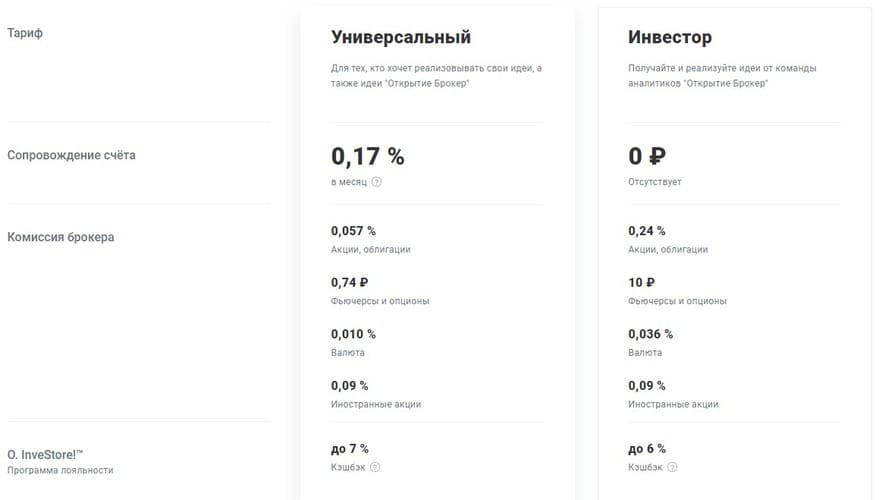

Если вы желаете пользоваться инвестиционными идеями аналитиков «Открытие Брокер», то можно подключить к своему счёту услугу «Ваш финансовый аналитик» или «Модельный портфель». В первом случае доступно два тарифных плана: «Универсальный» и «Инвестор». Обратите внимание, что на тарифе «Универсальный» при использовании портфеля «Ваш финансовый аналитик» ежемесячно удерживается комиссия за инвестиционное сопровождение счёта.

Комиссия за сопровождение счёта взимается первого числа каждого месяца использования. Комиссия брокера взимается по завершении торгового дня. Также следует помнить о торговом сборе организатора торгов — он удерживается дополнительно к брокерской комиссии.

Также установлен минимальный размер брокерской комиссии за совершение сделок: на Московской бирже — не менее 4 копеек за сделку, на Санкт-Петербургской — не менее 2 центов.

Взимаются, если вы совершали хотя бы одну торговую операцию в течение календарного месяца. Если сделки были на Московской бирже, то депозитарный сбор составит 175 рублей, если на Санкт-Петербургской бирже — 3 доллара.

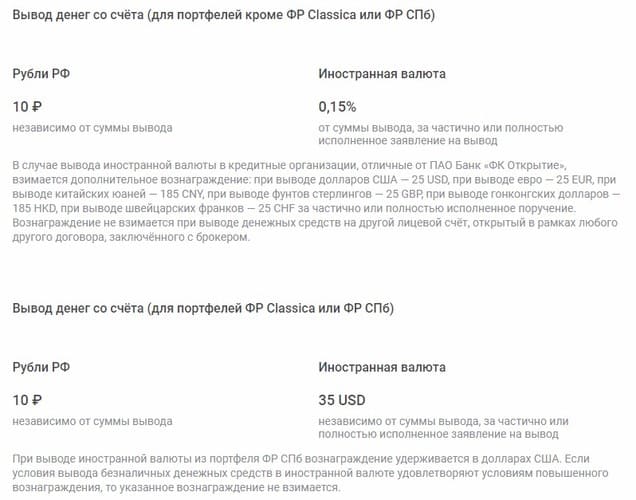

Переводы между своими брокерским и субсчетами осуществляются бесплатно. Если нужно вывести деньги на счёт в банке «Открытие», то комиссия также не взимается. Перевод в другие банки стоит 10 рублей.

Валютные переводы дороже.

При сделках репо необходимо учитывать следующий нюанс: платить придётся как процент за использование заёмных средств, так и комиссию брокера за совершение этих сделок. Комиссия составляет 0,0007% от суммы первой части сделки репо, но не менее 4 рублей за сделку. Подробности — в тарифных планах.

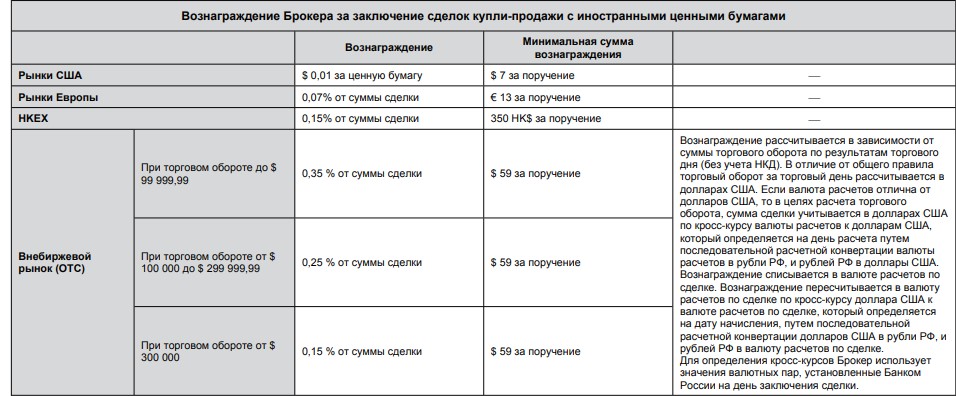

Отдельно стоит поговорить о совершении сделок на зарубежных биржах. Как и на Санкт-Петербургской бирже, там существуют минимальные комиссии.

Из-за установления минимального размера комиссий на иностранных торговых площадках накладные расходы могут составлять существенную часть от суммы сделки, и это надо учитывать при планировании операций на рынке. Помимо брокерского вознаграждения, за сами сделки удерживается комиссия за осуществление расчётов с ценными бумагами.

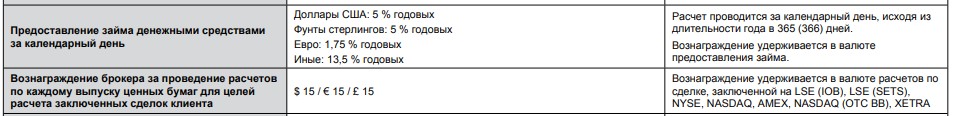

Если размер счёта менее 50 тысяч рублей, то ежемесячно взимается дополнительная комиссия 295 рублей.

Также для некрупных счетов предоставление доступа к терминалам QUIK и WebQUIK является платным. Для QUIK абонентская плата составляет 295 рублей в месяц, для WebQUIK — 250 рублей в месяц.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи — мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Сделки, займы, эсэмэски. За что еще брокеры берут плату с частных инвесторов

Низкие ставки по вкладам, активная реклама инвестиционных приложений от крупных банков и брокеров, утверждающая: «Инвестиции – это просто», манят на фондовый рынок все больше граждан. По данным Московской биржи, с начала года их число выросло в 1,5 раза до 3,1 млн человек. Однако в погоне за более высоким (по сравнению с банковскими вкладами) доходом новички, возможно, забывают, что инвестиции небесплатны. Торговать на бирже физические лица могут только через брокера (зачастую он скрыт в смартфоне под личиной мобильного приложения) – банк или брокерскую компанию, а их услуги стоят денег. «Ведомости» разбирались, за что и сколько инвесторам приходится платить посредникам.

Комиссии для всех

Торгуя на фондовом рынке акциями, облигациями или другими бумагами, инвестор платит брокеру – за проведение сделки (брокерская комиссия), а также за учет и хранение бумаг (депозитарное обслуживание, в среднем 177 руб. в месяц) – и бирже за организацию торгов (не более 0,01% от суммы сделки). Клиент, правда, не всегда видит депозитарную и биржевую комиссии – брокер может включить их в свою комиссию за сделки.

Брокерская комиссия (некий процент от суммы сделки) обычно зависит от оборота торгов клиента за день или месяц: чем он больше, тем ставка комиссии ниже. Обычно она измеряется десятыми или сотыми долями процента. На срочном рынке брокерскую комиссию чаще рассчитывают в рублях за контракт.

Сейчас некоторые брокеры помимо комиссии за сделки берут ежемесячную фиксированную плату за обслуживание счета. Причем одни берут абонентскую плату с владельцев активных счетов (где были сделки за период), а другие, наоборот, с неактивных. Например, клиенты «Тинькофф» по тарифу «Инвестор» кроме комиссии 0,3% за сделки платят 99 руб. в месяц за обслуживание активного счета. А «КИТ финанс брокер» берет по 200 руб. в месяц с инвестора, если тот не проводил сделок по счету с активами (тарифный план «КИТ стандарт»).

Иногда брокеры снижают абонентскую плату, если у инвестора много сделок, стимулируя его поддерживать более высокий оборот: так, по тарифам «Единый дневной» и «Единый тест-драйв» «Финама» установлена плата 177 руб. в месяц, но брокер уменьшает ее на сумму уплаченной за этот период брокерской комиссии. А клиенты «Открытие брокер» освобождаются от абонентской платы 295 руб. в месяц, если на счете активов на 50 000 руб. и более, причем независимо от наличия сделок (тариф «Универсальный»).

Плата за сервис

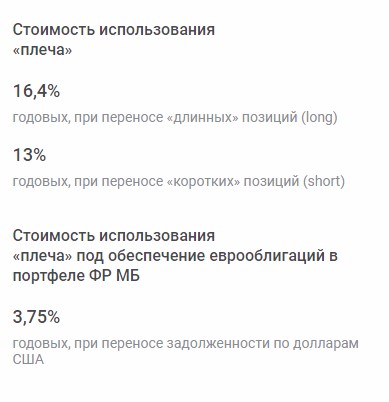

Если клиент торгует на заемные средства, ему также потребуется оплатить использование кредитного плеча брокера (10–16% годовых в рублях, 5–7% в валюте). «Брокер одалживает клиенту собственные средства, при этом такой кредит обеспечен лишь ценными бумагами, которые потенциально могут подешеветь. Чтобы компенсировать эти риски, брокеры поднимают ставку за маржинальные сделки», – объясняет руководитель дирекции брокерских операций Альфа-банка Сергей Рыбаков. Комиссионные со сделок и за маржинальную торговлю в среднем дают примерно половину доходов брокеров, говорит главный исполнительный директор «ВТБ капитал инвестиции» Владимир Потапов.

За пользование профессиональными терминалами для торговли (к примеру, Quik. – «Ведомости») при активах или обороте торгов ниже определенного порога брокер также может установить дополнительную плату, поэтому инвесторам с небольшими суммами может быть выгоднее использовать мобильное приложение брокера, в котором обычно есть весь необходимый торговый функционал, советует начальник управления интернет-трейдинга на российских рынках «БКС брокера» Игорь Пимонов.

Инвестору нужно быть готовым оплатить и другие дополнительные услуги: подготовку бумажной выписки по счету, доступ к аналитике, поручение по телефону, вывод средств (чаще всего в валюте). «Фридом финанс», к примеру, берет отдельную плату за вывод мелких сумм: при выводе менее 100 руб. комиссия составит 50 руб. «Это заградительный тариф, чтобы клиенты реально выводили денежные средства, а не занимались тестированием учетной системы», – поясняет операционный директор компании Галина Карякина.

Некоторые брокеры также берут плату за sms-информирование клиента: Альфа-банк – 3 руб. за сообщение, «Финам» – 300 руб. в месяц.

Выбирая брокера, важно обращать внимание как раз на такие фиксированные комиссии, советует Потапов: «При большом обороте это, конечно, мелочь, но у начинающего розничного инвестора с небольшими активами и оборотом они могут съесть существенную часть доходности».

Все по плану

Практически все брокеры имеют целый пакет тарифных планов, ориентированных на разные категории клиентов – от новичков с минимальными средствами до практически профессиональных игроков с многомиллионными вложениями и оборотами сделок. Но при желании каждый клиент может выбрать любой понравившийся тариф, поэтому делать это следует, лишь внимательно изучив все пункты тарифного плана, предупреждают брокеры.

Многие брокеры в тарифные планы, рассчитанные на массового инвестора, включают минимум пунктов. Простому розничному клиенту бывает довольно сложно разобраться в специфике тарифов, указывает управляющий директор «КИТ финанс брокер» Анна Думчева. По словам Пимонова, для розничного инвестора оптимален тариф с единственной комиссией – за сделки. Она может быть чуть выше, признает он, но зато не будет дополнительных сборов.

В Альфа-банке для новичков так работает план «Первый шаг», приводит пример Рыбаков: по всем сделкам установлена единая комиссия – 0,3%, а большинство дополнительных услуг предоставляется бесплатно – они уже учтены в комиссии за сделки, так что клиент может бесплатно получать обучающие материалы и две инвестиционные идеи в неделю.

Впрочем, клиент в любой момент может сменить тариф. Как правило, для этого достаточно изменить настройки в личном кабинете, вывода средств или других действий не требуется, отмечает Рыбаков. По его словам, нужно понимать, что после перехода на более профессиональный план в отдельных случаях клиент не сможет вернуться на тариф для новичков. «Подразумевается, что клиент стал лучше разбираться в рынке и ему нет смысла переплачивать за тариф с более узким функционалом для начинающих», – говорит Рыбаков. Еще одно возможное препятствие для перехода на конкретный тариф – это необходимость поддерживать определенный оборот в месяц, но такие ограничения обычно касаются тарифов для профессионалов.

Ниже некуда?

Брокерские комиссии за сделки медленно снижались в течение нескольких лет. По оценке Пимонова, за 10–15 лет их ставки упали на порядок. Очередное снижение, по его словам, пару лет назад спровоцировали банки, которые стали активно выходить на брокерский рынок. За счет того что этот бизнес не был для них основным источником дохода, они могли предложить клиентам более низкие комиссии, следом корректировать предложение пришлось и другим игрокам, рассказывает он. Тем не менее период активного снижения ставок комиссий за сделки уже прошел, говорит начальник управления маркетинговой аналитики «Открытие брокера» Денис Камынин. Тенденция к сокращению комиссий сохраняется лишь в маржинальной торговле, замечает управляющий директор «Финама» Александр Бирман.

Так что значительного падения комиссий за сделки у российских брокеров в ближайшем будущем ждать не стоит. Падение комиссий все равно не приводит к большому притоку инвесторов – не все заметят разницу в доли процента, единодушны участники рынка.

Между тем некоторые иностранные брокеры сейчас обнуляют свои комиссии. Charles Schwab с понедельника отменил комиссии за операции с акциями и биржевыми фондами на биржах США и Канады. Отказаться от комиссий за онлайн-сделки также вызвался Interactive Brokers. А американский стартап Robinhood Markets на этой неделе и вовсе пообещал сам платить клиентам 2,05% годовых на остаток на их брокерских счетах.

Между крупными американскими брокерами – Charles Schwab, IB, E*TRADE, TD Ameritrade – началась настоящая комиссионная гонка, признает брокер ИК QBF Александр Колосков, но они могут позволить себе снижать комиссии за сделки, компенсируя это сборами за сопутствующие услуги. Американский бизнес действительно все больше переходит в зону оказания услуг – предоставление аналитики, новостей, инвестиционных идей, управления инвестициями и т. д., а вот в выручке российских брокеров доля комиссий за сделки все еще очень большая, добавляет Рыбаков.

На российском рынке нулевые комиссии возможны разве что как краткосрочный маркетинговый ход, уточняет Колосков. Так, например, уже делал Сбербанк, в I квартале запустив акцию «Инвестируй выгодно»: по ее условиям его клиентам не нужно было платить комиссию за покупку или продажу акций, облигаций (кроме ОФЗ-Н), ETF, валютных пар USD/RUB, EUR/RUB, фьючерсов и опционов на Московской бирже. «Финам» с прошлого года предлагает сервис FreeTrade, где нет комиссии за сделки, если проводить их через мобильное приложение.

Битва брокеров: где начинающему инвестору выгоднее открыть счёт

Если выбрать неправильный тариф, то обслуживание брокера может съедать всю прибыль от инвестиций. Мы изучили комиссии у самых популярных российских брокеров и выбрали самые выгодные варианты для новичков на фондовом рынке.

Какие бывают комиссии

Комиссии брокеров никак не регулируются законом, поэтому у каждого брокера есть свой набор комиссий. Они бывают трёх видов.

Брокерские комиссии обычно включают в себя плату за такие услуги:

ввод и вывод средств;

предоставление кредитного «плеча»;

предоставление торговых терминалов;

предоставление инвестиционных рекомендаций и т. д.

Определяющими стоимость брокерского обслуживания можно считать первые две. В некоторых случаях действует «заградительная» комиссия для счетов меньше 30 000 – 50 000 ₽: так брокеры ограждают себя от необходимости «возиться с малышами».

Депозитарная комиссия — это плата за услуги депозитария, независимой организации, которая занимается учётом ценных бумаг. Брокер предоставляет доступ на фондовый рынок, помогает покупать и продавать, а вот информацию о ваших активах хранит депозитарий. Эта комиссия может быть ежемесячной или активной только в периоды совершения сделок, фиксированной или зависящей от общей суммы ваших активов. В борьбе за клиентов всё больше брокеров отказывается от «явной» депозитарной комиссии и платы за обслуживание счёта, что, впрочем, компенсируется предложениями использовать платную аналитику или доверительное управление.

Берёт свою комиссию и Московская биржа — 0,01%. Одни брокеры включают её в свой тариф по умолчанию, другие указывают отдельной строкой, и на этот аспект стоит обращать внимание.

Мы сфокусируемся на ключевых комиссиях и попробуем оценить их у самых популярных брокеров для двух типов новичков на фондовом рынке:

с оборотом 100 000 ₽ в месяц;

открывает мобильное приложение всего пару раз в год — для того, чтобы ребалансировать портфель (стоимость активов меняется неравномерно, поэтому время от времени их приходится приводить к исходным долям — ребалансировать. Таким образом можно сохранять риск портфеля на желаемом уровне, усреднять колебания цены и даже получать дополнительную доходность: ведь продаются подорожавшие активы и докупаются подешевевшие).

ежедневный оборот — 100 000 ₽, ежемесячный — 2 000 000 ₽;

не использует кредитное «плечо»;

трейдингом занимается каждый торговый день месяца. Для простоты будем считать, что в месяце 20 торговых дней.

Предполагается, что оба совершают сделки на Московской бирже, не интересуются ценными металлами, фьючерсами, опционами, валютой и иными инструментами, за работу с которыми брокеры устанавливают специальные комиссии. Посмотрим, насколько дорого обойдутся их инвестиционные стратегии у топ-7 брокеров по количеству активных клиентов (совершивших хотя бы одну сделку в месяц).

У кого ниже комиссии

1. «Тинькофф Банк»

«Тинькофф» — безусловный лидер по количеству активных клиентов, их более 930 тысяч (ссылка на тарифы ).

Ему подходит тариф «Инвестор». Платы за обслуживание счёта и депозитарий нет, комиссия за операции составит 0,3%. Таким образом, за плановую ребалансировку клиент заплатит 300 ₽ в месяц.

2. Сбербанк

Мобильное приложение Сбербанка установлено практически в каждом смартфоне, поэтому неудивительно, что 237 тысяч россиян выбрали именно этого брокера.

Начинающим инвесторам больше всего подходит тариф «Самостоятельный» (ссылка на тарифы ). Платы за ведение счёта и депозитарное обслуживание нет, а комиссия за операции составляет 0,06% (+0,01% комиссии Московской биржи). Таким образом, неактивный инвестор заплатит 70 ₽ в месяц.

3. ВТБ

ВТБ активно развивается, у него уже 216 008 клиентов, а его комиссии — одни из самых низких (ссылка на тарифы ).

Сравнить доходность от акций с процентами по депозитам

4. «БКС Мир Инвестиций»

Брокер БКС — один из пионеров на отечественном фондовом рынке с 53 288 клиентов. Он предоставляет широкую палитру инструментов. Стоит отметить, что оптимальный размер счёта — больше 100 000 ₽. При достижении этой суммы не будет комиссии за использование мобильной версии Quik ( 200 ₽ в месяц, ссылка на тарифы ).

Для таких клиентов предусмотрен тариф «Инвестор» с комиссией за операции 0,1%. В нашем случае расходы составят 100 ₽ в месяц.

5. Финам

Ему больше подойдёт тариф «Стратегия» — в этом тарифе отсутствует плата за обслуживание, а комиссия за операцию составляет 0,05% (+0,01% для Московской биржи). Но есть и ложка дёгтя — каждое торговое поручение обойдётся минимум в 50 ₽. Если предположить, что наш инвестор для ребалансировки покупает два актива и продаёт три, то его расходы составят 250 ₽ за 5 торговых поручений.

6. Открытие Брокер

Совсем недавно брокер «Открытие» совершил большой шаг вперёд, отменив депозитарную комиссию, что сделало его одним из самых выгодных для инвесторов (ссылка на тарифы ). У компании 37 055 активных клиентов.

Новичку стоит выбрать тариф «Всё включено» с комиссией 0,05% за сделку. Включено действительно всё, в том числе и комиссия Московской биржи. Таким образом, он заплатит 50 ₽ в месяц.

Трейдер может использовать тот же самый тариф: его торговых оборотов недостаточно, чтобы условия следующего предложения в линейке стали выгодными («Инвестиционный», комиссия 0,025% + 0,01%, минимальная плата за торговое поручение 50 ₽). При комиссии 0,05% на «Всё включено» он заплатит 50 ₽ за торговый день и 1000 ₽ в месяц.

7. Альфа-Банк

«Альфа Директ» ориентирован, прежде всего, на клиентов, активно совершающих сделки в течение торгового дня, и пассивным инвесторам может быть не слишком интересен. Число клиентов достигло 31 601. Брокер, как и многие другие операторы сегодня, движется по пути упрощения тарифной линейки (ссылка на тарифы ), и по умолчанию клиентам предлагается два тарифа без платы за обслуживание — «S» и «Альфа-трейдер» (за прочими придётся «нырнуть» поглубже ).

При выборе тарифа «Альфа-трейдер» расходы будут складываться из комиссии за операции 0,049% (+0,01% для Московской биржи) и депозитарной комиссии 0,06% от стоимости активов. Если предположить, что на счету у нашего трейдера 500 000 ₽ в ценных бумагах, то расходы будут следующими: 59 ₽ в день, 1180 ₽ в месяц + 300 ₽ платы за депозитарий в год.

Разброс предполагаемых расходов на брокерское обслуживание очень велик, и стоит понимать, что мы максимально упростили кейсы расчёта для наглядности. В реальной жизни не существует идентичных инвесторов с одинаковыми стратегиями, задачами, инструментами и торговыми оборотами.

Прежде чем открывать брокерский счёт, необходимо определиться с тем, что именно вы хотите получить, и ориентироваться на опции, которые необходимы конкретно вам. Безусловно, брокера всегда можно сменить, но в некоторых случаях это повлечёт дополнительные расходы и хлопоты (например, если вы откроете ИИС не там, где хотели бы).

Какие комиссии у брокеров и за что их берут

За что может брать деньги брокер?

Брокер, являясь посредником между инвестором (трейдером) и биржей, выполняет множество функций, которые регламентируются законодательством. Поэтому все предлагаемые услуги и продукты, вне зависимости от того, основные они или дополнительные, в большинстве случаев оплачиваются клиентом.

Внимание. Прежде чем выбрать брокера, необходимо тщательно ознакомиться с тарифными планами и условиями торговли, так как за некоторые услуги и продукты плата у разных посредников может вообще не взиматься или же сильно различаться. Также у каждого из них могут быть свои уникальные скрытые или дополнительные платежи.

Комиссия за ведение счёта

После того как инвестор выбрал брокера, происходит открытие брокерского счёта для хранения финансовых инструментов и денег, а также их использования с целью осуществления транзакций на биржевых рынках России и других государств. В настоящее время большинство брокерских компаний предлагают открыть счёт совершенно бесплатно, при этом для привлечения большего числа клиентов снижается также минимальный депозит.

Однако за ведение счёта посредники могут брать комиссию в следующих случаях:

Важно. У некоторых компаний-брокеров большинство комиссий объединяются в единую, которую называют абонентской платой.

Комиссия за сделки

Комиссия за сделки является основным доходом у компании-брокера. Тарифы на данную услугу различаются в зависимости от посредника. Даже в одном тарифном плане комиссии за покупку и продажу активов могут значительно разниться между собой. При расчёте этих платежей берётся обычно какой-то процент от общей суммы сделки, который на фондовом рынке России для начинающих трейдеров составляет от 0,05 до 0,1 %. Существуют также и дополнительные платежи за сделки:

Внимание. Некоторые брокерские компании, беря процент от каждой сделки, могут также назначать его минимальный порог в рублях, что порой бывает невыгодно при небольшом количестве сделок и малом размере счёта.

Комиссия за ввод/вывод средств

Если за ввод средств большинство компаний не взимает плату, так как это выгодно и брокеру, и инвестору, то за вывод средств комиссия зачастую берётся обязательно. На это следует обратить внимание сразу при выборе посредника, так как именно он, а не биржа устанавливает правила вывода денег. Обычно плата за вывод составляет 1,5 % от депозита, в редких случаях может быть около 0,5 %. Кроме этого, могут начисляться специальные комиссионные вознаграждения, если:

Депозитарная комиссия

При заключении договора с брокерской компанией для физического лица открываются 2 счёта, чаще всего представленные как единое целое:

Комиссия депозитария списывается лишь при совершении операций с ценными бумагами один раз в месяц. Она не зависит от количества сделок и составляет от 100 до 200 рублей.

Комиссия за доступ к торговым платформам

Справка. Торговой платформой или торговым терминалом называют программное обеспечение, которое позволяет трейдеру заключать сделки на фондовом рынке и управлять собственными активами.

В большинстве случаев за ПО, разработанное брокерской компанией, плата не взимается, если сумма на счёте клиента больше какой-то оговоренной величины. Если же она меньше, то за пользование платформой приходится платить около 300 рублей в месяц. Также клиенту придётся доплачивать брокеру за установку торгового терминала на девайс (смартфон, планшет или компьютер).

Как комиссия влияет на выбор брокера?

Начинающие инвесторы стараются выбрать брокера, у которого минимальные комиссии. Однако следует учитывать, что от некоторых платежей отказываются развивающиеся брокерские компании, для того чтобы привлечь инвесторов. При выборе посредника, вернее, одного из его тарифных планов, инвестор изначально должен определиться со следующими нюансами:

Как видно из статьи, начинающий инвестор должен больше уделять внимания обязательным платежам, а не просто гнаться за низкими комиссиями. Поэтому перед тем как отдать предпочтение какому-либо брокеру, необходимо выделить время и серьёзно подойти к изучению тарифных планов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.