что такое коэффициент скоринга в страховании ресо

Что такое коэффициент скоринга в страховании ресо

Купите ОСАГО онлайн

Простое оформление за 5 минут

Купите ОСАГО онлайн

Простое оформление за 5 минут

Путешествуйте по России и миру

c туристическим полисом

Путешествуйте с комфортом

Год онлайн-консультаций

врачей и психологов за 1800 рублей

Врачи онлайн за 1800 рублей

Антикризисное предложение

опытным агентам

Антикризисное предложение

опытным агентам

Страхование от несчастных случаев

Защитите себя и своих близких

на случай непредвиденных ситуаций

Страхование от несчастных случаев

Добровольное медицинское

страхование

Сохраните здоровье вместе с РЕСО-Гарантия

Добровольное медицинское страхование

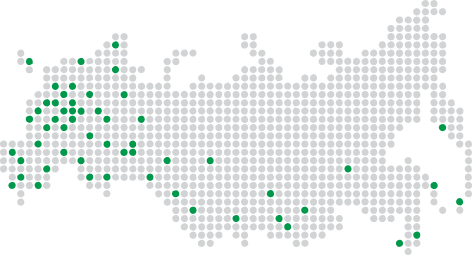

АГЕНТ РЯДОМ – найдите своего страхового консультанта

Мы ищем агентов рядом с вами на основе геоданных. Чтобы воспользоваться сервисом, разрешите нам отслеживать ваше местонахождение.

Лента новостей

РЕСО-Гарантия вновь получила рейтинг «Эксперт РА» ruAA+

Здоровье сотрудников университета путей сообщения в Санкт-Петербурге под защитой РЕСО-Гарантия

Изменения в графике работы Центра выплат в Москве на период с 28 октября по 8 ноября

Отслеживайте статус страхового случая в приложении РЕСО Мобайл

Автострахование от РЕСО-Гарантия

РЕСО-Гарантия © – универсальная страховая компания. В числе наших приоритетов автострахование (как автоКАСКО, так и страхование ОСАГО), добровольное медицинское страхование, страхование имущества (в т.ч. страхование недвижимости), страхование ответственности (в т.ч. добровольная автогражданка) и грузов. Для определения стоимости страховых полисов на калькуляторах сайта вы можете произвести расчет КАСКО (страхование рисков «Хищение», «Ущерб»), рассчитать стоимость полиса ОСАГО и дополнительного страхования АГО, «Зеленая карта» и таких услуг, как ипотечное страхование, страхование квартиры, страхование дачи, ДМС, страхование путешественников, страхование жизни.

Чем выгоден скоринг для страхователя по КАСКО

Скоринговые технологии популярны в разных сферах. Впервые их использовали в банковском деле для оценки благонадежности заемщика, позже скоринг распространился на многие сферы деятельности. В переводе данный термин означает «получение очков».

Страховые компании с помощью системы баллов определяют степень риска при заключении договора с конкретным покупателем, но и потенциальному клиенту такой подход сулит немало преимуществ.

Как страховщики изучают потребителей: анализ кредитной истории и телематические программы

Банковские учреждения давно взвешивают все «за» и «против» перед тем, как выдавать кредит: анализируют активность человека в интернете (сайты поиска вакансий, посты в соцсетях), принимают во внимание наличие образования и т. д.

Страховые компании лишь несколько лет назад получили доступ к кредитной истории граждан, информация используется с целью создания различных скоринговых систем.

Основные факторы, интересующие разработчиков программ моделирования рисков — количество просроченных платежей, частота нарушений, оформление ипотеки, автокредита. Среди дополнительных — сведения о составе семье. На основании полученных данных формируется «портрет» каждого покупателя. Чем выше оценки, тем ниже будет страховой тариф.

Инновационные технологии позволяют составить общее представление о поведении водителя на дороге благодаря телематическим устройствам. Оборудование отслеживает и передает оператору огромный массив информации:

По итогам тестового периода автомобилисту насчитывают баллы. Позитивная оценка дает право на неплохую скидку.

Как страховщики привлекают «безаварийных» водителей

Скоринг в страховом деле появился совсем недавно, раньше для развития подобных технологий не было ни источников информации для анализа, ни оборудования.

Общероссийской базы страхователей нет и вряд ли она появится в обозримом будущем. Найти данные о количестве аварий с участием автомобилиста можно в базе РСА. Осторожных водителей ценят все страховщики, они готовы предложить им скидки в случае перехода от своих конкурентов.

Ведущие компании каждому покупателю выставляют скоринговые баллы, от которых зависит конечная стоимость продукта. Статистика подтверждает выводы экспертов: полисы КАСКО, выданные страхователям с более низкими баллами, оказываются на 20 % убыточнее договоров, обладатели которых — водители с высокими оценками.

Деление клиентов на категории по степени риска — прогрессивная модель, повышающая рентабельность деятельности страховщика. Убедившись в том, что водитель бережет свою машину и предпочитает не нарушать ПДД, компания вознаграждает его скидкой. Такое сотрудничество выгодно обеим сторонам.

Скоринг: проблемные моменты

Компании разрабатывают разные скоринговые системы, основываясь на доступных им данных, в связи с чем результаты иногда кардинально отличаются. Найти источники информации о клиенте законным путем довольно сложно, ведь персональные данные граждан защищены.

Разработать качественную систему — дорогое удовольствие, не каждая СК имеет достаточно средств, чтобы нанять профессионального подрядчика.

Скоринг в страховых компаниях: как это работает

Cкоринг – это термин, который пришел в страхование из банковской сферы, где кредитное качество заемщиков оценивается по множеству показателей. Страховщики активно используют скоринг в автостраховании для оценки риска, а также в иных массовых видах страхования. В отличие от традиционных методов оценки, скоринг позволяет учесть индивидуальные характеристики клиента – данные ГИБДД и ФССП о характере штрафов, долгов, сроках оплаты, кредитную историю, специфику трат на мобильную связь, данные о круге общения и многое другое.

В каких видах страхования актуален скоринг

Массовое использование в России пока получил лишь скоринг бюро кредитных историй – в моторном страховании. Выявленные зависимости позволяют существенно уточнять прогноз убыточности по полису каско и даже противодействовать попыткам мошенничества с имуществом. К примеру, тариф по каско зависит от возраста, пола, семейного положения автовладельца, марки и региона эксплуатации автомобиля, а также других параметров, которые страховщики называют тарифным фактором. По мнению заместителя генерального директора, директора по рискам – руководителя управления актуарных расчетов «Сбербанк страхование» Владимира Новикова, это и есть скоринг. С развитием цифровых технологий и аккумулированием больших объемов данных стало возможным кроме классических факторов оценки рисков использовать те, которые раньше не привлекали внимание андеррайтеров. Техника скоринга применима не только к оценке рисков: она хорошо работает при решении задач маркетинга, продаж, оптимизации урегулирования убытков, борьбе с мошенничеством, полагает Владимир Новиков.

По словам начальника отдела маркетинговых исследований СК «МАКС» Евгения Попкова, в недавнем прошлом страховой скоринг представлял собой весьма ограниченный инструментарий. Так, в большинстве случаев сотрудники офисов продаж пользовались страховыми калькуляторами по добровольным видам, в которых по определенным триггерам срабатывал контроль – «Требуется согласование андеррайтера» или «Необходима проверка СБ».

Александр Морозов, директор по статистике и аналитике Лаборатории Умного Вождения, утверждает, что скоринг по сути является персональной оценкой страхового риска. Эта оценка точнее в сравнении с традиционными моделями, рассчитанными на основе усредненных факторов.

Алексей Данилов, генеральный директор Adaperio, приводит следующий пример. Традиционные методы оценки всегда основывались на поведении усредненного пользователя – абстрактного страхователя определенного социально-демографического профиля, но по факту поведение, например, двух мужчин 35 лет, проживающих в Москве и пользующихся BMW, может кардинально отличаться. Именно в этом случае становятся полезны большие данные, которые позволят более точно определить риски страховой компании и, как результат, повлияют на показатели прибыли (убыточности).

В мировой практике скоринговая оценка применяется во всех линиях бизнеса страховых компаний. В российской практике скоринг наиболее распространен в таких видах, как ДМС и автострахование, говорит генеральный директор БКИ «Эквифакс» Олег Лагуткин. «Самым экзотическим видом применения скоринга в нашей практике была оценка склонности к мошенничеству сотрудников страховых компаний, принимающих решения об условиях заключения договора страхования», ‒ рассказывает Олег Лагуткин. По его мнению, скоринговую оценку целесообразно внедрять в такие процессы, как антифрод, убытки и продажи.

Заместитель директора департамента андеррайтинга и управления продуктами СК «Согласие» Андрей Ковалев видит потенциал использования скоринга во всех добровольных массовых видах страхования (в том числе автостраховании, ДМС, страховании ИФЛ). Основная сфера использования скоринга – оценка риска и антифрод, но он может найти применение и в области поддержки продаж.

Заместитель генерального директора «ВТБ Страхования» Евгений Ниссельсон полагает, что скоринг целесообразнее использовать в продажах розничных продуктов, таких как автострахование, страхование имущества, страхование от несчастных случаев и т.д. Он позволяет снизить расходы на оценку риска и существенно ускорить данный процесс. Скоринг применим к типовым продуктам, для анализа специфических рисков необходимо использовать традиционные методы.

Мария Барсова, операционный директор ‒ заместитель генерального директора по имущественным видам страхования САО ЭРГО, рассказала, что компания использует кредитный скоринг в каско и индивидуальном страховании физических лиц, в основном в андеррайтинге и для определения тарификации.

Страховщики тестируют телематику

По словам начальника управления андеррайтинга в автостраховании ООО «Зетта Страхование» Дмитрия Рыкова, полисы на основе телематики пока не получили масштабного развития, но компания продолжает аккуратно тестировать эти продукты, наблюдает за рынком и готовится сделать интересное предложение. В СК «Согласие» также подтвердили, что реализация скоринга на данных телематических устройств находится в стадии разработки и тестирования. В «ВТБ Страховании» сообщили, что скоринг по данным телематики на промышленной основе страховщик не использует в силу ограниченного присутствия на рынке автострахования. При этом компания тестировала телематические системы разных производителей и результаты показали довольно высокую эффективность. Мария Барсова, операционный директор ‒ заместитель генерального директора по имущественным видам страхования САО ЭРГО, рассказала, что компания внедряла скоринг по данным телематических устройств и продолжает это делать, но нельзя утверждать, что ожидания оправдались на 100%. Объемы пока небольшие, и в связи с этим говорить о влиянии на убыточность рано.

«Любые данные полезны для улучшения оценки персонального страхового риска. Тем более если они неплохо коррелируют с этим самым риском и не имеют аналогов. Данные с телематических устройств, полученные напрямую от автомобиля, не могут быть качественно заменены другими факторами и отлично коррелируют со страховым риском, – отметил Александр Морозов, директор по статистике и аналитике Лаборатории Умного Вождения. – Поэтому можно точно сказать, что телематические данные полезны для скоринга. Результат внедрения зависит от конкретной модели, предложенной страховой компанией, состава, качества и стоимости самих данных, поэтому какую-то единую оценку называть будет некорректно».

Технологии: чем пользуются страховщики

На вопрос, пользуется ли компания собственными разработками или разработками сторонних поставщиков, в компании «Согласие» заявили, что применяют оба этих подхода. «Несомненно, при внутренних разработках обеспечивается более высокая устойчивость бизнеса, но все же есть сферы, где компания не может осуществлять все разработки своими силами», – сказал Андрей Ковалев, заместитель директора департамента андеррайтинга и управления продуктами СК «Согласие». Компания «ВТБ Страхование» использует готовые решения поставщиков, настроенные под потребности страховщика. Работу компании «Сбербанк страхование» в рамках скоринга можно разделить на две части. Одна часть – это анализ, где используются программное обеспечение и статистические пакеты, которые разработали для компании сторонние подрядчики. Вторая часть – остальные 50% успеха в применении скоринговых данных – определяется компетентностью сотрудников, то есть зависит от наличия в компании специалистов, умеющих работать с большими данными.

Начальник управления андеррайтинга в автостраховании ООО «Зетта Страхование» Дмитрий Рыков рассказал, что кроме собственных методик компания использует инструменты, предоставленные партнерами. Один из примеров – сервис Audatex, позволяющий проверять историю аварий по автомобилю. Другой пример – КБМ по ОСАГО, который также позволяет приблизительно оценить страховую историю клиента.

Инсайты скоринга от страховщиков и разработчиков

Выбор модели автомобиля действительно несет информацию о поведении клиента на дороге. Например, клиент, выбравший марку ТС, которая подчеркивает драйверские свойства машин, стабильно чаще попадает в аварии, чем клиент, который выбирает ТС аналогичного класса, мощности, размера и стоимости, но от производителя, который подчеркивает комфорт или надежность, рассказал Андрей Ковалев, заместитель директора департамента андеррайтинга и управления продуктами СК «Согласие».

По мнению Дмитрия Рыкова, начальника управления андеррайтинга в автостраховании ООО «Зетта Страхование», есть много интересных зависимостей: например, частота ДТП по страхователям, находящимся в разных семейных статусах, существенно различается. Так, женатые водители имеют наименьшую частоту страховых случаев и получают скидку в компании. Другая зависимость, которую компания обнаружила непосредственно в Москве, – взаимосвязь вероятности наступления страхового случая и адреса постоянной регистрации страхователя. Скидка для автовладельца, проживающего в районе с более безопасным трафиком, может составить 20% от стоимости полиса.

Владимир Шикин, заместитель директора по маркетингу НБКИ, сообщил, что, как правило, все закономерности имеют логическое объяснение, но бывает, что они обнаруживаются уже по факту. Например, в ходе тестирования в компании заметили, что в сегменте с низкими значениями банковского скоринга высока вероятность убытка от угона. «Мы сделали предположение, что в этом диапазоне могут находиться клиенты, которым в силу низкой ответственности банки уже не дают кредиты, и эти люди могут решать свои финансовые проблемы за счет страховых компаний. То есть, по сути, мы выявили индикатор потенциального мошенничества», – рассказал Владимир Шикин.

Банки и микрофинансовые организации в процессе своей деятельности сталкиваются с рядом рисков, снижение уровня которых достигается путем применения кредитного скоринга. Специальные скоринговые модели помогают кредиторам оценивать заемщиков на разных стадиях действия кредитного договора.

Что такое кредитный скоринг?

Скоринг возник от английского термина «score», что в переводе на русский язык означает «счет». Кредитный скоринг — это система оценки потенциальных и действующих клиентов, в основу которой вкладываются статистические данные. Путем сопоставления статистических данных компания принимает то или иное решение.

Скоринговые модели применяются кредитными и микрофинансовыми организациями, точками, занимающимися pos-кредитованием, страховыми компаниями и сотовыми операторами. Изначально система оценки рисков использовалась на стадии принятия решения по заявке на кредит или заем. После того, как потенциальный заемщик заполнил анкету, все указанные им данные анализируется компьютерной программой, которая присваивает клиенту определенное количество баллов.

Для чего нужен кредитный скоринг?

Задачи скоринговой модели сводятся к одному — оценить уровень рисков кредитора на каждой стадии действия кредитного договора. Финансовые организации широко применяют практику приема онлайн-заявок на свои продукты. Это удобно и кредиторам, и потенциальным заемщикам. Первые — принимают предварительное решение в течение нескольких минут, вторые — получают возможность подавать заявки без посещения офиса организации.

Такая схема взаимодействия стала возможной после внедрения в деятельность организаций кредитного скоринга. Именно компьютерная программа, а не живой человек, принимает предварительное решение по заявке. Таким образом, заведомо неблагонадежные клиенты отсеиваются на стадии обработки онлайн-заявки. Подобный подход существенно снижает затрату ресурсов компании, а также экономит большое количество времени, так как кредитный скоринг пропускает ко второму этапу оформления кредита или займа только тех клиентов, которые соответствуют требованиям организации.

Как работает кредитный скоринг?

Скоринговая программа — это компьютерный софт, которые организации используют в целях автоматизации принятия решений по заявкам. Если учитывать, что у двух банков могут быть совершенно разные требования к клиентам, то логично, что скоринговая оценка кредитоспособности ими настраивается так же по-разному. Работает система следующим образом:

По каждому кредитному предложению организация выставляет минимальное количество баллов — планка, разграничивающая кредитоспособных и не кредитоспособных клиентов. Если по результатам рассмотрения заявки скоринговая программа выставляет оценку ниже заданного минимума, выносится отрицательное решение. И наоборот, если итоговый балл выше, заявка автоматически одобряется. Человеческий фактор в данном процессе практически не задействуется.

Благодаря такому распределению клиентов, до специалистов финансовой организации доходят заявки только от потенциально надежных клиентов, с которыми, впоследствии, может быть заключено кредитное соглашение.

Виды кредитного скоринга

Скоринг кредитного риска используется банками не только на стадии рассмотрения решения по онлайн-заявкам. Система применяется и после заключения договора с заемщиком. Финансовая организация заинтересована в том, чтобы изучать поведение клиента до полного погашения задолженности по кредиту. По этой причине применяются разные виды скоринговых моделей.

Application-scoring

Дословно термин с английского переводится как «скоринг заявки». Эта та самая модель, которая применяется на стадии обработки заявки на кредит или заем. Это наиболее распространенный вид кредитного скоринга, который выставляет первичную оценку кредитоспособности потенциального заемщика. Модель анализирует анкетные данные клиента, и выставляет балл, рассчитанный на основе статистических данных. По результатам данного анализа выносится положительное или отрицательное решение.

Collection-scoring

Применяется при работе с проблемными клиентами на предмет возврата просроченной задолженности. Эта модель скоринга актуальна на первых стадиях взыскания (Soft-collection), а также и после передачи дела заемщика коллекторскому агентству (Hard-collection). Суть этого вида кредитного скоринга заключается в применении конкретных шагов в процессе возврата задолженности. По статистике примерно 40% заемщиков, вышедших на просрочку, погашают долг до подачи иска в суд, либо до получения кредитором судебного приказа. Такая система мер воздействия на заемщика получила наименование collection-scoring.

Behavioral-scoring

Этот вид принято называть еще и «скорингом поведения». Его применение целесообразно по договорам с возобновляемой кредитной линией. С ее помощью кредитор оценивает поведение клиента на протяжении определенного промежутка времени. В частности, первостепенное значение здесь имеет возможное изменение материального положения заемщика, а также его действия в процессе пользования продуктом. Наибольшее распространение модель получила в сегменте выпуска кредитных карт — кредитный лимит повышается или понижается в зависимости от того, какие результаты покажет behavioral-scoring.

Fraud-scoring

В отличие от остальных моделей скоринга, которые работают самостоятельно, fraud-scoring применяется в связке с каждой из них. Основное предназначение модели заключается в статистической оценке и выводе вероятности мошеннических действий со стороны клиента. Наиболее актуально ее применение на стадии обработки онлайн-заявки — вкупе с application-scoring.

Какие данные потенциального клиента влияют на оценку кредитоспособности?

Оценивая потенциального клиента, скоринговая модель работает с теми данными, которые в нее заложены кредитором. Программа оценивает характеристики заемщика, выставленные в качестве требований по конкретному кредитному продукту. Непосредственно на уровень кредитоспособности влияют следующие факторы:

Как повысить скоринговый балл в кредитной истории?

Вот только встает вопрос у неискушенного заемщика, что представляет собой этот самый скоринговый балл и как поднять скоринговый балл?

Что такое кредитный скоринг?

Скорингом называются программные системы, основанные на наборе регламентов, позволяющих поставить в соответствие ряду параметров потенциального заемщика его кредитные качества.

Скоринговый балл позволяет объективно оценить вероятность того, отдаст заемщик в срок, полученные в банке деньги или не отдаст.

Как вычисляется кредитный скоринговый балл?

Процедура скоринга происходит совершенно незаметно для клиента. Он просто приходит в банк, заполняет бланк анкеты, содержащей, на первый взгляд, вопросы, даже не связанные с процессом кредитования. Указывает:

А система каждому ответу на вопрос выставляет определенный балл. Общее количество всех полученных баллов будет:

Самое интересное в этом математическом построении, что уровень доходов не всегда является решающим показателем. Иначе зачем банку знать, сколько детей у клиента, давно ли он состоит в браке и имеет ли высшее образование.

Факторы, влиящие положительно на скоринговый балл

Стоит учитывать, что отсутствует единый алгоритм оценки платежеспособности и надежности клиента. Каждое кредитное учреждение определяет баллы по индивидуальной системе, а иногда использует несколько разработок скоринговых систем.

Но, все-таки, имеются критерии, опираясь на которые можно сделать вывод о том, что они положительного повлияют на результат скоринг-теста:

Заявлять о желании получить крупный кредит на покупку автомобиля или приобретения квартиры рекомендуется, находясь в возрасте от 25 до 50 лет.

Факторы, влиящие негативно на скоринговый балл

Система может снизить баллы клиенту, который предъявил солидный пакет документов, подтверждающих его высокий профессиональный статус и хороший заработок, если он:

Некоторые банки снижают балл обладателям творческих профессий в связи с нестабильностью их заработка. Другие снижают балл женщинам, находящимся в детородном возрасте.

Как узнать свой скоринговый балл?

Скоринговая система придумана для того, чтобы ускорить процесс оценки заемщика, и снизить влияние человеческого фактора. Именно поэтому алгоритм вычисления и его результат в числовом выражении держится в секрете. Если кредитный менеджер отказывает в выдаче кредита клиенту, значит, скоринговый балл клиент имеет низкий.

Но низкий балл в этом банке, совершенно не означает, что в другом банке заемщик не получит высокую оценку.

Как увеличить скоринговый балл за месяц?

Существуют способы повысить скоринговый балл за короткое время. Необходимо изменить в лучшую сторону то, что по силам изменить:

Общие рекомендации

Почему не растет скоринговый балл?

Намереваясь взять в банке крупный кредит, следует внимательно относиться к своим расходам:

Если клиент соблюдает финансовую дисциплину, а скоринговый балл имеет низкий. Это повод запросить кредитную историю во всех бюро кредитных историй, в которых она хранится и изучить ее. Возможно, в документ внесена недостоверная информация.