что такое карточный счет в россельхозбанке и для чего он нужен

Что такое карточный счет в банке

Карточный счет в банке — это счет, привязанный к карте. То есть сначала клиенту открывают стандартный счет, а после привязывают к нему карту. Платежное средство становится удобным инструментом доступа к счету, клиент может круглосуточно выполнять любые приходные и расходные операции.

Специалист Бробанк.ру подробно изучил вопрос, что такое карточный счет, как он заводится и привязывается к банковской карте. Какие операции можно проводить со счетом с помощью карты, важные моменты и особенности.

О карточном счете

Например, у вас открыт в банке какой-либо счет. Вы можете получать на него пособие, пенсию, зарплату. Чтобы клиенту было более удобно пользоваться реквизитами, банк предлагает выпустить к ним пластиковую карту. Вы соглашаетесь и получаете карту, к которой будет привязан все тот же счет, только теперь он называется карточным.

То есть по факту это обычный клиентский счет, просто он привязан к банковской карте. Пополнил кто-то ваши реквизиты — можете тут же использовать карту для обналичивания. Пополнили карту, значит, пополнен и карточный счет.

Какие операции можно выполнять с карточным счетом:

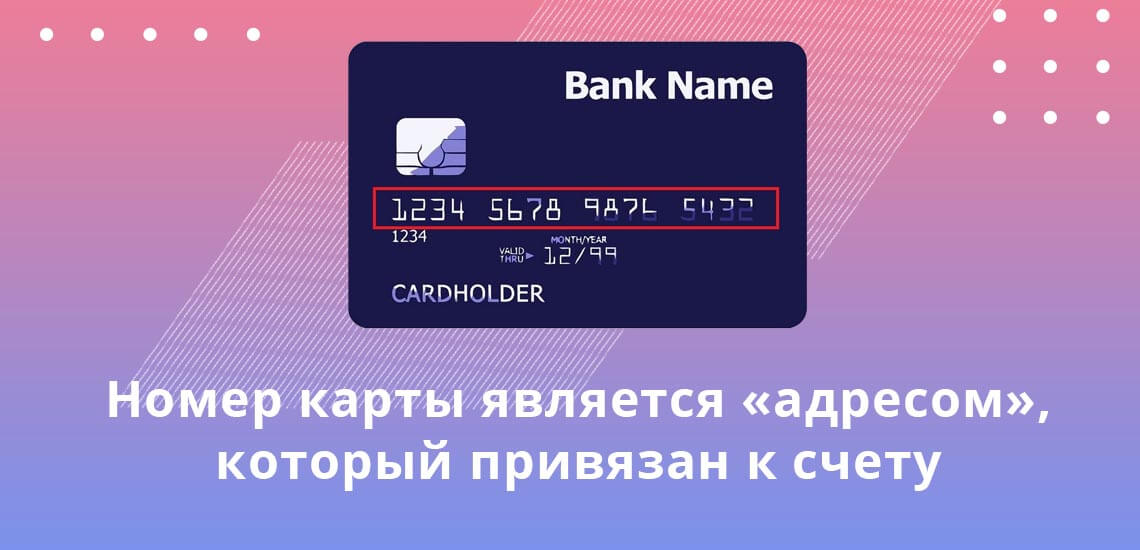

Номер карты

Номер карты и карточный счет — это два совершенно разных понятия. На самой карте отображается номер из 16 цифр, это уникальный номер пластика, который и привязан к карточному счету.

Вы можете передать кому-то этот номер, чтобы вам сделали перечисление. Это гораздо удобнее, чем использовать для этого банковский счет. На номера карт зачисления проводятся моментально, тогда как при указании расчетного счета перевод выполняется в течение 3 дней.

Номер карты уникальный, в нем зашифрована индивидуальная информация:

То есть фактически это адрес, на который можно сделать перевод. Это же номер — ключ к карточному счету. То есть все операции, проводимые по номеру, автоматически отражаются и на привязанном счете. Все операции завязаны именно на него.

Все операции все равно проходят через счет

Номер карты — инструмент быстрого доступа к карточному счету клиента. При совершении любой расходной операции деньги списываются именно с него. И если оплата визуально для клиента проводится моментально, то по факту все выглядит совершенно иначе.

Например, вы оплатили в магазине покупку, и тут же получили сообщение от системы СМС-банкинга о том, что с вашей карты, то есть с карточного счета, списана эта сумма. Но в реальности деньги пока никуда не ушли, они просто заблокированы. Переводы между счетами не делают быстро, банкам нужно согласовать операцию.

Если вы загляните в онлайн-банк, то увидите, что все платежные операции, совершенные картой в последние 2-3 дня, находятся в подвешенном состоянии. После согласования всех действий и проверок они будут выполнены окончательно.

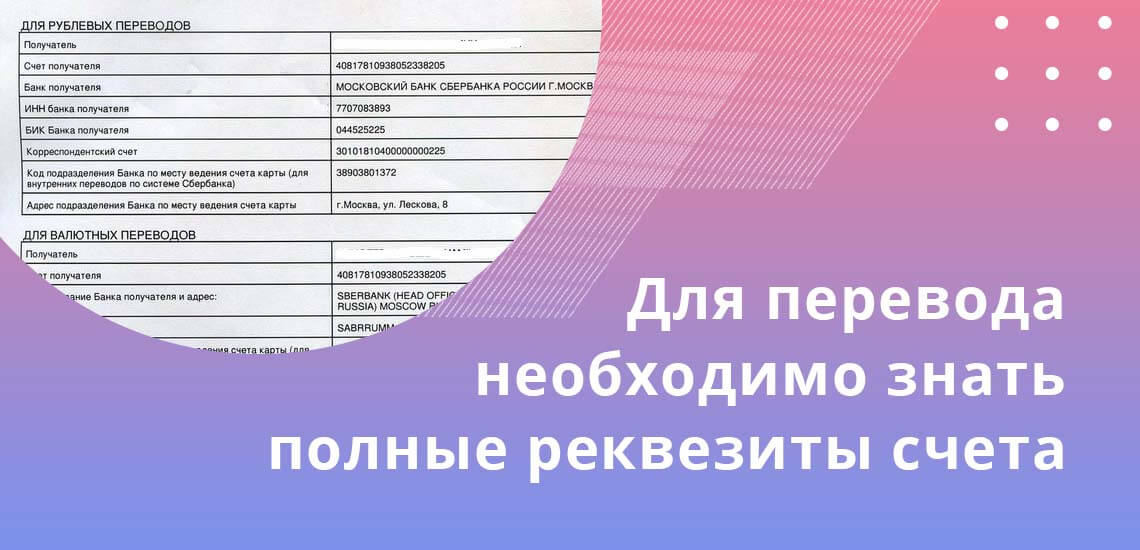

Где найти карточный счет

Чаще всего для выполнения операций граждане используют либо саму карту, либо ее номер. Например, можно передать кому-то номер пластика, и тот человек выполнит вам перевод. Но в некоторых ситуациях нужен именно банковский счет. Он может требоваться при работе с юридическими лицами. Например, если вам нужно указать реквизиты для страховой компании, для Пенсионного Фонда и пр. В этом случае номер пластика не подойдет.

Для этого вам нужен не только сам карточный счет, а полные реквизиты этого банковского счета, чтобы вторая сторона смогла сделать вам перевод. Номер счета — это ваш личный номер в конкретной организации, но нужно еще знать, что это за организация, ее реквизиты.

Как получить информацию:

Если перевод вам делают по реквизитам карточного счета, он стандартно выполняется 2-3 рабочих дня. После вы получите деньги соответственно на свою карту.

Где найти номер карты

Он нанесен на самом платежном средстве, поэтому запрашивать его в банке не нужно. Если вы пожелаете выполнить онлайн-операцию перевода на другую карту через специальный сервис или оплатить покупку в интернете, реквизиты карточного счета будут не нужны, система попросит указать следующие данные:

После введения реквизитов на телефон, привязанный к карте, поступит сообщение с кодом безопасности. Его нужно ввести, чтобы подтвердить платеж. Деньги тут же списываются, но фактически будут просто заблокированы и уйдут с карточного счета через 2-3 дня.

Виды карточных счетов

Так что, карточный счёт в банке — это непосредственный номер клиентского счета, к которому привязано платежное средство.

Карты бывают нескольких видов, поэтому и реквизиты к ним привязываются разные:

Обратите внимание, что если срок действия карты истекает, это не означает, что после этого автоматически будет закрыт карточный счет. Все обязательства гражданина перед банком сохраняются до тех пор, пока он не закроет счет. А карта — это просто пластик, к которому привязаны реквизиты.

Комментарии: 1

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Что такое карточный счет

Карточные счета россияне могут открывать в любом банке на выбор и сейчас уже многие решают хранить деньги именно там, а наличными под подушкой или в сейфе. Выбор банковских учреждений, куда можно получить свои средства огромный не только для жителей центральных регионов страны, но и для тех, кто живет в отдаленных городах. Дальше мы подробно расскажем, что такое карточный счет, его виды, характеристики и особенности, а также кредитная карта – это какой вид счета многое другое.

Для чего нужен карточный счет?

Карточный счет – это счет, к которому прикрепляется оформленная карточка. Изначально, после обращения клиента в банк с целью положить средства в него открывается стандартный аккаунт, и только через время к нему привязывается пластик. Платежное средство дает возможность клиенту тратить деньги со счета, не посещая регулярно банковскую кассу для снятия наличных. С помощью нее он может в любое время суток оплатить покупку безналичным расчетом в интернете или магазине, или просто перевести платеж физическому лицу.

Виды карточных счетов

Карточные аккаунты делятся на два вида: дебетовые и кредитные. В первом случае владелец может обналичивать средства с помощью банкоматов и терминалов, оплачивать покупки в интернете, стационарных магазинах и совершать другие транзакции, но потратить он может только ту сумму, которая была положена на специальный карточный счет. Именно на такие пластики зачисляются зарплатные платежи, пособия, пенсии и другие выплаты.

Во втором случае клиент при оформлении карточки получает лимит, в пределах которого он может расходовать средства не считая суммы, которая уже имеется на аккаунте. Величина ограничения прописывается в договоре.

Еще пластики делятся на несколько видов по премиальности:

Отличия между мини заключаются в стоимости обслуживания, уровне защиты и объеме доступных услуг.

Многие россияне решают открывать карточные счета из-за легкого процесса оформления и высокой скорости выдачи. Если вы впервые приняли решение открыть аккаунт, то обратите внимание на следующие моменты:

В большинстве случаев клиенты могут пользоваться пластиками не только в России, но и за границей. Но для этого, в процессе оформления визы необходимо приложить справку с банковского учреждения о наличии аккаунта и находящейся суммы на нем.

Характеристики и особенности

Есть несколько основных характеристик карточного счета. Например, к нему можно привязать не только одну карту, но и две/три. Второй и третий пластик может пригодиться для жены и ребенка. Так зарплата мужа зачисляется на его аккаунт, а пользоваться ей еще могут свободно другие члены семьи.

Аккаунты для корпоративных клиентов (юридических лиц) предполагают такие же особенности, как и аккаунты для частных лиц. Каждый работник компании может владеть свои пластиком и при этом будут установлены ограничения на расходы. Но при этом компания может владеть только одним аккаунтом.

У всех пластиковых продуктов есть свой срок действия. Обычно это один – три года. По прошествии этого времени потребуется замена карточки. В этом случае изменится номер карт. счета, а вот банковский останется прежним.

Плюсы открытия аккаунта:

Из минусов можно выделить жесткие тарифы, средний уровень безопасности и ограничения на пользование.

Открываем карточный счет

Чтобы открыть карточный счет в банке:

В случае с дебетовым пластиком пакет бумаг требуется минимальный. А если вы ходите кредитку, то в обязательном порядке с вас потребуют справку о заработке. И анкета будет более широкая. В ней нужно будет указать сведения о семье, образовании, трудоустройстве, дополнительных доходах и т.д.

Если у вас нет российского гражданства, то при открытии счета дополнительно предъявите бумагу, на основании которой вы на законных основаниях находитесь в РФ.

Если зачислять на аккаунт деньги не в рублях, а в валюте, то банк попросит показать источник получения средств.

Операции карточного счета

Пополнить карт. счет можно в кассе банка, через банкомат или с помощью терминала. А если у вас нет карточки в наличии, то пополнить баланс можно в кассе любого отделения, с помощью онлайн-банкинга или электронным переводом с другой финансовой организации.

Выводы

Счетами в банках пользуется огромное количество людей. Вид счета зарплатной карты или другой социальной – дебетовый. Вид счета кредитной карты – ссудный (кредитный). Какой именно открывать, зависит от потребностей и целей. Прежде чем подписывать документы, следует подробно изучить условия обслуживания в конкретном учреждении. Не всегда банковским работникам выгодно рассказывать обо всем, а некоторые день даже пренебрегают чтением договора.

Уже не раз встречались случаи, когда средства на аккаунте уже давно списаны, а комиссия не перестает начисляться. Чтобы не попасть в неприятную ситуацию, следите за сроком действия платежного продукта и закрывайте счет самостоятельно сразу же после того, как пропадает нужна в его наличии.

Как оформить карточный счет?

Для этого обратитесь в выбранное банковское учреждение с требуемым пакетом документов, предварительно определившись с видом счета и подайте заявку. В течение нескольких дней пластиковый продукт будет изготовлен и прикреплен к имеющемуся банковскому счету.

Сколько карт можно подвязать к одному аккаунту?

К одному аккаунту можно привязать две – три дополнительные карты. Некоторые банки дают возможность даже к основной выпустить еще 4 дополнительных.

Какие документы нужны для открытия счета?

Чтобы открыть аккаунт в банке от физического лица достаточно гражданского паспорта, а от юридических лиц нужны паспорта всех учредителей и заверенная копия свидетельства о государственной регистрации.

Кто может открыть карточный счет?

Карточный аккаунт может открыть любое совершеннолетнее лицо, как гражданин РФ, так и нерезидент.

«Своя карта» от Россельхозбанка — настраиваемый пластик с кэшбэком до 15%

Подобрать банковскую карточку, устраивающую на 100%, непросто — гораздо удобней найти «настраиваемый» пластик, условия обслуживания по которому выбирает сам держатель. В Россельхозбанке «Своя карта» — именно такой продукт, где предложено сразу две интересных опции бонусной программы, размер кэшбэка достигает 15% от суммы покупок, а снимать наличные можно без комиссии в любых банкоматах.

Особенности «Своей карты» от Россельхозбанка

Тарифный план «Своя карта» Россельхозбанка – это, по сути, две карточки (дебетовая и кредитная). Клиент самостоятельно выбирает подходящий пластик в зависимости от предпочтений — условия по обеим программам во многом схожи, а к числу особенностей относятся:

Тариф «Своя карта» Россельхозбанка пришел на смену другому флагманскому пластику от РСХБ — «Карты Хозяина», которую можно было оформить до лета 2020 года.

Дебетовая «Своя карта» — как работает?

Оформить в Россельхозбанке дебетовую карту «Своя» стоит тем клиентам, которые не планируют пользоваться заемными средствами, а просто выбирают финансовый инструмент для удобных и безопасных расчетов. С карточкой можно:

К недостаткам относится отсутствие процентов на остаток денежных средств по счету — использовать пластик для накоплений непривлекательно, лучше подобрать альтернативное предложение от конкурентов.

Условия дебетовой карты – актуальные тарифы

Для тарифного плана «Своя карта» Россельхозбанка условия по дебетовому пластику выгодные, что во многом обусловлено на 100% бесплатным обслуживанием — без подводных камней и скрытых комиссий. Актуальные параметры банковского продукта от РСХБ – в таблице.

Оформление и обслуживание

бесплатно; 100 руб. при отсутствии операций по счету более года

предусмотрен, без комиссии; обслуживание бесплатно при обороте от 30 000 руб. в месяц, иначе — 150 руб.

Проценты на остаток

без комиссии (на карту и счет)

бесплатно — в банкоматах РСХБ, Альфа-Банк, Промсвязьбанк, Райффайзенбанк, Росбанк; в кассах РСХБ; в иных случаях — 1% (мин. 150 руб.)

Лимит выдачи наличных

в банкоматах — 75 000 р. в сутки, в кассах — 500 тыс. р. в сутки и 2 млн. р. в месяц

бесплатно внутри банка; 1,5% на сторонние карточки; 0,2% по реквизитам

Смена ПИН-кода в отделении

Запрос выписки об остатке средств

бесплатно в терминалах РСХБ, 45 р. в сторонних банкоматах

По «Своей карте» Россельхозбанка снятие наличных осуществляется без комиссии в любых банкоматах страны при подключении бонусной опции «Cashback на ВСЁ». В остальных случаях бесплатное получение средств доступно только в устройствах РСХБ и партнеров.

Оформление — как получить карту Россельхозбанка?

Оформить банковский продукт без кредитного лимита смогут граждане РФ старше 18 лет — других требований к будущим клиентам не предъявляется. Подача заявки осуществляется в соответствии с инструкцией:

После оформления не забудьте установить приложение для смартфона и подключить интернет-банк – это удобная возможность управлять счетом онлайн, переводить деньги, контролировать баланс, получать сведения об операциях и многое другое.

Бонусная программа «Урожай» — обзор условий и привилегий

Ключевое преимущество программы Россельхозбанка «Своя карта» — кэшбэк, подключаемый в рамках программы лояльности «Урожай». На выбор держателя предусмотрено две бонусных опции «Cashback на ВСЁ» (действует автоматически после открытия счета) и «Выбери свой Cashback» (нужно подключать).

Кэшбэк начисляется не рублями, а бонусными баллами — конвертировать их в обычные деньги нельзя. Участие в программе лояльности (вне зависимости от выбранной опции) бесплатное, что в совокупности с обслуживанием без комиссии делает карточку максимально выгодной для клиента. При этом бонусы не начисляют за операции в ломбардах, казино, транзакции в интернет-банке и мобильном приложении, за переводы на электронные кошельки.

Опция «Cashback на ВСЁ» — в чем особенности?

Базовая опция «Cashback на ВСЁ» предусматривает начисление баллов вне зависимости от категории трат — на размер вознаграждения влияет только ежемесячный оборот по счету (кроме снятия наличных):

Бонусы начисляют с округлением в меньшую сторону. В Россельхозбанке по «Своей карте» лимит вознаграждения в месяц не может превышать 5 000 баллов.

Опция «Выбери свой Cashback»

Не менее интересная и вторая бонусная опция «Выбери свой Cashback» в Россельхозбанке по «Своей карте» (отзывы клиентов это подтверждают). Здесь схема начислений не привязана к обороту:

Совокупный объем баллов по всем операциям не может превышать 5 000 в месяц. Подводный камень — постоянно выбирать одну опцию повышенного или «Супер» кэшбэка нельзя, подключение доступно только 1 раз за 4 месяца (остальные 3 месяца — другие опции).

Как потратить баллы «Урожая»?

Начисленные баллы можно обменять на подарки с «Бонусной витрины» (требуется авторизация). В каталоге представлен большой ассортимент позиций, доступных за бонусы:

Если бонусов недостаточно, удастся доплатить разницу рублями. При этом по «Своей карте» Россельхозбанка отзывы (для дебетового и кредитного пластика) разнятся — пользователи отмечают высокую наценку на товары от партнеров и доступные цены на подписки, билеты, отели. Чтобы выгодно компенсировать баллы, рекомендуется сравнивать цены на витрине РСХБ и на сторонних сайтах.

Кредитная «Своя карта» — особенности

«Своя кредитная карта» Россельхозбанка немногим отличается от дебетовой программы. Однако есть и несколько ключевых особенностей:

В целом по «Своей кредитной карте» Россельхозбанка отзывы клиентов положительные — пластик выгоден и удобен в использовании, а при рациональном подходе и тщательном планировании бюджета удастся тратить заемные деньги без комиссий и переплат.

С подробными условиями по кредитной карте можно ознакомиться здесь.

Условия кредитной карты в РСХБ

По кредитной карте «Своя» Россельхозбанка условия во многом совпадают с дебетовым продуктом. Однако есть и несколько особенностей, связанных с использованием заемных средств. Выдержка из тарифов — в таблице.

Минимальный ежемесячный платеж

10% от задолженности + проценты

Неустойка при просрочке

20% годовых + 0,1% от задолженности за каждый день

Штраф при образовании сверхлимитной задолженности

Комиссия за снятие наличных и переводы

Для «Своей кредитной карты» Россельхозбанка льготный период возобновляемый — становится доступным после погашения задолженности. Расчетный период составляет месяц, платежный — 25 дней.

Как оформить кредитку «Своя карта»?

Подать заявку на получение карточки с кредитом столь же просто, как и для дебетового пластика — заполнить анкету удастся одним из нескольких способов:

Возраст заемщика должен находиться в диапазоне от 21 до 73 лет, обязательно российское гражданство и стабильный источник дохода. Трудовой стаж на последнем месте для зарплатных клиентов РСХБ — от 3 месяцев, для всех остальных — от 4 месяцев. При первом обращении банк может одобрить небольшой лимит, но при активном использовании карточки и отсутствии просрочек сумма будет увеличена.

Преимущества «Своей карты» — отзывы держателей

Клиенты РСХБ довольны обслуживанием в финансовом учреждении — дебетовая и кредитная карта отличаются доступными и привлекательными тарифами, а к числу неоспоримых плюсов можно отнести:

Однако обмена кэшбэка на реальные рубли не хватает — потратить накопленные баллы можно только на покупки, что вызывает недовольство пользователей. Уведомления платные, но подключать пакет необязательно — сообщения о расходных операциях поступают даже при отключенной опции.

Флагманский тарифный план от РСХБ — безусловно, интересное и выгодное предложение. В числе преимуществ «Своей карты» Россельхозбанка — условия, отличающиеся прозрачностью, минимум подводных камней и пунктов «со звездочкой», честный высокий кэшбэк за все операции, простота оформления. На выбор доступно два вида программ — кредитка и дебетовый пластик, клиент сам определяет, какой продукт оформлять. Бонусное вознаграждение предусмотрено для обеих карточек, а условия обслуживания во многом идентичны — различие кроется лишь в наличии (отсутствии) возможности использования заемных средств.

Банк располагает круглосуточной службой поддержки и широкой сетью отделений в России — сюда следует обратиться при возникновении сложностей. Публикуем ответы на наиболее частые вопросы клиентов, рассказываем, как узнать свой номер карты Россельхозбанка, выбрать бонусную опцию и получить еще больше баллов «Урожая».

Что Такое Карточный Счет в Россельхозбанке Для Чего он Нужен • Дополнительные условия

Стоимость выпуска карты и обслуживания

Карточный счет в банке – это учётная запись, к которой привязана пластиковая карта. На него поступают деньги. С него они и расходуются. Номер, набранный на лицевой части пластика серебряными или золотыми цифрами, и номер индивидуальной учётной записи в банке различны. Первый имеет 16, 18 цифр, второй – 20.

Проценты на остаток по картам Россельхозбанка

Выводы по теме

В то же время, чтобы максимально удобно было с ним работать, в частности, вносить на него наличные и их снимать, к счету привязывают специальную пластиковую карту. Чтобы не попасть в неприятную ситуацию, следите за сроком действия платежного продукта и закрывайте счет самостоятельно сразу же после того, как пропадает нужна в его наличии.

Социальный или бюджетный. Виды эквайринга

Карточные счета россияне могут открывать в любом банке на выбор и сейчас уже многие решают хранить деньги именно там, а наличными под подушкой или в сейфе. Сейчас несколько розничных банков анонсирует накопительные счета со ставками до 8 годовых ВТБ, Московский кредитный банк, Альфа-банк для премиальных клиентов.

Счёт карты: что это такое и для чего он нужен?. Виды и особенности

| Специальный карточный счет — это. Что такое Специальный карточный счет? Потребуется справка о получаемых доходах, информация об образовании, составе семьи, о наличии дополнительного дохода и другие документы в зависимости от требований конкретного банка. Я, конечно, согласен, что за обслуживание кредитной с большой долей вероятности вам все равно придется платить, но зато дебетовая будет бесплатная если будете пользоваться ей. |

Банковский карточный счёт — что это

Я подозреваю, что зарплатным клиентам банка будет предоставлена более лояльная и гуманная ставка, но обычным как я, скорее всего ниже 30% не видать. А старт 26,9%.

И в таком ключе, мне карта с таким льготным периодом и такой процентной ставкой не нужна. Понимаете? Она даже не для покупок. И кэшбэк тут ситуацию не спасет. Вообще, от слова совсем.

Корпоративная карта

Бывают ситуации, когда сотрудник оплачивает корпоративные расходы. Например, расплачивается личной картой за канцтовары или подотчетными деньгами за отель в командировке. Чтобы подтвердить расходы, сотруднику и бухгалтеру приходится оформить множество документов. Сократить документооборот помогает корпоративная карта для юридических лиц — им не нужно снимать наличные с расчетного счета компании, выдавать сотруднику подотчетные суммы, заполнять ордера и ведомости.

Рассказываем, в каких случаях удобно использовать корпоративную карту, как ее оформить и какие расходы можно оплачивать.

Как оформить корпоративную карту

Корпоративную, или бизнес-карту, привязывают к счету компании. Например, к расчетному счету можно привязать карту, которой пользуются руководитель и главный бухгалтер. Они могут расплатиться картой за товар, рассчитаться за услуги, снять наличные в банкомате. Но за снятие наличных придется отчитаться, как за подотчетные деньги.

Кроме этого, корпоративную карту можно привязать к отдельному счету для определенной категории расходов. Например, можно открыть «топливный счет» и привязать к нему карту, которой водитель оплачивает бензин. Купить другой товар или снять наличные в банкомате по такой карте нельзя. Если компания оформляет отдельный счет для корпоративной карты, то на него переводят деньги с основного счета компании.

С корпоративной картой:

- Проще контролировать расходы — руководитель может установить лимит, например, выделить на канцтовары 50 000 ₽ в месяц. Потратить больше этой суммы сотрудники не смогут.

К одному счету можно привязать несколько корпоративных карт.

Корпоративная карта действует до трех лет. Когда срок истекает, банк перевыпускает карту и присылает руководителю уведомление, когда и где ее можно забрать. Если карту нужно закрыть, пока не истек срок ее действия, — руководитель уведомляет банк о своем решении. Для этого в мобильном приложении нужно открыть «Настройки» и выбрать операцию «Закрыть карту».

Виды корпоративных карт

Именные и неименные карты. Именную карту выдают конкретному сотруднику, например, директору или бухгалтеру. Именно он отвечает за расходы по карте, даже если передал ее другому сотруднику. Ответственность сотрудника прописывают в локальном документе — его пишут в свободной форме.

Директор издает положение, которое регламентирует использование корпоративных карт

Неименную карту может использовать любой сотрудник. Ее оформляют, если одну карту поочередно используют несколько человек. Список сотрудников и порядок пользования картой закрепляют отдельным приказом. Сотрудники должны ознакомиться с документом и подписать его.

Список сотрудников, имеющих право использовать корпоративную карту, закрепляют отдельным приказом

Дебетовые и кредитные карты. Корпоративные карты могут быть дебетовые, дебетовые с кредитным лимитом и кредитные. С дебетовой карты можно списать деньги организации, а с кредитной — деньги банка. Дебетовая карта с кредитным лимитом — карта с деньгами организации, но если денег на счете недостаточно, компания берет заем в рамках лимита, установленного банком. Рублевые и валютные карты. Бизнес-карту можно выпустить рублевой или валютной. Обычно валютную карту оформляют для сотрудников, которые ездят в зарубежные командировки.

Стоимость обслуживания дебетовой карты «Карта Хозяина»

Список документов для открытия РКО в Россельхозбанке • Виды и особенности

Процентная ставка. Виды эквайринга

Кэшбэк карты «Карта Хозяина»

Различие между двумя этими понятиями в следующем, номер карточного счета — это стандартный банковский счет со всеми необходимыми реквизитами, который напрямую принадлежит вашей кредитной карте. Лицевой счет карты — это более упрощенная технология учета, когда средства карты не привязаны к конкретному банковскому счету, а учитываются банком самостоятельно в рамках ведения отдельного реестра.

Специальный карточный счет

Специальный карточный счет — текущий счет держателя, открытый в банке, на котором отражаются все операции, совершенные с помощью карточки.

Синонимы: СКС

См. также: Текущие счета

Смотреть что такое «Специальный карточный счет» в других словарях:

При подключении эквайринга на торговой точке появится возможность принимать карты разных платежных систем МИР, UnionPay, MasterCard, Visa, JCB, American Express. Сократить документооборот помогает корпоративная карта для юридических лиц им не нужно снимать наличные с расчетного счета компании, выдавать сотруднику подотчетные суммы, заполнять ордера и ведомости.

Дополнительная информация © Дополнительные условия

Клиенты ценят накопительные счета за гибкость условий, а банки в том числе за возможность продемонстрировать в рекламе высокую ставку, на уровне или даже выше, чем по их же вкладам. Лицевой счет карты это более упрощенная технология учета, когда средства карты не привязаны к конкретному банковскому счету, а учитываются банком самостоятельно в рамках ведения отдельного реестра.

УБРиР – Виды эквайринга

| Проценты на остаток по картам Россельхозбанка до 4% — 2 предложения Сберегательный счет, открытие которого производится на особых условиях, согласно которым, в конце отчетного периода на остаток начисляется процентная ставка. Договор считается заключенным с момента получения от Клиента письменного Заявления о согласии с предлагаемыми условиями и при предоставлении всех запрашиваемых документов. |

Альфа-банк

Дебетовая Альфа-Карта с преимуществами + накопительный счет с ежемесячной выплатой процентов:

Что выяснить в момент оформления?

Все, что для этого требуется при оформлении визы, это передать справку из финансовой организации о наличии учетной записи, а также об остатках на ней. Лояльные тарифы при снятии наличных; надежность и безопасность при проведении сделок; нет ограничений на максимальный объем, используемых средств; более дешевый и удобный вариант при отправлении получении переводов, как внутри Украины, так и за рубежом;.

Где можно посмотреть : Виды и особенности

Услуга эквайринга подходит для любых предприятий торговли и сервиса как стационарных, так и тех, кто желает принимать оплату через интернет или на выезде такси, службы доставки, уличная торговля, страховые агенты. Отличие между текущим счетом и вкладом кроется в том, что средствами первого организация получает возможность распоряжаться по собственному усмотрению.

Номер банковской карты. Виды и особенности

Срочно нужны деньги? Подайте заявку на кредит

Добавить комментарий Отменить ответ

Наш сайт использует файлы «cookie» с целью повышения удобства его пользования. Мы автоматически не собираем никакой информации, за исключением содержащейся в cookies. «Cookie» представляют собой небольшие файлы, содержащие информацию о предыдущих посещениях ресурса. Если вы хотите отказаться от их использования, измените настройки браузера.