что такое гэп после выплаты дивидендов

Как зарабатывать на дивидендах

С Владимиром Петровичем и Алишером Бурхановичем

Мы уже говорили подробно о бирже, облигациях и фондах. Есть еще один способ заработать на вложениях в ценные бумаги.

Сегодня поговорим о дивидендах: что сделать, чтобы их получить, как они выплачиваются и почему влияют на решение инвестировать в акции той или иной компании.

Мы обновили эту статью

Со времени выхода статьи Артема кое-что поменялось: какие-то компании из примеров ушли с биржи, какие-то ссылки стали неактуальными, кто-то перестал платить дивиденды.

Поэтому инвестредакция обновила статью. Теперь она актуальна на 27 апреля 2021.

Что такое дивиденды простыми словами

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим акциям до тех пор, пока остаетесь акционером.

Вы держите акции, а компания выплачивает вам часть прибыли деньгами.

Еще реальный пример. По итогам 2019 года компания МТС трижды выплачивала дивиденды. Сначала в октябре 2019 года выплатила 8,68 Р за первые полгода, в январе 2020 — 13,25 Р за первые девять месяцев, а в июле 2020 — 20,57 Р по итогам всего 2019 года. В сумме получилось 42,5 Р на акцию, или чуть меньше 37 Р после налога.

Законодательство не определяет минимальный размер дивидендов или обязанность регулярно их выплачивать. Их могут выплачивать по результатам года, полугодия, квартала или по особым случаям. Или не выплачивать вообще, если деньги нужны компании на другие цели, например на развитие.

Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста котировок акций на бирже и дивиденды — это две параллельные истории.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Дивиденды — это когда вы держите акции и компания выплачивает вам как акционеру часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет, ИИС или банковский счет — смотря как вы настроили свой брокерский счет или ИИС.

Вы сами решаете, что делать с полученными дивидендами. Можно потратить эти деньги или купить на них новые активы: вложить в акции, облигации, валюту или во что-то еще.

На бирже много компаний, которые не платят дивиденды, а котировки их акций растут. Или падают. Это не связанные напрямую вещи.

Как получить дивиденды по акциям

Чтобы получать дивиденды, нужно быть владельцем акций на определенную дату — дату фиксации реестра. Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции. Поэтому для удобства компания говорит: «Все, вот кто в такую-то дату будет акционером — тем заплатим. Кто не акционер в ту дату — пардон, в следующий раз».

По закону компания должна выплатить дивиденды в течение максимум 25 рабочих дней с даты фиксации реестра. Если же дивиденды направляются в депозитарий брокера или в управляющую компанию, то выплатить их надо в течение 10 рабочих дней.

Фиксация реестра под дивиденды «Норильского никеля» за шесть месяцев 2018 года состоялась 27 сентября 2018 года. Все, кто был владельцем акций на эту дату, получили право на дивиденды.

Обычно акции растут, когда компания утверждает размер дивидендов. Могут упасть, если дивиденды окажутся ниже, чем ожидалось. Могут не отреагировать, если размер дивидендов такой же, как ожидали аналитики и участники торгов.

Если у вас договор с российским брокером, вы купили акции через него и попали в реестр, то дивиденды зачисляются на брокерский счет без каких-либо дополнительных действий с вашей стороны.

Брокер не мгновенно обработает выплаты — может потребоваться несколько дней на распределение денег по брокерским счетам и ИИС акционеров. В итоге дивиденды вы получите примерно через 2—4 недели после того, как компания сформирует реестр акционеров.

9 октября 2018 года дивиденды «Норникеля» поступили инвесторам, кто владел акциями по состоянию на 27 сентября 2018 года. Перед этим с дивидендов удержали налоги. О завершении выплат «Норникель» отчитался 6 ноября 2018 года.

Как победить выгорание

Как узнать размер дивидендов и дату фиксации реестра

Чтобы быть в курсе, сколько и когда компания будет платить, нужно следить за экономическими новостями. Размер дивидендов и дату выплаты можно найти на сайте самой компании, на сайте биржи или на сайте обязательного раскрытия информации.

Вот где будут искать информацию о дивидендах акционеры «Норильского никеля»:

Следить за собраниями акционеров. Обычно размер дивидендов и решение об их выплате являются пунктами повестки общего собрания акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). Хотя собрания могут и не включать вопрос выплаты дивидендов.

Прежде чем провести ВОСА или ГОСА, совет директоров утверждает рекомендуемый размер дивидендов. Мол, ребята, прибыли столько, предлагаем акционерам выплатить вот столько. На собрании ребята-акционеры, скорее всего, с этим согласятся. Когда состоится собрание — будет опубликовано на сайте компании.

Российские компании, как правило, контролируются мажоритарным акционером — это один или несколько человек, которые имеют достаточную долю в компании, чтобы единолично принимать решение за всех акционеров. В таких компаниях нам, миноритарным акционерам, участвовать в голосовании бессмысленно.

Когда будут собрания, на какую дату будет фиксироваться реестр — пишут в разделе «Для инвесторов» или «Инвесторам и акционерам» на сайте компании.

В случае с дивидендами «Норильского никеля» за шесть месяцев 2018 года процесс был таким:

Quote Практикум. Кто больше всего зарабатывает на дивидендах

Дивиденды — часть прибыли, которую компании выплачивают напрямую акционерам. Чтобы получить эти деньги, нужно в день формирования реестра (трейдеры называют этот момент отсечкой) иметь акции компании на своем брокерском счете. После «отсечки» акции можно продавать, но необходимо учесть, что сделать это по цене покупки не получится из-за «дивидендного гэпа» — котировки резко падают на величину, сопоставимую с объемом выплат на одну акцию.

В свою очередь, на графике котировок дивидендной акции можно выделить три стадии:

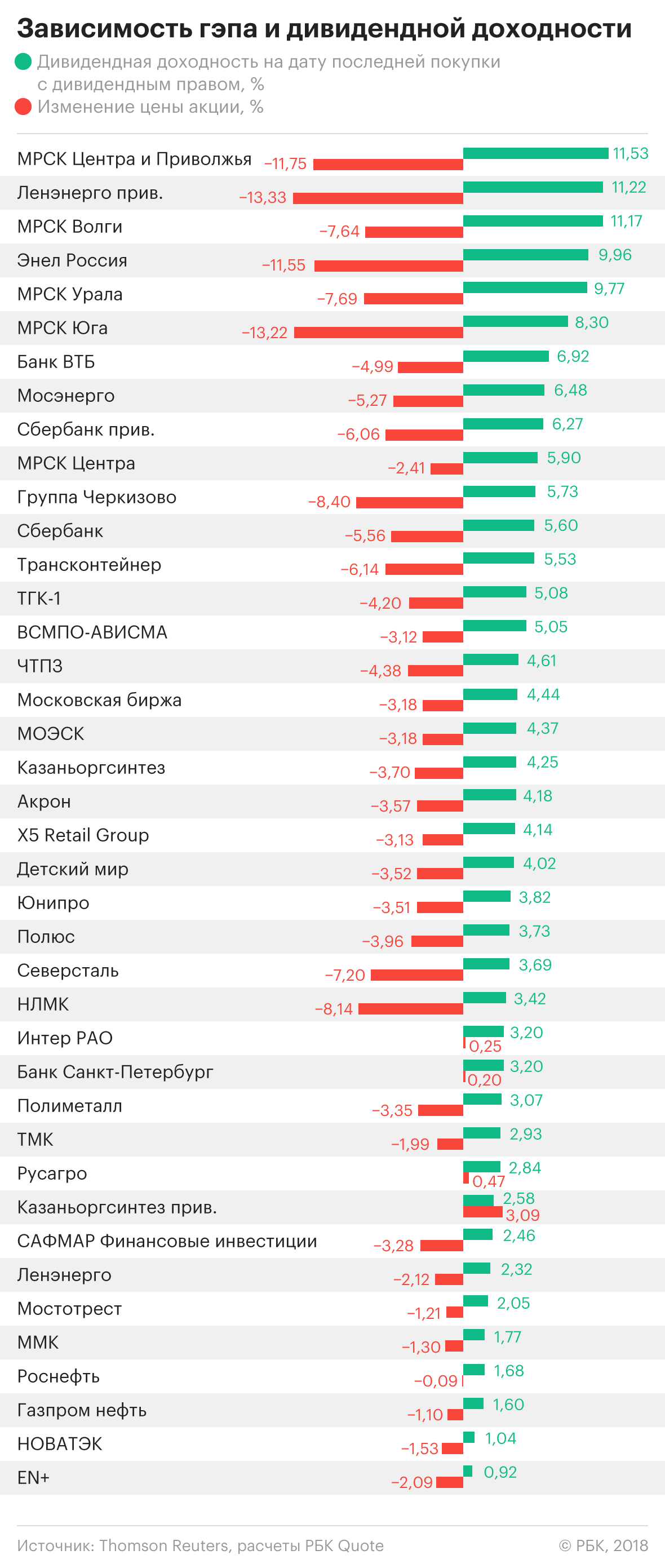

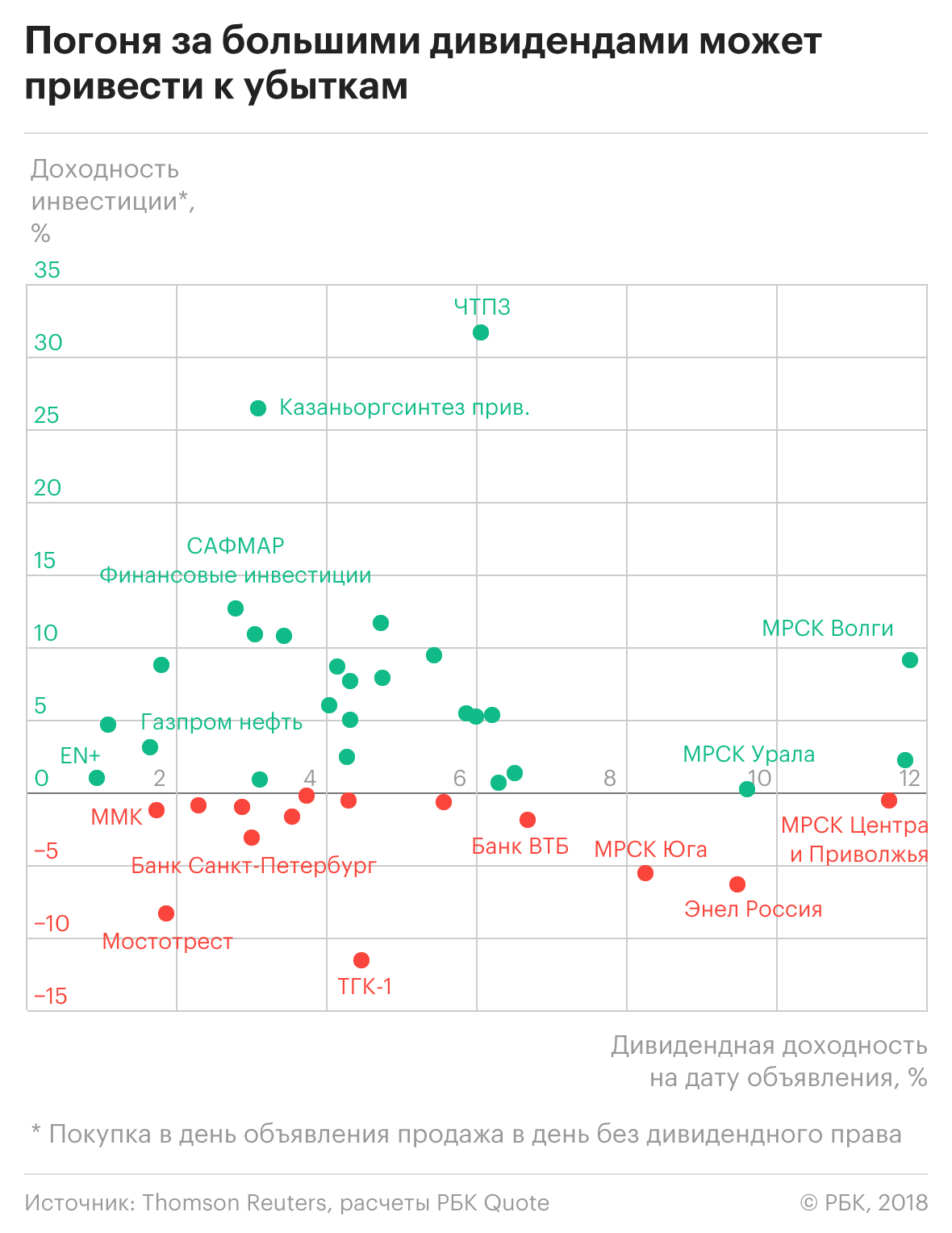

Подходы к игре на дивидендных акциях различаются в зависимости от того, на каком из этих этапов инвестор покупает и продает акции. Мы проанализировали 40 акций российских компаний, объявивших о выплате дивидендов с уже закрытыми реестрами акционеров, чтобы выяснить, какой подход принес самый большой доход в этом году.

Но прежде чем приступить к разбору стратегий, определимся с другим вопросом:

Как оценить доходность инвестиций?

По итогам второго полугодия прошлого года крупнейший в России производитель титана ВСМПО-АВИСМА заплатит акционерам 890 руб. на каждую акцию, а энергетический холдинг ТГК-1 — меньше копейки (если быть точным 0,049 копейки на одну акцию) по итогам полного года. Какая компания более щедрая?

Размер дивидендов в рублях сам по себе ни о чем не говорит. Его надо соотнести со стоимостью акции — так мы определим текущую дивидендную доходность. На дату объявления размера дивидендов акции ВСМПО-АВИСМА стоили 16 420 руб., а ТГК-1 — 1,1 коп. Так что дивидендная доходность предстоящей выплаты «дорогой» акции металлурга (5,4%) ненамного опередила доходность дешевой бумаги энергетиков (4,5%).

Этот показатель по акциям из нашего списка различался довольно сильно, от 1% до 12% при среднем значении 5%.

Теперь посмотрим, как изменялись эти параметры в зависимости от выбора той или иной стратегии.

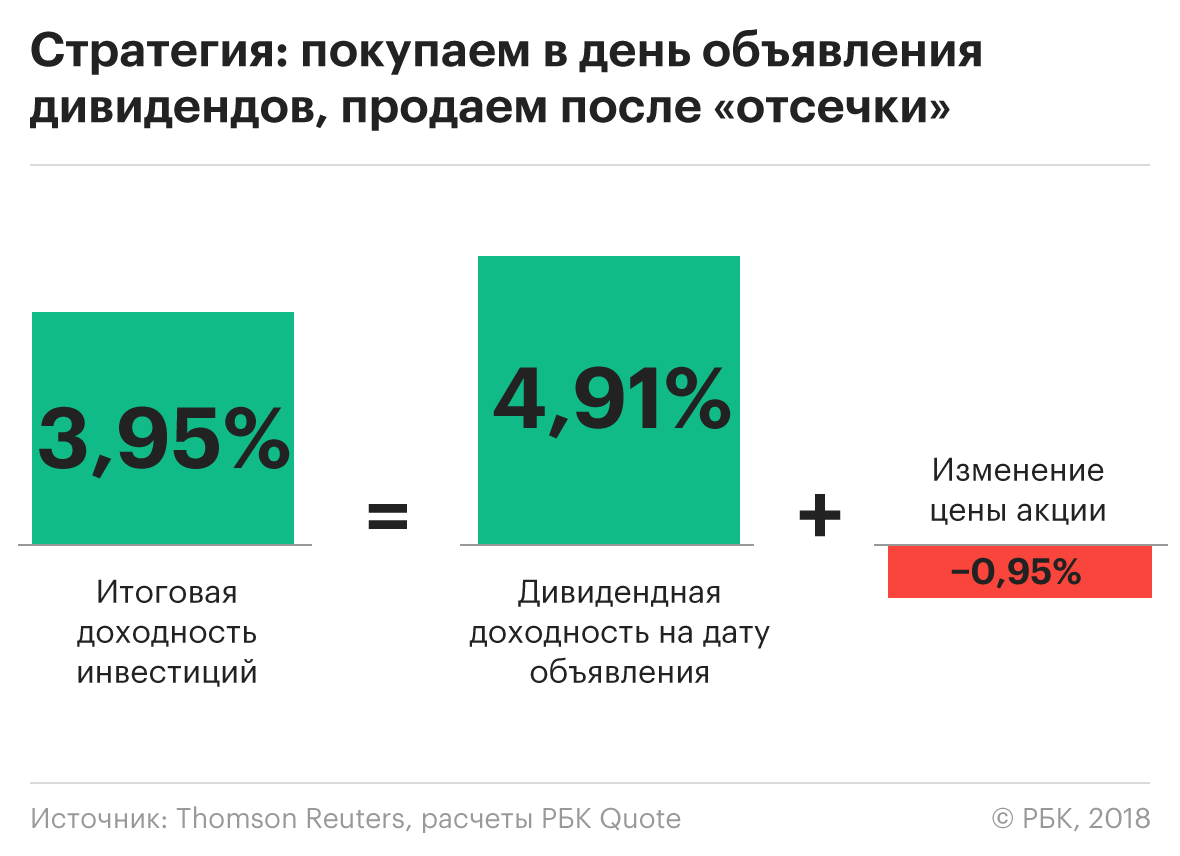

Стратегия № 1: покупаем в момент объявления размера дивидендов, продаем после отсечки

Идеальная инвестиция та, которая приносит максимальный доход за минимальное время. Время владения акцией в данном случае зависит от даты закрытия реестра. Дата известна заранее: ее определяет совет директоров вместе с рекомендацией по размеру дивидендов. В среднем по нашему списку с момента утверждения размера дивидендов до отсечки проходило 46 дней (с разбросом от 4 до 76 дней).

Вторая часть плана — продать после отсечки — не очень приятная, ведь акции только что резко подешевели. Но не будем торопиться с выводами. Средняя эффективность вложений без учета времени владения бумагами по стратегии № 1 составила 3,95%, или 44% в годовом выражении.

Такой результат оказался возможен благодаря комбинации двух составляющих — дивидендов и динамики котировок до отсечки. У отдельных бумаг (ЧТПЗ, «Казаньоргсинтез» привилегированные акции) основная доля эффективности вложения проявилась за счет роста цены акций, а у таких как «Трансконтейнер», «МРСК Центра» — наоборот, котировки изменились незначительно, и основную прибыль инвесторам принесли как раз дивиденды.

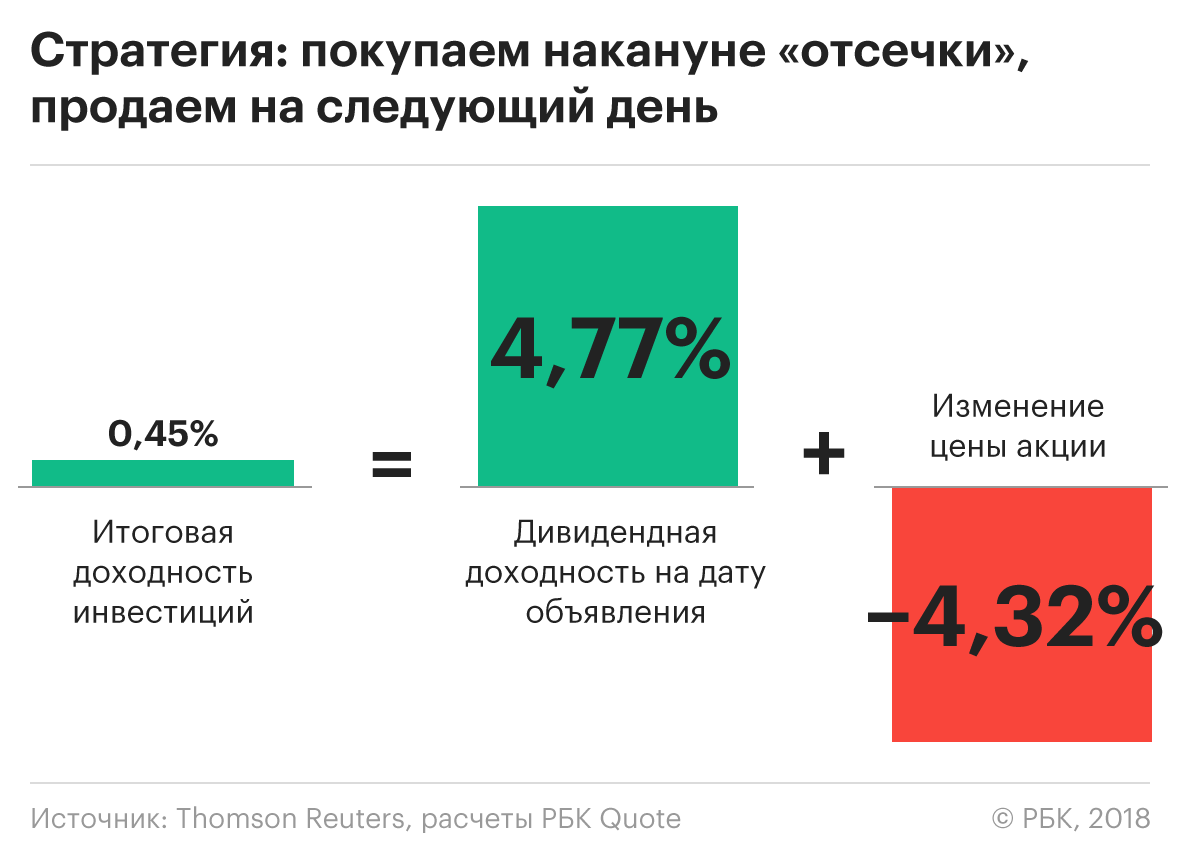

Стратегия № 2: купить накануне закрытия реестра, продать сразу после отсечки

Размер дивидендов известен заранее, а вот котировки — параметр непредсказуемый. Например, у некоторых бумаг («Энел Россия», ВТБ) снижение котировок акций сделали вложения по первой стратегии убыточными, даже с учетом хороших размеров дивидендов.

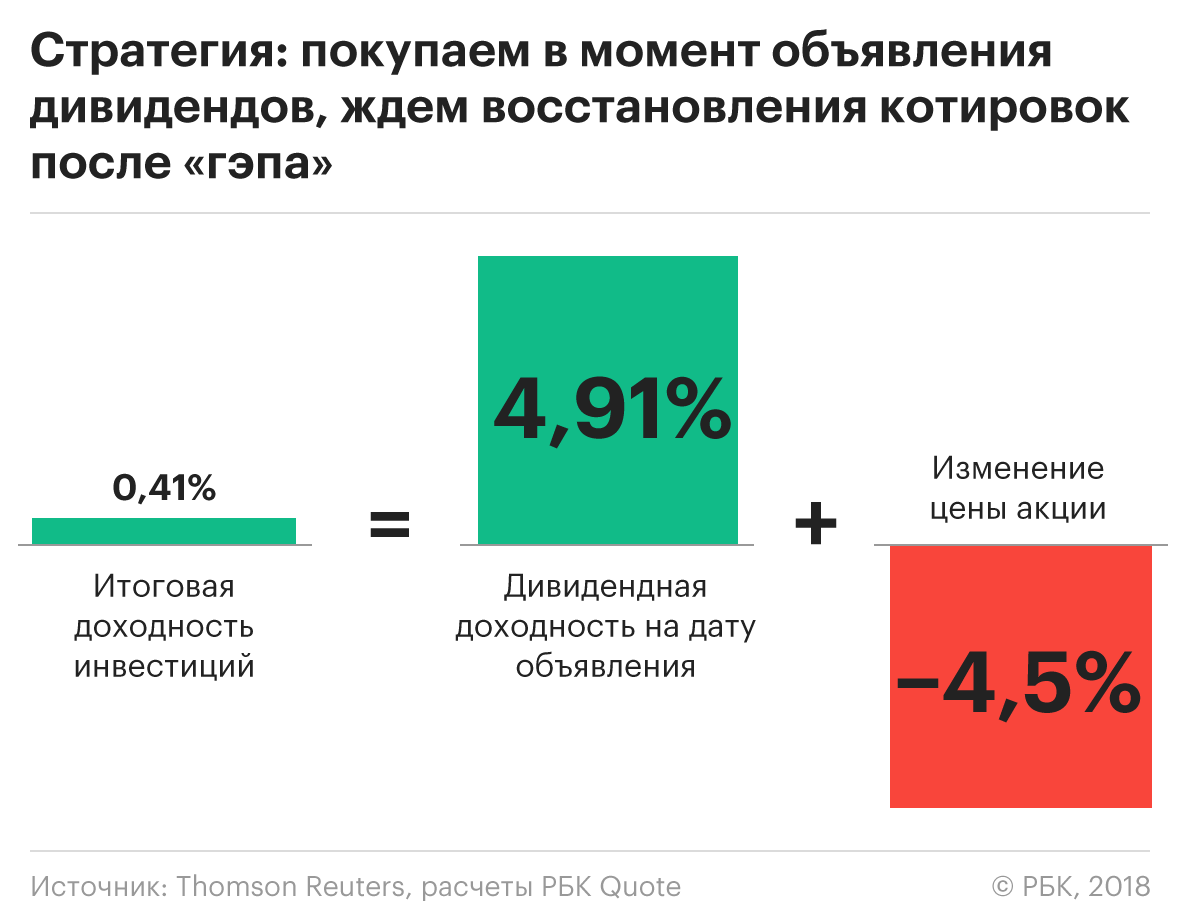

Стратегия № 3: инвестировать после объявления дивидендов, дождаться закрытия гэпа

Что если модифицировать стратегию № 1: не спешить с продажей сразу после гэпа, а выждать момент, когда котировки восстановятся — хотя бы частично?

Жадность в этом году играет против инвестора. На 4 июля только 10 акций из 40 отыграли падение после отсечки. В среднем у этих 10 «спринтеров» на восстановление котировок ушло всего пять дней, а средняя эффективная доходность по ним составила 11% (или 136% годовых). Но шанс «угадать» такие бумаги — один из четырех, к тому же некоторые акции из числа отстающих после гэпа подешевели еще больше. Так что с учетом всех акций стратегия принесла инвестору меньше, чем «стандартный» подход № 1. По состоянию на 4 июля средняя дивидендная доходность 4,91% практически уничтожена гэпом, в результате чего стратегия № 3 приносит всего 0,41% (25% в годовом выражении).

Такая же «жадная» модификация стратегии № 2 (покупаем накануне отсечки, ждем закрытия гэпа) на 4 июля вообще оказалась убыточной: —2,69% без учета комиссии брокера.

Стратегия № 4: покупаем после гэпа и ждем восстановления

Что если вообще отказаться от дивидендов и купить акции сразу «на дне», воспользовавшись падением цен после отсечки в надежде, что котировки быстро вернутся к уровню на момент отсечки?

1) Самой прибыльной стратегией оказалась самая простая — купить бумаги после объявления о размерах дивидендов, продать после закрытия реестра, несмотря на падение цены. Этот план принес бы инвестору в среднем 44% годовых. На втором месте «жадная» стратегия, связанная с надеждой на закрытие гэпов — 25% годовых. Обе стратегии далеко опередили доходность банковских депозитов.

2) Дивидендная стратегия (как и все прочие) предполагает формирование портфеля. Мы принимали во внимание дивиденды и котировки по 40 акциям. Такая диверсификация, конечно, излишняя, но и ставить на одну бумагу слишком рискованно. Среди наблюдаемых нами акций были бумаги, которые показали результат выше среднего, но угадать их — дело случая.

3) Стратегии с небольшой доходностью на ультракоротком промежутке времени не подходят рядовому инвестору из-за брокерских комиссий. Лучше рассчитывать на более высокую доходность, пусть и на более длинном временном отрезке.

4) Текущая дивидендная доходность не является ориентиром для выбора акций.

На графике видно, что инвестиции в бумаги с внушительными дивидендами, вполне могут оказаться убыточными или принести нулевой результат. С другой стороны, среди акций со скромной доходностью 2-6% абсолютное большинство инвестиций принесло прибыль.

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Когда можно продавать акции, чтобы получить дивиденды

Пассивный заработок на ценных бумагах – цель многих инвесторов. Однако он невозможен без понимания процессов начисления дивидендов, а также колебаний стоимости акции. Чтобы вы смогли обеспечить себе подобный доход, давайте разберемся, как ведут себя ценные бумаги до начисления дивидендов и после них, и когда стоит их покупать, чтобы получить гарантированные выплаты.

Разбираемся с терминами

Для начала определим основные понятия, о которых пойдет речь. Это отсечка, формула Т+2, дивидендный гэп. Они должны быть понятны каждому трейдеру.

Отсечка

Этот термин обозначает дату закрытия реестра акционеров. В этот день компания формирует перечень лиц, которые должны получить дивиденды по акциям. Акционерное общество может проводить отсечку раз в год, полгода или квартал. Поскольку этот срок отличается у различных компаний, потенциальному инвестору следует уточнять его перед покупкой ценных бумаг. В противном случае он может не попасть в список акционеров на ближайшие месяцы. Соответственно, прибыль по своим акциям получит не ранее чем через полгода-год.

Т+2

Это режим торгов, используемый на многих мировых биржах, в том числе и на Московской бирже. Согласно ему, человек становится владельцем акций только через 2 дня после покупки. Если в этот период произойдут дивидендные выплаты, то их получит предыдущий собственник ценных бумаг. Приведем пример. Человек приобрел пакет акций на бирже 23-го числа. 24 произошла отсечка. Соответственно, выплаты по ценным бумагам получил прошлый владелец.

Обратите внимание: в эти два дня не входят праздники и выходные. К примеру, если дата отсечки выпадает на 5-е число (понедельник), сделку нужно закрыть не третьим, а первым числом. В противном случае на момент расчёта дивидендов акции будут числиться за прошлым владельцем. Вы же в этой ситуации прибыли не получите.

Дивидендный гэп

Этим термином обозначают снижение стоимости акции на сумму дивидендов. Он приходится на следующий торговый день после даты фактической отсечки. Восстановление цены происходит в период от нескольких дней до нескольких месяцев. Все зависит от потенциала компании и экономической ситуации на рынке ценных бумаг.

Как ведут себя акции перед выплатой дивидендов и после?

Обычно ценные бумаги растут в цене за 2–3 недели до отсечки, а сразу после ее проведения теряют в стоимости. Такая схема считается общей для различных компаний. Но в нее могут быть внесены коррективы. На стоимость акций могут дополнительно повлиять следующие факторы:

Также на стоимость акций могут влиять другие факторы: судебные производства, выход акционеров, смена правления компании. Их необходимо мониторить, если вы планируете приобрести пакет ценных бумаг.

Когда покупать акции, чтобы получить дивиденды?

Гарантированные выплаты по ценным бумагам получают те собственники, которые успели их приобрести за два рабочих дня до дивидендной отсечки. К примеру, компания закрывает реестр акционеров ежеквартально 5-го числа. Соответственно, потенциальному инвестору следует прибрести ценные бумаги 1–3 числа, чтобы гарантировано попасть в списки акционеров.

Однако такая стратегия работы с акциями обычно не приносит существенного дохода. Ведь за пару дней до выплат ценные бумаги дорожают всегда. Чтобы получить максимальный доход, трейдеру стоит приобрести их за 2–3 недели до отсечки. А вот сразу после ее проведения заключать сделки по акциям не стоит. Они традиционно падают в цене. Но тут во внимание нужно принимать цель приобретения ценных бумаг. Низкая цена может оказаться выгодной для долгострочных стратегий инвестирования.

Сколько нужно держать акции, чтобы получить дивиденды?

Каждый трейдер самостоятельно решает, как долго держать ценные бумаги той или иной компании. Руководствоваться в этом случае лучше своей стратегией работы, а не конкретными датами. Технически можно продать акции на следующий день после покупки. Если трейдер привяжет этот срок к дате отсечки, то сможет получить свои выплаты. Однако провести сделку в этот период будет непросто. В этот период цены на них упадут, а потенциальные инвесторы будут откладывать покупку и наблюдать за динамикой экономических показателей по компании: уровнем прибыли, позицией в рейтинге и прочими факторами

Когда можно продавать акции после выплаты дивидендов?

Технически провести подобную сделку можно на следующий день после получения дивидендов. Но если вы хотите получить повышенную прибыль, нужно подождать. За 2–3 недели до отсечки вы сможете лучше проанализировать предстоящую сделку с учетом позиций компании и ожидаемой суммы дивидендов и, соответственно, заключить более выгодный контракт, если решитесь продавать ценные бумаги.

Пример стратегии покупки дивидендных акций

Перейдем к тактике работы с ценными бумагами. Для примера выберем компанию, которая имеет стабильные показатели роста, заключает новые контракты и платит акционерам по 10 рублей за каждую акцию. Представим, что ее ценные бумаги стоят по 100 рублей.

При медвежьем тренде на бирже эти акции могут просесть до 70 рублей за единицу. При этом по ним сохранятся выплаты в 10 рублей. В этом случае акции надо покупать. До просадки они приносили владельцу 10% доходности, после – 14 % годовых. Такой процент могут предложить далеко не все инвестиционные фонды. При вложении 70 тысяч рублей в такие акции вы получите 10 тысяч прибыли в год. При дальнейшем росте цены на такие акции (а он неизбежно будет, поскольку компания не теряет свои позиции на рынке), ценные бумаги можно будет успешно продать.

Обратите внимание: эту стратегию можно использовать только для работы с ценными бумагами крупных компаний, показывающих стабильный рост. В противном случае вы рискуете вложить средства в акции, которые быстро потеряют в цене и в дальнейшем не восстановятся.

Имеет ли смысл шортить акцию или фьючерс на нее во время отсечки?

Продавать акции и фьючерсы на них в период отсечки бессмысленно, поскольку они оба в этот период проседают в цене. Некоторые трейдеры предпочитают держать на руках ценные бумаги в этот период, но продавать фьючерсы на них. Однако на такие сделки идут не все покупатели. Дело в том, что спрогнозировать дальнейшие позиции фьючерса крайне проблематично. Он может резко упасть в цене после отсечки. Исключение составляют только крупные компании, на ценные бумаги которых всегда есть спрос. В РФ это Газпром и Сбербанк. На мировом уровне лидер ами 2019 оказались Amazon, Netflix. А вот популярные компании MD, Apple, Facebook не попали в список лидер ов, поскольку их ценные бумаги, несмотря на высокий спрос, не принесли владельцам повышенной прибыли. Предполагается, что в 2020 эта тенденция сохранится.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Дивиденды, шорт и гэп

Рассмотрим риски короткой позиции по ценным бумагам в дивидендный период.

Многие, кто торгует на рынке, заметили, что в период «отсечек» (даты фиксации реестра акционеров, имеющих право на получение дивидендов) цена по бумагам резко падает вниз. Такая ситуация называется «дивидендным гэпом».

Ниже приведён пример гэпа в акциях Московской биржи. Дата фиксация реестра — 15 мая 2018. Так как расчёты на бирже проходят в режиме Т+2, последняя дата сделки для попадания в реестра акционеров — 11 мая 2018. Акции на открытии торгов после 11 мая упали на 5 рублей, что примерно эквивалентно сумме дивидендов — 5,47 рубля на акцию.

Для неопытного человека такая ситуация может показаться способом лёгкого заработка, ведь дата фиксации реестра известна заранее. Однако прежде чем шортить, давайте ознакомимся со всеми присущими рисками.

Шорт, или короткая позиция, представляет собой ситуацию, при которой брокер одалживает вам ценные бумаги, которых у вас нет, для продажи. Таким образом, появляется возможность зарабатывать на падении цены: продал дорого, после падения цены откупил и вернул брокеру бумаги. За эту услугу брокер берёт вознаграждение в виде ставки по сделкам специального РЕПО. Такие сделки совершаются ежедневно до тех пор, пока вы не закроете короткую позицию.

Репо (от англ. repo – repurchase agreement) – вид сделки, при которой ценные бумаги продаются и одновременно заключается соглашение об их обратном выкупе по заранее оговоренной цене

Необходимость специальных сделок РЕПО обусловлена тем, что, согласно действующему законодательству, на счетах депо не может быть отрицательного остатка. Депозитарий может учитывать только права требования депонента на ценные бумаги. Никаких долгов по ценным бумагам! Поэтому по коротким позициям брокер вынужден каждый вечер привлекать с рынка или занимать у других клиентов ценные бумаги, чтобы покрыть ваш минус.

Ст.8 федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»

В день фиксации реестра акционеров составляется список лиц, имеющих право на получение дивидендов от компании. Но тот, кто дал вам взаймы акции, не может получить дивиденды, так как вы продали его бумаги. Чтобы исправить эту несправедливость, брокер удерживает с вашего счёта сумму, эквивалентную сумме дивидендов, причитающейся первоначальному владельцу. С учётом того, что для первоначального владельца такая операция будет доходом, она облагается НДФЛ. Поэтому дополнительно брокер спишет сумму НДФЛ 13% от суммы дивидендов.

Вернёмся к дивидендному гэпу в акциях Московской биржи.

Допустим, вы очень удачливы: 11 мая продали 500 акций по 123 рубля (максимум в тот день) на сумму 61 500 рублей, а 14 мая откупили их по 118 рублей (минимум в тот день) на 59 000 рублей. Прибыль от сделок составит 2,5 тысячи рублей. Однако брокер удержит с вас сумму дивидендов, увеличенную на 13%, а это 3 143,69 рублей = [5,47 рублей за акцию] * [500 акций] / [1-13%]. Очевидно, что игра не стоила свеч, так как по итогу ваш финансовый результат составил бы 643,68 рублей.

С теорией всё более-менее понятно, а что насчёт практики? Откройте брокерский счет онлайн в «Открытие Брокер» и начинайте торговать прямо сейчас! А мы поможем советами и рекомендациями – всё самое полезное каждую неделю будет приходить прямо на ваш email, если подпишетесь на рассылку.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.