что такое документ об оплате госпошлины

Спросите на нашем форуме, как правильно перечислять деньги различным «официальным» структурам. По этой ветке, например, можно уточнить, как заполнить платежку на оплату штрафа.

За что мы платим госпошлину

Госпошлина — это установленный НК РФ федеральный сбор (глава 25.3 НК РФ). Уплата госпошлины осуществляется как физлицами, так и бизнесом в случае обращения в различные органы (государственные, муниципальные, иные) за совершением определенных юридически значимых действий.

От того, какое действие требуется, зависит, какой КБК вы укажете в платежке. Для удобства представим основные виды действий, за которые уплачивается пошлина, в таблице и сразу приведем КБК для уплаты.

Юридически значимое действие

КБК для госпошлины

182 1 08 07010 01 1000 110

22 000 руб. — для организаций.

2 000 руб. — для «физиков»

321 1 08 07020 01 1000 110

От 350 до 1 600 руб.

188 1 08 07141 01 1000 110

Судебные пошлины, в т. ч.:

Размер пошлины зависит от вида обращения, цены иска и того, кто является истцом (заявителем) — организация или физлицо

182 1 08 01000 01 1000 110

182 1 08 03010 01 1000 110

182 1 08 03020 01 1000 110

182 1 08 02010 01 1000 110

О том, как госпошлина отразится в бухучете, читайте в статье «Основные проводки в бухучете по госпошлине».

Сформировать квитанцию на оплату госпошлины можно с помощью сервиса от ФНС nalog.ru. Заполнив обязательные поля, система автоматически заполнит реквизиты для оплаты госпошлины.

Образец платежного поручения на госпошлину в арбитражный суд в 2021-2022 годах

Рассмотрим порядок заполнения платежки на госпошлину на условном примере.

Допустим, ООО «ИКС» подало в ИФНС заявление о возврате переплаты по налогу на имущество в размере 90 000 руб.

Однако в установленный срок инспекция деньги не вернула, и компания решила обратиться в Арбитражный суд города Москвы с заявлением о признании бездействия налоговиков незаконным, а также с требованием о возврате переплаты в указанном размере и уплате процентов в сумме 990 руб.

Поскольку в данном случае обращение сочетает требования имущественного и неимущественного характера, ООО «ИКС» уплатит две госпошлины (подп. 1 п. 1 ст. 333.22 НК РФ):

То есть общая сумма к уплате составит 6 640 руб.

Составляя платежное поручение, ООО «ИКС»:

ОБРАТИТЕ ВНИМАНИЕ! С 01.05.2021 обязательно заполняйте поле 15, когда госпошлину администрируют налоговые органы. В платежках на перечисление налоговых платежей в данном поле в обязательном порядке указывается номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)). Это следует из письма ФНС России от 08.10.2020 № КЧ-4-8/16504. Подробности см. здесь.

Что с 01.10.2021 изменилось в порядке заполнения полей 101, 106, 108 и 109, см. здесь. Подробнее о полях платежки читайте в этой статье.

ВАЖНО! Вид платежа в платежном поручении укажите в поле 5. Порядок его заполнения устанавливает банк. Если банк его не установил, оставьте поле пустым (Приложение 1 к Положению Банка России от 29.06.2021 № 762-П).

Как правило, найти все реквизиты для уплаты госпошлины можно на сайте того суда, в который вы хотите обратиться. Там же можно посчитать и размер госпошлины.

Все подробности по заполнению платежки на уплату госпошлины вы можете узнать в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

О том, как уплатить госпошлину через представителя наличными, узнайте здесь.

Какой УИН указать в платежном поручении на уплату госпошлины, смотрите в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Госпошлина — это бюджетный платеж, представляющий собой плату за совершение юридически значимых действий, описанных в гл. 25.3 НК РФ. Ее размер зависит от вида конкретного действия и тоже приводится в гл. 25.3 НК РФ. Платежный документ на госпошлину оформляют по правилам обычного налогового платежа, но используя при этом особые значения КБК (различающиеся в зависимости от вида оплачиваемого юридического действия). Отличным будет и содержание назначения платежа, в котором следует указать, кому, за что и на какую сумму предъявляется иск.

Особенности уплаты и учета госпошлины

1 января 2021 г. в соответствии с Федеральным законом от 23.11.2020 № 374-ФЗ вступают в силу изменения в ст. 333.33 НК РФ, вводятся новые пошлины для заявителей:

В части предоставления льгот по уплате госпошлины введены два новых основания от обязанности по уплате госпошлины:

Порядок и сроки уплаты государственной пошлины

Порядок и сроки уплаты госпошлины регулируются нормами, установленными статьей 333.18 НК РФ, а также рядом других статей.

Государственная пошлина уплачивается при обращении за совершением юридически значимых действий до подачи заявлений или документов на совершение таких действий либо в случае, если заявления на совершение таких действий поданы в электронной форме, после подачи указанных заявлений, но до принятия их к рассмотрению в соответствии с подпунктом 5.2 пункта 1 статьи 333.18 НК РФ. Исключением являются случаи, перечисленные в пп. 1 — 5.1, 5.3 п. 1 ст. 333.18 НК РФ.

Государственная пошлина уплачивается в наличной или безналичной форме по месту совершения юридически значимого действия. Документами, подтверждающими уплату, являются:

Иностранные организации, иностранные граждане и лица без гражданства уплачивают государственную пошлину в общем порядке.

В конце 2020 г. в третьем чтении Госдумой были приняты поправки в Налоговый кодекс РФ, продлевающие до 1 января 2023 г. скидку в размере 30 % при уплате гражданами пошлин через портал Госуслуг. Ранее скидка действовала до 1 января 2021 г.

Льготы по уплате государственной пошлины

НК РФ установлены льготы по уплате госпошлины. Список льгот определен статьями 333.35-333.39 НК РФ, установлены они в соответствии с категорией плательщиков и вида совершаемых юридически значимых действий.

КВР и статьи КОСГУ

Расходы при уплате учреждением госпошлины за совершение юридически значимых действий (включая случаи выступления учреждением ответчиком в суде) отражаются по коду вида расходов 852 «Уплата прочих налогов, сборов» и КОСГУ 291 «Налоги, пошлины и сборы» (п. 48.8.5.2 Порядка № 85н, п. 10.9.1 Порядка № 209н).

Возмещение судебных издержек по решению суда (оплата госпошлины по исполнительному листу) учитывается по КВР 831 «Исполнение судебных актов Российской Федерации и мировых соглашений по возмещению причиненного вреда» и КОСГУ 296 по физическому лицу и КОСГУ 297 «Иные выплаты текущего характера организациям» по юридическим лицам.

Поступления от возмещения учреждению госпошлины, ранее уплаченной им при обращении в суд (при взыскании этой суммы с ответчика по решению суда) отражаются по статье подвида доходов бюджетов 130 «Доходы от оказания платных услуг (работ), компенсаций затрат» и КОСГУ 134 «Доходы от компенсации затрат» в соответствии с п. 12.1.3 Порядка № 85н, п. 9.3.4 Порядка № 209н).

Отражение безналичных расчетов

Учет расчетов по уплате госпошлины по безналичному расчету ведется с применением счета 303.05 «Расчеты по прочим платежам в бюджет».

В соответствии с Инструкцией № 162н п.104, 111 операции по начислению и уплате госпошлины с лицевого счета казенного учреждения производятся следующими бухгалтерскими записями:

Что нужно для оплаты госпошлины?

Обязательным условием для получения паспорта, загранпаспорта или водительского удостоверения является оплата государственной пошлины. Она осуществляется в отделениях различных коммерческих банков, Сбербанка или посредством специальных терминалов.

Для оплаты госпошлины плательщик должен использовать реквизиты специально уполномоченной организации, которая осуществляет ряд действий в интересах отдельных физических и юридических лиц. В качестве специально уполномоченных организаций могут выступать ЗАГСы, органы МВД, нотариальные конторы, судебные инстанции, органы местного самоуправления и прочие госорганы.

Реквизиты для оплаты можно узнать, обратившись в организацию, в пользу которой должен быть совершен платеж. Кроме того, все необходимые реквизиты должны быть указаны на сайте данной организации. Но при этом стоит учитывать тот факт, что реквизиты множества организаций могут отличаться по территориальному признаку. Также стоит заметить, что на официальных сайтах большинства государственных учреждений уже размещены готовые квитанции, предназначенные для оплаты госпошлины. Пользователям остается только лишь их скачать и распечатать.

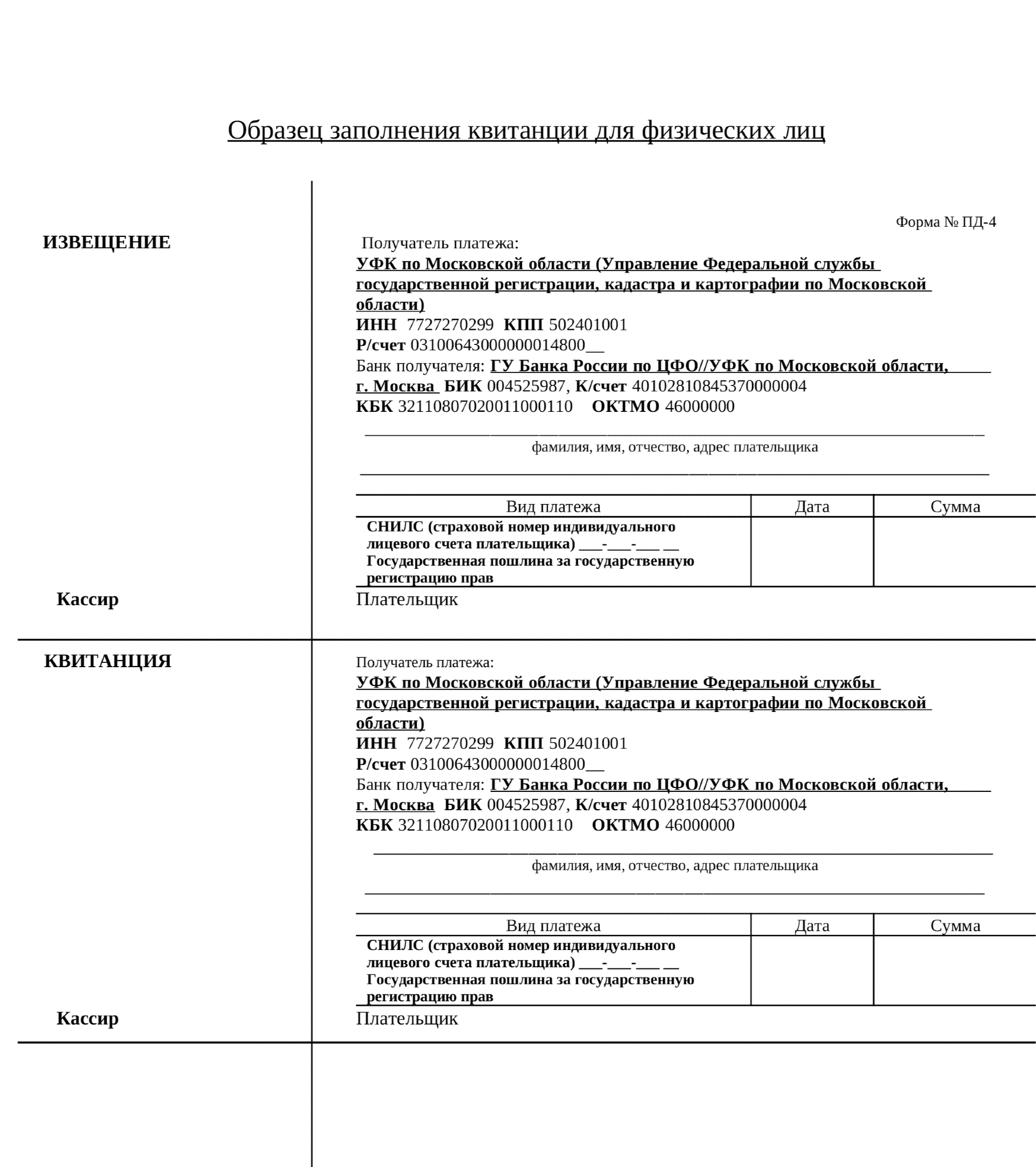

Для того чтобы идентифицировать платеж, плательщик должен указать собственные данные: Ф.И.О. и адрес. В поле «Вид платежа» следует написать «Госпошлина за выдачу паспорта гражданина РФ». Также в квитанции должны быть прописаны такие данные, как сумма и дата проведения платежа. Подлинность документа должна быть подтверждена подписью плательщика. Оплата может быть совершена в Сбербанке, коммерческих банках или специальных платежных терминалах.

Что нужно для оплаты госпошлины за загранпаспорт

Оплата государственной пошлины является обязательным этапом в процессе оформления заграничного паспорта. Для совершения этой операции необходимы реквизиты территориального отделения УФМС, в котором осуществляется оформление данного документа. Данные реквизиты можно узнать непосредственно у представителей миграционной службы. Кроме того, они указаны на официальном сайте данной структуры. Однако плательщикам стоит быть внимательными, так как зачастую в интернете можно встретить устаревшие реквизиты. Поэтому перед совершением платежа лучше уточнить полученную информацию.

Также стоит добавить, что банковские реквизиты, используемые для совершения платежа, должны обязательно соответствовать отделению УМФС, на территории которого подается заявление на получение заграничного паспорта. После совершения платежа заявитель должен приложить к пакету необходимых документов квитанцию об оплате.

Что нужно для оплаты госпошлины за водительское удостоверение

Как говорилось выше, оплата госпошлины требуется и в случае оформления водительского удостоверения. Осуществить оплату можно непосредственно в отделениях ГИБДД, в которых установлены специальные терминалы. При этом плательщику следует учитывать, что данные терминалы не выдают сдачу. Поэтому при оплате госпошлины лучше предварительно подготовить требуемую сумму. Оплата госпошлины за водительское удостоверение также может быть совершена в отделениях коммерческих банков и Сбербанка. Кроме того, подобные платежи принимает и Почта России.

В квитанции об оплате государственной пошлины необходимо обязательно указать, что платеж совершается с целью замены или изготовления водительского удостоверения. Плательщику следует правильно указать все необходимые реквизиты. Совершив ошибку, плательщик рискует получить отказ ГИБДД в получении требуемой государственной услуги. Стоит добавить, что возврат денежных средств, уплаченных в госбюджет является достаточно сложной процедурой.

Для подтверждения оплаты плательщик должен предоставить свои паспортные данные, номера индивидуальных страховых счетов и информацию об автошколе, которая осуществляла обучение (если удостоверение получается впервые).

Пример квитанции для оплаты госпошлины за водительское удостоверение

Что нужно для оплаты госпошлины за заключение брака

Не все молодожены помнят о необходимости оплаты госпошлины для официального оформления брачных уз. Однако это условие является обязательным для заключения брака. Без квитанции об оплате государственной пошлины ЗАГС просто не примет заявление молодоженов.

Для того чтобы осуществить оплату госпошлины, молодожены должны использовать квитанцию со всеми необходимыми реквизитами. Такую квитанцию можно взять непосредственно в ЗАГСе, в котором планируется роспись. Оплата государственной пошлины может быть осуществлена в любом коммерческом банке. К слову, возле большинства ЗАГСов обычно располагается филиал какого-либо банка, в котором можно сразу же произвести оплату. Помимо этого, оплатить государственную пошлину можно через специальные платежные терминалы. Они находятся в отделениях практически любого банка. Следует знать, что такие терминалы не дают сдачу, поэтому остаток внесенных денежных средств можно использовать, например, на пополнение счета мобильного телефона.

Стоит добавить, что в квитанции с реквизитами для оплаты должен быть указан ряд данных. В частности, для успешного проведения платежа понадобится код ОКТМО, адрес регистрации плательщика, его личные данные (Ф.И.О), а также сумма и дата оплаты.

Как подтвердить уплату госпошлины наличными или в безналичной форме

Письмо Министерства финансов РФ №03-05-06-03/18451 от 01.04.2016

Госпошлину за совершение юридически значимых действий можно уплатить наличными (в банке, через банкоматы и платежные терминалы кредитной организации) или в безналичной форме (платежным поручением на бумажном носителе или в электронном виде по Интернету).

Что такое юридически значимые действия

В комментируемом письме Минфин России рассмотрел случаи уплаты государственной пошлины за совершение юридически значимых действий. Они перечислены в пункте 1 статьи 333.33 Налогового кодекса РФ. К юридически значимым действиям относятся:

1) государственная регистрация:

— изменений, вносимых в учредительные документы организации;

2) иные юридически значимые действия, например:

— выдача лицензии, свидетельства, иных документов;

— аккредитация филиалов, представительств и т.д.

Как вносят обязательные платежи

Уплатить налоги, сборы или иные обязательные платежи можно путем:

внести деньги через банкоматы и платежные терминалы кредитной организации.

Как платят госпошлину

Минфин России напомнил: по вопросу порядка уплаты государственной пошлины за совершение юридически значимых действий следует руководствоваться статьей 333.18 Налогового кодекса РФ.

Например, за совершение большинства юридически значимых действий пошлину следует уплатить до подачи заявлений или документов на совершение таких действий (подп. 6 п. 1 ст. 333.18 НК РФ). Если за совершением юридически значимого действия одновременно обратились несколько плательщиков, не имеющих права на льготы, то они платят пошлину в равных долях (п. 2 ст. 333.18 НК РФ).

Госпошлину платят по месту совершения юридически значимого действия в наличной или безналичной формах (п. 3 ст. 333.18 НК РФ).

Как подтвердить уплату пошлины

Факт уплаты госпошлины наличными подтверждается:

или квитанцией, выдаваемой банком;

или квитанцией, выдаваемой должностным лицом или кассой органа, в который производилась оплата.

Факт уплаты госпошлины в безналичной форме подтверждается платежным поручением с отметкой о его исполнении, сделанной:

или территориальным органом Федерального казначейства;

или иным органом, открывающим и ведущим счета, в том числе производящего расчеты в электронной форме.

По вопросу правильности заполнения реквизитов платежного документа на перечисление госпошлины Минфин России рекомендует обращаться в государственный орган, совершающий юридически значимое действие (арбитражный суд), или в государственный орган, являющийся главным администратором по ее уплате (ФНС России).

Факт уплаты государственной пошлины подтверждается также с использованием информации, содержащейся в Государственной информационной системе о государственных и муниципальных платежах, предусмотренной Федеральным законом от 27.07.2010 № 210-ФЗ «Об организации предоставления государственных и муниципальных услуг» (далее – ГИС ГМП). По мнению Минфина России, если информация об уплате государственной пошлины содержится в ГИС ГМП, то никаких дополнительных подтверждений не требуется.

Как учесть госпошлину

В бухгалтерском и в налоговом учете в зависимости от того, какое именно юридически значимое действие оплачено, суммы госпошлин:

или учитывают в составе прочих расходов, связанных с производством и реализацией, на дату их начисления (п. п. 4, 11 ПБУ 10/99 «Расходы организации», утвержденного приказом Минфина России от 06.05.1999 № 33н, пп. 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ);

или включают в стоимость активов (п. п. 7, 8 ПБУ 6/01 «Учет основных средств», утвержденного приказом Минфина России от 30.03.2001 № 26н, п. п. 6, 7, 8 ПБУ 14/2007 «Учет нематериальных активов», утвержденного приказом Минфина России от 27.12.2007 № 153н, п. п. 1, 3 ст. 257 НК РФ).

Поделиться

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Госпошлина за регистрацию права собственности: как и сколько платить

Чтобы зарегистрировать право собственности на объект недвижимости, нужно внести сведения о нем в Единый государственный реестр недвижимости (ЕГРН) и оплатить госпошлину. Сделать это можно до и после подачи заявления о регистрации права собственности.

Вместе с юристами разбираемся в нюансах оплаты госпошлины за регистрацию права собственности.

Порядок оплаты госпошлины

Пошлина — это законодательно установленный сбор, который уплачивается за юридически значимые действия госучрежений. Госпошлину за регистрацию права собственности должны платить и юридические, и физические лица. Речь идет о купле-продаже, ипотеке, дарении недвижимости. Как правило, пошлину оплачивает покупатель. Если покупателей несколько, они могут разделить расходы.

Госпошлину можно оплачивать до и после подачи заявления о регистрации права собственности. Если заявление подается в бумажной форме, то к заявлению на регистрацию перехода прав на недвижимость прикладывается квитанция об оплате пошлины. В этом случае плательщик несет всю ответственность за корректность реквизитов получателя платежа, отметила член Ассоциации юристов России (АЮР) Оржония Коба. «Но при неверном указании какой-то цифры в реквизитах получателя платеж просто не пройдет. В таком случае риск, что деньги уйдут не туда, минимален», — добавила она.

Если заявление о регистрации собственности и приложенные к нему документы поданы в электронной форме, оплачивать пошлину можно после их подачи, но до принятия их к рассмотрению органом регистрации прав, пояснили в пресс-службе Росреестра. В этом случае прилагать к заявлению квитанцию об оплате не нужно. Информация об оплате вносится в Государственную информационную систему о государственных и муниципальных платежах.

Если через пять дней после подачи заявления данные об уплате госпошлины будут отсутствовать в информационной системе, а документ об ее уплате не представлен заявителем, то орган регистрации прав обязан вернуть заявление и документы без рассмотрения, уточнили в Росреестре.

Размер госпошлины

Размеры госпошлины за регистрацию права собственности зависят от вида регистрационных действий, объекта недвижимости и от того, кто платит пошлину — физическое или юридическое лицо. Для последних ставки выше. При приобретении права в общей долевой собственности пошлину платит каждый владелец в зависимости от размера своей доли.

Государственная пошлина за регистрацию права собственности недвижимого имущества по договору купли-продажи, дарения, мены составляет:

Государственная регистрация ипотеки, включая внесение записи в Единый государственный реестр недвижимости:

Государственная регистрация договора участия в долевом строительстве:

Государственная регистрация доли в праве общей собственности на общее недвижимое имущество в многоквартирном доме — 200 руб.

Госрегистрация права собственности физлица на земельный участок для личного подсобного хозяйства, индивидуального гаражного или индивидуального жилищного строительства либо на недвижимое имущество на таком участке — 350 руб.

С полным списком размеров госпошлины при регистрации права собственности на объекты недвижимости можно ознакомиться на сайте Росреестра.

Способы оплаты госпошлины

Госпошлина за регистрацию права собственности уплачивается по месту совершения юридически значимого действия в наличной или безналичной форме. Сделать это можно в любом отделении банка или в МФЦ.

Внести оплату можно как через банкоматы и терминалы, так и в кассе этих учреждений. При оплате через терминал или банкомат потребуется выбрать соответствующую услугу в меню и поставщика услуги (Росреестр), ввести Ф. И. О. и паспортные данные плательщика, а также указанные в квитанции реквизиты.

Оплату можно внести онлайн в личных кабинетах интернет-банкинга. Например, в приложении Сбербанка для этого необходимо зайти в раздел «Платежи» — «Дом» — «Росреестр» и ввести реквизиты. Оплатить госпошлину можно и на портале госулуг. Для этого нужно:

Факт уплаты государственной пошлины плательщиком в наличной форме подтверждается квитанцией банка или МФЦ, в безналичной форме — платежным поручением с отметкой банка или соответствующего территориального органа.

Как проверить оплату

Проверить оплату госпошлины можно в онлайн-режиме через приложение своего банка, обратиться непосредственно в отделение банка или проверить данные в государственной информационной системе о государственных и муниципальных платежах. «Обычно информация об оплате попадает в систему платежей в течение одного дня. При наличии информации об уплате государственной пошлины, содержащейся в Государственной информационной системе о государственных и муниципальных платежах, дополнительное подтверждение уплаты не требуется», — пояснила юрист адвокатского бюро Asterisk Софья Волкова.

Реквизиты для оплаты

Платежные реквизиты для оплаты госпошлины разнятся в зависимости от региона, в котором располагается недвижимость. Реквизиты можно узнать при обращении в МФЦ. Также актуальные сведения размещены на сайте Росреестра. Чтобы узнать реквизиты для оплаты, необходимо:

Льготники

Есть льготные категории граждан, которые освобождены от уплаты госпошлины. Если регистрируется общая собственность нескольких лиц и среди них есть льготник, то пошлина льготника вычитается из общей суммы. Остаток делится на остальных заявителей по общим правилам и оплачивается. К льготникам относятся:

Переплата

Если будет установлено, что заявитель переплатил пошлину, то лишняя сумма подлежит возврату. «На подачу заявления в ведомство у плательщика есть три года, а деньги возвращают в течение месяца. Нужно учитывать, что не вернут пошлину, уплаченную за госрегистрацию прав на недвижимое имущество, в случае отказа в госрегистрации», — пояснила юрист Asterisk Софья Волкова.

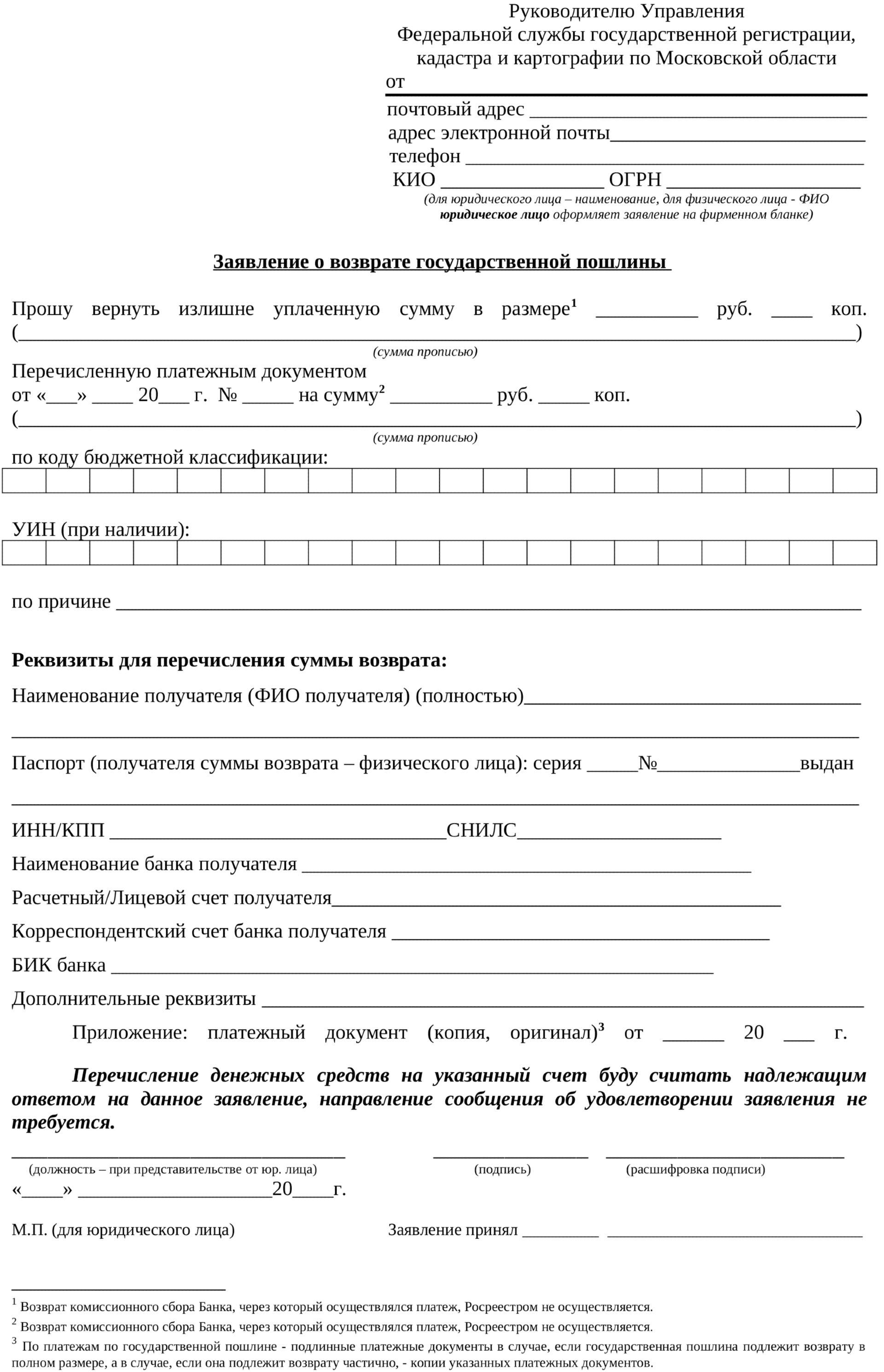

Основание для возврата излишне уплаченной пошлины — заявление плательщика или его представителя по доверенности. К заявлению о возврате нужно приложить подлинные платежные документы, если пошлина подлежит возврату в полном размере. Если она подлежит возврату частично — копии платежных документов.

Нововведения

В 2021 году вступили в силу изменения, которые касаются оплаты госпошлины. Новые положения отменили уплату пошлины за регистрацию права собственности на недвижимость, права на которую возникли до дня вступления в силу Федерального закона от 21.07.1997 № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним», — «ранее возникшее право».

«С нового года можно зарегистрировать «ранее возникшее право» (например, на основании договора приватизации, свидетельства о праве собственности на землю, договора купли-продажи, удостоверенного нотариусом и иных документов, оформленных до 31.01.1998, а на территории Новосибирской области до 01.01.1999) бесплатно», — пояснила Софья Волкова.

Изменения также касаются установления госпошлины в размере 1 тыс. руб. за регистрацию перехода права собственности на объект недвижимости в связи с реорганизацией юрлица в форме преобразования.