что такое договор опциона простыми словами

Опционный контракт (опцион)

Опционный контракт (опцион) – производный финансовый инструмент, контракт, по которому одна из сторон, которую принято называть приобретателем опциона, получает право, а продавец опциона берет на себя обязательство купить или продать определенный актив в будущем по заранее оговоренной в договоре цене. За это право приобретатель опциона выплачивает другой стороне, продавцу опциона, премию, именуемую опционной.

Опционы бывают двух типов. Опцион типа колл – дает право (но не обязательство) на покупку актива по заранее оговоренной цене. Опцион типа пут предоставляет право на продажу.

По сроку, в течение которого можно воспользоваться правом его исполнения, опционы подразделяются на европейские, американские и азиатские.

Европейский опцион дает право покупателю опциона заключить сделку с продавцом опциона по покупке или продаже актива строго в определенный день в будущем.

Американский опцион позволяет воспользоваться этим правом в любой день до даты его истечения. Азиатский – в период между некой оговоренной датой в будущем и сроком действия опциона.

Исходя из того, где торгуется тот или иной опцион и насколько он стандартизирован, специалисты делят их на две группы: стандартные (так называемые ванильные опционы), которые торгуются на биржах и в целом соответствуют общепринятым представлениям об этом финансовом инструменте, и экзотические опционы, создаваемые финансовыми институтами в ответ на запросы клиентов. В экзотических опционах условия контракта могут быть любыми.

С другой стороны, опционы дают возможность инвесторам и спекулянтам брать на себя риски и получать за это вознаграждение аналогично тому, как это делают страховые компании. При этом в случае неблагоприятного стечения рыночной конъюнктуры из своей позиции можно выйти, заключив на бирже обратную сделку. Однако необходимо понимать, что спекулянт может получить за свои действия вознаграждение в размере страховой премии, а его финансовая ответственность, которую он несет, также, как и в случае с операциями на рынке фьючерсов, потенциально не ограничена и может превышать размер изначально инвестированных средств.

Опцион и опционный договор: сходства и различия

Опцион на заключение договора и опционный договор — это инструменты ведения хозяйственной деятельности, введенные гражданским законодательством. Оба они предполагают отсроченное выполнение обязательств, которые устанавливают.

Что такое опцион

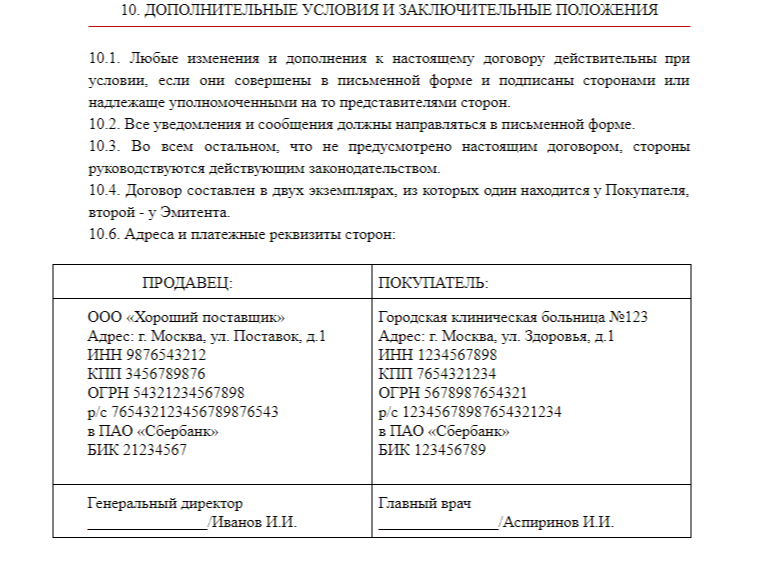

Опцион — это особая юридическая конструкция, описанная в ст. 429.2 Гражданского кодекса: соглашение о предоставлении опциона на заключение договора заключается о том, что один участник предоставляет другому безотзывную оферту на заключение гражданско-правового соглашения. Другой, в свою очередь, получив такую безотзывную оферту или предложение заключить соглашение, вправе принять ее сразу или в течение определенного срока, установленного документом.

Например, компания А и компания В заключили опцион, в соответствии с которым компания В обязуется по первому требованию компании А заключить с ней соглашение купли-продажи и продать ей определенный товар по фиксированной цене. Подать требование о заключении компания А вправе в течение срока, определенного подписанным документом, по умолчанию он составляет один год.

За возможность в любой момент требовать заключение соглашения на установленных офертой условиях одна сторона выплачивает второй стороне вознаграждение. Но возмездность — не определяющий признак этой правовой конструкции, стороны вправе сотрудничать безвозмездно.

По сути, это сделка, регулирующая предоставление оферты.

Такое соглашение допускается на любую гражданско-правовую сделку. Выделяются следующие виды опционов:

Что такое опционный договор

Это понятие и его особенности урегулированы ст. 429.3 Гражданского кодекса: заключение опционного договора предполагает обязание одной стороны выполнить в пользу другой стороны по первому требованию установленное документом действие, например, поставить товар или выполнить работу.

По сути этот документ — это любая гражданско-правовая сделка с отсрочкой исполнения «до востребования».

Использование в закупках

Федеральный закон № 44-ФЗ устанавливает жесткие требования к осуществлению закупок и предполагает либо проведение конкурентной процедуры по определенным правилам, либо заключение контракта с единственным поставщиком, если к тому имеются основания. Закон о контрактной системе не содержит прямого указания на возможность пользоваться системой опционов или опционных соглашений.

В то же время ст. 34 44-ФЗ гласит, что некоторые контракты, заключаемые с единственным поставщиком, оформляются без соблюдения требований, установленных для контрактов, — в свободной форме, допустимой гражданским законодательством. В частности, это относится к контрактам, заключаемым по п. 4 ч. 1 ст. 93 44-ФЗ, то есть закупкам до 600 000 рублей. Учитывая, что требования к форме контракта по 44-ФЗ на такие договоры не распространяются, очевидно, что заказчик вправе применять такие правовые конструкции.

При этом такие конструкции широко используются заказчиками, работающими по 223-ФЗ, поскольку они обладают большей свободой в организации своего закупочного процесса. Важно помнить, что возможность работы по опционным схемам должна оговариваться в положении о закупке заказчика.

Сходства и различия между опционом и опционным договором

Основным отличием двух этих категорий является то обстоятельство, что первая — это сделка, предваряющая заключение другой, основной сделки. Вторая же является сделкой сама по себе и не требует подписания дополнительных документов. Иными словами, в первом случае один из участников соглашения вправе требовать заключения с ним определенной сделки на оговоренных условиях. Во втором случае участник требует сразу исполнения.

Сходства у двух этих конструкций следующие:

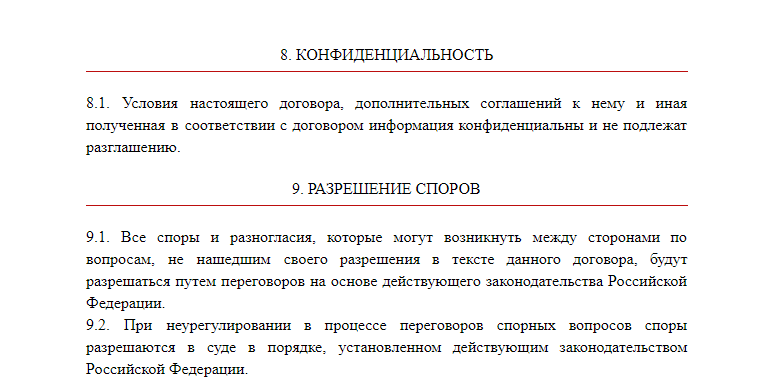

Отличие опционного соглашения от предварительного

Предварительный договор — это сделка, по которой участники обязуются в будущем заключить основную сделку на определенных условиях. То есть предварительный договор связывает обоих участников. Опционные конструкции оставляют одному из них свободу выбора — реализовать возможность требования или нет.

Чтобы прочитать, понадобится доступ в систему: ПОЛУЧИТЬ .

В 2011 году окончила УрГЮА (ИПиП), в 2013 — РАНХиГС по программе «Управление государственными и муниципальными закупками». С 2013 по 2018 года занималась юридическим сопровождением закупок бюджетных учреждений федерального и регионального уровней.

Как устроены опционы и что они из себя представляют

Что из себя представляют опционы

Опцион — это договор, по которому покупатель опциона получает право купить/продать какой-либо актив (товар, ценная бумага, валюта и др.) в определенный момент времени по заранее обусловленной цене.

Обязанность по исполнению опциона ложится на его продавца, который может выступать как покупателем (put option), так и продавцом (call option) базового актива.

По времени исполнения выделяются следующие типы инструмента:

— европейский — может быть исполнен только в последний день срока;

— американский — реализуется в любое время до окончания контракта;

— квазиамериканский, который погашается владельцем в определенные временные промежутки (договор предусматривает один или более отрезков).

Различие опционов пут (put) и колл (call)

Опцион колл дает его покупателю право на покупку базового актива по фиксированной цене в определенное время. Соответственно, опцион пут дает право на продажу актива по заданной цене в заданное время.

Приобретая опцион типа колл, покупатель рассчитывает на рост цены базового актива в будущем. В этом случае он сможет воспользоваться своим правом на «покупку» (например, золота) по указанной в контракте цене (т.е. ниже рынка) по истечению опциона. В случае американского опциона купить базовый актив можно любое время до окончания обращения.

Обратная схема с опционами типа пут: покупатель ожидает падения цены ниже контрактной для «реализации» по ней базового актива (продавцу дериватива) в будущем.

Поскольку исполнение опциона производится (как правило) путем денежных расчетов, его покупатель просто получает прибыль от разницы между рыночной и договорной ценой. На срочном российском рынке опцион колл аналогичен длинной позиции по базовому активу, а опцион пут — короткой.

Для чего нужны опционы

Приобретая опцион, покупатель платит продавцу премию — денежное вознаграждение за право покупки (продажи) базового актива по опционному договору. Она закладывает в свою величину риск неблагоприятного изменения цены базового актива.

Как правило, опцион используется покупателями для хеджирования (сокращения) рисков или получения спекулятивной прибыли. Продавцы этого финансового инструмента преследуют одну цель — заработать на его реализации. Для этого они устанавливают (или рассчитывают по определенной формуле) справедливую премию по опциону.

Отличия опциона от прямой покупки (продажи) актива:

— ограниченные риски (не более размера цены опциона);

— установленные сроки взаиморасчетов;

— отсутствие проскальзывания (возможный убыток не зависит от волатильности на рынке);

— более низкие издержки проведения операций на срочном рынке.

В зависимости от базового актива выделяется несколько видов опциона:

— товарный;

— фондовый (акции);

— валютный;

— на индекс;

— на процентную ставку;

— на фьючерсный контракт.

Отдельно выделим опционы на наличные товары, базовым активом по которым может выступать любой физический товар. Соответственно, исполнение такого дериватива подразумевает фактическую поставку товара, валюты, недвижимости и т.д.

Базовым активом товарного опциона является непосредственно сам товар: нефть, пшеница и т.д.

Рассмотрим принцип действия дериватива на примере с нефтегазовой компанией, которая задается целью сократить риски потенциального падения цены нефти (что повлечет частичную потерю прибыли). Компания может приобрести опцион пут, по которому в течение определенного срока будет иметь право продать товар по цене, указанной в договоре. Таким образом, она страхуется от падения цены ниже заданного уровня. В случае же благоприятного рыночного фона (рост цены) у компании не будет необходимости пользоваться опционным правом.

Фактической поставки товара по товарному опциону (в отличии от опциона на наличный товар) не производится. В случае падения цены нефти ниже значения в контракте продавец опциона выплачивает покупателю разницу между ценой договора и рыночной ценой, умноженную на заданное количество нефти.

Опционы на валюту, индексы и фьючерсные контракты аналогичны по своей сути товарным опционам.

Опцион на процентную ставку фиксирует максимально допустимый размер процента по ссуде с плавающей ставкой (cap option), либо позволяет установить нижний лимит по вкладу (floor option). Премия, которую выплачивает покупатель floor или cap продавцу, закладывает в себя риски потенциального изменения ставок.

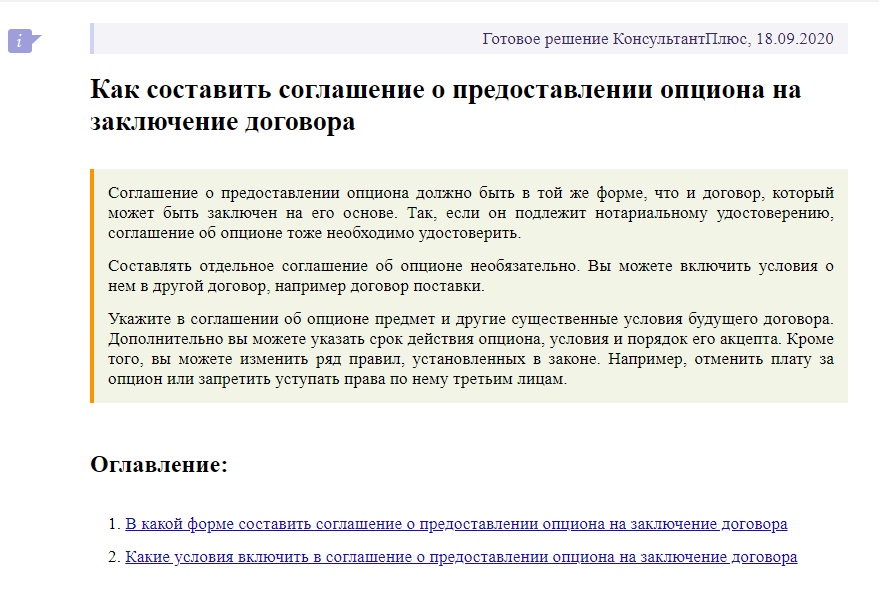

Опцион на фьючерс устроен так же, как и другие виды этого дериватива. Базовый актив — фьючерсный контракт поставляется за несколько дней до экспирации (истечение срока обращения) опциона. Иногда даты реализации опциона и соответствующего фьючерса совпадают. Тогда обладатель опционного контракта при его экспирации получает фьючерсный актив (акцию, товар и др.).

Опционы на российском срочном рынке

На российском срочном рынке можно приобрести опционы только американского типа на фьючерсные контракты, базовыми активами которых могут быть: индекс РТС, доллар США, золото, серебро, нефть и отдельные акции российских эмитентов.

Автоматическое исполнение опционов в день их истечения согласно правилам исполнения опционов на сайте МосБиржи предусмотрено в следующих случаях:

— страйк (цена базового актива) «колла» (опцион колл) строго ниже расчетной цены фьючерса* (базового актива);

— страйк «пута» строго выше расчетной цены фьючерса.

* Определяется в день истечения опциона перед вечерним клирингом (для квартальных опционов Si и Eu — перед дневным клирингом). В общем случае опцион исполняется во время вечерней сессии, при этом время клиринга на срочном рынке увеличивается на 5 минут.

В указанных двух случаях контракт характеризуется как опцион «в деньгах» (ITM — in the money) — это благоприятный для покупателя опциона результат. При возникновении обратной ситуации, когда цена базового актива находится «не на стороне» покупателя, контракт именуется опционом «вне денег» (OTM — out of the money).

Как купить опционы в QUIK

Для начала необходимо включить отображение опционов в меню. Для этого нужно выполнить следующие действия: нажать на кнопку «Создать окно», далее «Настроить меню», после чего слева выбрать строку «Доска опционов» в разделе «Фьючерсы и опционы». После применения изменений «Доска опционов» станет доступна при нажатии кнопки «Создать окно».

Рассмотрим алгоритм действий для покупки опциона на примере фьючерса на валютную пару USD/RUB (доллар США — рубль) Si-3.19. Для начала выберем дату истечения опциона. Это можно сделать при настройке «Доски опционов» или в верхней части открывшегося окна «Доски опционов».

После выбора даты в окне «Доска опционов» (слева сверху) появляется таблица с опционами на фьючерс Si-3.19 с экспирацией в выбранную дату, например 24.01.2019. Они отсортированы по возрастанию страйка (цене исполнения). Выбрав опцион с нужным страйком, мы можем открыть стакан цен, график цены и др. нажатием на соответствующую строчку правой кнопкой мыши.

Отдельно остановимся на теоретической цене опциона, которая отображена в «Доске опционов». Показатель автоматически рассчитывается биржей по определенной методике. Участники торгов могут сравнить его с рыночной ценой для определения ее «справедливости», то есть насколько она завышена или занижена по отношению к теоретическому значению.

Реальная цена опциона — фактическая премия по контракту, которая определяется спросом и предложением на рынке. В нашем примере реальная цена опциона колл со страйком 67 000 руб. находится в диапазоне от 281 руб. (максимальная цена покупателей) до 290 руб. (минимальная цена продавцов). При этом теоретическая цена равна в моменте 286 руб.

Если мы купим данный опцион колл по цене 290 руб., то для получения прибыли нам нужно, чтобы цена фьючерса Si-3.19 на момент исполнения (24 января) была выше 67 290 руб. — сумма страйка (67 000 руб.) и цены опциона.

БКС Брокер

Последние новости

Рекомендованные новости

Рубль стремительно дешевеет: доллар уже выше 74

Российский рынок падает. Что подобрать на снижении

Распродажи на рынке. Угольщики хуже всех

Ключевые события недели: протоколы ФРС, короткая неделя в США, отчеты ЛУКОЙЛа, Интер РАО

О чем говорит инвестору покупка и продажа акций инсайдерами

РОСНАНО может реструктурировать долг. Облигации теряют более 10%

Спреда как не бывало — российский рынок утратил преимущество

Голубые фишки сорвались вниз. Индекс МосБиржи теряет более 3%

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Основы торговли опционами

Опционы — это уникальный инструмент, позволяющий, с одной стороны, эффективно сокращать риски по имеющимся позициям как на срочном, так и на фондовом рынке. А с другой стороны, это актив, дающий возможность зарабатывать не только на направленном движении биржевых инструментов (на повышении при покупке и на снижении при продаже), но и на движении в любом направлении, нахождении рынка в боковике, или даже на невыходе цены к определенным уровням.

Начинать обучение торговле опционами нужно с момента покупки первой акции (или фьючерса), так как опционы помогают контролировать риск во многом эффективнее стоп-приказов, а успех в биржевых торгах зависит от того, насколько трейдер способен минимизировать риски.

По своей сути опцион напоминает страховку. Представьте, что, покупая акции, вы можете заключить биржевой договор сроком на месяц о возможности продать обратно ваши акции по заранее оговоренной цене (цене страйк), если цена акций, например, не будет расти. Причем стоимость подобного договора в среднем составит 3-3,5% от стоимости акций. Если же цена акций вырастет, то образуется прибыль по акциям, за вычетом стоимости опциона (так как исполнение продажи по более низкой цене нецелесообразно). Приблизительно подобную роль «биржевой страховки» и выполняют опционы, кстати, их стоимость может быть и ниже.

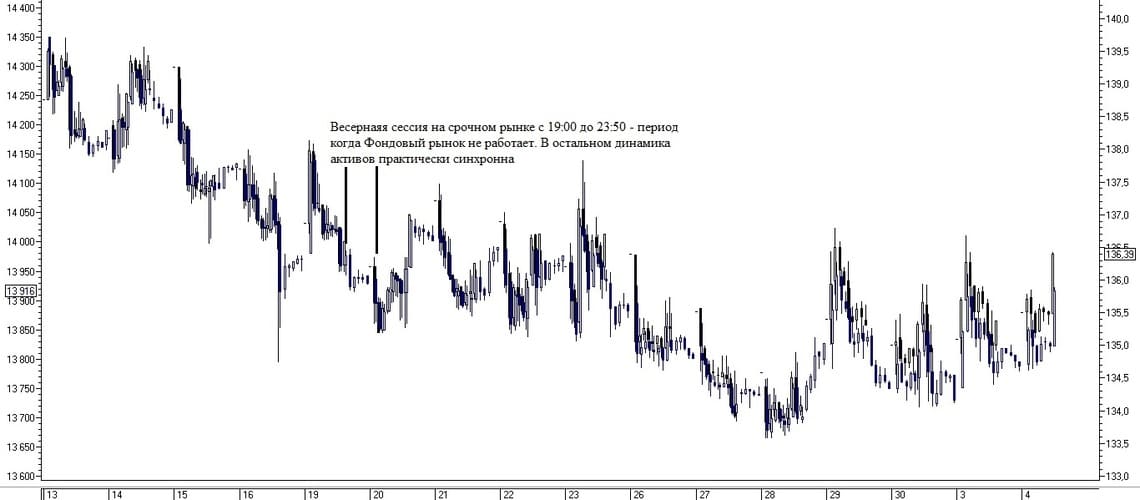

Торговля опционами на бирже проходит на срочном рынке, где также торгуются фьючерсные контракты. Образование прибыли/убытка по опционам происходит по принципу начисления/списания вариационной маржи в 19:00, а сделки заключаются путем резервирования гарантийного обеспечения (ГО), так же, как и при торговле фьючерсными контрактами. Торги опционами тоже проходят с 10:00 до 23:50 по расписанию срочного рынка.

Опцион — это право осуществления сделки с базовым активом по оговоренным заранее условиям (согласно спецификации) до определенной даты в будущем (даты экспирации).

Базовым активом на опционы как раз и выступают фьючерсы. На срочном рынке опционы представлены на те же активы, что и фьючерсы: на биржевые индексы, валюту, товары и наиболее ликвидные акции. А так как разницы между динамикой акций и фьючерсов на эти акции почти нет, то опционом на фьючерс можно страховать позиции по акциям.

Опционы бывают двух видов: call (колл) и put (пут). Опцион колл — это контракт на право покупки актива до определенной даты в будущем по цене и количеству, определенным в текущий момент. Опцион пут — это контракт на право продажи актива до определенной даты в будущем по цене и количеству, определенным в текущий момент.

Т.е. если вы купили фьючерс или акцию, и цена актива пошла вниз, то, обладая опционом пут (правом на продажу), можно списать имеющийся подешевевший актив по цене, оговоренной в опционе — так называемой цене «страйк».

Аналогично, обладая короткой позицией по активу и опционом колл (правом на покупку), вы можете при негативном движении цены проданного актива закрыть позицию по цене страйк.

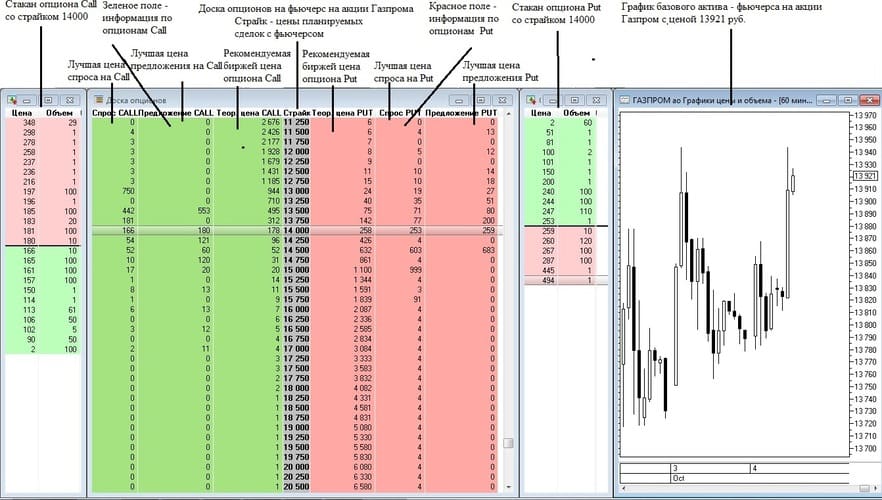

Информация по опционам представляется в форме опционных десков, где по центру представлены цены страйк (по которым будут совершаться сделки с фьючерсом); в зеленом поле слева — опционы call; в красном поле справа — опционы put. И напротив, для каждого страйка представлены цены опционов: теоретическая цена (рекомендуемая биржей), спрос (лучшая цена спроса) и предложение (лучшая цена предложения). Остальные цены (не только лучшие, с указанием объемов) можно посмотреть в стакане соответствующего опциона.

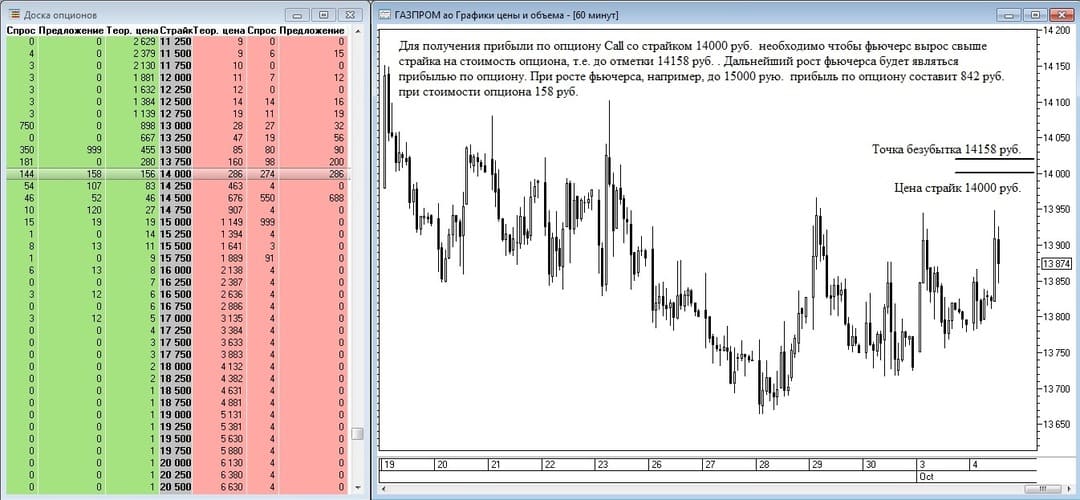

Покупка опционов. Стоит сказать, что торговать опционами можно и без базового актива. В этом случае прибыль от опциона колл образуется при росте цены базового актива выше цены страйк на значения выше стоимости самого опциона. Насколько цена превысит приведенное значение, это и будет являться прибылью по коллу (у вас будет право купить актив по стоимости ниже, чем текущая). Причем нет особой разницы, каким именно образом цена вырастет. Цена может сперва падать как угодно глубоко или сразу увеличиваться. Нужно, чтобы цена выросла до окончания срока действия опциона (до даты экспирации).

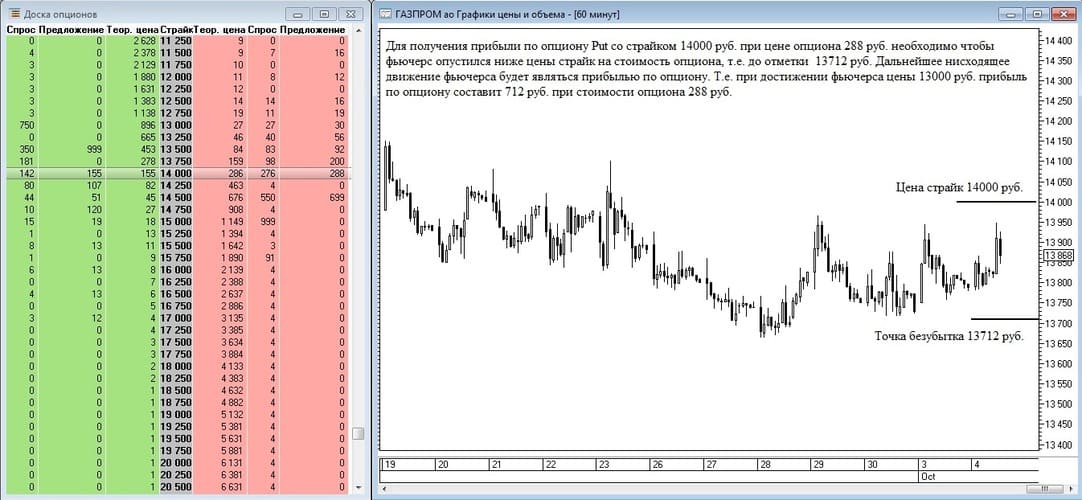

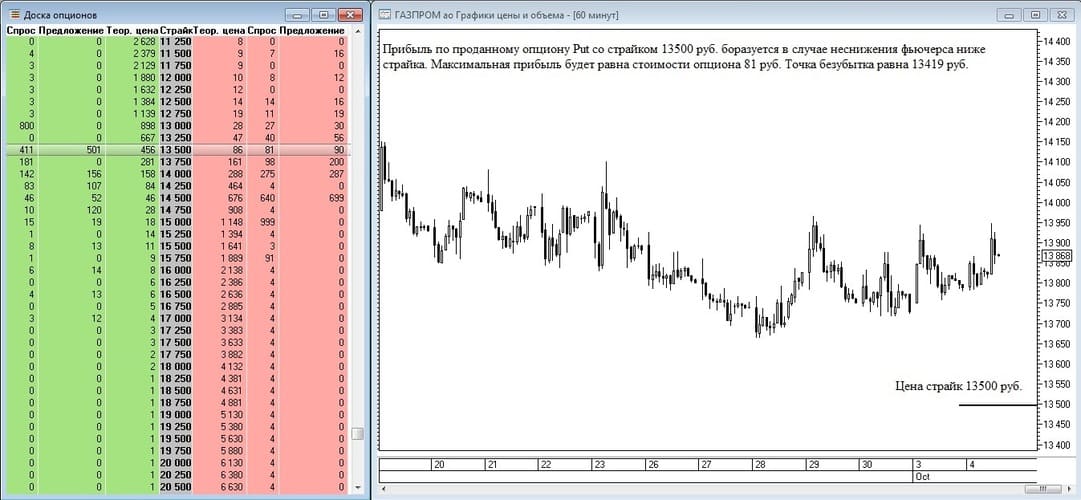

Для получения прибыли по опциону пут (право на продажу актива), нужно, чтобы цена базового актива опустилась ниже цены страйк на стоимость самого пута. Снижение больше обозначенного будет являться прибылью по опциону (у вас будет возможность продать дороже, чем актив стоит в моменте). И нет особой разницы, каким образом будет происходить это снижение, нужно чтобы цена снизилась до завершения срока действия опциона.

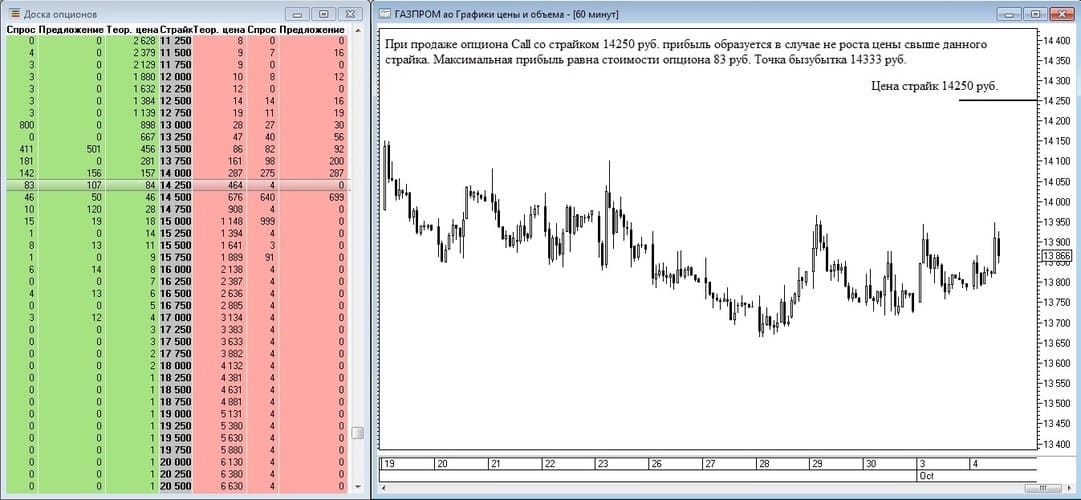

Продажа опционов. Опционы можно не только покупать, но и продавать, тем самым зарабатывая на недвижении актива до цены страйк. Если вы считаете, что рынок не вырастет выше определенного уровня (уровни можно брать выше текущей цены) до даты экспирации, то сможете заработать, продав опцион колл с соответствующим страйком. Если вы считаете, что актив не упадет в цене ниже определенного уровня до даты экспирации, то можно заработать, продав опцион пут с соответствующим страйком (цену страйк можно брать ниже рынка).

Прибыль/риск покупателей/продавцов опционов. Таким образом, получается, что покупатель и продавец опционов находятся в разных правах и возможностях. Если покупатель опциона имеет право на исполнение своего контракта (он может воспользоваться этим правом, а может и не воспользоваться, например, при нецелесообразности), то продавец опциона за сумму, уплаченную покупателем, должен по требованию покупателя исполнить свои обязательства.

Риск покупателя опционов — полная потеря стоимости опциона при нецелесообразности исполнения (если цена не вышла за страйк на стоимость опциона).

Риск продавца опциона — в необходимости исполнения требования покупателя по невыгодной цене (если цена опциона вышла за страйк на стоимость самого опциона).

Таким образом, покупатель имеет безграничный потенциал прибыли при движении стоимости базового актива сверх указанного страйка в направлении опциона, но 100% риск при нереализации этого движения до даты экспирации. (Но если вы видите, что движение вряд ли пойдет, то сможете продать имеющийся опцион, сократив свой риск).

Продавец опциона имеет ограниченный стоимостью самого опциона доход (сумма, уплачиваемая покупателем), но безграничный риск, если цена базового актива выйдет за цену страйк на сумму, превышающую стоимость опциона. Но вероятность получения прибыли продавцом выше, так как продавцу достаточно либо движения актива в противоположную цене страйк сторону, либо недвижении актива в принципе. Покупатель же получает прибыль в случае движения актива в сторону цены страйк.

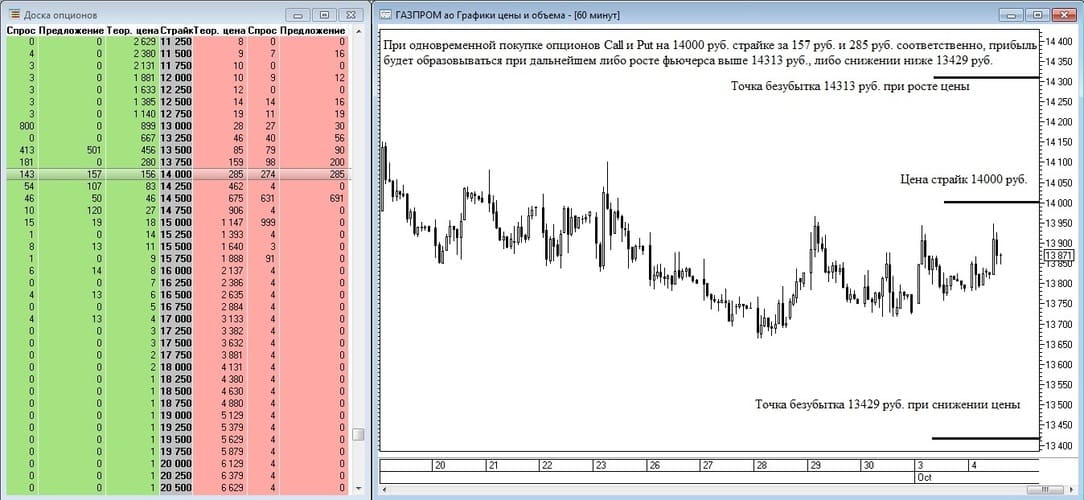

Пример заработка на возрастании волатильности. Опционы можно покупать не только по отдельности, но и комплексно, образуя портфель опционов, который будет приносить доход более нелинейным способом. Так, например, если купить одновременно и колл, и пут на одном и том же страйке, то прибыль может образоваться при любом движении базового актива хоть в случае роста, хоть в случае падения цены на сумму, превышающую стоимость приобретения обоих опционов. Это происходит потому, что в случае роста опцион пут обесценивается, а колл — дорожает. И как только колл поднимется в цене выше стоимостей пута и колла, образуется прибыль. Аналогично, если стоимость базового актива снижается, то стоимость колла обесценивается, а стоимость пута повышается. И как только пут подорожает выше стоимости обоих опционов — образуется прибыль. Такого рода опционные конструкции называются покупкой волатильности.

Для ведения успешных биржевых торгов обучение торговле опционами крайне желательно, так как опционы помогают контролировать риски. Но помимо рисков можно зарабатывать на абсолютно нелинейных вариациях ценовых движений, выстраивая различные опционные конструкции, но это будет требовать большего опыта.

Напоминаем, что любые вопросы, предложения и пожелания можно и нужно озвучивать нам через форму обратной связи. Нам важно ваше мнение — вместе мы сделаем «Открытый журнал» ещё лучше!