что такое днт в банке уралсиб

Карта прибыль от банка УРАЛСИБ. То что надо?

Дебетовая карта от банка УРАЛСИБ “Прибыль” с бесплатным годовым обслуживанием, начислением процентом на остаток, бонусом и кэшбэком. Разбираемся в условиях и даем ответ, почему же она так хороша!

Как я тебя долго искал. Какой ты хороший, и кушать не просишь ведь… Всем привет! Знаете о чем я? О дебетовой карте «Прибыль» от банка Уралсиб.

Прежде чем я начну говорить о всяких фишках, которых не много, но они есть, я немного расскажу о банке. Потому что делаю обзор на продукт от банка Уралсиб впервые, и хочется немного прояснить ситуацию, больше для себя наверное.

Уралсиб – кто ты?

Была у меня одна знакомая в универе и была у нее карта такого банка, так она чтобы снять наличку объезжала пол города. К сожалению, банкоматов было немного.

Вообще банк Уралсиб один из старейших банков в России и даже номер лицензии в первой 50ке. На самом деле типичная история: жил был банк, потом он ему захотелось увеличить свои объемы и он купил еще 5 и потом еще 5, а в 2005 году он подключился к системе страхования вкладов, как и остальные. А потом ЦБ начал проверку и выяснилось, что у банка дыра в 10 ярдов и понеслааааась.

Как то так.

Если говорить о офисах и филиалах, то вот головной офис (Москва); 6 филиалов; 1 представительство (Берлин, Германия); 162 дополнительных офиса; 103 операционных офиса.

На самом деле это достаточно важно знать в каком банке вы получаете зарплату или храните деньги на депозите. Особенно важно, когда речь идет о дебетовых картах с процентом на остаток.

И понятное дело никто не будет скрывать тот факт, что у банка в 2015 годах были большие проблемы, вплоть до вмешательства ЦБ. Но сейчас вроде как все неплохо.

Чем же меня привлекла карта?

Прежде чем я расскажу о деталях, я расскажу почему я решил таки сделать обзор на эту карту. Итак, главное условие это стоимость обслуживания, она маленькая и еще главнее это условия бесплатного обслуживания, которые сможет даже школьник пройти. Дальше интереснее, какие-никакие бонусы и кэшбэки, причем вполне себе годные.

Именно вот эти факторы и рисуют картину, в которой вы пользуясь картой, можете быть спокойными. Ну вот серьезно.

Ладно, что тут томить. Поехали.

Дебетовая карта Уралсиб «Прибыль»: условия обслуживания, процент на остаток, комиссия за снятие наличных

Возможно даже очень символично с учетом того, что большинство офисов банка находятся на Урале и в Сибири, ведь там людям многого то и не надо: тепло, уют и чтобы крыша не текла(образно все). Это были мои мысли, а теперь переходим к условиям.

Стоимость обслуживания дебетовой карты «Прибыль»

Ну конечно, это не молодежная карта Сбербанка с годовым обслуживанием в 150 рублей(у меня такая есть), но и 588 рублей в год это не много, а если быть точнее то 49 рублей в месяц.

Однако, что меня удивило, условия бесплатного обслуживания гласят:

Меня это не просто удивило, я такого нигде не видел. Вот о чем я говорил, когда имел в виду «карта вас не будет беспокоить». Потому что на такой карте можно хранить деньги и процент будет неплохим, об этом чуть позже.

При этом банк дает вам первые два месяца бесплатного обслуживания, за это время можно десять раз положить туда 5000 рублей и еще столько же по два раза каждого потратить 1000 рублей. Это меня так накрывает с такой смешной стоимости обслуживания карты. Это правда хорошо.

На самом деле такую карту можно даже ребенку дать. Понятное дело это не лучшая идея, но и плохого в целом нет. Ведь вы можете закинуть на карту «Прибыль» пару тысяч и ребенок тратя ее на проезд, покупая еду, тетрадки и ручки еще и будет получать процент на остаток. А может быть вы его научите наоборот копить деньги там, научите его обращаться с деньгами. Потому что финансовую грамотность необходимо прививать с детства.

Со стоимостью обслуживания мы разобрались.

На самом деле карта мне очень нравится – это правда, но останавливает от оформления только одна маленькая деталь: здесь не выгодные условия банковских переводов. Это причина, по которой у меня карта Польза. Но если вам не нужны переводы, то присмотритесь к карте еще раз и возможно она та самая, которая вам нужна.

Почему мне переводы нужны? Потому что я лентяй и не хочу ходить в офисы и платить кредиты, поэтому я их переводами оплачиваю. Ну и плюсы те кредиты, которые без комиссии не оплатить, я тоже оплачиваю банковскими переводами. Вот инструкция тут

Процент на остаток дебетовой карты Прибыль

Не гуманные цифры, конечно, но что то есть. С другой стороны, а что вы хотели за 500 рублей обслуживания?

Что вы получаете?

Во-первых даже, если у вас на счету будет всего 10000 рублей, то гарантированно будете получать 3% на остаток. Это немного, другие банки безусловно дают больше. Но это маленький приятный бонус для вас.

Во-вторых на суммы от 50 000 до 299 999 рублей, вы будете получать 4% на остаток. Тоже вполне себе сумма. Самое интересное, что получая зарплату на такую карту, вы бонусом будете еще и процент на остаток получать. Достаточно приятная фишка, хоть и маленькая очень

А чтобы получить 5% вам на счету необходимо иметь свыше 300 000 рублей, и если сумма остатка перевалит за 1 млн рублей, то процент на остаток будет 6%.

Я еще раз повторюсь, что эта карта, как автомобиль «Ока». Она многого вам никогда не даст, зато бонусов принесет не меньше. Причем за достаточно небольшие вклады, у вас будет хороша дебетовая карта в лице карты «Прибыль» от банка Уралсиб.

Не надо форсить, все хорошо тут.

Снятие наличных с карты Прибыль

Я честно не всегда понимаю, зачем нужно снимать наличные с карты. Не, я знаю, что есть люди, которые не доверяют банкам от слова совсем и их с одной стороны можно понять. Они картами то пользуются по причине, того что туда приходит зарплата. Кстати, карту «Прибыль» можно легко сделать зарплатной.

К чему все я это? Сегодня снятие наличных в целом то и не требуется. Я, например, снимаю деньги с карты в лучшем случае 1-2 раза бесплатно и в любом банкомате и любую сумму, но это из-за того, что у меня Польза. С картой «Прибыль» дела обстоят немного по-другому, но ничего плачевного нет, все достаточно понятно и просто.

Начнем с того, что снятие наличных в банкоматах банка УралСиб будет бесплатным. Про лимиты чуть позже.

Снятие наличных в ПВН банка обойдется вам в 0,7%.

Снятие наличных в банкоматах других банков обойдется вам в 0% комиссии, если планируете снимать больше 3000 рублей. Если меньше 3000 рублей, то комиссия составит 49 рублей. А если решите снимать за границей, то сумма комиссии составит 1%(минимум 110 рублей), причем конвертация будет по курсу банка и дополнительных комиссий не будет.

Лимиты на снятие наличных с карты “Прибыль”

Что касается лимитов, то они небольшие оно и было логичным. До 300 000 рублей в сутки и до 500 000 рублей в месяц. Но обычно у держателей(таких как у меня) таких карт, таких денег и не бывает на счету=)))) Шутка, конечно, очень буду рад на самом деле, если они есть у вас.

Теперь поговорим о однозначно самом интересном.

Бонусная программа и кэшбэки карты Прибыль

Вообще у банка Уралсиб неплохая и самое главное достаточно прозрачная бонусная программа. Она же предполагает, что бонусы будут копиться в виде баллов, которые можно обменять на кэшбэки в виде рублей или купить что-то в их маркете.

Правда не очень понятны условия кэшбэка, точнее логику их образования. Но думаю, в этом что-то есть.

И так. У нас есть бонусная программа и программа кэшбэков. Так Уралсиб банк их и назвал, по факту у вас есть только бонусная программа с вытекающими в кэшбэк и неплохие условия обмена бонусов.

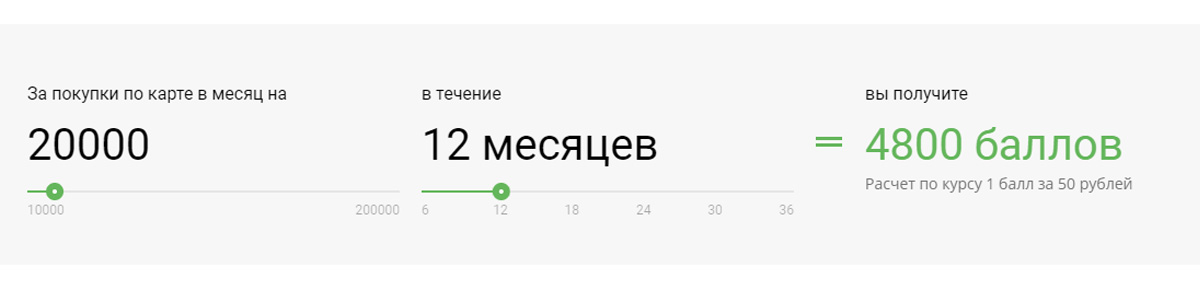

Что мы имеем? Самый главный показатель это кэшбэк в виде 2%, откуда берутся 3%, позже скажу. Как работает? За каждые потраченные 50 рублей, вам дается 1 бонусный балл, если тратите 100, то соответственно и получаете 2 балла, что равняется 2%.

Что примечательно, то что баллы сгорают, если вы ими не воспользовались в течение 12 месяц. То есть, если за этот период не стало больше баллов или же вы не потратили, то они сгорают.

Сколько можно поднять? Максимально за месяц, вы можете заработать 4000 баллов, но для этого нужно потратить 200 000 рублей. Согласен, много. Но не забывайте, что это за карта.

Что можно купить на баллы или как поменять их на рубли?

Тут все достаточно просто. Сперва расскажу про кэшбэк. Как только вы накопите 3000 или 6000 баллов, то их можно будет поменять на кэшбэк в виде рублей. 3000 баллов вы можете поменять на 1500 рублей, а 6000 баллов вы можете поменять на 9000 рублей. Немного не логично.

Откуда 3% кэшбэка. А вот отсюда: 6000 баллов = 9000 рублей. Именно так и никак не иначе вы сможете получить свои 3% кэшбэка. Очень странная схема на мой взгляд.

Но давайте посчитаем. 6000 баллов это 300 000 рублей потраченных с карты. А значит, каждый месяц вам необходимо тратить минимум 25 000 рублей в течение года. С другой стороны не такие и большие деньги, но если поделить 9000 на 12, то получаем кэшбэка на 750 рублей. Я вот что вам скажу, если собираетесь тратить каждый месяц по 25 000 рублей, то есть смысл присмотреться к другим картам.

Что касается бонусной системы, то на баллы в партнерской сети можно купить разного сертификаты. Я к сожалению, не могу точно вам сказать, какие там партнеры, так как не являюсь клиентом банка, но на виду стоят сертификаты в «Детский мир», частичную оплату билетов на самолет и может заниматься благотворительностью.

Дополнительная информация

Что важно? Во-первых смски начиная с 3го месяца будут платными, стоимость 59 рублей в месяц, думаю можно отключить и пользоваться пушами. Конвертация по курсу банка, то ли дело курс банка далеко не лучшим может быть, но тем не менее. Запрос баланса в сторонних банкоматах равняется 30 рублям, плата за овердрафт равна двойной плате по курсу ЦБ.

Что в итоге?

Я посмотрел на карту со всех сторон, и вот что могу сказать вам: она хороша. За свои деньги это действительно годный продукт. Если вы не можете позволить карту за большие деньги, то для вас это будет отличным вариантом.

Я сейчас не рекламирую, вас ведь никто не заставляет оформлять ее. Вы заходите на такие сайты, как мой, чтобы узнать по подробнее о ней. В моем же случае вы еще дополнительно можете узнать о моем мнение. А я ведь сделал обзоры уже несколько десятков на кредитные и дебетовые карты. Я даже вот что вам, здесь вы можете увидеть даже небольшую аналитку.

Оформил бы ее я?

Но почему не сделал?

Переводы здесь дорогие. Я имею в виду межбанковские переводы. Я делаю эти переводы регулярно, поэтому и отказываюсь. Но карта действительно хорошая.

Эта карта одна из немногих, которые я готов порекомендовать вам. Она недорогая в обслуживании, а это важно, причем очень. У нее есть бонусная система.

Кто и как может оформить карту?

Карту может оформить любой гражданин РФ, но к сожалению, с 18 лет. Но тем не менее, эту карту можно легко доверить ребенку.

Вклады

Вопросы по вкладам

Если вы только собираетесь открыть вклад, их можно посчитать в калькуляторе на странице нужного вклада (например, вклад «Доход»). Или посчитать самостоятельно. Для этого нужно знать сумму вклада, процентную ставку, фактическое количество дней нахождения вложенных денег в банке и количество дней в году — 365 или 366.

Пример расчета: вы вложили 10 000 рублей на 91 день под 5,5% годовых. Тогда проценты рассчитываются следующим образом: (10 000 х 5,5% х 91) / 365 = 137 руб. 12 коп.

Проценты по вкладу начисляются за фактическое количество календарных дней, прошедших с момента открытия вклада в банке и до его окончания. В зависимости от вида вклада начисление процентов происходит либо в конце срока вклада, либо с установленной периодичностью, например, ежеквартально. Начисленные проценты могут выплачиваться на отдельный счет или капитализироваться — это выбирается при открытии вклада. Информацию о том, как начисляются проценты по вашему вкладу, можно найти в условиях к нему.

Капитализация процентов – это причисление начисленных процентов к сумме вклада. Например, если вы открыли вклад с ежеквартальной капитализацией процентов, то каждые три месяца начисленные проценты будут добавляться к сумме вклада до момента его окончания. Также при открытии вклада можно выбрать, чтобы вместо капитализации проценты начислялись на ваш счет.

Если вы открыли вклад на фиксированный срок, то ставка по нему измениться не может — она тоже фиксированная. Банк не вправе в одностороннем порядке изменять ставки по уже открытым срочным вкладам.

Не всегда. Если вы собираетесь снять наличных на сумму более чем 300 тысяч рублей или эквивалентную в валюте, то нужно направить банку предварительный заказ не менее чем за два рабочих дня до предполагаемой даты выдачи, позвонив по телефону или обратившись лично в офис банка. Меньшую сумму можно снять без предварительного заказа.

10 вопросов Банку Уралсиб о карте с кэшбэком «Прибыль» и новой программе лояльности «Уралсиб Бонус»

1. Недавно Банк Уралсиб обновил программу лояльности «Уралсиб Бонус». В рамках программы существенно изменились и условия обслуживания по карте «Прибыль». Почему «Уралсиб» принял такое решение? В чём преимущество новой бонусной программы?

Летом этого года мы пересмотрели условия по программе лояльности. В новой версии условия расчёта и начисления бонусов значительно упрощены: раньше 3% можно было получить 1 раз в год, а сейчас, выполняя несложные условия и активно пользуясь продуктами банка, 3% можно получать каждый месяц.

При этом условия обслуживания карты не изменились, все её преимущества сохранились. А процент на остаток даже вырос до 6,25% годовых.

2. Какие карты и сколько можно выпустить в рамках программы лояльности?

Вы можете оформить в Уралсибе кредитную карту с кэшбэком или дебетовую карту «Прибыль», и они будут автоматически участвовать в программе «Уралсиб Бонус». К программе лояльности можно подключить и ранее выпущенные карты.

Исключение составляют кредитные карты «120 дней на максимум» (с льготным периодом кредитования 120 дней), а также некоторые виды карт, выпускающиеся в рамках специальных программ, например, зарплатных проектов, в которых условия договора не предусматривают подключение карт к бонусной программе.

К большинству карточных счетов можно выпустить дополнительную карту или комплект карт, которые будут участвовать в бонусной программе вместе с основной картой.

3. Каковы условия для начисления кэшбэка? Вы упомянули, что он может колебаться от 1 до 3%.

1% начисляется, если общая сумма покупок по всем картам Уралсиб, подключённым к Уралсиб бонус, составит не менее 10 000 рублей в месяц.

Еще 1%, если у вас есть кредитная карта в Банке Уралсиб и задолженность по ней составила не менее 5000 рублей хотя бы один день в месяц, или есть действующий потребительский кредит или автокредит с остатком задолженности на начало месяца не менее 100 тысяч рублей.

Еще 1%, если у вас есть кредитная карта в Банке Уралсиб и задолженность по ней составила не менее 15000 рублей хотя бы один день в месяц, или вы являетесь владельцем пакета услуг «Приоритет», «Статус» или «Прайвет» 6 месяцев и более.

В интернет-банке или мобильном приложении клиент может видеть:

— сумму покупок, совершённых в течение текущего месяца по всем картам, подключённым к программе лояльности

— как выполняются условия для получения кэшбэка и какой кэшбэк будет применён к покупкам этого месяца.

4. Расскажите, как выгодно использовать две карты: дебетовку и кредитку одновременно. Как можно при этом достичь максимального кэшбэка?

Например: вы получаете зарплату или другой доход 70 тысяч рублей ежемесячно. Деньги поступают на дебетовую карту «Прибыль» Уралсиба. Допустим, для простоты, эта сумма лежит на счету на начало месяца.

При сохранении трат за полгода вы накопите 90 тысяч рублей собственных сбережений и 9 900 рублей бонусами (без учёта платы за СМС-информирование). Кроме того, на остаток средств по карте «Прибыль» вам будет ежемесячно начисляться 6,25% годовых.

Сейчас клиенты ищут обычно самые выгодные предложения в каждой категории банковских продуктов. Но можно объединить их в одном пакете, это значительно упрощает управление личными финансами, планирование семейного бюджета, контроль расходов и доходов. Мы стремимся сделать такие комбо-предложения самыми выгодными. К тому же так гораздо проще интегрироваться в экосистемы, а за ними будущее.

5. А имея одну кредитную карту, можно получить 3% кэшбэка на любые покупки?

6. Начисляет ли «Уралсиб» процент на остаток?

7. Начисляется ли кэшбэк при оплате покупок за границей?

8. За какие операции начисляется кэшбэк? Какие есть ограничения?

9. С казино или переводами понятно, но почему кэшбэк не начисляется за оплату ЖКХ и мобильной связи?

Эти операции являются, фактически, переводами со счёта на счёт, например, на ваш лицевой счёт в управляющей компании или счёт мобильного телефона у оператора связи. Во многих случаях средства, зачисленные на счета поставщиков услуг, могут быть выведены обратно в наличные. Это возможно, например, со счёта мобильного телефона. Такие операции близки к наличным расчётам, поэтому называются квазиналичными. Банки заинтересованы в том, чтобы стимулировать безналичные расчёты в сфере розничной торговли и услуг. К тому же получатели платежей по такого рода операциям, как правило, не готовы платить за эквайринг, что не позволяет банкам, в свою очередь, поощрять клиентов.

10. Кто может оформить карту «Прибыль»? Можно ли подать заявку на сайте? Сколько она будет стоить?

Что такое доступные средства и собственные средства на карте Уралсиб

Ну что же, долг обязывает на подвиги – поехали разбираться в этом странном вопросе.

И тут осенило. Ведь кредитными картами раньше не приходилось пользоваться, и вам не советую, так что, возможно, проблема засела именно там. Напоминаем, что карты бывают в основе двух видов.

Вот и все различие. Дальше можно не читать) Если вы не хотите только почерпнуть чего-то интересного.

Уважаемый читатель! Есть дополнение или замечание? А напиши-ка нам и другим читателям свой отзыв, а лучше полезную историю – представь, как можно просто помочь другим людям!

Собственные средства вы складываете на кредитку по своему желанию. Если представить матрешку из банковского счета, то внутри расположены доступные кредитные средства, а уже снаружи ваши личные собственные. Так если вы будете тратить где-то деньги с карты, то сначала используется верхний слой (собственные), а уже затем внутренний (кредитные).

Ведь все просто?При пополнении баланса карта все будет наоборот – сначала заполняется полностью кредитный лимит, а уже потом остатки перетекают на счет собственных средств. И ведь тоже ничего сложного?

У дебетовых карт все деньги – собственные средства. На кредитной – все, что не входит в кредитный лимит.

Многих почему-то особенно волнует проблема снятия этой самой собственной части. На самом деле здесь ничего сложного нет – ведь деньги ваши личные, так что и снять их можно как удобно. Проблема может быть зарыта, пожалуй, только у банка… Но мы ведь говорим про Сбербанк!

Проценты и комиссии при снятии в банкоматах с кредитной карты могут различаться. Уточняйте в своем банке! Не доверяйте публичным источникам.

Другая интересная история с собственными средствами на банковских картах связана с блокировками. Для упрощения примера разберем дебетовую карту. В Сбербанк.Онлайн здесь будут доступны 2 поля.

На дебетовой карте в идеальной ситуации эти две суммы одинаковы – ведь все свое вы можете снять. Но на практике может сложиться ситуация, что собственных средств больше, чем доступно для снятия наличных.

Дело в том, что могут возникнуть блокировки денег или «заморозка», так что общая ваша сумма может быть немного ограничена суммой для снятия. Примеры.

В любом случае блокировка рано или поздно снимется, переживать по этому вопросу не нужно. Просто знайте, что такие расхождения в суммах бывают. То же самое и с кредитными картами.

Собственные средства на карте Сбербанка: что это такое и как снять

Вы можете посмотерть на нашей интерактивной карте Собственные Средства Уралсиб, ознакомиться с местоположеним Собственные Средства Уралсиб, получить более подробную информацию.

Смотри на карте

Задача клиента четко представлять, чем грозит ввод собственных средств на кредитку и какие существуют ограничения на их использование. Стоит поговорить об этом поподробнее.

Когда клиент только получает и активирует кредитную карту, ее баланс равняется нулю. Новоиспеченный владелец карты может воспользоваться доступными средствами в пределах лимита карты. В этом случае он будет должен банку, поскольку баланс по карте будет отрицательным.

Также клиент может положить собственные средства на карту, сделав баланс положительным.

Таким образом, сумма на счету кредитной карты, отличная от нуля со знаком плюс является собственными средствами клиента. Но если собственными средствами на дебетовой карте владелец может пользоваться совершенно свободно, то те же средства, хранящиеся на кредитке, клиент может применять со значительными ограничениями.

Прежде чем начать активно использовать кредитку Сбербанка, внимательно прочитайте условия договора и проконсультируйтесь со специалистами банка.

Большая ошибка отождествлять кредитную и дебетовую карту. Даже если речь идет об использовании не банковских, а собственных средств. Что это означает, вы сейчас поймете.

Итак, клиент положил несколько тысяч рублей на кредитную карту, для того чтобы рассчитаться за покупку в интернет-магазине. Он перечисляет деньги продавцу, через некоторое время получает товар, к тому же на карту ему зачисляются бонусы. Владелец кредитки остается доволен, поскольку он совершил сделку с использованием кредитки и не остался должен банку.

Использование карты продолжается.

Через некоторое время клиент решает повторить операцию. Снова выбирает товар в интернет-магазине, зачисляет деньги на кредитку, но покупку так и не совершает. Хочется вернуть деньги обратно, но вот тут начинаются трудности.

Проиллюстрируем третий пункт списка конкретным примером. Предположим, на счету кредитной карты клиента лежит 5000 рублей его собственных средств. Комиссия за вывод наличных 3%. Он решает вывести свои деньги в полном объеме и снимает 5000 рублей в банкомате.

В результате на его кредитке баланс минус 150 рублей. Эти 150 рублей, как раз те 3% комиссии за вывод, на оплату которой у клиента не хватило собственных средств.

Даже такой небольшой долг перед банком следует погашать в срок, иначе клиент заработает отрицательную запись в кредитную историю. Вот будет обидно из-за 150 рублей лишить себя возможности в будущем взять кредит в банке.

В описанной нами ситуации клиент не только получает долг «на ровном месте», он лишается льготного периода погашения задолженности, поскольку состоялось снятие наличных средств. По условиям использования кредитной карты не важно, какие средства снял клиент свои собственные или банковские. Если он при снятии наличных ушел в минус и остался должен банку хотя-бы небольшую сумму, он однозначно лишается льготного периода.

Это значит, что каждый день на эти «несчастные» 150 рублей банк будет начислять проценты, к примеру, 27,9% годовых.

Не стоит забывать, что банк в такой ситуации может применить штрафные санкции, если клиент принципиально откажется платить эти 150 рублей или просто забудет про них. Рано или поздно платить все равно придется, но уже гораздо больше. При этом клиент может написать претензию или оспорить действия банка в суде, но практической пользы от этого не будет никакой.

Итак, мы разобрались, что такое собственные средства на кредитке, чем они отличаются от доступных средств и можно ли их без проблем вывести или перевести. Всегда помните эти нюансы использования кредитной карты, и вы убережете себя от неоправданных трат. Удачи!

Что такое собственные средства на кредитке Сбербанка

Что такое доступные средства и собственные средства на карте Уралсиб | уралсиб?

Так вот с 6 утра в понедельник меня и гневными СМС закидали и по телефону грозили и в итоге заплатил штраф 70 евро, так как в выходной день банки не работали и платежи не проходили и я как бы не оплатил половину счетов и банк заплатил за меня и это посчитали кредитом и пришлось вот оплатить. Дело в том, что собственными называются средства, которые вы положили или вам перевели на счет, то есть это состояние вашего расчетного счета. О блокировке денежных средств приходит соответствующее уведомление на мобильный номер владельца карты.

Если подобные действия кажутся незаконными, следует связаться с сотрудниками Сбербанка и выяснить причину.

Дебетовые кредитки не отличаются сложностью, поэтому снять денежные средства можно через банкомат или карту кассы Сбербанка. В данном случае процедура проводится по запросу и без оплаты комиссии за проведение операции. Примерно по такому же алгоритму происходит и отправка переводов другим лицам или организациям.

По правилам банка, перевод может идти в течение 3-х суток, хотя обычно поступает на указанный счет мгновенно.

Если транзакция затянулась, наличка, ставшая резервом, будет недоступной для использования. Чаще всего, чтобы разобраться с балансом кредитной карты, держателям приходится обращаться к специалистам Сбербанка. Операция получения информации состоит из таких этапов:

Собственные средства и доступный остаток на карте ВТБ 24

Сейчас мы расскажем вам, что значат строки «доступный остаток», «собственные средства и «кредитный лимит». Тем более, что не обращая на них внимание, можно стать должником банка.

Мы привыкли к тому, что запрашивая баланс карты через банкомат или интернет-банк, ожидаем увидеть одну строку — «баланс». Клиенты банка ВТБ 24 могут увидеть сразу три строки, значение которых понять сразу непросто.

Это общая сумма доступных вам средств на данный момент, включая собственные средства и средства банка, в которые включен кредитный лимит или овердрафт, при их наличии.

Мы считаем, что это происходит из-за того, что в «собственных средствах банк показывает и уже заблокированные деньги. Деньги, которые были заблокированы банком за вашу покупку, оплату в интернете и т. д. Происходит неразбериха, так как непонятно, сколько собственных средств можно снять в данный момент.

Подобное использование позволит владельцу карты получать бонусы, предусмотренные условиями кредитки, но при этом не повлечет каких-либо дополнительных убытков.

Если пользователь разместит на кредитке собственные финансы, правила их использования будут полностью идентичны заемным аналогам, что делает подобную функцию неудобной в ряде ситуаций.

Что такое собственные денежные средства на карточке Сбербанка

Деньги, которые предоставляет кредитка нужно возвращать в установленный срок. Если нарушены правила льготного периода, то на долг начисляется процент. Конечно же, кредитку можно использовать для того, чтобы на ней числилась сумма (сверх кредитного лимита) для покупок в интернете.

Тогда нет комиссии.

Положив собственные накопления на карточку, человек сначала расходует их, а уже потом кредит. Но, если вдруг случается ситуация, где человеку понадобится их снять, он столкнется с высокими процентами за снятие наличности (минимум 390 руб.).

Чтобы воспользоваться кредитной картой в полной мере, ею нужно везде расплачиваться. Потому что снимать наличные не очень то и выгодно. Теряется от 1 до 7%.

Можно потерять свой льготный период.

Все эти тонкости отмечены в договоре между банком и клиентом.