что такое дисконтные облигации

Дисконт или премия при покупке облигаций

Дисконт, или премия, при покупке облигации – это разница между номинальной ценой облигации и стоимостью ее покупки. Если бумага продается дешевле номинала, то говорят, что она продается с дисконтом, а если дороже – то с премией.

Каждая облигация в обязательном порядке имеет свою номинальную стоимость, то есть ту сумму, которую эмитент должен заплатить инвестору при погашении. При этом рыночная стоимость ценной бумаги отличается от номинальной, прежде всего потому, что размер купона определяется при выпуске ценной бумаги, а ставки кредитования меняются постоянно. Кроме того, могут меняться и рыночная ситуация заемщика, уровень доверия к нему. Компенсировать эти изменения помогает рост или снижение цены облигации.

Например, компания выпустила облигации с доходностью в 10%. Но на рынке произошли изменения. Предположим, что нормальная ставка приблизилась к 7% годовых. Инвестором выгодно покупать эту ценную бумагу, спрос на нее велик. И тогда рынок переоценивает облигацию, ее цена вырастает на разницу между купонным процентом и рыночным, то есть 10-7=3%. Скорее всего, такая облигация будет продаваться с премией 3% от номинальной стоимости.

Справедливо и обратное. Допустим, облигация выпущена с купоном всего 3%, то есть с процентным платежом заведомо ниже рыночного – под такой доход инвесторам будет неинтересно вкладывать деньги. И тогда облигация будет продаваться дешевле номинала, то есть с дисконтом. Размер этого дисконта будет таким, чтобы доход от инвестирования в ценные бумаги данного эмитента оказался на уровне прибыли от вложений в аналогичные альтернативные активы.

Более того, выпускаются облигации вообще без купонных выплат, так называемые бескупонные. В этом случае весь доход инвестора состоит из дисконта. Для того чтобы рассчитать общую доходность такой облигации, необходимо разделить дисконт на номинал, не забыв при этом сделать поправку на срок до погашения облигации, чтобы получить процент в годовом исчислении.

Подробнее ознакомиться с облигациями вы можете здесь.

Рассчитываем доходность облигаций с дисконтом и премией

В последнее время интерес к покупке облигаций растет среди населения, поскольку доход от них может быть выше, чем от вкладов по депозиту. О разновидностях доходности ценных долговых бумаг, а также о том, как определить прибыль от приобретённых активов с премией или дисконтом, рассказано в статье.

Виды доходности облигаций

Для оценки прибыльности долговых бумаг используют показатель, определяющий доход от облигаций в годовых процентах (так называемый купонный), который будет получать владелец актива. Это и есть доходность. А разница, полученная от продажи облигаций, приобретенных ранее по более низкой цене, называется дисконтной доходностью. Теперь об этом подробнее.

Дисконтная

Дисконтная прибыль образуется из разницы между ценой, по которой биржа предлагает приобретение долговой бумаги, и суммой стоимости облигации по номиналу, получаемой вкладчиком при погашении.

Пример: номинал бумаги равен 1 000 рублям, и её приобрели за 850, то доходность составит:

1 000 − 850 = 150 (рублей), или 17,6 %.

Купонная

При купонной форме выплаты дохода инвестор приобретает облигацию по номинальной цене, а затем раз в год, в полгода или в квартал, в заранее оговоренную дату, получает прибыль в виде так называемого купона, сумма которого составляет определённый годовой процент.

Например, облигация стоит 1 000 рублей. Если купонный доход составляет 20 % в год, а выплаты производятся ежеквартально, то один раз в квартал вкладчик получит:

20 : 4 = 5 (%), или 50 рублей.

В случае досрочной продажи облигации продавец, помимо номинала, получает от покупателя НКД (накопившийся купонный доход), сумма которого складывается из ежедневно начисляемых, но ещё не выплаченных процентов.

Текущая (CY, current Yield)

Эта разновидность доходности подобна оформленному в банке депозитному вкладу и показывает сумму прибыли за текущий купонный период, вне зависимости от того, каков срок обращения облигации, а также как за это время варьировалась её стоимость.

Рассчитывают данный показатель следующим образом:

текущая доходность (%) = выплаты по купону: цена покупки бумаги без НКД × 100.

Актив с номиналом 1 000 рублей приобретен на бирже по цене 1 200 рублей (120 % от номинала) и приносит 100 рублей купонного дохода. При номинальной цене облигации это составило бы 10 % годовых, а при рыночной получается:

100 : 1 200 × 100 = 8,3 (%).

Номинальная

Доходность, которую рассчитывают, исходя из общей суммы полученных купонов, называют номинальной. Так, например, если при номинальной стоимости актива в 1 000 рублей его владелец дважды в год получил по 50 рублей (всего 100 рублей), то номинальная доходность облигации составляет:

100 × 100 : 1000 = 10 (%).

К погашению

Доходность к погашению показывает прибыль вкладчика от каждого вложенного рубля и бывает двух видов:

Простая

Такая разновидность доходности к погашению включает в себя всю прибыль, которую вкладчик получает за период владения облигациями:

Внимание! В случае приобретения ценной бумаги по цене ниже номинальной прибыль владельца в конечном итоге будет выше. При цене покупки с превышением номинала размер дохода снизится.

Формула, по которой производится расчёт, достаточно сложна:

Ys (простая доходность) = (Ʃ(Сi (размер купона) + Ni (размер выплаты номинала, с учётом амортизации, оферты и погашения) − Pd (цена покупки бумаги с учётом НКД) : Pd) × (В (количество дней в году) : (ti (дата выплаты купонного платежа) − t0 (текущая дата)).

Эффективная (YTM, Yield TO Matutity)

Эффективную доходность к погашению возможно показать только в том случае, если весь купонный доход от актива снова вкладывается в долговые бумаги, причём по той же процентной ставке, по которой была совершена изначальная покупка.

Вложенная прибыль от купонов приносит новый доход за счёт того, что на неё также начисляются проценты.

Справка. На фондовых рынках по эффективной доходности определяют, насколько прибыльно инвестировать в те или иные бумаги, имеющие разные сроки обращения и купоны, а также стоимость выше или ниже номинала.

Расчёт производится по очень сложной формуле. Для того чтобы он был максимально точным, рекомендуется пользоваться специальными калькуляторами на профильных сайтах, отталкиваясь именно от той цены, по которой была совершена покупка.

Как рассчитать доходность дисконтной облигации или с премией?

Разбег между номиналом долговой бумаги и реальной (рыночной) ценой её покупки определяет, приобретён ли актив с дисконтом или с премией.

Наличие разрыва между номиналом (то есть той суммой, которую вкладчик получит при погашении) и ценой на бирже связано с тем, что размер купона устанавливается в момент выпуска облигации, а кредитные ставки подвержены постоянным изменениям. Кроме того, может меняться и уровень доверия к заёмщику, а это также сказывается на цене активов.

Для того чтобы скомпенсировать перемены, стоимость бумаг соответственно снижают или повышают.

Если, к примеру, облигация была выпущена с доходностью в 12 % годовых, а в результате изменений на рынке нормальная ставка стала составлять 8 %, и спрос на бумагу вырос, её переоценят, и стоимость станет выше на 12 − 8 = 4 (%). Значит, такая облигация будет продаваться с премией в 4 % от номинала, что соответствует разнице между рыночным и купонным процентом.

Если же бумагу выпустили с доходностью 4 %, что намного ниже рыночной, то её продажа будет осуществляться по стоимости ниже номинальной, то есть с дисконтом, размер которого должен быть таким, чтобы обеспечить прибыль от вложений, соответствующую той, что можно получить при инвестировании в иные подобные активы.

Для расчёта текущей доходности облигации, приобретённой с дисконтом или с премией, выводят так называемую текущую модифицированную или скорректированную доходность. Считают её так:

текущая доходность (%) + (100 − цена покупки в % от номинала без учёта НКД): номинальная стоимость в %, то есть 100 %.

Например, при покупке бумаги за 120 % от номинала с купонным доходом 100 рублей в год доходность составляет:

Показатель текущей доходности облигации, купленной с премией (наценкой), снизился.

Если же актив приобрели за 85 % от номинала и с купоном 100 рублей, то:

Показатель текущей доходности облигации, купленной с дисконтом (по цене ниже номинала), стал выше.

Примеры быстрого приблизительного расчёта простой доходности к погашению при покупке бумаг с премией и с дисконтом:

Важно! При сроке погашения, превышающем 1 год, разница между номинальной и реальной ценой покупки распределяется на всё число лет, в результате чего годовая доходность будет тем выше, чем дольше период, по истечении которого долговые бумаги погасятся.

Приобретение облигаций может стать для граждан достойным источником дополнительного дохода. Чтобы покупка была удачной, нужно рассмотреть все параметры ценных бумаг, при этом обращая особое внимание на их доходность, некоторые виды которой несложно рассчитать самостоятельно. А для более серьёзных расчётов можно воспользоваться услугами специализированных сайтов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как считать доходность облигаций с дисконтом и премией?

Не так давно начал пользоваться приложением Тинькофф-инвестиции и совершать первые сделки по покупке ценных бумаг. Никак не могу разобраться в некоторых аспектах облигаций.

С уважением,

Максим

Максим, вы задали очень интересные вопросы. Разберем их в порядке от общих к частным на примере ОФЗ 29012, о которой вы упомянули в своем письме.

В приложении Тинькофф-инвестиции все ОФЗ с премиями, а не с дисконтом. В чем подвох?

Подвоха нет. Все дело — в ключевой ставке ЦБ, которая последнее время постепенно снижается.

Ключевая ставка определяет денежно-кредитную политику Банка России. Проще говоря, чем выше ставка, тем дороже кредиты, и наоборот. Если ставка снижается, то и кредиты становятся дешевле. На это реагируют облигации.

Например, государство выпустило ОФЗ с купонной доходностью 8% годовых. В этот момент ключевая ставка находилась на уровне 7,5%. Затем ключевая ставка снизилась, скажем, до 6%. Теперь государство выпускает все новые облигации уже с меньшей купонной доходностью, например 7% годовых.

Но поменять размер купона по старой ОФЗ, купонная доходность которой 8% годовых, уже нельзя. И эта облигация из-за большого купона становится самой выгодной: все новые ОФЗ дают 7%, а старая — 8%. Тут в дело вмешивается рынок: все начинают скупать именно старые ОФЗ, из-за чего цена облигации растет. И растет она до тех пор, пока не восстановится баланс и доходность этой облигации не окажется на уровне остальных — 7%.

Вот и сейчас получается, что из-за снижения ключевой ставки большинство облигаций выросли в цене и торгуются дороже номинала. Если бы ставка, наоборот, повышалась, облигации становились бы менее выгодными → их начали бы продавать → их цена начала бы падать.

Нюанс ОФЗ 29012

ОФЗ 29012 — это облигации с плавающей ставкой, и купон по ним может и будет меняться при изменении ключевой ставки.

Облигации с переменным купоном подвержены меньшим скачкам цены, чем облигации с постоянным купоном: они могут корректировать свою доходность не только за счет цены, но и за счет купона. Это затрудняет точный расчет доходности, поскольку неизвестен размер будущих купонов.

Если я куплю облигации с премией, а погашены они будут по номиналу, доходность будет ниже?

Именно так. Вы покупаете облигацию по ее нынешней цене, но погашается она всегда по номиналу. Значит, фактическая доходность может не совпадать с купонной. Если купите облигации дешевле номинала, доходность к погашению будет выше ставки купона, а если дороже номинала, то доходность будет ниже.

Что такое текущая доходность облигации

Текущая доходность облигации отражает годовую доходность ее купона относительно текущей цены. В данном случае нужно использовать следующую формулу:

Размер годового купона / Цена облигации × 100%

В примере с ОФЗ 29012 текущая доходность будет такой:

39,59 × 2 / 1019,49 × 100% = 7,767%

Как вы правильно заметили, эта доходность отличается от той, что указана на вашем скриншоте. Дело в том, что Тинькофф-инвестиции кроме цены облигации включают в знаменатель накопленный купонный доход. Эту сумму при покупке облигаций вы потратите дополнительно к ее цене. Вот как выглядит такая формула для облигации из вашего скриншота:

39,59 × 2 / (1019,49 + 36,33) = 7,5%

Что такое доходность облигации к погашению

Доходность к погашению — это доходность облигации с учетом ее цены и при условии, что инвестор владеет облигацией до погашения. Погашение, напомню, происходит по номиналу.

Формула для расчета доходности к погашению достаточно сложна, поэтому я рекомендую пользоваться специальными сервисами и калькуляторами, например калькулятором на сайте «Русбондс».

Вот пример расчета по ОФЗ 29012:

7,9% — это купонная доходность исходя из номинала:

39,59 х 2 / 1000 = 7,92%

Учтите, однако, что рассматриваемая ОФЗ — с переменным купоном, а значит, купонная доходность может поменяться. Остальные значения должны быть понятны.

Эффективная доходность к погашению — 7,223% годовых. «Эффективная» означает, что полученные купоны реинвестируются — используются для покупки тех же самых облигаций. Под доходностью к погашению Тинькофф-инвестиции имеют в виду как раз эффективную доходность.

Приведу примерный расчет, чтобы был понятен смысл. У нас уже есть текущая доходность. Рассчитаем доходность облигации к погашению. Но имейте в виду, что данный расчет опять-таки будет актуален только для облигаций ОФЗ с постоянным купоном.

Но 1,9% мы потеряем в абсолюте за все время до погашения. Поэтому это число нужно привести к годовому показателю. Зная количество дней до погашения облигации, годовое значение получить легко.

Ваши скриншоты сделаны 4 ноября 2019 года. Соответственно, до погашения в этот момент — 3 года и 12 дней, или 1107 дней (365 × 3 + 12).

1,9% / 1107 × 365 = 0,63%

На этот процент теперь нужно скорректировать текущую доходность. Корректировать в данном случае нужно в минус, так как при погашении мы получаем убыток. Если бы мы погашали дороже, чем покупали, корректировали бы в плюс:

Это меньше, чем 7,223% из калькулятора. Главный фактор здесь в том, что мы не учитывали реинвестирование купона.

В целом доходность к погашению получилась следующая:

7,14% — примерный расчет на пальцах (без реинвестирования);

7,223% — расчет на калькуляторе на «Русбондсе» с реинвестированием купонов;

7,33% — расчет из приложения Тинькофф-инвестиции с реинвестированием купонов.

Как видите, значения везде разные. Думаю, что разница в наших расчетах и расчетах из приложения Тинькофф-инвестиции может быть связана с тем, что 4 ноября, когда вы сделали скриншоты, биржа не работала.

Учитывая, что для разных цен получается разная доходность, вам нужно использовать правильную цену — по которой купите именно вы. Я рекомендую брать ее и считать через калькулятор на «Русбондсе» либо смотреть готовые значения на сайте Московской биржи — так вы получите максимально точный расчет, в котором будут учтены именно ваши параметры сделки. Но помните, что реинвестирование купонов в будущем может произойти по цене, отличающейся от цены в дату расчета, а комиссии брокера немного снижают доходность.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

2) Добавим к первому пункту комиссию за совершение сделки и месячную комиссию за совершение сделки в месяце. Входит ли она в этот общий процент который показывает приложение и брокер?

Конечно в итоге этот пункт легко проверить, достаточно из общей прибыль по Активам вычесть общие расходы по комиссиям и сравнить какую сумму отображает брокер.

3) Добавляем к первым двум пунктам информацию по Уплате налогов, когда прибыль будет фиксироваться или будет производиться ежегодная уплата налогов.

Конечно учёт налогов поидее нужно считать как правило при фиксировании прибыли и выводе средств, но поймите это тоже ваши издержки и эти подсчитанные за вас числа будут искажать реальность.

PS: Тем не менее статья полезная и раскрывает заданные вопросы в полном объёме, просто дело в том, что только на заданные) Остальные подсчёты выполняйте сами)

PS2: Судя по описанным данным, данный вопрос был задан ещё в октябре 2019г, странно, что только сейчас последовал какой то ответ.

PS3: Я вот не пользуюсь брокером описанном в статье, но это конечно очень странно, что в информации по выплате купона не написана реальная процентная ставка которая на момент обращения письма равнялась = 7,94%.

Облигации: купонные и бескупонные, расчет доходности. Ликбез для гика, ч.2

В прошлый раз мы разложили по полочкам вопросы про стоимость денег, типы процентов, дисконтирование и форвардные ставки, а сейчас распутаем клубок с облигациями: что это за инструмент, купонные и бескупонные, как рассчитать «чистую» и «грязную» цены. А также про рыночные соглашения, историю появления облигаций и откуда возникло выражение «стричь купоны».

В основе этого поста – две мои лекции из курса Finmath for Fintech, записи которых можно найти тут: «Облигации» и «Рыночные соглашения».

#4. Облигации

Облигация – это финансовый инструмент, по которому выплачивается на заранее оговоренную сумму в заранее оговоренные периоды времени какой-то процентный доход.

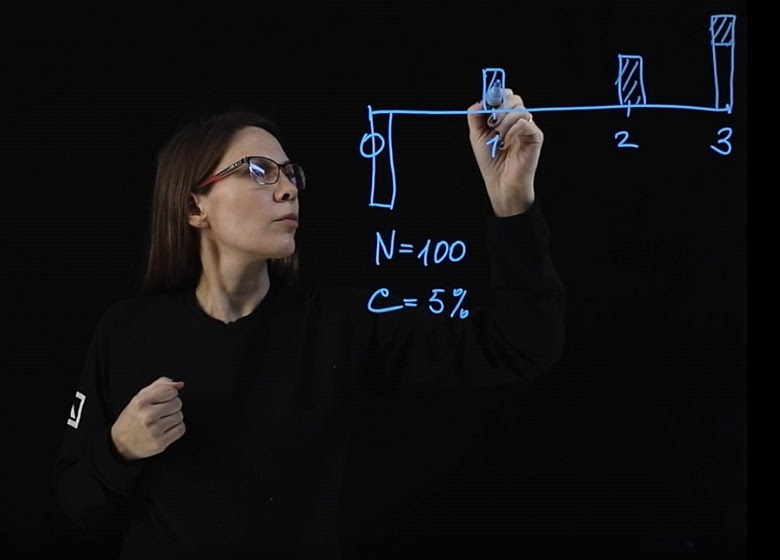

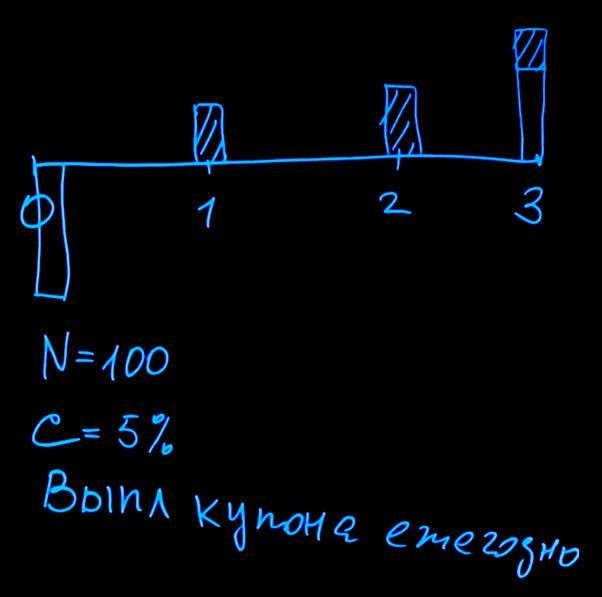

Рассмотрим, как будет выглядеть структура платежей по облигациям. Предположим, у нас есть трехлетняя облигация. При покупке облигации покупатель должен сделать платеж в размере номинала облигации. Пусть в нашем примере номинал облигации N составит 100 рублей. Регулярно будут производиться выплаты купонов по облигации. Купонный платеж измеряется в процентах. Предположим, что он равен пяти процентам (С=5%). В конце срока действия облигации (в момент погашения) держатель получает назад номинал и последний купонный платеж.

Выплаты купона, как показано на рисунке, происходят ежегодно. В принципе, эмитент облигации может назначать любую частоту выплат, например, ежеквартально или раз в полгода.

Бескупонные облигации

Есть также вид облигации, по которой купон не платится вообще – бескупонная облигация (Zero-coupon bond). Такая облигация покупается со скидкой от номинала (с дисконтом). Номинал этой облигации выплачивается при погашении, а в начале покупателем платится некоторая сумма, которая меньше номинала. Прибылью по такой облигации будет разница между ценой покупки облигации и номиналом этой облигации. Предположим, ее номинал сто рублей N=100, и дисконт по этой облигации составляет пять процентов d=5%, погашение через год. Согласно формуле дисконтирования, текущая стоимость облигации будет равна номиналу, дисконтированному по этой ставке в пять процентов.

Это пример расчета справедливой цены самой простой облигации. Следует отметить, что если бескупонная облигация со сроком действия на год выпущена не сегодня, а, скажем, полгода назад, и мы хотим ее купить, цена облигации будет выше. Потому что за счет того, что уже прошло полгода, мы будем дисконтировать по меньшей процентной ставке, и, соответственно, облигация будет стоить дороже.

Срок действия по облигациям называется maturity. В момент maturity (выплаты номинала) стоимость облигации будет равняться ее номиналу, в нашем примере – ста рублям.

Цена купонной облигации

Давайте попробуем посчитать цену купонной облигации. Способ расчета будет очень похож на расчет бескупонной облигации. Вспомним, о чем говорилось ранее про дисконтирование: для того чтобы узнать стоимость облигации, нам нужно каждый купонный платеж привести к текущему моменту времени и просуммировать выплаты. Запишем это.

Цена облигации будет состоять из трех частей: первый купон, дисконтированный по процентной ставке на один год, плюс второй купон, дисконтированный по процентной ставке на два года, и плюс последний купон, плюс номинал, или face value облигации, дисконтированный по процентной ставке на три года.

Рассмотрим, как будет выглядеть формула расчета цены облигации, если количество периодов начисления процентов не три, а больше. В общем виде мы получим сумму дисконтированных купонных доходов при значении n от единицы до T (количество периодов) плюс последняя выплата номинала нашей облигации, дисконтированная по ставке, которая действует на период времени T.

Как видите, не обязательно запоминать формулу расчета, ее легко можно вывести из общих соображений относительно того, какая структура платежей по данному продукту.

Доходность к погашению

Одним из важных показателей облигации как инструмента является понятие доходности к погашению (Yield to Maturity). Это единая процентная ставка доходности облигации, которую получит держатель в том случае, если облигацию он держит до самого погашения, то есть ждет выплаты всех купонов и номинала в конце (а не продает ее в середине). Как определить эту доходность?

Для бескупонной облигации все достаточно просто – та ставка дисконта, с которой мы покупаем нашу облигацию, и будет являться доходностью к погашению. В нашем примере при покупке с дисконтом пять процентов доходность по облигации составит пять процентов. А как быть с купонной облигацией? Дело в том, что каждый купон дисконтируется по своей собственной ставке. Пока мы опустим, каким образом рассчитываются эти ставки (они рассчитываются исходя из текущих цен инструментов). Чтобы узнать доходность облигации к погашению, нужно, зная текущую цену облигации, вместо процентных ставок, по которым мы дисконтируем, подставить единую ставку. Решив уравнение n-ой степени, можно определить размер этой самой доходности.

Стоит также отметить, что важным фактором, влияющим на цену облигации, являются процентные ставки. Если мы держим облигацию до погашения, то на нас изменение процентных ставок никак не влияет, потому что нам не важно, как меняется текущая цена облигации, мы ее держим ради купонного дохода. Если же мы хотим облигацию продать в течение срока ее действия, то важно понимать, что изменение процентных ставок приводит к изменению цены облигации.

Так, если мы сегодня купили облигацию за сто рублей, то при росте процентных ставок цена облигации изменится, облигация будет стоить дешевле. Изменение процентных ставок и цены облигации обратны – если процентные ставки растут, цена облигации снижается, и наоборот (если процентные ставки снижаются, то цена облигации растет).

Немного истории

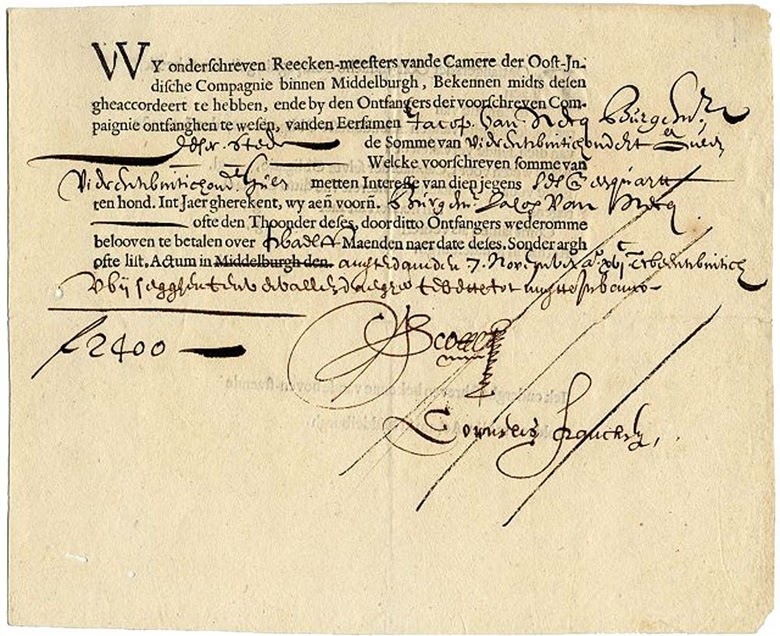

Как вы думаете, когда впервые появилась облигация? Честно говоря, когда я впервые узнала об этом финансовом инструменте, я думала, что это что-то, что было изобретено в XIX веке для торговли на американских биржах. Оказывается, первые облигации были изобретены шесть веков назад. Одним из первых эмитентов была Ост-Индская компания, которая занималась тем, что перевозила специи, и ей было даже совершено несколько крупных географических открытий. Это была крупнейшая компания своего времени, ее капитализация в пересчете на нынешние деньги составляла более семи триллионов долларов. Это больше, чем капитализация Apple и Google. Неудивительно, что такая огромная компания активно привлекала заемные средства на свои масштабные экспедиции. На изображении ниже вы можете видеть, как выглядели облигации этой компании от 1622 года.

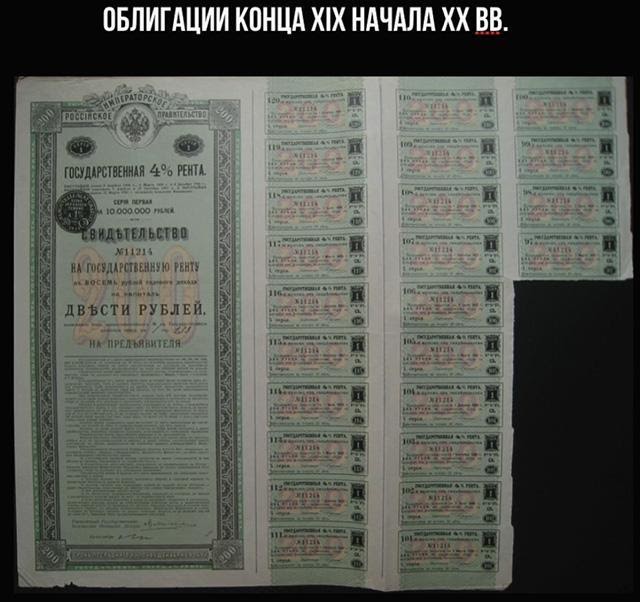

Уже в девятнадцатом веке облигации использовались массово. Так, например, облигации выпускались Российской империей.

Примерно в то же самое время в обиходе появилось выражение «стричь купоны». Когда мы сегодня произносим эту фразу, мы подразумеваем, что какой-то человек получает фиксированный доход, не прикладывая к этому усилий.

Все дело в том, что в XIX веке облигации выпускались на листе бумаги, который представлял из себя саму ценную бумагу и часть, на которой располагались купоны.

В каждом купоне указывался размер выплаты по этому купону и время, когда можно прийти и получить выплату. Для того, чтобы купон оплатили, необходимо было вырезать его из листа бумаги и предъявить. Владельцы облигаций стригли купоны и получали доход со своих вложений.

Кто может выпустить облигации? Ограничений нет, и эмитентом облигации может быть кто угодно. Облигации выпускают государства, городские муниципалитеты, коммерческие компании. Даже мелкие компании могут выпустить свои облигации. В зависимости от эмитента облигации будут иметь разное кредитное качество. Эту тему мы рассмотрим чуть ниже.

#5. Рыночные соглашения

На рынке существуют определенные соглашения, которыми пользуются все его участники. При заключении сделок эти соглашения отдельно даже не оговариваются — это, своего рода, общее понимание. Касается оно и цен на облигации.

Цена облигации – это по сути процент от номинала облигации. Допустим, номинал облигации — тысяча или десять тысяч рублей. Если мы попросим продавца облигации назвать ее цену, он назовет цифры, например, 98, 100 или 105. Эти числа определяются процентами от номинала облигации, то есть цена облигации – это процент от ее номинала. Таким образом, если нам называют цену меньше ста, это означает, что облигация торгуется со скидкой (с дисконтом). Если облигацию нам продают за сто – означает, что ее продают по номиналу (Par Value). Ну, а если цена на облигацию оказывается выше ста, значит, она торгуется с премией.

Почему облигация может продаваться с дисконтом либо с премией? Если процентная ставка по купону выше существующих рыночных процентных ставок, то такая облигация скорее всего будет продаваться с премией, потому что это возможность для покупателя облигации заработать больший купонный доход, чем по другим существующим на рынках инструментам. Поэтому данная возможность закладывается в цену облигации, при приобретении покупатель платит больше, чем номинал.

Аналогично с дисконтированием. Если у нас получается, что процентная ставка по купону ниже, чем существующие на рынке процентные ставки, то покупателю будет предложена скидка от номинала облигации для того, чтобы он эту облигацию купил.

Соглашение о подсчете дней

Еще одним важным рыночным соглашением на рынке облигаций является соглашение о подсчете дней (Day count convention). Вспомним формулу расчета цены облигации и обсудим, что же такое Day count convention.

Цена облигации равняется сумме дисконтированных купонных платежей плюс дисконтированный номинал облигации. В частном случае, если у нас происходит начисление купонного дохода чаще, чем раз в год, то так как ставка rn выражена в годовом выражении, то должен появиться множитель. Он будет приводить эту ставку к той частоте начислений, которая предусмотрена эмитентом облигации.

Предположим, начисление происходит ежеквартально, то есть четыре раза в год. Тогда каждая ставка rn должна быть умножена на одну четвертую. Казалось бы, все просто, но не тут-то было. В зависимости от рынка и от эмитента существует понятие Day count convention. Оно говорит о том, что в качестве множителя степени нужно использовать текущее количество дней (например, в квартале или в месяце), прошедшее между купонными выплатами, деленное на 360 или 365.

В литературе можно встретить следующие выражения:

Кроме этого, встречается запись ACT/ACT. Таким образом, если начисление купонного дохода происходит ежемесячно и в текущем месяце 31 день, мы должны считать как 31/365(или 31/366 для високосного года). Также удобно использовать соглашение, когда независимо от месяца и от года множитель для вычисления выплат для дисконтирования купонов выбирается 30/360.

Грязная и чистая цены

Еще одним рыночным соглашением является соглашение о цене облигации. Существует понятие так называемой «грязной» и «чистой» цены облигации. Чистая цена облигации – это цена облигации без накопленного купонного дохода.

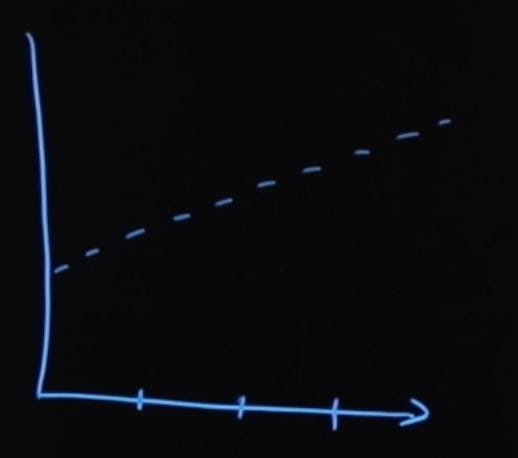

Изобразим графически, как меняется стоимость облигации. Допустим, у нас есть облигация, и через определенные периоды времени должно происходить начисление купона по ней. Если мы не учитываем купонные начисления, то цена облигации меняется примерно так:

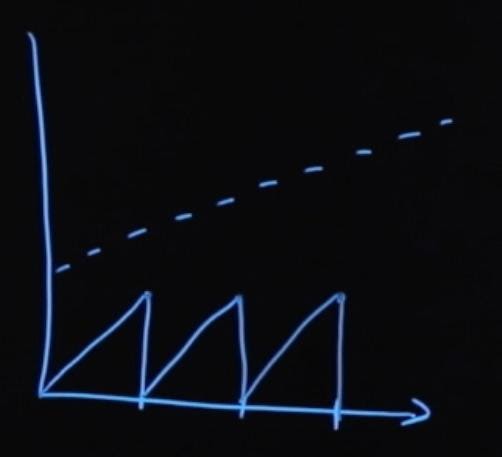

Однако из-за того, что есть купонный доход, который с каждым днем в периоде становится все больше и больше, этот купонный доход будет начисляться, выплачиваться и обнуляться в конце каждого периода начисления купона.

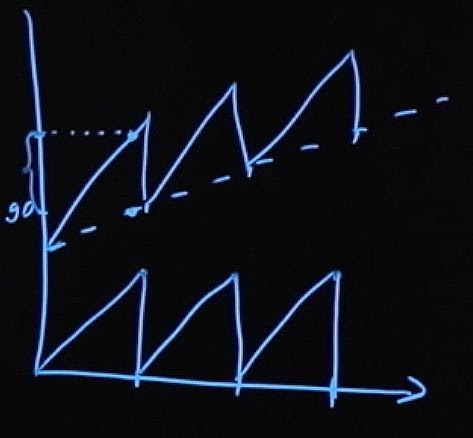

Если мы сложим эти два графика, то увидим, что цена облигации меняется примерно так:

Когда мы смотрим в какой-то информационный терминал, или кто-то предлагает нам облигацию по какой-то цене, она всегда предлагается нам по чистой цене (пунктирная линия). Происходит это потому, что это удобно – смотря на цену, мы лучше понимаем взаимосвязь цены с процентными ставками и можем не учитывать накопленный купонный доход. При этом, когда при покупке облигации происходит расчет по ней, всегда выплачивается грязная цена облигации (чистая цена, которая котировалась, плюс процентный доход, который на тот момент накопился).

Поэтому, покупая облигацию по чистой цене 90, вы должны также иметь средства, чтобы доплатить продавцу надбавку в виде купонного дохода по этой облигации.

Это, пожалуй, все основные моменты, которые следует знать, когда мы говорим о ценах на облигации и о том, как они котируются и рассчитываются.

Что влияет на цены облигаций? Как было сказано ранее, связь цены облигации и процентных ставок на рынке имеет обратно пропорциональную зависимость. Также на цены облигации влияет и время, оставшееся до погашения. Изобразим это схематически.

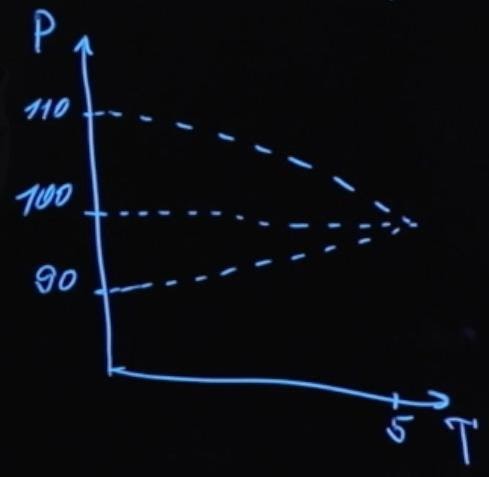

Допустим у нас было три облигации. Одна торговалась по номиналу, еще одна торговалась с какой-то премией, и третья облигация торговалась с дисконтом. Будем считать, что все три облигации имели одинаковый срок погашения – пять лет. Цена этих облигаций будет меняться в зависимости от времени до погашения:

P – цена, а T – время, оставшееся до погашения. Облигации, которые продаются с премией, по мере приближения к моменту погашения падают в цене до номинального значения. Облигации которые продаются со скидкой, по мере приближения к моменту погашения растут в цене до номинального значения. Стоимость облигации, продаваемой по номиналу, не зависит от оставшегося времени до погашения.

Обратите внимание, что это касается только зависимости цены от времени до момента погашения. На стоимость облигации может влиять целый ряд иных факторов, например, изменение процентных ставок на рынке, которое оказывает свое отдельное влияние (при росте процентных ставок цена облигации уменьшается, при снижении процентных ставок цена облигации растет).

Пример с использованием грязной и чистой цен и соглашением о подсчете дней

У нас есть облигация на три года. Купон, который выплачивается по этой облигации, равняется 5%. Доходность этой облигации равняется 4,5%. Доходность по-английски звучит как Yield to Maturity, и далее для удобства мы будем использовать английский акроним YMT.

Купон по облигации выплачивается раз в год. Выглядит это так: в течении года накапливается купонный доход и выплачивается в конце года. То же самое происходит во второй год. В третий год выплачивается купонный доход, и возвращается номинал облигации держателю.

Наша облигация выпущена 15 мая 2019 года, а 1 июня 2019 года мы решили ее кому-то продать. Какая должна быть цена? Давайте вспомним, что цена облигации равняется сумме дисконтированных купонных платежей плюс дисконтированный номинал нашей облигации.

Отсюда мы получим следующее: до выплаты первого купона пройдет 349 дней. До выплаты второго купона — 714 дней. И последний купон вместе с номиналом облигации будет выплачен через 1079 дней.

Эти дни нам нужны для того, чтобы точно рассчитать купонные выплаты, используя соглашение о подсчете дней.

Будем использовать здесь соглашение о подсчете дней в следующем виде: ACT/365. Тогда цена облигации будет равна купону (5%), умноженному на номинал облигации, который равен 100, деленному на единицу плюс процентная ставка доходности, в степени 349/365 (это то количество дней, которое у нас остается с момента покупки до выплаты первого купона).

Аналогично следующий купон: пять, деленное на единицу плюс доходность, в степени 714/365 (это сколько осталось до выплаты второго купона). И купон плюс номинал облигации, который будет выплачен в конце третьего года, деленное на единицу плюс доходность, в степени 1079/365. Все это будет равняться 101,57.

Что это за цена? Это грязная цена облигации. Потому как она включает в себя весь накопленный купонный доход при выплате в первый год. Но мы покупаем облигацию и выплачиваем при этом продавцу накопленный купонный доход за первые 17 дней. Чтобы вычислить чистую цену, нам необходимо посчитать накопленный купонный доход, который будет равняться купону (5 рублей), умноженному на 17/365 (это то, сколько держатель облигации получал доход), что в итоге будет равняться 0,23 руб.

Тогда мы можем посчитать, чему будет равна чистая цена облигации. Та самая, которую мы можем увидеть в информационном терминале.

PC (цена чистая — clean) равняется PD (цена грязная — dirty) минус накопленный купонный доход. Подставим значения, и у нас получится:

PC = 101,57 — 0,23 = 101,34

Легко увидеть, что мы получили бы совершенно другую цену, если бы соглашение о подсчете дней было бы другое. Вот почему важно учитывать соглашение о подсчете дней, действующее для конкретного инструмента на том рынке, на котором вы его покупаете.