что такое денежный поток проекта

Что такое денежный поток

Ежеквартально все компании публикуют свою отчётность. На неё пристально смотрят инвесторы, которые зачастую руководствуются изменением динамики различных показателей отчетов в принятии решений о денежных вложениях. Причём компании, чьи акции торгуются на бирже, публикуют отчетность по МСФО (международным стандартам финансовой отчетности), которая предполагает наличие балансового отчёта, отчёта о прибылях/убытках, отчёта о движении денежных средств и о движении акционерного капитала. Естественно, более перспективной для получения прибыли и вложений будет компания, деятельность которой способна в большей мере генерировать денежные средства.

Чтобы понимать, как в компании используются деньги, стоит обращать внимание на отчёт о движении денежных средств и такую величину, как денежный поток. О том, что относится к денежным потокам и как они рассчитываются, расскажет наша сегодняшняя статья.

Содержание данного отчёта утверждено Приказом Министерства финансов Российской Федерации от 02.07.2010 № 66н (в редакции Приказа Минфина РФ от 05.10.2011 № 124н). Данный отчёт показывает источники получения компанией денежных средств и направления их расходования. Отчёт содержит в своей структуре три группы направления денежных движений: от операционной, инвестиционной и финансовой деятельностей компании.

Что касается операционной деятельности компании, то эта группа данных отчёта показывает движение денежных средств от основной деятельности, куда входит расчёт с поставщиками, оплата труда, а также денежные средства, полученные за реализацию товаров и услуг и прочее. Движение денежных средств от инвестиционной деятельности показывает их направления в реализации более долгих процессов, таких как приобретение и продажа основных средств, прочих долгосрочных активов, а также прочие доходы от ранее сделанных инвестиций. На практике инвестиционная деятельность часто бывает расходной графой, так как компании требуются средства на стратегическое развитие. Основной направленностью финансовой деятельности компании является получение прибыли от управления временно свободными денежными средствами, которые компания может как привлекать, так и вкладывать.

Из отчёта о движении денежных средств инвесторы делают выводы о денежных потоках (Cash Flow) от указанных видов деятельности, которые показывают, какая сумма от определённого вида деятельности осталась в итоге в компании за отчётный период. Соответственно, разделяют операционный денежный поток, денежный поток от инвестиционной деятельности и денежный поток от финансовой деятельности. Причём данные потоки могут быть как положительными (приносить деньги в компанию), так и отрицательными (представлять из себя затратные статьи).

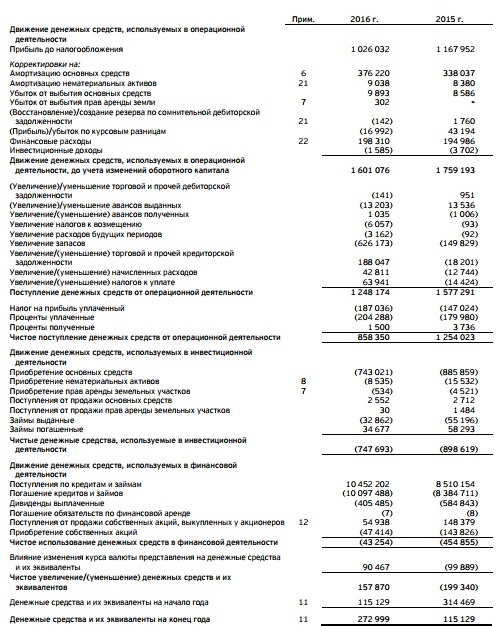

Если посмотреть представленную отчётность «Магнита», то видно, что денежный поток от операционной (Cash Flow from Operation (CFO)) деятельности составил 858 350 тыс. долл. США. Денежный поток от инвестиционной деятельности (или Cash Flow from Investing (CFI)) составил747 693 тыс. долл. США, а денежный поток от финансовой деятельности (или Cash Flow from Financial (CFF)) составил −43 254 тыс. долл. США.

Исходя из представленных чисел, можно вычислить показатель чистого денежного потока компании (Net Cash Flow (NCF)), который будет равен сумме трех ранее описанных денежных потоков: операционного, инвестиционного и финансового. То есть в нашем случае — равного 858 350 + (-747 693) + (-43 254), что составит 67 403 тыс. долл. США.

Выделяют также свободный денежный поток компании (или Free Cash Flow (FCF)), причём его наиболее используемая инвесторами вариация называется «свободный денежный поток фирмы» (или Free Cash Flow Firm (FCFF)) и используется для оценки привлекательности компании инвесторами с точки зрения генерируемых свободных денежных средств.

Как определить свободный денежный поток компании? FCFF вычисляется как разность между NCF (67 403 тыс. долл. США) и CapEx (Capital Expenditure — капитальными затратами). Величина CapEx определяется из отчёта о движении денежных средств как сумма значений граф отчёта об инвестиционной деятельности «Приобретение основных средств» — 743 021 тыс. долл. США и «Приобретение нематериальных активов» — 8 535 тыс. долл. США. CapEx «Магнита» равен 751 556 тыс. долл. США. Соответственно, FCFF равен разности представленных показателей 67 403 тыс. долл. США — 751 556 тыс. долл. США, что составляет −684 153 тыс. долл. США.

Правильное понимание того, что входит в денежный поток компании, является основой для принятия решения о целесообразности осуществления инвестиций в ту или иную компанию. Но, как и любой другой показатель фундаментального анализа, денежный поток целесообразно рассматривать как в комплексе с другими показателями фундаментального анализа, так и сравнивая денежные потоки других компаний внутри отрасли, причём за несколько отчётных периодов.

Денежный поток инвестиционного проекта: правила определения и примеры

Для чего осуществляются инвестиции? Понятно, что одной из главных целей инвестиционного проекта зачастую является получение дополнительного дохода. Инвестор предполагает, что за вложение своих ресурсов, например, финансовых или временных, он получит дополнительный денежный поток (Cash Flow).

Тогда встает вопрос, что такое денежный поток инвестиционного проекта, каких видов он бывает и как правильно его рассчитать. Разберемся с этими вопросами подробно.

Что такое денежный поток проекта?

В конечном итоге инвестора интересует эффективность проекта. Но она напрямую зависит от времени, на протяжении которого будет производиться оценка.

Таким образом, эффективность инвестиционного проекта оценивается в течение расчетного периода, охватывающего временной интервал от начала проекта до его прекращения.

Именно этот расчетный период и называется горизонтом расчета.

Расчетный период разбивается на шаги – отрезки, в пределах которых производится агрегирование данных, используемых для оценки финансовых показателей.

Следовательно, за шаги расчета могут быть приняты: года, кварталы, месяцы и т.д.

Однако, надо понимать чем мельче шаг, тем более, с одной стороны, более точными будут расчеты, а, с другой стороны, увеличение количества периодов приведет к повышению трудоемкости расчетов, а следовательно и к увеличению финансовых затрат.

Денежный поток инвестиционного проекта – это зависимость от времени денежных поступлений и платежей при реализации инвестиционного проекта, определяемая для всего расчетного периода (на каждом шагу расчета).

На каждом шаге значение денежного потока характеризуется:

Виды потоков (Cash Flow)

Денежные потоки от операционной деятельности – потоки, являющиеся результатом тех операций, которые не являются операциями по инвестиционной или финансовой деятельности компании.

Операционная деятельность включает всю основную деятельность компании.

Денежные потоки от финансовой деятельности – поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного или паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие денежные потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности предприятия.

Денежные потоки от инвестиционной деятельности – потоки от инвестирования предприятием средств в финансовые активы и основные средства (здания, сооружения и оборудование) или продажи таких активов.

Суммарный денежный поток состоит из потоков от отдельных видов деятельности: операционной, финансовой, инвестиционной.

Следовательно, формула потока будет выглядеть следующим образом:

Таким образом, чтобы определить денежный поток предприятия в целом или поток от конкретного проекта, надо сложить потоки от 3 видов деятельности: операционной, инвестиционной и финансовой.

Примеры положительных и отрицательных потоков от различных видов деятельности

Денежный поток от операционной деятельности

Этот вид потока образуется в результате осуществления основой деятельности предприятия.

Операционными расходами являются:

Денежный поток от финансовой деятельности

Финансовый поток напрямую связан с финансовой деятельностью предприятия, в рамках которой идет привлечение финансовых ресурсов для осуществления инвестиционного проекта.

Эти ресурсы могут быть собственными, когда инвестор вносит свои активы, и заемными. В качестве заемных ресурсов могут выступать, например, банковские кредиты или же займы.

Соответственно, если бизнес открывался за счет заёмных средств, то погашение тела кредита, будет отражаться в финансовом потоке.

Однако, следует обратить внимание, что проценты по кредиту относятся к операционной деятельности.

| Наименование показателя | шаг 0 | шаг 1 | … | шаг Т |

| 1. Собственный капитал | ||||

| 2. Краткосрочные кредиты | ||||

| 3. Долгосрочные кредиты | ||||

| 4. Погашение задолженностей по кредитам | ||||

| 5. Выплата дивидендов | ||||

| 6. Чистый денежный поток от финансовой деятельности (п.1 + п.2 + п.3 – п.4 – п.5) |

Денежный поток от инвестиционной деятельности

Отрицательный денежный поток отражает затраты на запуск проекта. Тогда как положительный поток обусловлен реализацией оставшегося оборудования, сокращением оборотного капитала и т.д.

| Наименование показателя | шаг 0 | шаг 1 | … | шаг Т |

| 1. Закупка основных средств | ||||

| 2. Пополнение оборотных средств | ||||

| 3. Реализация старого оборудования | ||||

| 4. Сокращение оборотного капитала | ||||

| 5. Чистый денежный поток от инвестиционной деятельности (п.3 + п. 4 – п.1 – п.2) |

Упрощенная схема расчета денежных потоков от реализации инвестиционного проекта:

Таким образом, денежный поток проекта упрощенно может быть рассчитан по следующему алгоритму:

Следует заметить, что в алгоритме фигурирует именно изменение показателей. Это связано с тем, что в расчет должны браться только показатели по новому проекту.

Например: Если у рамках существующего бизнеса вы решили открыть еще одно направление, то инвестиции, выручка, текущие затраты и т.д., необходимо брать только по этому новому бизнесу.

То есть, если у Вас, например, был кондитерский цех, который производил пирожное, а Вы решили запустить линию по производству тортов, то и выручка и затраты для оценки эффективности проекта необходимо брать именно по этому направлению.

Это и понятно, ведь выручку от продажи пирожного предприятие и так получало. С точки зрения бизнеса интересна эффективность нового проекта.

Пример расчета чистого денежного потока и чистого дохода инвестиционного проекта

Зная, что кумулятивный денежный поток складывается из потоков от трех видов деятельности, можно легко на примере его рассчитать.

При этом необходимо понимать, что бизнес-проект не сможет функционировать в условиях отрицательного кумулятивного потока, так как возникнут кассовые разрывы. Следовательно, если на каком-то шаге прогнозируется отрицательный накопленный денежный поток, то в проект необходимо привлечь дополнительное финансирование.

Дисконтирование денежных потоков: что и за чем…

Однако в связи с тем, что инвестиционные проекты зачастую бывают достаточно длительными, они не могут не подвергаться инфляции.

Инфляция присуща любой стране и влияет на обесценение денежной массы. А следовательно, денежные потоки также обесцениваются за счет инфляции. И на 1000 рублей через 5 лет инвестор сможет купить гораздо меньше товаров.

Поэтому для более точной оценки эффективности инвестиций с учетом фактора времени принято дисконтировать потоки проекта. Для этого необходимо использовать ставку дисконтирования (норму прибыли).

Ниже, нажав на кнопку, можно проверить, насколько хорошо Вы разбираетесь в

инвестиционном анализе :

Денежный поток

Денежный поток — это процесс, связанный с движением денег в организации. Он показывает, откуда поступают средства, куда они уходят, каков остаток. Расчет может вестись как для одного направления деятельности, так и для всего бизнеса в целом.

Хозяйственная деятельность любой компании связана с передвижением средств, выплатами, расходами и т.д. Денежные потоки бывают нескольких видов, но все они объединяются в единую систему, которая позволяет управлять ресурсами организации.

Синхронизация потоков напрямую влияет на развитие компании. Без них нельзя сделать компанию эффективной. Во многом из-за него одни компании долго работают на рынке, а другие стремительно закрываются. Грамотная система управления финансами и распределения денежных средств позволяет оптимизировать хозяйственную деятельность и подготовить почву для экономического процветания компании. Контроль за движением денежных средств позволяет оценить ситуацию и понять, на верном ли пути находится компания, или есть смысл несколько скорректировать стратегию ее работы.

Cash Flow (CF): виды денежных потоков

Денежные потоки классифицируются по нескольким признакам:

По направлениям:

По уровням управления бывают потоки:

Если финансовое управление хорошо работает, то оно помогает вовремя оценивать и анализировать пробелы в финансовом управлении и принимать антикризисные меры.

По видам деятельности:

По отношению к компании:

По методу исчисления:

Обычно компания оценивается с точки зрения чистого и свободного денежных потоков.

Свободный денежный поток

FCF — оставшиеся после расширения активов деньги. С его помощью измеряется состоянии компании. Он может измеряться для фирмы или для акционеров.

Это не стандартный бухгалтерский показатель, его нет в привычных отчетах. Он считается отдельно от всего и применяется для оценки финансового состояния организации. Его не отражают в деловых документах, но часто раскрывают в презентациях и пресс-релизах.

Зачем нужен свободный денежный поток? Он отражает количество денег, которые компния смогла заработать в ходе своей работы. В отличие от показателя прибыли, FCF демонстрирует успешность предприятия в генерации денежных потоков, которые могут пойти на:

FCF (а именно его изменения) влияет на цену акций организации. Чем больше денежные потоки, тем их стоимость. Хотя, конечно, в этом правиле бывают свои исключения.

Чистый денежный поток

Чистый денежный поток (NCF) — один из главных показателей, которые применяются в инвестиционном анализе. Он демонстрирует разницу между положительными и отрицательными направлениями потоков за определенный промежуток времени. Это позволяет оценить способность компании увеличивать свою привлекательность для инвесторов. NCF — средства, полученные компанией от операционных, финансовых и инвестиционных мероприятий.

Может возникнуть справедливый вопрос: какой показатель считается «чистым». Расчет показателя не требует долгих расчетов, это всего лишь разница между разнонаправленными денежными потоками. Для его вычисления проводят анализ двух показателей и складывают их вместе.

С помощью NCF определяют:

Разные направления деятельности организации связаны как с оттоком, так и с притоком средств. Для расчета NCF учитываются его подвиды: операционный поток, финансовый и инвестиционный. Это помогает оценить риски и понять, если ли смысл ли вкладываться в данный проект или его нет. Другими словами, показатель помогает оценить стоимость организации или отдельного проекта инвестирования.

Как проводится анализ потока денежных средств

Он может выполняться с помощью прямого и косвенного способов.

Прямой подразумевает вычисление притока и оттока денег. Основой для расчетов выступает выручка. Косвенный метод анализа учитывает движение денег и позволяет корректировать чистую прибыль — именно она является базой для анализа.

Прямой метод отражает итоги денежных оборотов за определенный период времени. При этом выполняется группировка операций по нескольким видам деятельности:

Анализ финансовой деятельности прямым методом помогает определить уровень платежеспособности компании и контролировать движение денежных средств. Как говорилось выше, базовой информацией являются данные о прибыли или убытке компании. Затем выполняется корректировка сумм, не связанных с передвижением потоков.

Косвенный метод анализа позволяет понять различия между чистой прибылью или убытком за отчетный период и результатом перемещения финансовых потоков, который имел место в то же время.

Дисконтирование денежных потоков

Дисконтирование — приведение стоимости ожидаемых платежей к настоящему времени. Оно основывается на законе убывающей стоимости денег: деньги имеют способность утрачивать свою стоимость, поэтому точкой отсчета должен быть настоящий момент оценки. Все прибыли и убытки при этом приводятся к текущему моменту.

Для этого необходимо найти коэффициента дисконтирования. Формула:

где:

r – ставка дисконтирования,

i – номер отрезка времени.

где:

DCF– дисконтированный денежный поток;

CF – денежный поток;

r – ставка дисконтирования;

n – число временных периодов.

Главным показателем в этой формуле является ставка дисконтирования. Она демонстрирует размер прибыли, которая будет при вложении в проект. Ставка дисконтирования может включать информацию по инфляции, доходности, процентах от вкладах в банках и т.д.

Квадрант денежного потока

Квадрант денежного потока — инструмент, созданный миллионером Робертом Кийосаки. Он создан для оценки перспектив своего развития. В соответствии с ним все люди делятся на четыре типа:

Подавляющее большинство людей находятся в секторе E. Они работают около 40 часов еженедельно и живут лишь на зарплату. Здесь размер заработка напрямую зависит от количество сил, которые вложены в работу. Доход всегда меняется пропорционально усилиям.

Сектор самозанятости — владельцы малого бизнеса. Они обладают высоким профессионализмом и не хотят зависеть от других. Как и в предыдущем секторе, здесь заработок зависит от усилий.

Сектор владельцев бизнеса — тех, у кого в подчинении более 500 сотрудников. Они не управляют компанией самостоятельно, этим занимаются профессиональные кадры. Они разработали схему, при которой получают доход даже не проводя по 40 часов в офисе. Это делает за них сектор E.

Сектор инвесторов — сюда, по версии Кийосаки, относятся менее 1% людей. Они не работают, как все остальные, их доход не зависит от усилий. Работают за них акции, инвестиции и доходы от аренды и т.д. Равняться предлагается именно на них.

Методы расчета денежного потока

Общий метод расчетов чистого денежного потока выполняется так:

NCF = ПДП-ОДП

где:

ПДП — приток средств;

ОДП — отток средств.

Кроме того, расчеты, как и анализ, выполняются прямым и косвенном методом.

Расчет доходов прямым методом производится по формуле:

ЧДП(ОД) = В + АП + ПП — С — СЗ — НП — ДВ

где:

В — доход от продажи продуктов;

АП — авансы;

С — суммарные доходы по материальным ценностям;

ПП — прочие поступления от покупателей;

СЗ — расходы на оплату работы специалистов;

НП — налоговые платежи;

ДВ — прочие выплаты.

Расчет косвенным методом делается так:

ЧДП(ОД) = ЧПР(ОД) + AM + ЗП + ДЗ + КЗ + ФВ + ДБ + РП + АВП + АВВ+ РБ

АМ — амортизация;

ЗП — изменение (здесь и далее) запасов;

ДЗ — дебиторской задолженности;

КЗ — кредиторской задолженности;

ФВ — финансовых вложений;

ДБ — ожидаемых доходов;

РП — резервов ожидаемых расходов и выплат;

АВП — полученных авансов;

АВВ — выданных авансов;

РБ — будущих расходов.

Пример расчета денежных потоков

Итого: 124 тыс. руб.

Итого: – (-) 84 тысячи рублей.

Итого: 83 тысячи рублей.

Получается, что чистый денежный поток равен:

124 — 84 + 83 = 123 тыс. руб.

На нашем примере, есть приток финансов, значит работа проекта эффективна. В отчетном периоде был погашен кредит, оплачено пользование земельным участком, совершена покупка оборудования и ряд других дорогостоящих операций. А чтобы избежать проблем, пришлось взять дополнительный банковский кредит.

Главный совет: для четного контроля движения средств нужно регулярно проверять приток денег от деятельности и изучать график продаж. Также можно проанализировать статьи расходов, выделить из них самые затратные и контролировать их более внимательно. Готовить детальный отчет по показателям смысла нет: они быстро меняются и могут сбить с толку.

Кроме того, регулярно обновлять данные по статьям энергозатратно, а для понимания картины достаточно иметь общее представление о ситуации. Стоит отметить, что контроль денежного потока должен быть регулярным, через определенные промежутки времени. Это динамичный показатель, который часто и быстро меняется, поэтому еще вчера успешное предприятие завтра может стать убыточным. Важно держать руку на пульсе и следить за направлениями денежного потока. От этого зависит эффективность и срок жизни организации.

Виды денежных потоков: операционный, инвестиционный, финансовый

Автор: Лейла Залялутдинова, финансовый директор компании Нескучные Финансы

Считаешь в конце месяца деньги и видишь — расходов больше поступлений, значит, ушел в минус. Даже пришлось взять займ под процент у знакомого, чтобы выплатить зарплаты. В такой момент сердце ёкнет, а в голове возникнет вопрос: неужели все плохо?

Может быть, и нет. «Плохой» минус или «хороший» можно узнать, если разделить денежный поток по видам деятельности. На какие виды делить и в каком отчете — разберем сегодня.

Три вида денежных потоков

Предпринимателям привычно делить денежный поток на поступления и выбытия и сравнивать: если сумма затрат больше суммы поступлений, то месяц неудачный, а если наоборот — все хорошо. Это самый быстрый способ оценить положение дел в бизнесе. Однако он не самый точный, так как многое зависит от того, на что хватило денег.

Например, в один месяц переплатили за содержание офиса —обновили форму сотрудников, но в конце месяца не хватило денег на основные расходы — зарплату и аренду.

В другой — потратились на запуск новой производственной линии. Разница между поступлениями и затратами была отрицательной, но аренда, зарплаты и другие регулярные обязательства закрыли.

Если каждый месяц оценивать по итоговой сумме расходов и доходов, то они получатся отрицательными.

Однако с точки зрения видов деятельности минус в первом месяце «плохой», так как основные статьи расходов не обеспечены деньгами вовремя, а второй месяц «хороший», потому что все основные обязательства закрыты. Да и позже новый цех будет приносить дополнительную прибыль.

Чтобы понять, как это работает, разделим денежный поток по виду деятельности и рассмотрим каждый отдельно. Всего их три:

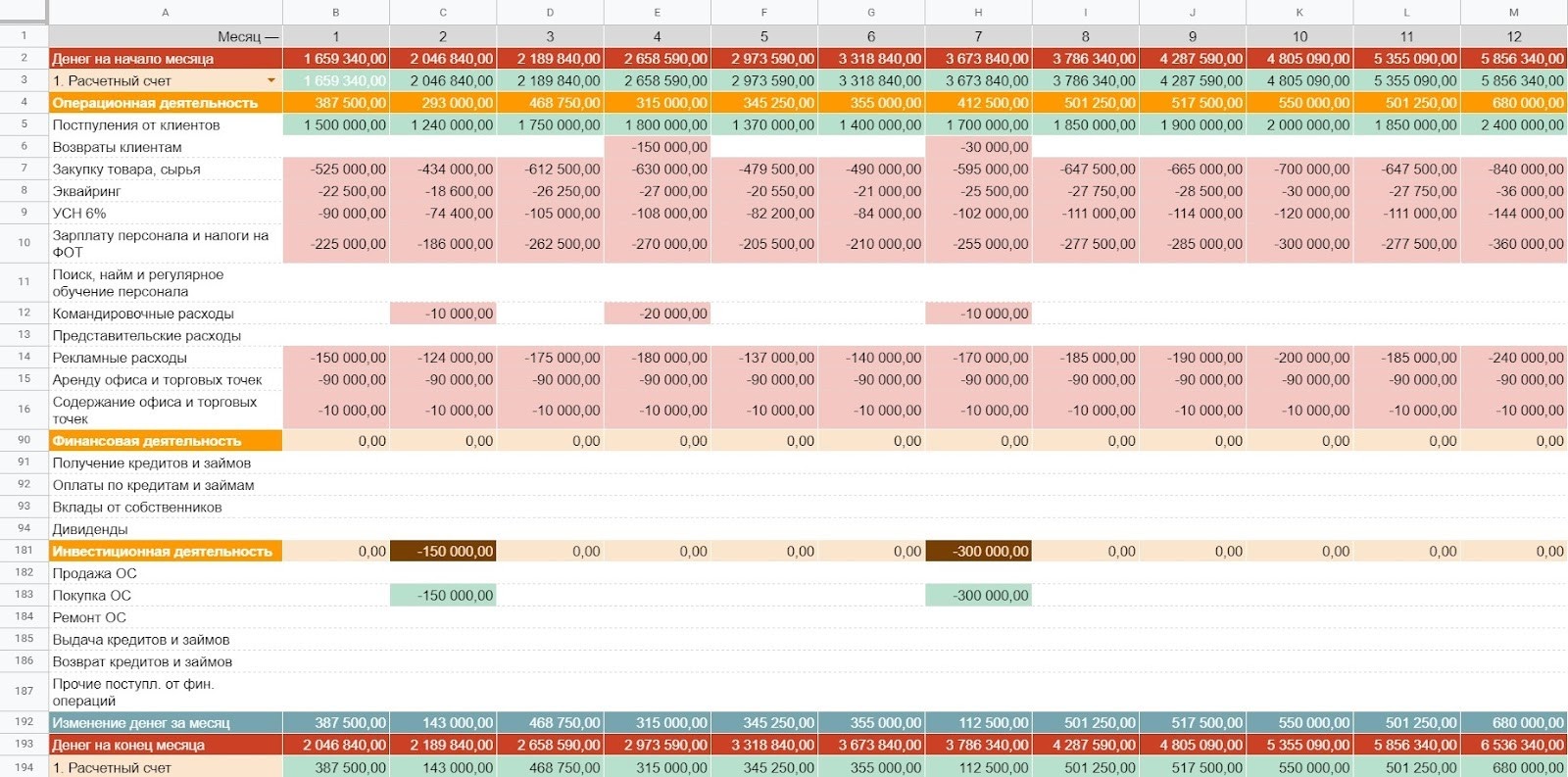

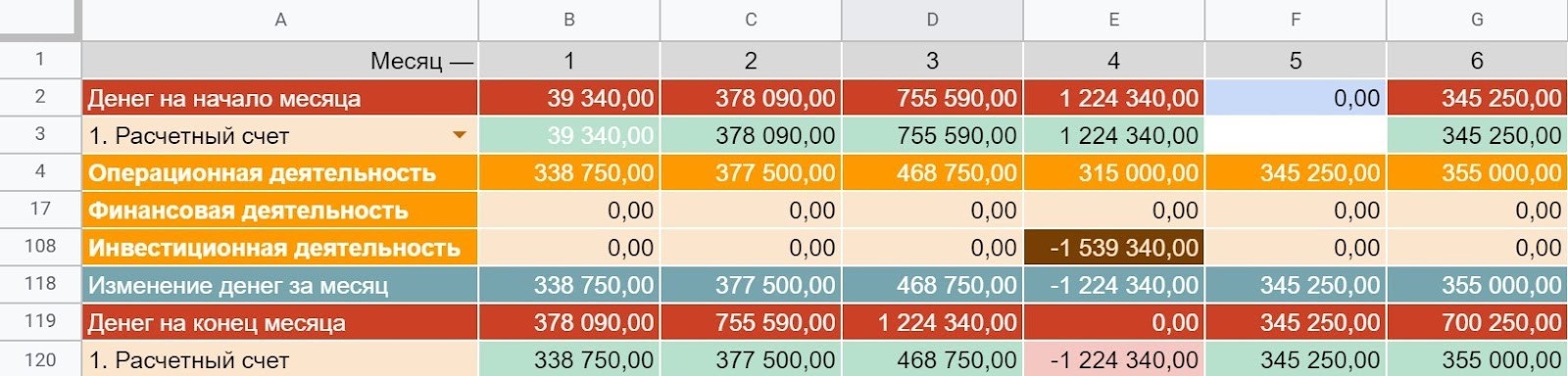

Разобраться в теме поможет отчет, в котором фиксируют фактические поступления и выбытия по видам деятельности — отчет о движении денежных средств (ДДС). Вот так он выглядит:

Пример сводного отчета о движении денежных средств

Операционный денежный поток

Операционный вид деятельности — все, что делает бизнес для достижения основной цели. У каждого бизнеса она своя: для ресторана — это приготовление вкусной еды, для мебельного завода — производство столов, стульев и шкафов, а для юридического агентства — подготовка документов и представительство в суде.

Чтобы достичь цели, каждый бизнес нанимает персонал, закупает сырье, производит товары или оказывает услуги, занимается их продвижением и продажами. Затраты на эти процессы регулярные и ежемесячно требуют оплат. Все это помогает производить продукт, который клиенты приобретают, и в компанию поступают деньги. Так вот, траты и поступления от основной деятельности компании складываются в операционный денежный поток.

Это ключевой денежный поток. Он обеспечивает устойчивое финансовое положение компании. А когда поступлений от клиентов хватает и на операционку в уже существующих торговых точках, то можно остаток направить и на развитие бизнеса.

К доходам операционного денежного потока относятся оплаты клиентов, в том числе авансы, а также возвраты от поставщиков по основной деятельности компании.

А вот какие статьи выбытий можно включить в операционный денежный поток:

Закупку товара, сырья

Зарплату персонала и налоги на ФОТ

Поиск, найм и регулярное обучение персонала

Расходы на подрядчиков

Аренду офиса и торговых точек

Содержание офиса и торговых точек

Комиссии за получение наличных денег

В зависимости от бизнеса что-то можно убрать или добавить.

Операционный денежный поток может быть:

положительным — поступлений от клиентов хватает на закрытие всех обязательств бизнеса;

или отрицательным — денег, поступивших в этом месяце, недостаточно для оплаты обязательств.

Если не планировать операционный денежный поток, то можно попасть в кассовый разрыв.

Например, в начале месяца прикинули на салфетке расходы на бизнес и решили увеличить рекламный бюджет. В этом месяце денег хватило на все, а вот в следующем нет. Оказалось, что потраченные на рекламу дополнительные деньги были нужны для оплаты трех новых сотрудников, нанятых в конце месяца.

Видно, что в феврале увеличился ФОТ и налог на ФОТ, и в этот же месяц увеличили рекламный бюджет.

В итоге, подсчет денежного потока по операционной деятельности помогает ответить предпринимателю на несколько вопросов:

Достаточно ли своих средств, чтобы обеспечить бесперебойную работу существующих точек или нужно найти какую-то сумму дополнительно? Оцениваем разницу между запланированным расходами и доходами по операционному денежному потоку.

Какую сумму доходов необходимо обеспечить, чтобы избежать кассового разрыва? Оцениваем сумму расходов по операционной деятельности.

Достаточно ли собственных средств, чтобы без угрозы операционной деятельности покупать дорогое оборудование, офис или инвестировать в новое направление? Оцениваем разницу между запланированным расходами и доходами по операционному денежному потоку накопленным итогом на промежутке в несколько месяцев.

Чтобы компания была финансово устойчивой и могла не только обеспечить операционную работу бизнеса, но также и его развитие, нужно создавать положительную разницу между доходами и расходами по операционному виду деятельности. Если эта разница от месяца к месяцу растет, то бизнес становится более устойчивым.

Когда запланировали показатели операционного денежного потока, можно переходить к планированию следующего — финансового.

Финансовый денежный поток

Финансовый вид деятельности — это выплата дивидендов собственникам бизнеса или внешнее финансирование компании. Часто встречается такая ситуация: у клиента кассовый разрыв, собственник из каких-то домашних запасов приносит денежные средства и вкладывает в кассу. Вот это будет финансовый денежный поток.

Финансовый денежный поток является вспомогательным и подпитывает основной поток при необходимости. Когда предприниматель видит временную нехватку средств в операционной деятельности, то привлекает стороннее финансирование и поддерживает устойчивость операционной деятельности бизнеса.

В финансовом денежном потоке есть также различные статьи расходов и доходов. Их основное отличие заключается в том, что деньги приходят не от клиентов по основной деятельности компании, а из других источников.

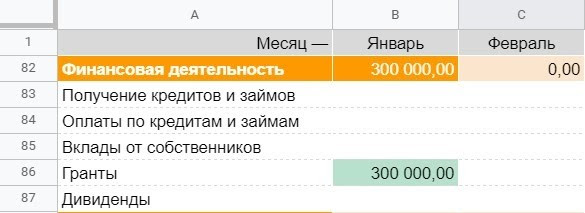

Например, в статьях поступлений могут быть:

Вклады от собственников.

А в статьи выбытий по финансовой деятельности можно отнести:

Оплаты по кредитам.

При планировании финансового потока стоит учитывать на какой основе предприниматель получает финансирование: на возмездной или на безвозмездной.

Если средства возвращать не нужно, то в отчете поступления будут отображаться в одном месяце, а выбытий в следующие периоды не будет:

Так отображается получение гранта по госпрограмме, который не нужно возвращать.

А вот кредиты и займы возвращать нужно. Тело кредита вместе с процентами вписывается в статью расхода «Возврат кредитов и займов» и тогда нужно следить, чтобы в месяцы выплаты кредита или займа хватало дохода от операционной деятельности на все обязательства бизнеса, включая кредитные.

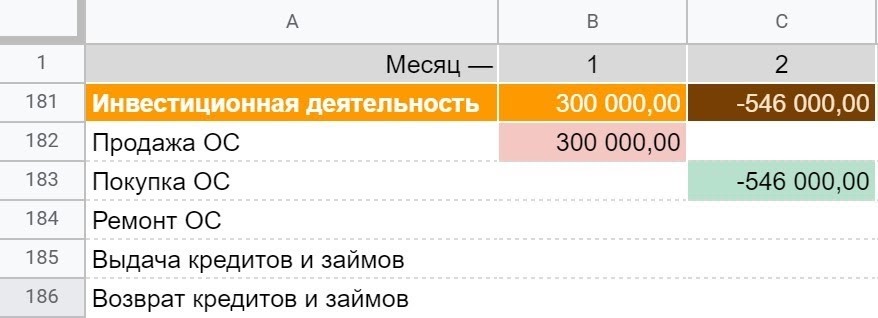

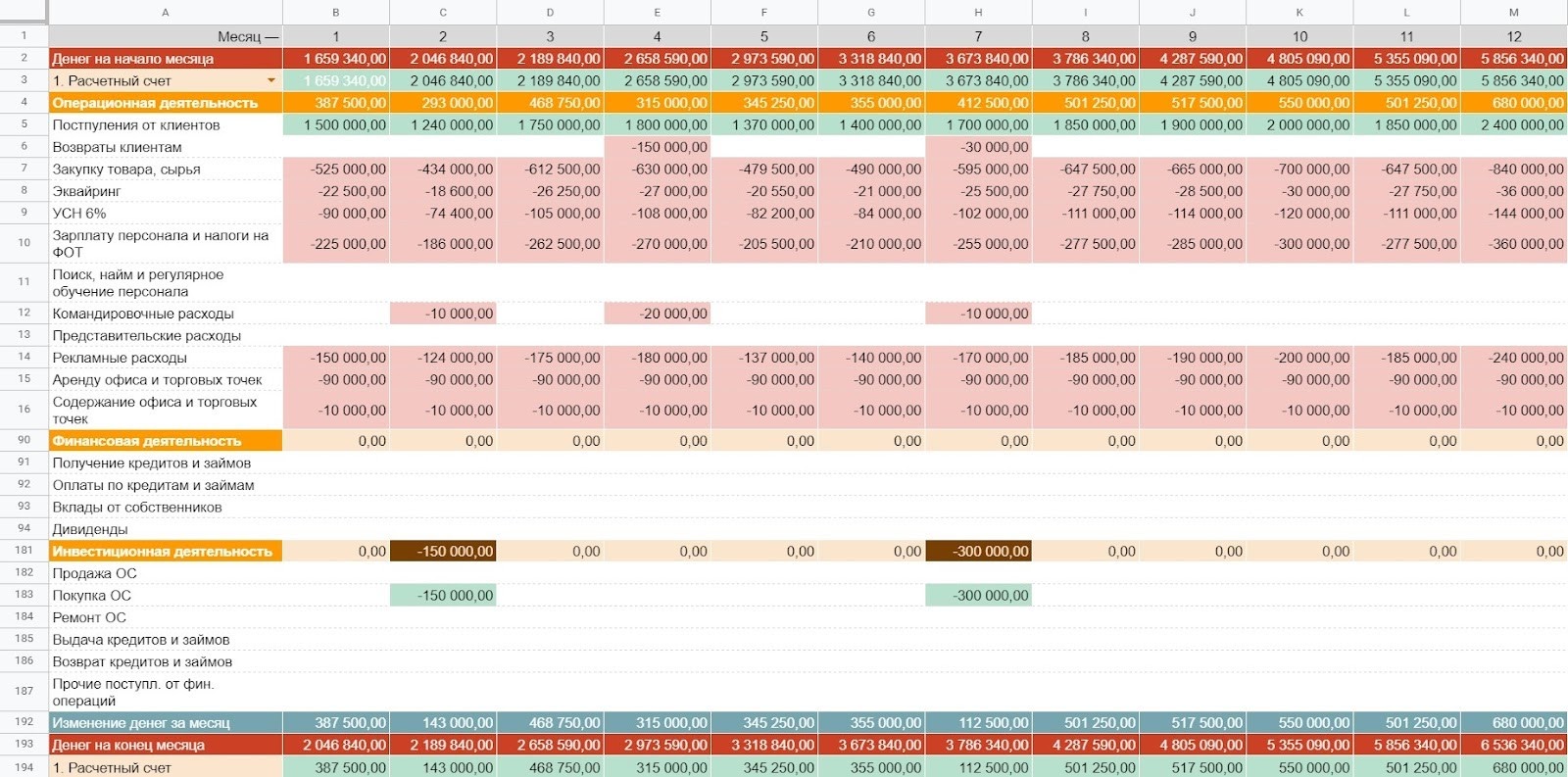

Так выглядит получение и оплата кредита в течение года. Заметьте, что здесь операционного дохода хватает и на операционку, и на кредиты

После уплаты обязательств внутри бизнеса и по внешним финансовым обязательствам можно перейти к следующему виду деятельности — инвестиционному.

Инвестиционный денежный поток

Открыть третий ресторан, разработать новую линейку продуктов или купить дорогое оборудование в действующий бизнес — это инвестиционный вид деятельности. Все связанные с ним выбытия и поступления — это инвестиционный денежный поток. Он помогает создавать новые источники прибыли и развивать бизнес.

К инвестиционному денежному потоку мы относим выбытия, связанные с дорогостоящими улучшениями действующего бизнеса или с новыми проектами, которые еще не генерируют выручку или прибыль.

Иногда инвестиционный денежный поток путают с операционным. Например, если ресторатор открывает вторую точку и каждый день там что-то делает — красит стены, устанавливает оборудование, — то это не операционный вид деятельности, а инвестиционный. А вот обслуживание существующей торговой точки или уже запущенного направления бизнеса, а также их доход можно отнести к операционному денежному потоку.

Так как инвестиции сначала вкладывают, а потом получают от них прибыль, для начала рассмотрим пример статей выбытий по инвестиционной деятельности. Сюда можно отнести:

Приобретение основных средств (недвижимости, дорогостоящего оборудования и т.д.).

Покупку нематериальных активов (покупка сайта).

Выдачу кредитов или займов другим компаниям.

Запуск нового проекта.

А статьи поступлений по инвестиционной деятельности могут выглядеть так:

Продажа основных средств.

Продажа нематериальных активов.

Возврат кредитов и займов.

Прежде чем какие-то средства направлять в инвестиции, необходимо понять, сколько денег «съедает» операционка. Тут важно запомнить, что без инвестиций действующее предприятие продолжит приносить выручку и прибыль. Просто не будет каких-то новых направлений. Поэтому грамотный предприниматель инвестирует положительную разницу по операционной деятельности безболезненно для основной работы компании.

Так может выглядеть инвестиционный денежный поток

А как обычно бывает: предприниматель загорелся идеей, вложил деньги, а новое направление еще 6 месяцев только «ест» и не генерирует никаких поступлений. В таком случае возникает кассовый разрыв и денег не хватает на операционные расходы.

Бывает и другая ситуация. В кассе закончились деньги, общая сумма расходов за месяц меньше доходов. Кажется, что предприятие работает в минус. Однако, вспомнив конкретные расходы, можно сделать вывод, что доходов от основной деятельности хватило, чтобы закрыть все обязательства по операционной деятельности компании, а на покупку нового грузовика была потрачена разница между доходами и расходами по операционной деятельности и сумма и остаток в кассе с прошлого месяца. Это здоровая ситуация и оправданный минус.

Видно, что в месяц покупки нового грузовика доходов по операционной деятельности больше, чем расходов, а значит, компания в порядке

Что с этим всем делать

Иногда минус может быть хорошим. Проверить это легко, если предприниматель ведет ДДС и делит денежный поток на операционный, финансовый и инвестиционный. Если все хорошо, то разница между доходами и расходами по операционному денежному потоку будет положительной.

В целом, деление денежного потока по виду деятельности помогает правильно оценивать развитие компании и возможности бизнеса. При этом, у каждого денежного потока своя задача:

Операционный — обеспечивает бесперебойную работу и развитие компании.

Финансовый — поддерживает устойчивость операционной деятельности бизнеса.

Инвестиционный — помогает развивать бизнес.

Такое деление помогает планировать развитие компании, избегая кассовые разрывы. Для этого нужно придерживаться трех последовательных шагов:

Спланировать операционный денежный поток. Разница между доходами и расходами по этому виду деятельности должна быть положительной и постепенно увеличиваться.

Спланировать финансовый денежный поток, если есть возможность получить безвозмездное финансирование или при необходимости поддержать операционную деятельность компании кредитами, чтобы избежать кассовых разрывов.

Если накопилась достаточная положительная разница по операционному денежному потоку и все обязательства выплачиваются за счет поступлений клиентов, то можно планировать, куда вкладывать накопившиеся деньги.

Планировать денежные потоки стоит регулярно и непрерывно на год вперед — так можно заранее увидеть кассовые разрывы и разработать план спасения: или увеличить выручку, или привлечь внешнее финансирование на максимально щадящих условиях. А в идеале, такое планирование поможет развиваться компании за собственные средства.

Итоговый отчет будет выглядеть вот так:

Отчет ДДС, как он выглядит в здоровой компании