что такое дебетование счета в банке

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

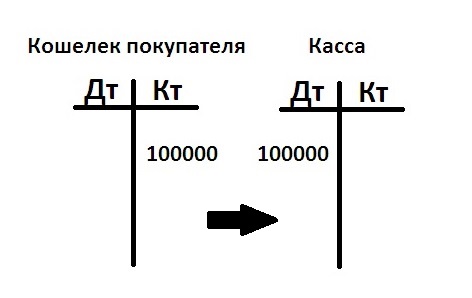

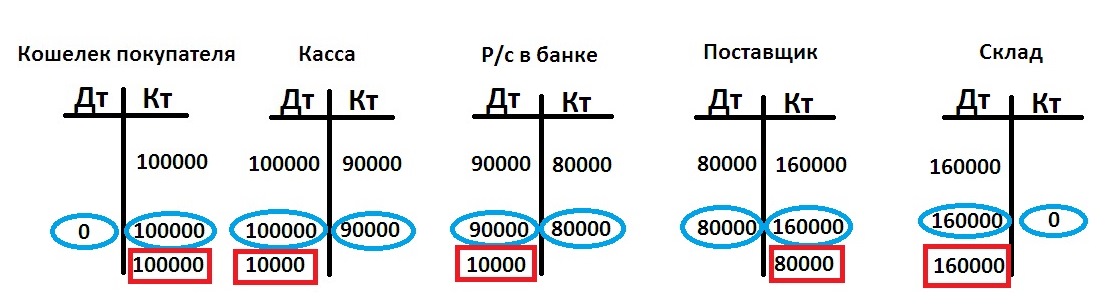

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

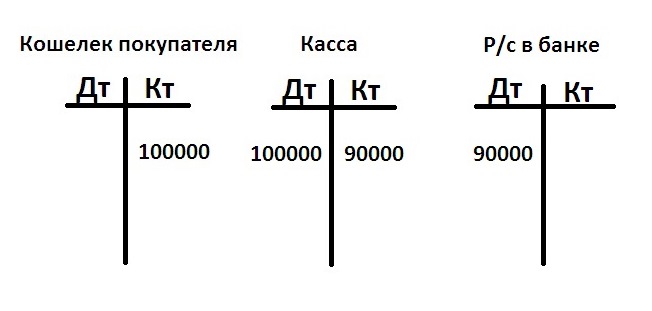

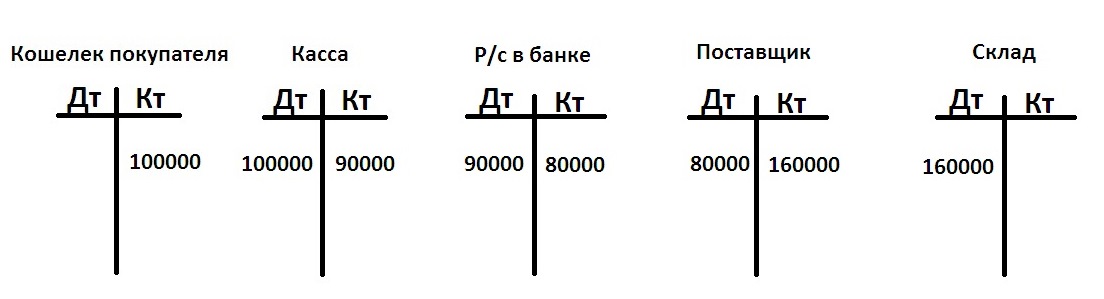

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

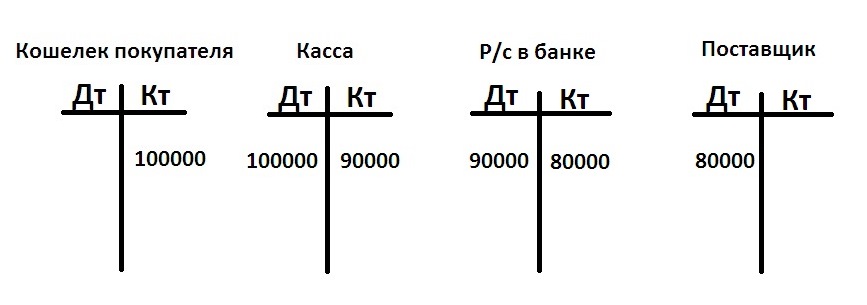

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

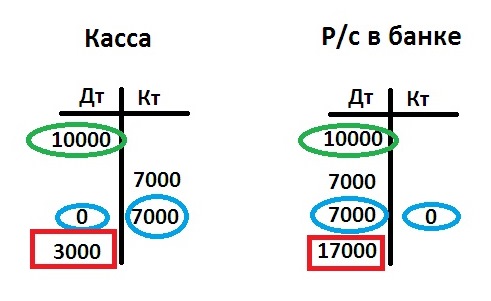

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Что такое прямое дебетование и как работает этот метод платежа

Разобрались в том, что такое прямое дебетование, для чего оно используется и как выглядит процедура прямого дебетования

Прямое дебетование — это метод оплаты, с помощью которого предварительно авторизованное соглашение позволяет одной организации списывать деньги с банковского счета другого лица или организации. Прямое дебетование производится автоматически и на регулярной основе.

Прямое дебетование часто используется для периодических платежей, таких как:

Стороны, участвующие в операции прямого дебетования:

Процедура прямого дебетования

Это форма платежей, с помощью которой кредитор имеет возможность списывать со счета плательщика-клиента банка необходимую сумму денег, не обращаясь каждый раз к своему контрагенту для осуществления денежного перевода. Документы, подтверждающие право денежного требования, кредитор предоставляет в банк плательщика.

Для этого клиент банка предварительно должен сформировать банку долгосрочное поручение на проведение таких операций, то есть, дать свое предварительное согласие на то, что его контрагент может списывать со счета деньги, самостоятельно рассчитывая причитающуюся ему сумму. Таким образом, при прямом дебетовании инициатором платежа выступает бенефициар (поставщик).

Поручение клиента банка на осуществление прямого дебетования выглядит как дополнительный договор или заявление, где оговорены условия и сроки проведения подобных операций для каждого отдельного кредитора. Доверенность на прямое дебетование составляется в трех экземплярах:

За предоставление подобных услуг и формирования отчетности для клиента банк может взимать дополнительные платежи.

Некоторые компании могут сделать платежи прямым дебетованием обязательным условием подписки на их продукт или услугу. Прямой дебет может быть полезным способом управления вашими платежами, особенно если вы забывчивы или очень заняты. Данный способ снижает риск возникновения просроченных платежей. Некоторые коммунальные службы и организации также предлагают скидки при оплате прямым дебетом.

Преимущества прямого дебетования

Независимо от того, используете ли вы прямой дебет для оплаты домашних счетов или коммерческих расходов, преимущества данного метода стоят нескольких минут, необходимых для настройки процедуры:

Распределяет расходы. Оплата регулярных счетов или коммерческих расходов с помощью прямого дебетования позволяет распределить расходы на период, согласованный с организацией, которой вы платите.

Гарантия. Платежи методом прямого дебетования сопровождаются гарантией:

Экономия денег. Многие компании считают, что прямое дебетование — удобный и эффективный способ внесения платежей. По этой причине многие предлагают скидки при оплате своих услуг данным способом.

Душевное спокойствие. Прямой дебет — один из самых безопасных и надежных способов оплаты счетов. Платежи производятся автоматически, поэтому выставленные счета никогда не забываются, не теряются и не задерживаются на почте, нет риска взимания платы за просрочку платежа. К тому же, организации, использующие схему прямого дебета, должны пройти тщательный процесс проверки.

Как отменить прямое дебетование?

Отменить прямое дебетование достаточно просто — достаточно уведомить свой банк за 24 часа до наступления срока платежа. Что действительно важно, так это сообщить организации, услугами которой вы пользуетесь, что вы больше не собираетесь платить им прямым дебетом. Но (и это важный момент) это не то же самое, что отказаться от услуг организации, вы просто меняете способ оплаты.

Прямое дебетование устраняет большую часть хлопот, связанных с оплатой счетов, и избавляет от очередей в банке. Вам будет легче оплачивать счета, и вы будете точно знать, сколько денег уходит на это каждый месяц. Для предприятий оплата прямым дебетом также означает сокращение рабочей нагрузки и бумажной волокиты для финансового отдела.

Дебетирование банковского счета: что происходит на самом деле?

Когда ваш банковский счет списывается, деньги снимаются со счета. Противоположностью дебету является кредит, и в этом случае деньги добавляются на ваш счет. Ваш счет дебетуется во многих случаях. Например, если вы настроили прямой дебет, и деньги автоматически снимаются с вашего счета для оплаты счета, когда вы выписываете чек, и он обналичивается, и когда вы используете дебетовую карту, которая позволяет вам снимать деньги со своего счета. банковский счет и использовать его для покупки товаров и услуг.

Ключевые выводы

Когда ваш банковский счет списывается, деньги снимаются со счета. Противоположностью дебету является кредит, и в этом случае деньги добавляются на ваш счет. Ваш счет дебетуется во многих случаях. Например, если вы настроили прямой дебет, и деньги автоматически снимаются с вашего счета для оплаты счета, когда вы выписываете чек, и он обналичивается, и когда вы используете дебетовую карту, которая позволяет вам снимать деньги со своего счета. банковский счет и использовать его для покупки товаров и услуг.

Как работает дебетовая карта

Первое, что происходит, когда вы используете свою дебетовую карту для совершения покупки, – это то, что ваш банк уведомляется о покупке в электронном виде. Это происходит мгновенно, когда вы проводите по карте или вводите ее на веб-сайте, чтобы совершить онлайн-покупку. Данные также отправляются в сеть обработки карт, например, Visa или Mastercard, которая проверяет данные транзакции и проверяет, не было ли заявлено о потере или краже дебетовой карты.

Процессор также подтверждает, что средства доступны на счете держателя карты и была ли транзакция одобрена.

Передаваемые данные включают номер карты, сумму транзакции и дату. Данные также будут включать имя продавца и код категории продавца или MCC, а также любую информацию о программе вознаграждений.

Поскольку транзакция обычно занимает от 24 до 72 часов, банк блокирует сумму транзакции на вашем счете. Это действие не позволяет вам использовать деньги для чего-то другого. В идеале удержание длится достаточно долго, чтобы зарезервировать средства до завершения транзакции.

Затем продавец, у которого вы совершили покупку, отправляет детали транзакции через сеть в ваш банк. Ваш банк проверяет детали и, если все проверено, в электронном виде переводит покупную цену продавцу, эффективно удаляя эти средства с вашего счета. Выражаясь банковским языком, банк списывает покупную цену с вашего счета.

Краткий обзор

Каждая банковская транзакция состоит из дебета, который включает удаление денег со счета, и кредита, который добавляет деньги на счет-получатель.

Как работает чек

Когда вы выписываете чек, получатель переводит чек в свой банк, который отправляет его в клиринговую единицу, например, Федеральный резервный банк. Затем клиринговая единица дебетует счет вашего банка и кредитует получателя. Чеки – это депозиты в электронном виде с использованием приложения, или они депонируются по почте или лично.

Как работают автоматизированные плательщики счетов

Кроме того, если вы не будете контролировать свою учетную запись, вы можете получить овердрафт и увеличить комиссию за овердрафт. Другой вариант – оплатить счета самостоятельно через плательщика. Таким образом, вы сохраняете контроль над тем, какие суммы снимаются и когда.

Как определить тип банковского счета дебетовой карты: депозитный или текущий?

Депозитный счет нужен для сумм, хранимых лицом на протяжении конкретно обозначенного времени. На вклад начисляется процентная ставка. Владельцы депозита не могут рассчитывать на доступ к сбережениям в любой день. Деньги доступны, когда срок вклада окончен.

В отличие от депозитного, стандартный текущий счет гарантирует лицу доступ к средствам по желанию. Пользуясь текущим счетом, реально оплачивать заказы online и в стационарных супермаркетах, услуги многочисленных компаний, фирм. Начисление процентной ставки на него не осуществляется. Некоторые банки для привлечения клиентов начисляют на остатки денег текущих счетов небольшие проценты.

Депозитный

Счет подобного вида открывается с несколькими пожеланиями – сохранить средства, заработать на них. Проценты даются за вложенные деньги. Данный метод пассивного дохода является самым простым и доступным. Инвестирование позволяет зарабатывать с минимальными рисками. За пользование деньгами финансовое учреждение платит минимально возможные проценты.

Условия по вкладам значительно отличаются у различных банков. Главная схема – отсутствие доступа к вкладу клиента на период, обозначенный в договоре. После завершения срока будут выплачены проценты, которые предусматриваются условиями банковской программы.

Текущий

Нужен для сохранности денег, выполнения текущих расчетов у физических лиц, организаций, компании. Финансы с текущего счета легко снимаются, когда удобно клиенту. При необходимости можно пополнить баланс.

Текущий счет открывается в зарубежной или национальной валюте. Предназначается для учета транзакций с валютой, полученной на внутреннем финансовом рынке. Валютный счет создается банковскими организациями так же, как и в национальной валюте.

Расчетный

В настоящее время расчетный счет часто нужен представителям бизнеса. Его открытие осуществляют организации, не занимающиеся кредитованием. Услуги доступны физическим лицам и ИП для проведения транзакций по расчетам во время ведения бизнес-сделок. Поскольку многие клиенты до сих пор не могут разобраться в отличиях р/с от карточного, об особенностях последнего и пойдет речь ниже.

Карточный

Этот счет используется для проведения денежных операций при помощи банковских пластиковых карточек. Если финансовое учреждение делает предложение относительно открытия такого типа счета, клиенту важно уточнить нюансы:

Отличительные особенности между депозитным и текущим счетом

Значимым отличием между текущим, депозитным счетом выступает цель открытия. Первый применяется для выполнения каждодневных задач. Депозитный актуален для получения дополнительной выгоды с хранения личных денег в финансовой организации. Также депозит – это гарантия для владельцев, что их деньги находятся в полной сохранности на протяжении конкретного промежутка времени. Всем открываемым счетам дается уникальный номер, а также название. В чем же разница между текущим и депозитным счетом? Она заключается в:

Если говорить о депозите, выгоду получает клиент. Если же оформлен текущий счет, прибыль от денежного оборота станет получать банк.

Для чего используется депозитный счет?

Создавая вклад, лицо передает в распоряжение финансового учреждения имеющуюся денежную сумму. Отличие между текущим счетом и вкладом кроется в том, что средствами первого организация получает возможность распоряжаться по собственному усмотрению. Депозитный вклад снимается, переводится при исполнении особенных условий по окончании срока, прописанного в соглашении. За хранение денег на депозите человек получает вознаграждение – проценты от суммы вклада.

Для чего используется расчетный счет?

Специальный р/с открывается для ИП и юридических лиц. Он необходим для грамотного хранения денег, проведения платежей, расчетов, которые связаны с предпринимательством.

Выбор нужного типа счета для дебетовой карты

Выбирая дебетовую карту, рекомендуется отдать предпочтение такому банковскому продукту, который будет в полной мере удовлетворять потребностям пользователя.

При выборе дебетовой карты стоит проанализировать предложения банков, актуальные в настоящий момент. Для частного или корпоративного пользования можно оформить такой продукт, который подойдет оптимально для решения насущных задач.

Зачем нужны бухгалтерские счета и как они устроены

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает о предназначении и устройстве бухгалтерских счетов. Дебет, кредит, сальдо, обороты и вот это всё в переводе с бухгалтерского на русский.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Минимум базовых бухгалтерских терминов освоили. Пора переходить к методологии учёта. Следующие несколько выпусков ликбеза будут посвящены бухгалтерским счетам. Я не случайно обратился к теме счетов лишь на девятом месяце ведения блога. Распространенная преподавательская ошибка — начинать обучение основам учёта с бухгалтерских счетов и проводок. Это приводит к тому, что многие выпускники колледжей и вузов, которые учились на бухгалтера, совершенно не разбираются в бухучёте. Они сразу не поняли ничего, потому что вместо теории получили методику. А методика без теории плохо усваивается. Это все равно что врачу объяснять как скальпель правильно держать, не объяснив анатомию человека.

Поэтому сначала надо понять что учитывать, и только потом — как учитывать. Для тех, кто читает наш блог недавно или уже подзабыл матчасть, я буду делать ссылки на посты о значении используемых терминов.

Зачем нужны бухгалтерские счета

Счета используются в бухгалтерии для учета отдельных видов активов, пассивов, доходов и расходов. Основные средства учитываются на одном счёте, уставный капитал — на другом, прибыли и убытки на третьем. На счёт записывается денежная оценка имеющегося у компании объекта. Если с объектом что-то происходит — оценка меняется.

Например, если у вас есть офисное здание, первоначальная стоимость которого 50 млн руб., то на счете 01 «Основные средства» будет 50 млн руб. Если вы его продадите, то остаток по счёту будет равен нулю. Есть счета, которые предназначены для формирования оценок объектов, их уточнения, детализации по видам. Со всем этим разберемся.

В Плане счетов бухгалтерского учёта финансово-хозяйственной деятельности организаций — перечне счетов, которые обязательны к применению российскими коммерческими организациями — счета кодируются двузначным номером от 01 до 99. Он разбит на 8 разделов:

I. Внеоборотные активы (01-09);

II. Производственные запасы (10-19);

III. Затраты на производство (20-39);

IV. Готовая продукция и товары (40-49);

V. Денежные средства (50-59);

VIII. Финансовые результаты (90-99);

Внутри разделов находятся счета, необходимые для учёта объектов, которые вынесены в название раздела. В каждом разделе есть свободные номера счетов. Эти «пропущенные» номера предназначены для введения дополнительных счетов, если предустановленных недостаточно для корректного описания вашей деятельности. Но для этого нужно согласование с Минфином. Поэтому у ПАО «РЖД» есть счета 30-39, а у ООО «Рога и копыта» — нет.

Остатки по счетам на конец месяца, квартала или года используются для составления бухгалтерского баланса и отчёта о финансовых результатах. Цепочка такая.

То есть счета — это промежуточное звено между первичкой и бухгалтерской отчётностью. В первом известном учебнике по бухучёту — «Трактате о счетах и записях» Луки Пачоли, который был издан в 1494 году, счета уже активно использовались. Пора и нам с ними разобраться!

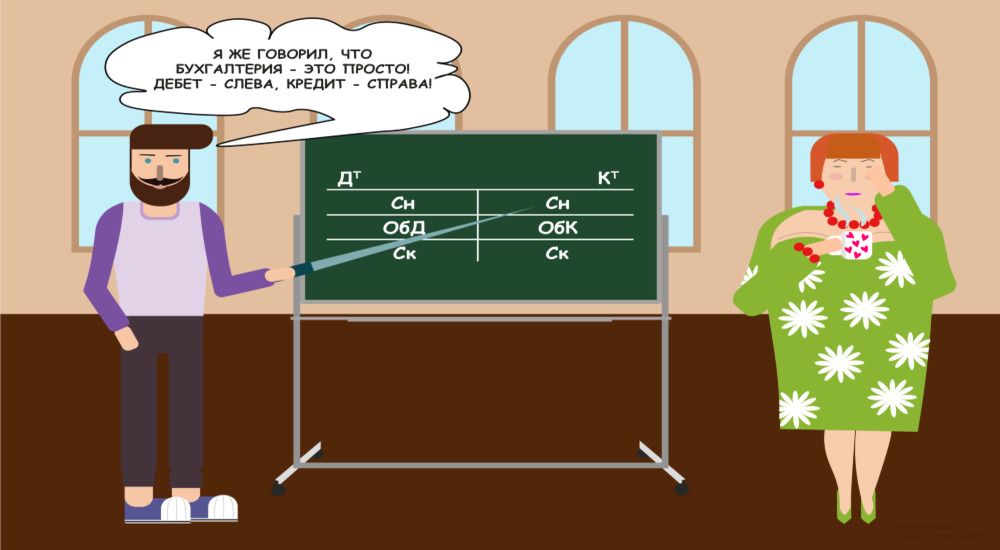

Как устроены бухгалтерские счета: дебет, кредит, сальдо, обороты

Чтобы понимать механизм работы счёта, нужно представлять его структуру. Она универсальна для всех бухгалтерских счетов, независимо от их предназначения. Счёт выглядит как двухсторонняя таблица, на которую показывает парень на картинке в начале статьи. Такое представление счета называют «Т-счет» или «самолётик» за характерную форму. Суммы, которые отражаются по стороне счёта, увеличивают или уменьшают стоимость учитываемого на нём объекта. Левая сторона счёта называется «Дебет» с ударением на первый слог. В зависимости от вида счёта записи по ней могут означать увеличение или уменьшение стоимости объекта. Правая сторона с зеркальным функционалом называется «Кредит» с ударением на первый слог — не путать с кредИтом. Любая операция в бухучёте отражается по дебету одного и кредиту другого счёта. Это следствие капитального уравнения. Зачем это нужно — напишу отдельно.

Названия сторон счёта, как и многие другие бухгалтерские термины, пришли из роддома современной бухгалтерии — Италии. В итальянский язык, в свою очередь, они попали из латинского. Debet на латыни означает «он должен» (нам денег). Credit — «он верит» (нам в долг). Отсюда и современные бухгалтерские термины «дебиторская задолженность» (должны нам) и «кредиторская задолженность» (должны мы). Соответственно, дебитор — это наш должник, а кредитор — тот, кому должны мы. Но современные термины «дебет» и «кредит» описывают не только долги. Со времен Луки Пачоли они прошли путь до универсальных бухгалтерских категорий, при помощи которых описываются любые факты хозяйственной жизни.

Остаток средств по счёу называется «Сальдо» — с ударением на первый слог. Сальдо начальное (Сн) — остаток средств на начало отчётного периода, сальдо конечное (Ск) — на конец отчётного периода. Например, сальдо счёта 51 «Расчётные счета» показывает сколько денег у компании есть на расчётных счетах в банках. А сальдо счёта 80 «Уставный капитал» — величину уставного капитала компании.

Кстати, отчётным периодом в бухгалтерии называется промежуток времени, за который составляется бухгалтерская отчётность, а не время, когда бухгалтер эту отчётность готовит и к нему лучше не подходить. Почему-то многие считают именно так. Отчётным периодом может быть месяц, квартал, полугодие или год. В бухгалтерии многие операции привязаны к месяцу. Даже если бухгалтерская отчётность составляется только за год, по окончании каждого месяца бухгалтерия производит процедуру его закрытия. В том числе, за месяц определяются финансовые результаты — прибыли или убытки. Сальдо счетов также подсчитывается по состоянию на конец текущего и начало следующего месяца. Сальдо можно определить и на любую дату внутри месяца, но не для всех счетов такая сумма будет иметь экономический смысл.

Оборот — это изменение средств на счёте за отчетный период. Дебетовый оборот (ОбД) — оборот по дебету счёта, кредитовый оборот (ОбК) — оборот по кредиту счёта. Обороты счетов определяются за месяц. До конца месяца их можно определить, но, как и с сальдо, эта информация может не иметь смысла.

В зависимости от вида счёта по отношению к балансу дебетовый оборот означает увеличение или уменьшение стоимости объекта, который учтён на счёте. То же справедливо и для кредитового оборота. Например, дебетовый оборот счёта 51 «Расчётные счета» показывает поступление денежных средств на расчётные счета компании, а кредитовый оборот — их списание. Но для счёта 80 «Уставный капитал» дебетовый оборот показывает уменьшение уставного капитала, а кредитовый — увеличение. Потому что счёт 51 — активный, а счёт 80 — пассивный. О связи счетов с балансом напишу отдельно.