что такое брокерский счет в альфа банке физическому лицу

Покупайте акции, облигации, валюту и ETF

Для этого отройте брокерский счёт

Онлайн без визита в банк

Пополнение без комиссии

С карты Альфа-Банка или переводом из другого банка

Платите только, когда инвестируете

Самый выгодный курс валюты

Покупайте валюту по курсу лучше, чем в любом банке

Есть из чего выбрать: 3000+ ценных бумаг

Яндекс

Доходность за 2020 год

NETFLIX

Доходность за 2020 год

Доходность за 2020 год

Полюс

Доходность за 2020 год

Amazon

Доходность за 2020 год

Магнит

Доходность за 2020 год

Apple

Доходность за 2020 год

Северсталь

Доходность за 2020 год

Tesla

Доходность за 2020 год

Бесплатный счёт для разумных инвестиций

Все Альфа-Инвестиции — в приложении

Полезно знать

Операции с ценными бумагами

Операции с валютой

Операции с фьючерсами

Единая комиссия на всё, независимо от объёма сделок. Подойдет тем, кто инвестирует меньше, чем 82 000 ₽ в месяц.

0,3% (кроме фьючерсов)

0,3% (кроме фьючерсов)

от 0,5 биржевого сбора

Для тех, кто активно торгует на бирже. Чем больше сделок в день вы заключаете, тем ниже комиссия. Комиссия снижается, если дневной оборот больше 100 000 ₽.

от 0,014% для биржевого рынка

от 0,1% для внебиржевого рынка

от 0,5 биржевого сбора

Для тех, кто управляет большим портфелем и хочет получать консультирование. Стоимость услуг советника зависит от уровня риска и желаемой доходности.

От 0,5% годовых от суммы инвестированных средств

0,1% для биржевого рынка

0,2% для внебиржевого рынка

*условия подключения данного тарифного плана можно узнать у своего персонального менеджера с ноября 2021 года

Комиссии указаны в процентах от суммы сделок, если не указано иное.

Что такое брокерский счет и как его открыть?

Содержание

Если давно присматриваетесь к инвестициям, но не решаетесь начать, поможем сделать ваши первые шаги в комфортных и безопасных условиях.

Расскажем, какой счёт выгоднее, — брокерский или индивидуальный инвестиционный, может ли новичок с небольшим бюджетом заработать на биржевой торговле и как получить налоговые льготы от государства.

Для чего нужен брокерский счёт

Инвестор не может купить ценные бумаги напрямую на бирже. Нужен брокер — посредник с лицензией от Центробанка на работу на фондовом рынке.

Компания, которая предоставляет услуги брокера, открывает специальный счёт, на который инвестор переводит деньги (в Альфа-Банке от 10 000 рублей). С этого счёта по поручению инвестора брокер может покупать и продавать ценные бумаги. Так обычному человеку открывается дверь в мир биржевой торговли: он может зарабатывать на акциях, облигациях, ETF, выгодно обменивать валюту, следить за своими вложениями и сделками.

В чём преимущества брокерского счёта

Владельцу счёта открывается доступ к ценным бумагам ведущих компаний мира, например Google, Amazon, Facebook, а также успешных российских компаний, таких как Газпром, Лукойл, Сбербанк, X5 Retail Group, и другим активам.

Доход инвестора состоит из дивидендов по акциям, купонов по облигациям и прибыли от продажи ценных бумаг, если они выросли в цене.

Чем брокерский счёт отличается от других банковских счетов

Все счета похожи по своей сути (на них хранятся средства, которые клиент доверил банку), но есть принципиальные отличия.

Отличия брокерского счёта от депозита

Депозит, или банковский вклад, застрахован в Агентстве по страхованию вкладов (АСВ). Деньги на сумму до 1,4 млн рублей надёжно защищены по закону. Вкладчик заранее знает, на каких условиях банк хранит и приумножает его капитал: в договоре указан процент и срок хранения денег на депозите.

Брокерский счёт не застрахован и предназначен не для хранения денег, а для совершения операций с валютой и ценными бумагами. Какой будет прибыль от инвестиций — зависит от обстановки на фондовой бирже и действий самого владельца или управляющей компании. Однако риски, с которыми сопряжены инвестиции, окупаются в среднем более высокой доходностью, чем по депозиту. Это делает инвестиции популярным инструментом среди тех, кто хочет сохранить и приумножить свой капитал в долгосрочной перспективе.

Отличие брокерского счёта от ИИС

Индивидуальный инвестиционный счёт (ИИС) как разновидность брокерского тоже предоставляет доступ к биржевым торгам, но с ограничениями и бонусом в виде налоговых льгот (расскажем об этом отдельно). В отличие от депозита и брокерского счёта, ИИС позволяет получить больше прибыли за счёт налоговых льгот. Владелец ИИС может получать налоговый вычет в размере 13% суммы, внесенной на счёт (ИИС типа А), или не платить НДФЛ на доход, полученный от сделок по ИИС (ИИС типа Б).

Классификация брокерских счетов

По числу владельцев

Счета бывают индивидуальными или совместными, в зависимости от количества владельцев. Совместные популярны в США и других зарубежных странах. Супруги, друзья или партнёры могут иметь равный доступ к общим деньгам и ценным бумагам.

Российские инвесторы в 99% случаев открывают индивидуальные счета. В России нет такого понятия, как совместный брокерский счёт. А если открыть его в другой стране, будучи резидентом РФ, возможны проблемы с выводом денег.

По способу сотрудничества с брокером

По способу сотрудничества счёт может быть:

с доверительным управлением, когда инвестор передаёт управление своими средствами профессиональному портфельному менеджеру;

без доверительного управления, если инвестор совершает сделки самостоятельно.

По формам оплаты

В зависимости от типа оплаты, брокерский счёт может быть:

индивидуальным инвестиционным (ИИС).

Опционный счёт даёт возможность торговать опционами. Опцион — это договор, по которому покупатель опциона получает право купить или продать актив, например акцию, ценную бумагу или валюту, в определённый момент времени по заранее обусловленной цене. Продавец опциона получает деньги и даёт обязательство совершить в будущем сделку с покупателем. А покупатель может или воспользоваться своим правом, или отказаться от сделки.

ИИС — это брокерский счёт с налоговыми льготами от государства. Про него расскажем дальше.

ИИС — особый брокерский счёт

Индивидуальный инвестиционный счёт — это вид брокерского счёта, который позволяет получить налоговый вычет.

Согласно Налоговому кодексу РФ, владелец ИИС может на выбор:

Вернуть налог в размере 13% от суммы вложений, но не более 52 000 рублей в год.

Кому подходит: тем, кто работает официально и платит НДФЛ. Налоговый вычет не может быть больше суммы фактически выплаченного налога за календарный год.

Посчитаем возможную выгоду:

Если в 2020 году инвестор получал доход, с которого платил НДФЛ, то при пополнении ИИС на 300 000 рублей в 2021 году он сможет получить налоговый вычет в размере 13% от внесенной суммы, то есть 39 000 рублей.

Получать налоговый вычет можно каждый год или сразу за 3 года.

Не платить налог на доход, полученный от торговли на бирже.

Кому подходит: тем, кто не имеет официального дохода и не платит НДФЛ.

Какой будет выгода:

Допустим, за 3 года доход инвестора от сделок на бирже составил 250 000 рублей. С обычного брокерского счёта пришлось бы заплатить налог в размере 13% от этой суммы, то есть 32 500 рублей. Владелец ИИС, выбравший вычет типа Б, освобождается от подоходного налог

Ещё несколько особенностей ИИС:

Одному инвестору — только один ИИС;

Можно пополнять не более чем на 1 млн рублей в год;

Открывается минимум на 3 года, а если закрыть досрочно, льгот не будет. Если уже получали налоговый вычет, деньги придётся вернуть.

В Альфа-Банке помогают новичкам снизить риски и начать зарабатывать на бирже даже с небольшим бюджетом. Начинающие инвесторы, доверив управление счётом банку, не ведут торговлю самостоятельно, не могут ошибиться. Сложную и ответственную работу (мониторинг, аналитика, прогнозы) берут на себя эксперты. Для инвесторов доступны две программы с доверительным управлением, когда банк сам совершает сделки с ценными бумагами, а клиент получает прибыль. Открыть инвестиционный счёт можно с минимальным начальным взносом 10 000 рублей. Вы можете выбрать для себя подходящий тариф:

Альфа-Банк Инвестиции: обзор брокерского счета

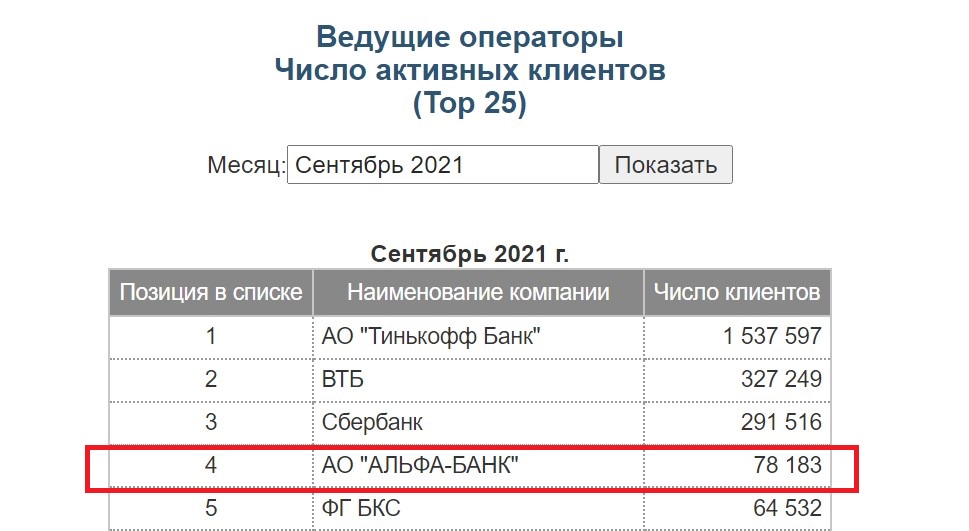

Брокер Альфа занимает 4 строку рейтинга Московской биржи по количеству активных клиентов по данным за сентябрь 2021 года. Такое положение связано с постоянной работой компании на повышение качества обслуживания действующих и привлечение новых инвесторов. Как открыть брокерский счет в Альфа-банке и в чем преимущества сотрудничества для опытных и начинающих участников фондового рынка, разобрался специалист сервиса Бробанк.ру.

Как открыть брокерский счет или ИИС в Альфа-Инвестиции

Открыть брокерский счет или ИИС в Альфа-Инвестиции можно дистанционно или лично:

Если есть авторизованный аккаунт на Госуслугах, тогда его можно использовать для подтверждения личности и подать дистанционную заявку.

Брокерские счета могут открыть российские граждане с 18 лет. Если потенциальному клиенту исполнилось 14 лет, он может открыть счет с согласия родителей, опекунов или других законных представителей.

Через Альфа-Инвестиции клиенты получают доступ к двум российским биржам: Московской и Санкт-Петербургской. Проводить сделки на иностранных биржах у этого брокера не получится.

Обратите внимание, открыть ИИС в Альфа банке вы сможете только в том случае, если у вас нет других индивидуальных инвестиционных счетов у этого же или любых других российских брокеров. В Альфа-банке вы можете передать брокерский счет и ИИС в доверительное управление, тогда вашими инвестициями будут заниматься опытные аналитики.

От Альфа-Директ к Альфа-Инвестиции: что изменилось

Альфа-Инвестиции – это новое название более раннего продукта Альфа-Директ. Новая версия запущена в апреле 2021 года. Сейчас наименование Альфа-Директ используют, когда хотят обособить работу в торговом терминале брокера Альфа, хотя его тоже переименовали. Поменялось не только имя, произошли и другие перемены:

После проведения ребрендинга брокер Альфа отметил, что итоговое число клиентов перевалило за 1 млн. Большинство действующих клиентов также оценили удобство нового приложения.

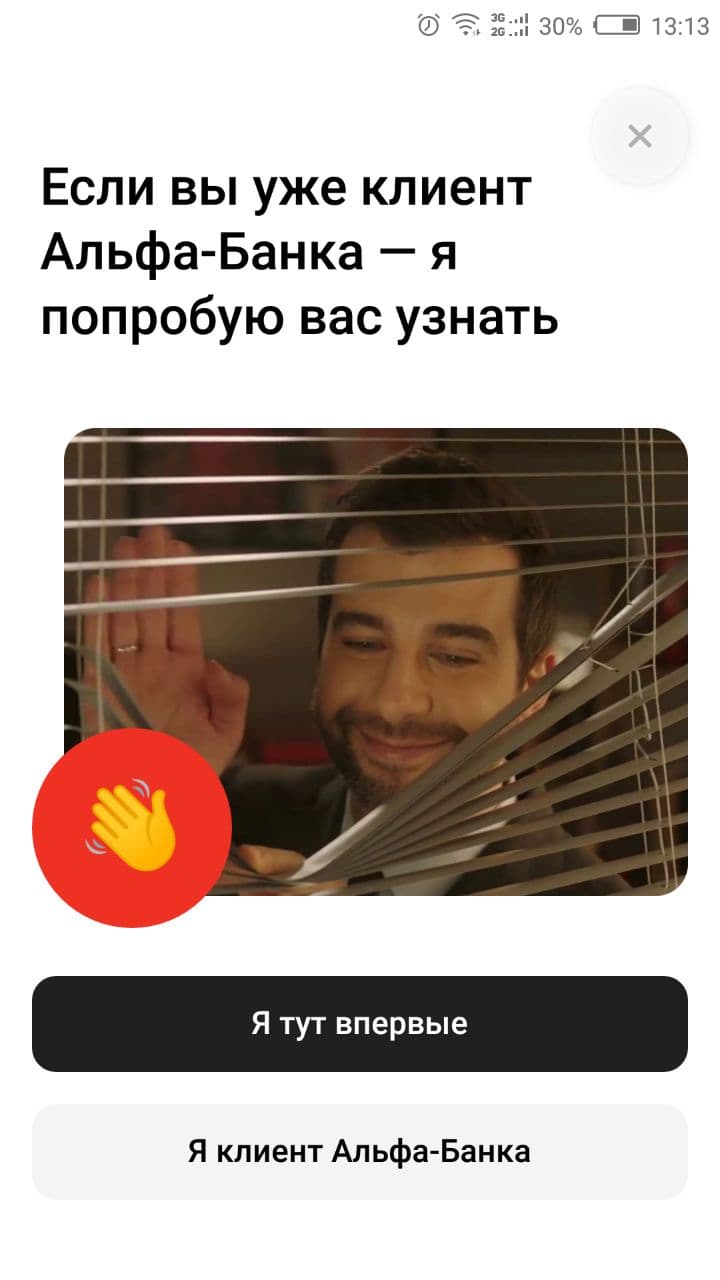

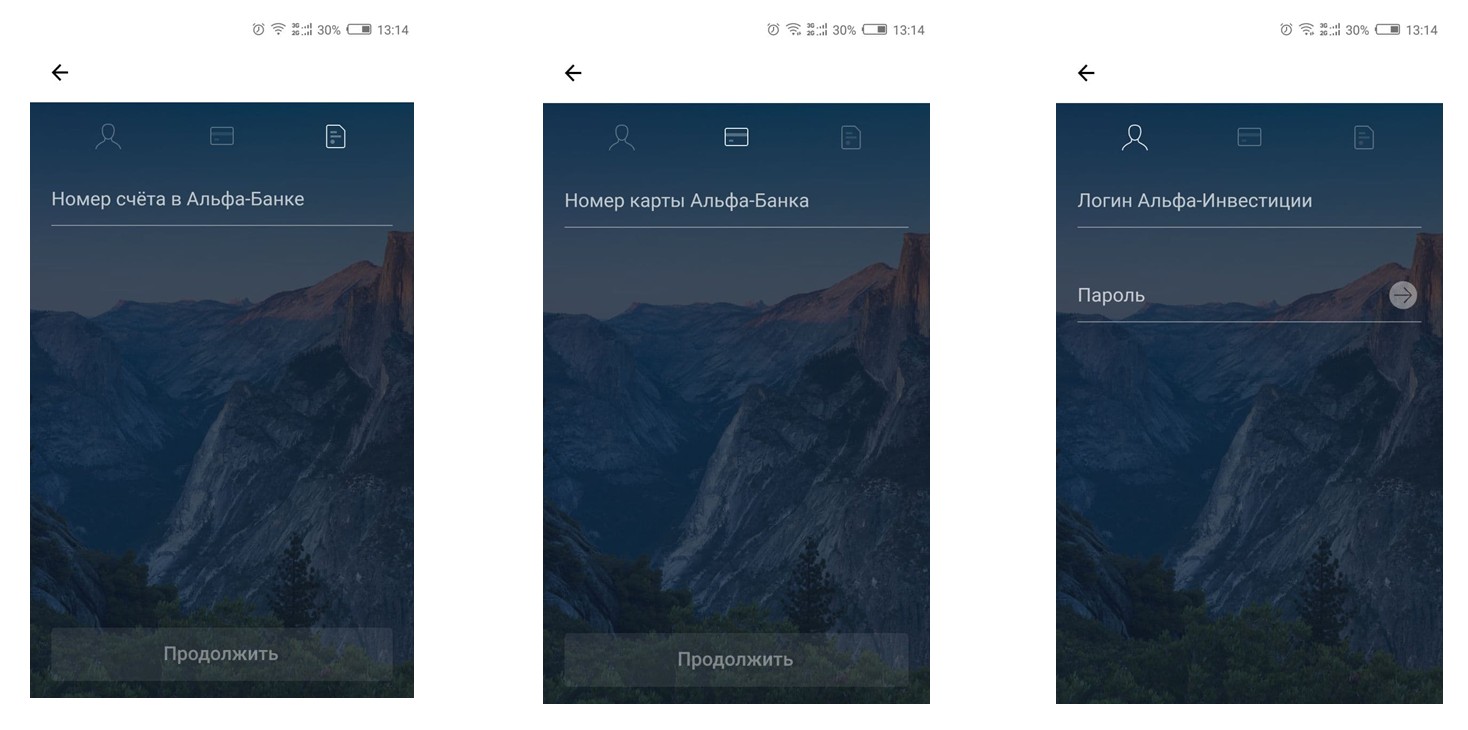

Мобильное приложение Альфа-Инвестиции

Инвестировать у брокера Альфа-Инвестиции можно несколькими способами – через мобильное приложение, личный кабинет на сайте и торговый терминал. Наиболее востребованный вариант – мобильное приложение, у которого дружественный и интуитивно понятный интерфейс, а также доступ к большинству тех же функций, что и с сайта или торгового терминала. Торговый терминал Альфа-Инвестиции чаще используют опытные инвесторы и трейдеры, которым нужен расширенный функционал и наглядные инструменты для сделок на бирже.

Полный курс по работе в мобильном терминале Альфа-Инвестиции доступен по этой ссылке. Знания представлены в видео-формате, их можно изучать в любое удобное для вас время.

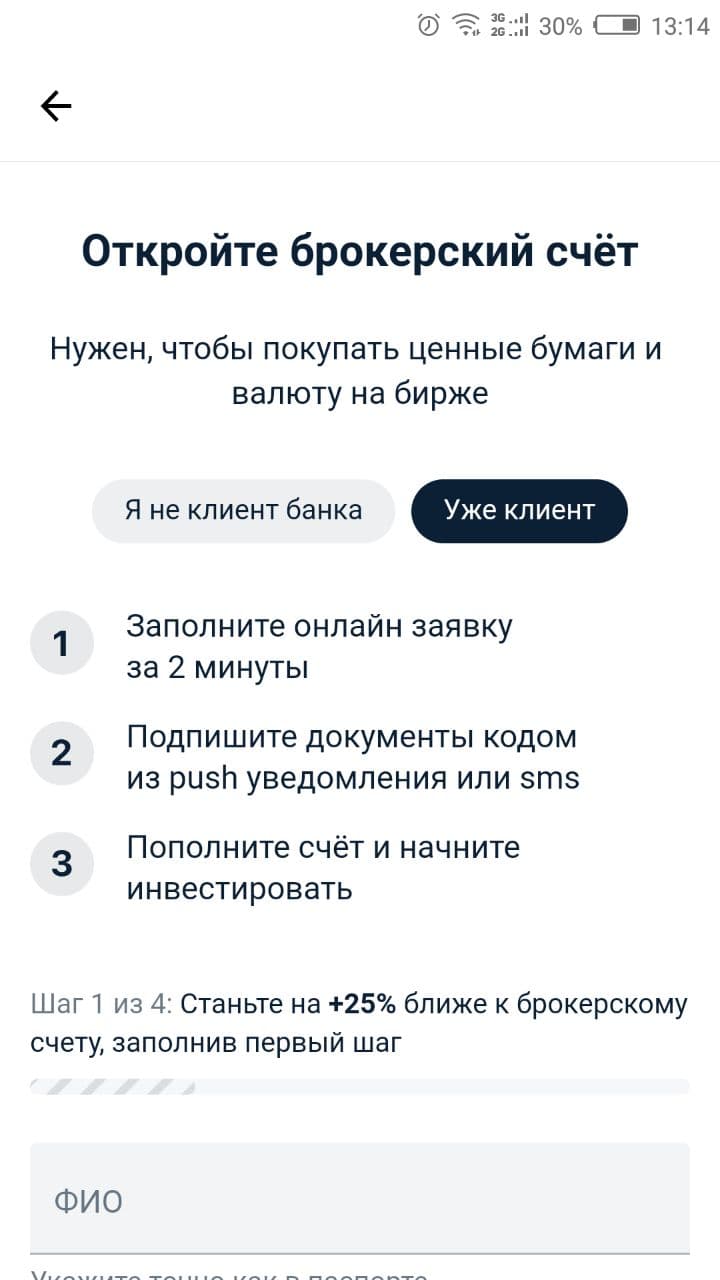

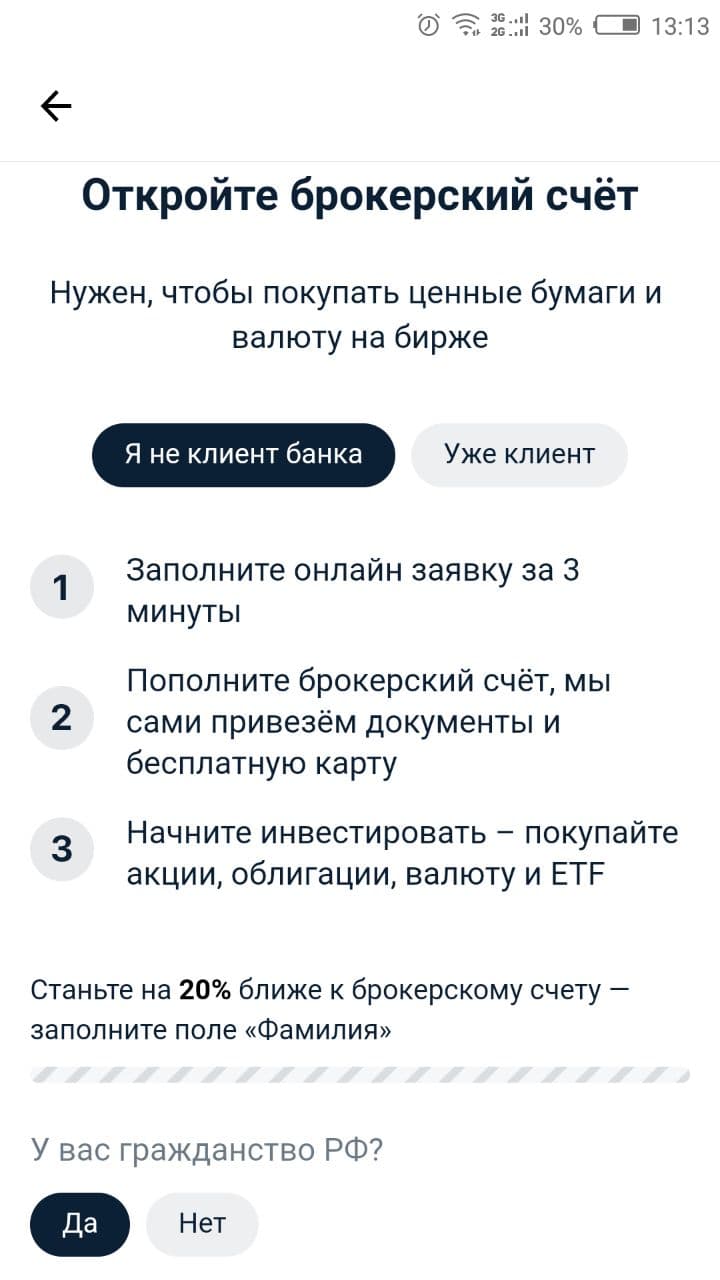

Регистрация

Скачать мобильное приложение Альфа-Инвестиции можно в Google Play и App Store. Также приложение загружается по QR-коду на официальной странице Альфа-Инвестиции.

В Альфа-Инвестиции можно покупать валюту, но условия брокера не самые привлекательные для частных инвесторов с небольшим капиталом, так как минимальный лот 1000 единиц. К примеру, в Тинькофф Инвестициях или у ВТБ Мои Инвестиции можно покупать доллары и евро по 1 шт. Кроме того, перечень валют для покупки-продажи на бирже меньше, чем у ближайших конкурентов. Это рубли РФ, доллары США, английский фунты стерлингов и евро. У некоторых других российских брокеров в перечень также входят японские иены, гонконгские доллары, китайские юани, швейцарские франки и турецкие лиры.

Как провести сделку

Чтобы провести сделку на фондовой бирже, на брокерский счет или ИИС в Альфа-Инвестиии нужно положить деньги. Это можно сделать несколькими способами:

Самые удобные и быстрые способы – интернет-банк и мобильное приложение. При пополнении брокерского счета или ИИС из стороннего банка, деньги могут поступать в срок от 1 до 3 рабочих дней.

Как зарабатывать на инвестициях

В Альфа-Инвестиции можно вкладывать деньги в более чем 3 000 российских и зарубежных бумаг:

Брокер помогает новичкам освоить знания, связанные с торговлей на фондовой бирже. Если вникать в инвестиции не хочется, можно передать брокерский счет в управление, купить паи ПИФа, подключить программу ИЖС или вложить деньги в структурные ноты.

Альфа-Инвестиции берет в управление не только брокерские счета, но и ИИС. Доступны две стратегии:

Минимальная сумма для начала инвестирования по этим готовым стратегиям ограничена по сроку – от 3 лет и по сумме – от 10 тысяч рублей.

Информацию обо всех способах доверительного управления капиталом в Альфа-Инвестиции можно узнать по этой ссылке.

Тарифы в Альфа-Инвестиции

У Альфа-Инвестиций 3 тарифных плана для разного типа инвесторов и трейдеров:

| Наименование услуги | Инвестор | Трейдер | Советник | Персональный брокер |

| Плата за ежемесячное обслуживание | Бесплатно | Бесплатно, если нет операций в месяце, иначе 199 рублей | От 0,5% годовых от суммы инвестированных средств | Бесплатно |

| Сделки с ценными бумагами | 0,3% (кроме фьючерсов) | От 0,014% для биржевого и от 0,1% для внебиржевого рынка | 0,1% для биржевого и 0,2% для внебиржевого рынка | От 0,014% для биржевого и от 0,5% для внебиржевого рынка |

| Сделки с валютой | 0,3% (кроме фьючерсов) | От 0,014% | 0,1% | От 0,011% |

| Операции с фьючерсами | От 0,5 от биржевого сбора | Не менее 0,5 биржевого сбора | 1 биржевой сбор | 10 рублей за контракт |

| Обработка поручения брокеру отправленного по телефону | 300 рублей за одно поручение | 300 рублей за одно поручение | Бесплатно | Бесплатно |

| Сделки принудительного сокращения обязательств (задолженности) | 300 рублей за финансовый инструмент в день | 300 рублей за финансовый инструмент в день | Бесплатно | Бесплатно |

От размера капитала напрямую зависит выбор тарифного плана:

Зачисление и вывод между брокерскими и текущими счетами Альба-банка бесплатны. Доступ к личному кабинету, мобильному приложению и торговому терминалу также бесплатный. Для ИИС доступны только тарифы «Инвестор» и «Трейдер».

Плюсы и минусы оформления брокерского счета в Альфа-Инвестиции

Основные преимущества сотрудничества с Альфа-Инвестиции:

Недостатки сотрудничества с брокером Альфа:

Однако команда Альфа-банка работает со всеми негативными отзывами и постоянно дорабатывает сервис, поэтому постепенно приложении становится более удобным и стабильным в использовании.

Подходит ли Альфа-Инвестиции для начинающих

По оценкам и отзывам самих пользователей брокер Альфа-Инвестиции подходит для новичков. Об это же свидетельствуют и высокий рейтинг мобильного приложения, который опубликован на сайте компании.

Однако фактические цифры немного не совпадают с заявленными на сайте. Оценка в Google Play 4,5 балла и в App Store – 4,6. Основной негатив пользователей связан с тем, что не отображаются комиссии, исчезает история сделок и приходится долго ждать вывод средств с брокерских счетов.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Что лучше: индивидуальный инвестиционный или брокерский счёт

Содержание

Хотите накопить на важные цели или преумножить уже существующий капитал? В этом могут помочь инвестиции. Откройте брокерский или индивидуальный инвестиционный счёт, и вы сможете совершать операции на бирже. В статье разберёмся, в чём разница между этими двумя типами счетов, какие условия использования и преимущества у каждого из них.

В чём разница между брокерским счётом и ИИС

Брокерский счёт позволяет инвестировать в акции, облигации и другие ценные бумаги, покупать валюту, зарабатывать на разнице стоимости бумаг, курсов, дивидендных и купонных выплатах. Его можно открыть у брокера — посредника между продавцом и покупателем на рынке ценных бумаг. Клиентский доход по брокерскому счёту облагается 13% НДФЛ. С 2021 года установлен повышенный налог на доходы более 5 млн рублей в год —15%.

ИИС, или индивидуальный инвестиционный счёт, открывается в брокерской или управляющей компании и тоже позволяет вкладывать средства в ценные бумаги и валюту. Это тот же брокерский счёт, но с возможностью получить налоговые льготы. Главное, чем он отличается от обычного брокерского счёта, — это ограничение максимальной суммы пополнения. Его можно пополнить не более чем на 1 млн рублей в год. По сути, у инвестиционного счёта нет срока действия, но, чтобы сохранить льготное налогообложение, его нельзя закрывать ранее чем через 3 года после открытия. Нельзя открывать несколько ИИС одновременно, но у одного и того же инвестора могут быть и ИИС, и брокерский счёт.

Для чего подойдёт брокерский счёт

Все биржевые торговые операции осуществляются через брокера, так как самостоятельно зарегистрироваться на бирже невозможно. После открытия брокерского счёта у выбранного профессионального участника вы сможете совершать сделки на бирже от своего имени и в своих интересах.

Для чего подойдёт ИИС

Индивидуальный инвестиционный счёт — это тот же брокерский счёт с возможностью получения налоговых льгот от государства. Его выгодно открывать, если инвестор получает официальный доход, облагаемый налогом по ставке 13%, а также если размещаемая сумма не потребуется в ближайшие несколько лет.

Разница между брокерским счётом и ИИС

Давайте разберёмся в преимуществах и недостатках каждого счёта.

Преимущества ИИС

Главное преимущество ИИС в том, что доход состоит из двух частей. Он позволяет не только зарабатывать на торговле бумагами на бирже, но и получать налоговые льготы.

Например, в Альфа-Банке на ИИС в течение года можно разместить любую сумму до 1 млн рублей. Вносите деньги на счёт в любое удобное время.

По индивидуальному инвестиционному счёту можно получить налоговые вычеты двух видов:

Тип А. Даёт возможность ежегодно возвращать уплаченный НДФЛ при обращении в ФНС. Размер выплаты зависит от внесённой в течение одного календарного года суммы, но не может превышать 52 000 рублей (иначе говоря, рассчитывается с ежегодных пополнений, не превышающих 400 000 рублей). При этом заработная плата должна быть официальной, а прибыль с инвестиций — не единственным доходом владельца.

Тип Б. Налоговый вычет применяется после закрытия ИИС к прибыли, полученной от сделок купли-продажи в течение всего срока действия договора. Тип Б подойдёт для инвесторов, которые активно торгуют и зарабатывают на инвестициях больше 400 000 рублей, а также тем, у кого нет источников дохода, облагаемых 13% НДФЛ. По окончании договора брокер не будет удерживать подоходный налог. Для этого необходимо заранее предоставить справку из налоговой о том, что вы не получали вычет А.

В Альфа-Банке открыть ИИС можно онлайн. Обслуживание осуществляется бесплатно, а комиссия за каждую сделку составляет от 0,01% до 0,3%. Отслеживать всю информацию можно в приложении Альфа-Инвестиции.

Недостатки ИИС

Главная особенность ИИС, которая может считаться недостатком, — в сроке его действия. Если вывести деньги ранее трёхлетнего периода, то:

вы потеряете право на налоговый вычет;

ранее полученные вычеты придётся вернуть государству.

К недостаткам можно отнести и то, что нельзя пополнить счёт более чем на 1 млн рублей в год. Если у вас есть бо́льшая сумма для инвестиций, то оставшиеся деньги можно использовать только на обычном брокерском счёте. Важно иметь в виду, что пополнять индивидуальный инвестиционный счёт можно только в рублях.

Биржевые инструменты, доступные на ИИС, ограничены: нельзя совершать сделки с акциями иностранных компаний и еврооблигациями, если они не торгуются на российских площадках, с иностранными ETF, бинарными опционами Чикагской биржи, ОФЗ-н, ИСЖ и НСЖ, казначейскими облигациями США, драгметаллами.

Преимущества брокерского счёта

Если вы планируете активно торговать на бирже, заключать много сделок, регулярно выводить деньги, то лучше открывать брокерский счёт. Так вы не будете ограничены в выборе валюты пополнения, а также лимитом внесения средств в 1 млн рублей. Вывод денег возможен в любой момент, без расторжения договора.

В Альфа-Банке открытие брокерского счёта бесплатное, как и его обслуживание по большинству тарифов. Он пополняется моментальным переводом с текущего счёта в банке, а обратная операция по выводу средств доступна практически в круглосуточном режиме (ежедневный технический перерыв: с 00:00 до 2:00 мск).

Совершать операции через брокерский счёт можно со всеми доступными биржевыми инструментами (для приобретения некоторых потребуется статус квалифицированного инвестора). Ограничений, подобных ИИС, нет. Следить за котировками активов можно в бесплатном мобильном приложении Альфа-Инвестиции.

Недостатки брокерского счёта

Владельцам обычных брокерских счетов не положены налоговые льготы. Если вы не планируете активно торговать на бирже, имеете официальный доход и готовы инвестировать до 1 млн рублей каждый год, лучше открыть ИИС и получить налоговый вычет.

Популярные вопросы и ответы

Кому подойдёт ИИС?

Индивидуальный инвестиционный счёт подойдёт тем, кто хочет увеличить капитал или преумножить сбережения. Открыть его могут как работающие граждане, так и те, у кого нет налогооблагаемого дохода. Доходность ИИС выше обычного банковского депозита, а также есть возможность получить налоговый вычет.

Важно помнить, на каких условиях открывается ИИС:

Один счёт на одного владельца;

Ежегодное пополнение возможно на сумму не более 1 млн рублей;

Срок действия: три года и более, чтобы сохранить льготы;

Торговать можно только активами, которые обращаются на российских фондовых биржах.

При соблюдении всех условий налоговый вычет по индивидуальному инвестиционному счёту может достигать 52 000 рублей в год (для типа А).

На сколько лет открывается ИИС?

ИИС открывается бессрочно. Однако, согласно законодательству, он должен действовать не менее трёх лет, если вы планируете оформлять налоговый вычет типа А или Б. Подавать декларацию можно каждый год или раз в три года (срок, зафиксированный в Налоговом кодексе).

Как обезопасить себя, чтобы не потерять деньги на ИИС?

Самый простой и хороший способ обезопасить себя и не потерять деньги на ИИС:

Приобретать низкорисковые бумаги, например государственные облигации.

Три года не выводить деньги со счёта.

Если вы закроете счёт раньше трёхлетнего срока, то лишитесь права на налоговый вычет. Более того, все ранее полученные налоговые вычеты придётся вернуть.

Если вы откроете два ИИС, то налоговый вычет начисляться не будет. Единственное исключение — перенос счёта от одного брокера к другому.

Есть ли какая-то стратегия инвестирования, которой стоит придерживаться на ИИС?

Самый простой способ получить прибыль по ИИС — открыть счёт на три года, ежегодно пополнять его на 400 000 рублей и получать налоговый вычет типа А в 52 000 рублей за каждый год. При такой стратегии доходность превышает ставку по банковским депозитам и не зависит от рынка.

Более рискованный путь, который может принести дополнительный доход, — использование размещённых денежных средств для торговли ценными бумагами. Вместо того чтобы превращать индивидуальный инвестиционный счёт в депозит, купите на эти средства активы, например акции или облигации.

Могут ли пенсионеры открыть ИИС и получать вычеты?

Пенсионеры как налоговые резиденты Российской Федерации могут открыть ИИС.

Для вычета типа А пенсионер должен продолжать платить НДФЛ — иными словами, работать и платить официальный налог с доходов.

Если пенсионер не работает или не платит НДФЛ (например, оформлен самозанятым), то после закрытия ИИС оформляется налоговый вычет типа Б, и инвестор освобождается от уплаты налога с суммы дохода от продажи ценных бумаг.

Что такое ИИС с доверительным управлением?

Если вы открыли счёт без доверительного управления, то все решения по движению денежных средств принимаете самостоятельно (какие активы купить, когда их продать). Брокерская комиссия за операции списывается согласно условиям выбранного тарифа. Такой способ подойдёт тем, кто уже хорошо знаком с основами инвестирования.

Альфа-Банк предлагает стратегии инвестирования с разной степенью риска. Открыть счёт можно онлайн через сайт банка, мобильное приложение или интернет-банк. Вам нужно выбрать одну из программ, например:

«Точки роста» (акции российских эмитентов),

«Новые горизонты» (облигации передовых российских хозяйственных обществ).

Что лучше: ИИС или ПИФ?

ПИФ, или паевой инвестиционный фонд, — форма коллективных инвестиций. Управляет фондом управляющая компания. Пай — это ценная бумага, удостоверяющая долю инвестора в общем фонде.

Активами ПИФа распоряжается управляющая компания, которая действует в интересах всех инвесторов, а также в своих интересах: чем больше число пайщиков, тем выше стоимость активов фонда, а значит, УК получит бо́льшую комиссию за свою работу.

Приобретая паи, владелец инвестирует в готовый набор активов, подобранных профессиональным управляющим, а значит, может не разбираться детально в эмитентах, ценных бумагах, состоянии различных отраслей экономики и других нюансах.

ИИС же, в свою очередь, — это специальный вид инвестиционного счёта, позволяющий претендовать на налоговые вычеты.

Таким образом, не стоит сравнивать ИИС и ПИФ, владелец индивидуального инвестиционного счёта может составить портфель, в который будут входить и акции, и облигации, и паи ПИФов. Преимущества ИИС и паевых инвестиционных фондов можно сочетать, приобретая паи ПИФов на средства, находящиеся на индивидуальном инвестиционном счёте.