что такое ближайшая оферта по облигациям

Наличие по облигации оферты превращает одно долгосрочное вложение в долговую бумагу в несколько краткосрочных. Причем доходность может меняться. В чем отличие облигаций с офертой, где ее посмотреть и почему это важно инвестору, читайте дальше.

Облигации, которые можно погасить досрочно, обычно купонные. Дата купона по ним совпадает с датой возможного досрочного выкупа. По российским долговым бумагам проценты по купонам выплачивают в среднем раз в 3 года. Такая же и периодичность оферты.

Внимание! Купон по облигациям с офертой переменный: его размер меняется один раз за установленный период.

В зависимости от инициатора досрочного погашения, выделяют два типа оферты:

Почти все российские долговые бумаги с офертой выпущены как безотзывные. Call-оферты в основном планируют по евробондам.

Где смотреть оферту?

Дату возможного погашения до срока публикуют заранее. Информация о ней есть:

Планируют ли по облигации оферту, можно оценить по показателю дюрации в QUIK. По бумагам с правом досрочного выкупа его рассчитывают не к моменту погашения, а к дате ближайшей оферты. Она точно есть, если, например, до погашения еще 5 лет, а показатель дюрации меньше года.

Как погасить облигацию по оферте?

В случае, когда облигации отзывает эмитент (Call-оферта), от инвестора не ожидают никаких лишних действий или расходов. Процедура такая же, как при обычном погашении по сроку.

Механизм Put-оферты включает два этапа:

Справка! Условия выкупа следует узнавать заранее, так как по разным облигациям они отличаются способами подачи уведомления и разными техническими моментами.

Расчет такой доходности особенно важен инвестору для облигаций с переменным купоном. По ним рассчитать доходность на дату погашения можно только приблизительно, так как эмитент меняет процент купона после оферты. И поэтому здесь правильнее определять именно доходность к дате ближайшей оферты.

По факту показатель рассчитывается так же, как доходность к погашению. Только вместо даты погашения берут дату ближайшей оферты.

Процедуры погашения по сроку и досрочно различаются по таким критериям:

Долговые обязательства с возможностью погасить их до срока имеют плюсы и минусы для инвестора.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое оферта облигации и почему о ней надо помнить

Инвестпривет, друзья! Облигации в принципе считаются едва ли не самым простым инвестиционным инструментом. Ну, чуть посложнее вкладов. Однако и тут есть сюрпризы, которые могут стать неприятными. В частности, оферта. Если ее не участь, будут негативные последствия. Что такое оферта облигации и почему необходимо ее знать и учитывать – рассказываю далее.

Что такое оферта облигации и как она работает

Итак, что это за зверь такой – оферта? Если объяснять простыми словами, то это – публичное предложение от эмитента облигации для инвесторов, когда те имеют право погасить имеющуюся у них облигацию по номиналу, не дожидаясь окончания ее срока действия.

Например, есть облигация Газпромбанка ГПБ-16-боб со сроком погашения 18.04.2024, эмитированная 18.04.2017, т.е. облигация 7-летняя. Однако банк выставил по ней оферту 20.10.2020. Это значит, что в дату оферты инвестор может продать облигацию обратно банку по номиналу. А может оставить себе и продолжать получать купонный доход на условиях, прописанных эмитентом.

Важно понимать, что при оферте погашение облигации происходит по номиналу, т.е. ее приобретает обратно эмитент. Если номинал бумаги 1000 рублей, то вы и получите 1000 рублей, вне зависимости от рыночной цены облигации.

Поэтому инвесторы часто используют дату оферты, чтобы получить свои деньги назад. Особенно, если рыночная цена облигации оказалась ниже номинала.

Как правило, большинство долгосрочных облигаций имеют оферту. Эмитентам наличие оферты позволяет разделаться со своими долгом раньше и не нести дополнительные издержки на обслуживание долга, а инвесторам – вернуть свои деньги, если ситуация на рынке изменилась.

Представьте ситуацию. Вы купили 10-летнюю облигацию с доходностью 8% в год. Но потом процентные ставки изменились – ЦБ РФ повысил ставку до 10%. Теперь эмитенты выпускают облигации с доходностью на уровне 12-14% годовых, и ваши 8% уже никому не нужны. Рыночная цена облигации падает, чтобы компенсировать разницу ставок и принести большую доходность. Вы купили облигацию, к примеру, за 998 рублей, а теперь он торгуется за 980 рублей. И если вы решите ее продать (так как купон маленький, а хочется большей доходности), то потеряете прибыль – по 18 рублей с каждой облигации.

Но эмитент объявил оферту, которая подходит через год. И вы спокойно держите облигации до этого срока и потом передаете их эмитенту, который погашает их по номиналу (по 1000 рублей). А на вырученные деньги вы покупаете другие, более доходные облигации.

Удобно? Не то слово!

Дата оферты объявляется заранее. Поэтому инвесторы всегда знают, когда у них будет возможность избавиться от ставшего невыгодным актива.

Опасности оферты

Но оферта несет в себе один недостаток. Так, эмитент имеет право после выставления оферты изменить ставку по купону на любую величину, отличную от нуля. Даже 0,01% годовых.

Многие эмитенты, кстати, так и делают. Вот, к примеру, облигация Банк ФК-Открытие-10-1-боб. До 06.06.2018 доходность была 11,75% годовых, но после оферты упала до 0,01%.

Таким образом, если инвестор пропустит дату оферты и не предъявит облигацию к выкупу, то вместо планировавшейся двухзначной доходности получит прибыль в 4 копейки в год. Согласитесь, это уже не очень приятно.

К тому же тут есть еще один момент. Взгляните на график.

Это всё та же облигация Банк ФК Открытие-10-1-боб. Как видите, сразу после объявления оферты и выкупа определенного объема облигаций с рынка стоимость оставшихся упала. Сейчас эта бумага торгуется за 80% стоимости.

Почему так произошло? Очень просто. Так как купон по облигации практически не платится (0,01% – серьезно?), то бумага становится непривлекательной в плане получения постоянного дохода. Поэтому покупатели предлагают за нее меньше, чтобы заработать при погашении бонда за счет разницы между покупкой и погашением.

Например, после оферты до погашения осталось еще 5 лет. Ставка рефинансирования ЦБ РФ, которая используется как некий ориентир при определении доходности облигаций – 7,75%. Так что цена облигации упадет примерно на 5 * 7,75 = 38,75 процентов. Если бы до погашения оставался только один год, то цены упали бы на 7-8%. Если 10 лет – то вообще на 77-80%.

Таким образом, чем дольше срок после даты оферты до даты погашения, тем сильнее падает облигация в цене.

Поэтому приходится следить за офертой и делать правильные действия.

Виды оферт

Выделяют такие виды оферты по облигации:

На российском рынке в основном представлены безотзывные оферты, они же put-оферты. Они более удобны для инвестора, так как помогают ему в случае резкого изменения ситуации на рынке избавиться от ненужного актива и купить что-то более выгодное.

Если же объявлена call-оферта, и эмитент принудительно выкупает бонды, то тут уже ничего не попишешь. Инвесторы здесь ничего не решают.

Разберем каждый вид оферты подробнее, так как вам придется столкнуться в своей практике с каждым из них.

Особенности call-оферты

Итак, колл-оферта дает эмитенту право полностью или частично погасить выпуск своих облигаций в одностороннем порядке. Для эмитента это, конечно, очень удобно. С помощью колл-оферты он может регулировать уровень своей кредитной нагрузки.

Так, если процентные ставки снижаются, то ему выгодно погасить свой выпуск, чтобы не переплачивать. Например, ключевая ставка была 14%, но понизилась до 8%. Выгоднее погасить имеющийся выпуск и выпустить новые облигации со ставкой 9%.

Если же ставки пойдут вверх, то эмитент просто не предъявит оферту и будет платить по облигациям меньше, чем в среднем по рынку. Зеркальный пример. Ключевая ставка была 8%, а эмитент платил 9%. Затем ставка резко выросла до 14%. Эмитент ничего не делает со старым выпуском, так как ему выгодно платить меньше.

Правда, инвестору это уже совсем не выгодно. Ведь он мог бы купить бонды с большей доходностью, но вместо этого вынужден либо продолжать сидеть в невыгодных облигациях, либо продавать их на рынке дешевле, чем купил.

Из-за этой возможности облигации с call-офертой считаются более рисковыми, и поэтому, как правило, торгуются чуть ниже «среднего по больнице», т.е. с дисконтом (еще говорят: имеют премию к доходности – за риск).

Что касается риска пропуска оферты, то ее нет, поскольку call-оферту пропустить просто невозможно. Эмитент либо выкупит у вас облигацию по номиналу, либо оставит всё, как есть.

Как работает put-оферта

Напомню, что пут-оферта работает так: эмитент назначает дату выкупа облигации, и инвесторы при желании могут подать заявку на погашение бонда по номиналу. Выкуп по put-оферте дело добровольное. Не хотите по оферте – держите до погашения или продавайте на бирже.

Иногда эмитенты назначают после оферты копеечный купон – 0,1% или даже 0,01% годовых. Цель – не обман инвесторов, а их побуждение поскорее погасить облигацию. Такое вот добровольно-принудительное.

С другой стороны, как я писал выше, put-оферта может быть выгодной для инвестора, если ему нужно срочно переложить деньги в другой инструмент, а рыночная цена облигации низка. Это позволяет застраховаться от рисков долгосрочного владения облигации.

Дата оферты всегда известна заранее. Непосредственно перед ее объявлением (точнее, объявлением он будущем купоне) облигация может как подорожать, так и подешеветь – всё будет зависеть от намерений эмитента. Например, если он перед этим последовательно снизил ставки у предыдущих выпусков своих бондов, то и здесь, скорее всего, последует снижение. Рынок отреагирует падением стоимости облигации.

Как правило, период предъявления облигаций для выкупа начинается за 5 дней до выплаты последнего купона и заканчивается на третий день после выплаты (или прямо в тот же день).

Как предъявить облигацию к погашению по оферте

Если у вас call-облигация, то делать ничего не надо. Эмитент сам даст сигнал брокеру о выкупе. Если вас затронет принудительный выкуп, то вместо облигаций на брокерском счете появятся деньги. Если не затронет – облиги останутся, как были. Если новые условия вас не устроят, то вы сможете продать ее по рыночной цене.

Учтите, что если вы купили облигацию ниже номинала, то при погашении по оферте будет изъят подоходный налог. К примеру, вы купили облигацию за 990 рублей, а получили за нее 1000. Если облигаций на балансе было сто штук, то вы заработали 1000 рублей. С этой суммы брокер удержит НДФЛ – 130 рублей.

Если же у вас put-облигация, то здесь сложнее. Узнайте, когда оферта и с какой даты эмитент принимает заявки на погашение. Затем через брокера подайте заявку на реализацию своего права. Эта услуга бесплатна, но укажите, что вы предъявляете именно выкуп по оферте. Дело в том, что некоторыми эмитентами предусмотрена возможность принудительного выкупа облигации в любой момент, но с адской комиссией.

Где смотреть оферту

Ок, что такое оферта по облигации – понятно. Теперь вопрос – где посмотреть оферту? Может быть, она есть уже по имеющейся у вас облигации, а вы ни сном ни духом? Оферты бывают, главным образом, по корпоративным облигациям, также по ряду ОФЗ и еврооблигациям. Муниципальные бонды обходятся обычно без оферты. но там есть амортизация.

Вариантов здесь несколько:

Кроме того, определить, если ли оферта, можно «на глазок». Достаточно посмотреть на дюрацию. Она рассчитывается к оферте, а не к сроку погашения, поэтому будет намного короче. Например, если срок погашения облигации несколько лет, а дюрация составляет около года, то, бумага определенно с офертой. И надо рыть глубже, чтобы ее обнаружить. Смотреть на оферту обязательно при выборе облигации для включения ее в свой портфель.

Таким образом, оферта – это возможность погасить облигацию по номиналу раньше, чем наступает окончательный срок ее погашения. Для инвестора оферта может быть удобной, если ему нужно выйти в кэш или он нашел лучший способ вложения денег, но иногда может стать неприятным сюрпризом. Например, если эмитент после оферты меняет размер купона, и облигация резко теряет в цене. Так что за ней нужно следить. Теперь вы об этом знаете. Удачи, и да пребудут с вами деньги!

Наличие по облигации оферты превращает одно долгосрочное вложение в долговую бумагу в несколько краткосрочных. Причем доходность может меняться. В чем отличие облигаций с офертой, где ее посмотреть и почему это важно инвестору, читайте дальше.

Облигации, которые можно погасить досрочно, обычно купонные. Дата купона по ним совпадает с датой возможного досрочного выкупа. По российским долговым бумагам проценты по купонам выплачивают в среднем раз в 3 года. Такая же и периодичность оферты.

Внимание! Купон по облигациям с офертой переменный: его размер меняется один раз за установленный период.

В зависимости от инициатора досрочного погашения, выделяют два типа оферты:

Почти все российские долговые бумаги с офертой выпущены как безотзывные. Call-оферты в основном планируют по евробондам.

Где смотреть оферту?

Дату возможного погашения до срока публикуют заранее. Информация о ней есть:

Планируют ли по облигации оферту, можно оценить по показателю дюрации в QUIK. По бумагам с правом досрочного выкупа его рассчитывают не к моменту погашения, а к дате ближайшей оферты. Она точно есть, если, например, до погашения еще 5 лет, а показатель дюрации меньше года.

Как погасить облигацию по оферте?

В случае, когда облигации отзывает эмитент (Call-оферта), от инвестора не ожидают никаких лишних действий или расходов. Процедура такая же, как при обычном погашении по сроку.

Механизм Put-оферты включает два этапа:

Справка! Условия выкупа следует узнавать заранее, так как по разным облигациям они отличаются способами подачи уведомления и разными техническими моментами.

Расчет такой доходности особенно важен инвестору для облигаций с переменным купоном. По ним рассчитать доходность на дату погашения можно только приблизительно, так как эмитент меняет процент купона после оферты. И поэтому здесь правильнее определять именно доходность к дате ближайшей оферты.

По факту показатель рассчитывается так же, как доходность к погашению. Только вместо даты погашения берут дату ближайшей оферты.

Процедуры погашения по сроку и досрочно различаются по таким критериям:

Долговые обязательства с возможностью погасить их до срока имеют плюсы и минусы для инвестора.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

ЦБ повысил ставку: пора покупать облигации? Разбор Банки.ру

В чем суть идеи

Во всех информационных каналах для инвесторов брокеры капслоком телеграфируют «Обратите внимание на облигации!», поскольку данный инструмент, по их мнению, может принести доход с учетом предсказаний о курсе Банка России на повышение ключевой ставки. Такие идеи особенно активно циркулировали за неделю до заседания совета директоров Банка России, 10 сентября 2021 года, когда как раз и должны были объявить эту ставку (то есть минимальный процент, под который коммерческие банки могут брать кредиты у ЦБ).

Когда ключевая ставка растет, увеличивается и доходность по облигациям (то есть отношение купона к рыночной цене облигации). Поскольку купоны большинства облигаций установлены заранее, доходность может вырасти только за счет падения цены бумаги. Когда ключевая ставка падает, облигации начинают дорожать, что приводит к снижению их доходности.

Сама инвестиционная идея брокеров заключалась в том, что на ожидании решения регулятора повысить ставку рынок облигаций будет подстраиваться под прогнозируемый размер повышения на 0,5%, до 7% годовых. По мнению брокеров, самое время брать бумаги, когда ставки доходности уже подросли, но решение Центробанка не озвучено. Ожидалось, что после достижения отметки в 7% Банк России сменит курс на снижение ставки — и это были бы идеальные условия для заработка на облигациях.

Итак, пора ли уже добавить облигаций в инвестпортфель?

Как зарабатывают на облигациях

Самая понятная логика работы с облигациями для бывших вкладчиков: купить бумагу на определенный срок, получать фиксированные купоны и ждать погашения (когда выпустивший облигацию вернет номинал, то есть стоимость, на которую была оценена бумага при выпуске). Но это может оказаться не слишком выгодной, а иногда и убыточной затеей, ведь в определенный момент облигация может стоить дороже номинала, и получится переплата.

В «Открытие Брокере» говорят, что для такой пассивной стратегии подошли бы облигации надежных эмитентов (рейтинги по национальной шкале от «ВВВ+» до «А») срочностью один-два года. Они потенциально принесли бы «порядка 8,5—10% годовых и остаются крайне привлекательными для инвесторов, но, скорее, пока не со спекулятивной точки зрения, а исходя из покупки до погашения», отмечает начальник отдела анализа долгового рынка компании Владимир Малиновский.

Денис Кучкин, генеральный директор ИК «Септем Капитал», рекомендует при выборе долговой ценной бумаги в качестве инструмента обращать внимание на три основных параметра:

— кто выпустил облигацию (эмитент);

— срок погашения (дюрация);

— кредитное качество эмитента (оценка рейтинговых агентств не ниже «BB-», спекулятивный уровень).

«Когда вы в принципе приходите на фондовый рынок, вам надо выкинуть из головы историю как с депозитами: сидеть в бумаге до погашения. Инвестор мыслит сроками, данными о ставках и процентах», — напоминает Кучкин.

Идея состоит в том, по его словам, чтобы купить на вторичном рынке облигации с длинным сроком погашения. Доходность по ним (отношение купонов к цене бумаги) через какое-то время после того, как начнется снижение ставок, тоже будет снижаться. «Взяли вы, например, бумагу с доходностью 8% годовых, через полгода она снизилась до 7,5%, а цена выросла. Тогда за полгода вы сможете заработать значительно больше, чем 8% годовых, за счет роста цены плюс купон», — поясняет глава «Септем Капитала».

Сколько можно заработать

Если брать ОФЗ как индикатор по доходности и по надежности, то доходности по краткосрочным бумагам — 6,70%, по долгосрочным — 6,90%. «График доходности, скажем, Russia 10Y Bond зажат уже месяца четыре между 6,90% и 7,30% в ожидании импульса для дальнейшего движения», — оценивает Илья Коровин, председатель Национального союза частных трейдеров и инвесторов на финансовых рынках.

Корпоративные облигации первого эшелона приносят доходность в зависимости от срока погашения от 7% до 8%. «Они надежные, как наш Центральный банк, то есть входят в ломбардный список. Но, как правило, частному инвестору такие доходности не интересны. Доходность, которая обычно интересует инвестора, начинается от 12% и выше», — размышляет Коровин.

По его словам, бумаги более низких уровней листинга в последнее время популярны, но лучше инвесторам такими инструментами не увлекаться, а в качестве альтернативы купить акции «Газпрома».

Когда брать бонды

В конце августа аналитики «Тинькофф Инвестиции Премиум» выпустили обзор, в котором утверждали, что покупка облигаций в конце августа будет удачной по двум причинам:

По оценке Евгения Шиленкова, заместителя генерального директора по активным операциям ИК «Велес Капитал», к самой дате заседания это решение было отыграно в котировках примерно на 90%.

Он напоминает, что перед заседанием обычно есть неделя тишины, участники рынка в этот период могут быть чуть менее активны, но все равно люди торгуют с учетом консенсус-мнения, которое сформировалось на этот счет.

«Покупка облигаций до или после заседания могла произойти на равных условиях, — считает Александр Ермак, главный аналитик по долговым рынкам БК «Регион». — Однако сохранение жесткой риторики в заявлении регулятора и возможность дальнейшего повышения ключевой ставки могут негативно отразиться на ценах кратко- и среднесрочных бумаг в ближайшем будущем». По его наблюдениям, обычно ажиотаж на рынке облигаций перед заседаниями Центробанка наблюдается, только когда уже понятно, что ставку будут снижать, и инвесторы пытаются купить наиболее длинные бумаги до того момента, когда они могут вырасти в цене после решения регулятора.

Привязывать решение о покупке облигаций ко дню объявления решения регулятора по ключевой ставке, по мнению заместителя председателя правления и финансового директора Экспобанка Андрея Шалимова, может быть оправданно в двух случаях:

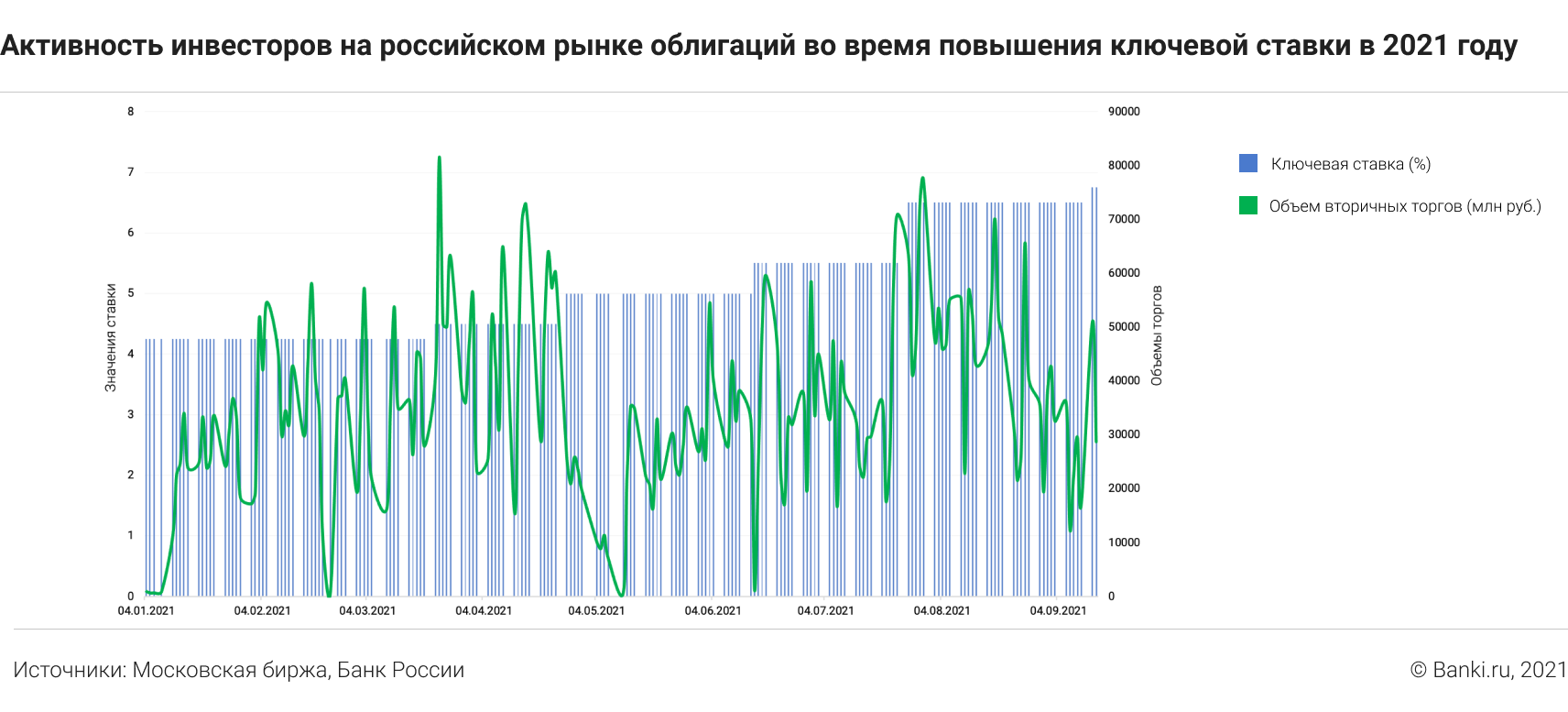

Как реагировал рынок на объявления ключевых ставок

Самыми значительными объемы торгов на вторичном рынке облигаций были при повышении ставки в конце марта с 4,25% до 4,5%.

А перед заседанием Центробанка 10 сентября как раз наблюдалась классическая картина снижения активности инвесторов.

По итогам заседания глава Банка России Эльвира Набиуллина озвучила цифру в 6,75% годовых. Чего не учли аналитики, так это явного намека на дальнейшее, возможно неоднократное, повышение.

Когда рынок облигаций успел обновить ставки

Подстраиваться под будущие решения Банка России, по словам профессиональных участников торгов, рынок начинает зачастую сразу после обновления ключевой ставки. Все внимательно слушают заявления руководства ЦБ и примерно понимают, как дальше будет действовать регулятор. Когда у инвесторов недостаточно данных для точного прогноза, «настройки» на рынке происходят за полторы-две недели до нового заседания по ставке.

На вторичном рынке сначала меняются цены и доходности по наиболее ликвидным облигациям первого и второго эшелона, затем — по более доходным облигациям третьего и четвертого эшелонов. «В последнюю очередь могут происходить изменения ставок высокодоходных облигаций (ВДО), но в большинстве случаев эти изменения минимальны, поскольку доходность таких инструментов и так существенно выше, чем у ОФЗ», — добавляет Александр Ермак.

С этим инструментом также покупают.

Илья Коровин рекомендует тем, кто только начинает формировать портфель, использовать стратегию лесенки, когда в портфеле бумаги с разными сроками обращения представлены в равных пропорциях. «При изменении кривой доходности, в том числе из-за объявления изменения ставки, эта стратегия даст свой результат», — утверждает он.

Андрей Шалимов из Экспобанка напоминает, что инвестиции в облигации подходят для инвесторов, желающих обыгрывать доходность по банковскому депозиту и уровень инфляции. Оптимальной стратегией является сочетание инвестиций в облигации с другими инструментами фондового рынка, такими как акции, ETF и прочие, в зависимости от риск-профиля инвестора.

Получается, что покупать облигации сейчас есть смысл, если вы уверены, что цикл повышения ключевой ставки завершен. Но если помнить про комментарии главы ЦБ о допустимости «дальнейших повышений ключевой ставки на ближайших заседаниях», то не исключено, что облигации в ближайшей перспективе продолжат дешеветь.

Елена СМИРНОВА, Banki.ru

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.