что такое бета коэффициент акций

Коэффициенты альфа и бета. Выбираем акции в портфель «по науке»

Основы современной портфельной теории заложил в 1964 г. Г. Марковиц, а ее дальнейшему развитию поспособствовал его ученик У. Шарп. Основная идея была в том, чтобы предложить количественные характеристики, отражающие доходность и риск для каждой ценной бумаги. Тогда для формирования портфеля нужно будет всего лишь выбирать бумаги так, чтобы показатель доходности был как можно выше, а показатель риска — как можно ниже. В первую очередь необходимо было каким-то образом измерить риск.

Коэффициент Бета

Доходность рынка акций обычно оценивают по рыночным индексам. Индекс формируется из корзины бумаг — ее динамика наиболее точно будет отражать притоки или оттоки денег. Для российского рынка основным индикатором выступает индекс МосБиржи, для рынка США — S&P500.

Именно волатильность доходности актива (или рынка в целом) была взята за основу для количественной характеристики риска. Чем больше доходность актива может отклоняться от ожидаемого значения, тем выше риск, связанный с инвестиции в него.

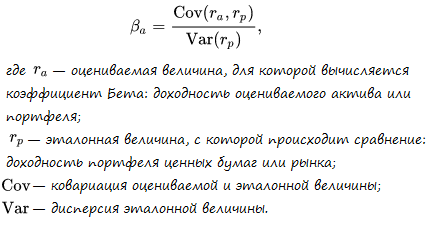

Марковиц и его последователи считали, что в среднем доходность каждой акции стремится к доходности всего рынка. Но на коротких временных промежутках она может существенно отличаться. Одни акции оказываются менее волатильными, чем рынок, другие напротив — более волатильные. Эти отклонения от динамики рынка стали мерой риска инвестиций в конкретную акцию. Шарп назвал этот показатель «бета» (β) и предложил следующую формулу для ее определения:

Если Бета равна единице, это значит, что акция колеблется вместе с рынком и ее риск эквивалентен общерыночному. Значение беты больше единицы говорит о повышенном риске, меньше единицы — о пониженном.

Например, если бета коэффициент акции равен 2, это значит, что при росте рынка на 1% цена акции вырастет на 2%. И наоборот, если рынок снизится на 1%, то цена акции снизится на 2%.

Достаточно редко, но все-таки встречается отрицательное значение беты, которое означает, что в рассматриваемый промежуток времени между акцией и индексом наблюдалась обратная зависимость: когда индекс рос, акция снижалась, и наоборот.

На рынке США можно встретить термин high-beta stock. Этим термином обозначают высоковолатильные акции, стоимость которых колеблется существенно сильнее, чем рыночный индекс. Эти бумаги пользуются популярностью среди опытных внутридневных трейдеров, которые охотятся за широкими направленными движениями. Для более долгосрочных инвесторов такие акции несут в себе повышенные риски, и инвесторы предпочитают относиться к ним с особой осторожностью.

Марковиц и Шарп придерживались мнения, что рынок эффективен, то есть вся общедоступная информация быстро закладывается в цену и отдельный инвестор не может получить преимущество перед другими участниками. Это значит, что нарастить доходность инвестиций можно исключительно за счет увеличения риска.

Соответственно формирование портфеля сводится к подбору такой беты, которая обеспечивала бы инвестору допустимый уровень риска, который соответствовал бы его целям. Консервативные инвесторы стремятся, чтобы бета была меньше или равна 1. Участники рынка, рассчитывающие на рост рынка, стараются увеличить бету портфеля так, чтобы получить повышенную доходность.

Бета портфеля определяется, как сумма бет входящих в него акций, умноженных на вес каждой акции.

Ожидаемая доходность портфеля в таком случае выражается формулой:

Такой подход является основой так называемого пассивного инвестирования, когда управляющий не пытается искать способы, чтобы обыграть рынок, а просто формирует портфель с оптимальной бетой и с какой-то периодичностью проводит ребалансировку, ожидая получить доходность, соответствующую риску на долгосрочной дистанции.

Коэффициент Альфа

Однако не все в то время разделяли гипотезу эффективного рынка. Это подтверждалось тем, что многим управляющим удавалось опережать рынок. Из доходности портфеля вычитали доходность рынка и полученное значение считалось эффектом мастерства управляющего.

Но в таком случае никак не учитывалось то, что повышенная доходность могла стать следствием банального принятия на себя повышенного риска. Поэтому результата управляющего нужно было как-то отделить от премии за риск портфеля.

В 1968 г. Майкл Дженсен поставил задачу измерить реальную эффективность управляющих активами с учетом рисков. Так в формуле доходности портфеля появилась еще одна переменная, которая получила название коэффициента альфа (α), и приняла следующий вид:

Соответственно, коэффициент альфа можно было рассчитать через бету и ожидаемую доходность:

Альфа позволила учесть в формуле мастерство управляющего. В случае пассивного инвестирования α считается равной нулю, так как управляющий не принимает активных действия. В случае активного управления α может принимать положительные значения в случае успеха, или отрицательные значения в случае неэффективного управления.

Сегодня коэффициент альфа, помимо анализа деятельности управляющих, получил более широкое применение. В частности, показатель рассчитывается применительно к отдельной акции. Здесь альфа обозначает доходность акции, которая считается независимой от рынка.

Положительная альфа указывает на то, что на рассматриваемом промежутке времени акция стабильно опережает рынок. Например, если α=1, значит акция стабильно опережает рынок на 1%.

Согласно портфельной теории, построение портфеля с максимальной альфой при минимальной бете является способом сформировать наиболее доходный портфель при минимальном риске.

Недостатки классической портфельной теории

Основным недостатком моделей Марковица и Шарпа является предположение об эффективности рынка, при котором доходность всегда строго коррелирует с риском. Однако на практике даже при современном уровне развития ни один рынок не может в полной мере считаться эффективным в силу неравномерности распространения информации.

Кроме того, эффективный рынок предполагает, что участники действую рационально, то есть трезво оценивают риски и ориентируются исключительно на выгоду. Однако в 2000-х это предположение было развеяно несколькими учеными, лауреатами нобелевской премии, занимавшимися поведенческой экономикой. Подробнее о поведенческой экономике можно прочесть в материале: Уроки Талера: нобелевский лауреат о правилах инвестирования

Другим математическим изъяном в формуле расчета коэффициента β является предположение о нормальном распределении доходности портфеля, которое также является идеализированным и на практике в чистом виде встречается довольно редко. Кроме того, нет однозначного мнения, какая выборка исторических данных для расчета коэффициента будет достаточной, чтобы ожидать аналогичной динамики портфеля в будущем.

Тем не менее работы Шарпа и Марковица широко применяются в построении диверсифицированных портфелей и дают возможность снизить волатильность стоимости портфеля. Подробнее о построении портфеля по методу Марковица читайте в материалах: Составление инвестиционного портфеля по Марковицу для чайников и Составление инвестиционного портфеля по Марковицу — 2. Российский рынок

БКС Брокер

Последние новости

Рекомендованные новости

Ход торгов. Распродажа в голубых фишках. Газпром в лидер ах снижения

Сегодня на СПБ. Спрос на полупроводники тянет рынок вверх

Мнения аналитиков. О пересмотре индекса MCSI Russia и дивидендах Алросы

Как обойти риски стагфляции. 3 стратегии инвестирования

Что ждать от нефти. ОПЕК и EIA высказались, очередь за МЭА

Акции Сургутнефтегаза прибавляют еще 11%

Аналитики BCS Global Markets отвечают на ваши вопросы. Выпуск 14

Alibaba и JD взяли рекордную кассу на распродажах. Как высоко поднимутся акции

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое бета: измеряем волатильноть

Индустрия фондового рынка изобрела показатели, которые помогают определить степень риска отдельных активов. Бета-коэффициент — один из таких показателей.

Бета-коэффициент — это единичная цифра, которая показывает, насколько волатильны акции, портфель или другие активы по сравнению с фондовым рынком в целом.

Рыночному эталону присваивается бета 1,0. В качестве эталона может выступать любой страновой индекс широкого рынка, например S&P 500, немецкий DAX и даже российский РТС.

Бета рассчитывается математической формулой, которая сравнивает изменение динамики акций (ковариацию) или других активов с динамикой широкого рынка.

Если у акции бета 1 означает, что акции будут двигаться более агрессивно, чем фондовый рынок в целом.

Инвестирование в активы с низкой бетой считаются менее рискованными и подходят для консервативных инвесторов, поскольку они более устойчивы при падении фондового рынка. Вместе с тем активы с низкой бетой будут отставать в росте на бычьем рынке.

Как и проверка прогноза погоды перед выходом в океан, бета помогает инвесторам узнать на какой уровень риска они идут с той или иной акцией. Например, акции Shopify с бета-коэффициентом 1,44 будут на 44% более волатильны, чем рынок в целом, в то время как динамика акций Alphabet с бета 1,00 будет точно соответствовать фондовому рынку.

Акции компании Merck с бета 0,43, при росте и падении индекса S&P 500 на 1% будет расти / падать всего на 0,43%. В том случае, если вы дивидендный инвестор, Merck с дивдоходностью 3,4% годовых может быть основой вашего портфеля.

Хотя бета-коэффициент помогает оценить степень риска, это не “серебряная пуля”:

• Показатель полезен для прогнозирования краткосрочной волатильности ценной бумаги, но не для долгосрочной динамики.

• На фоне сильных корпоративных новостей динамика акций может сильно отличаться от показателя бета.

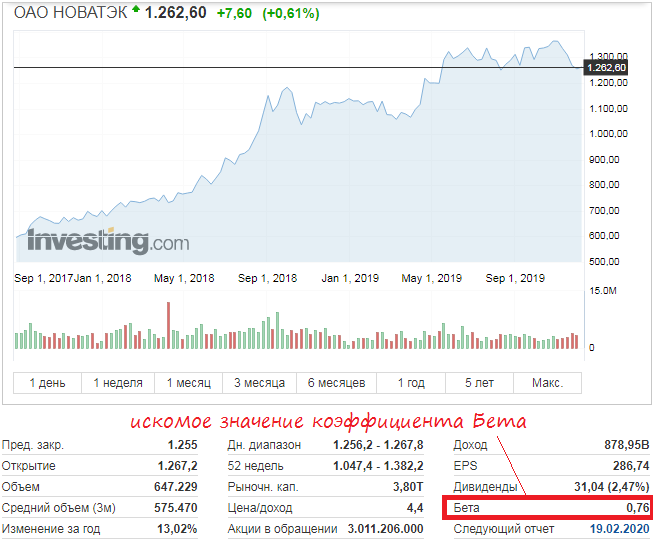

Показатель бета можно узнать в скринерах акций, таких как Finviz, Guru-Fokus или YCharts. На картинке ниже — некоторые популярные акции и их бета-коэффициенты.

Подписывайтесь на Кабинет инвестора в Telegram! Там еще много интересного!

Бета-коэффициент (β) при анализе акций — что это и как работает

В этой статье вы познакомитесь с коэффициентом β, который чаще всего рассчитывается для акций (но может и для любого актива) при сравнение их волатильности. Также этот показатель помогает рассчитать риски и доходность инвестиционных портфелей.

1. Что такое бета-коэффициент на рынке простыми словами

Бета-коэффициент впервые предложил Шарп. Он является лишь статистическим показателем. Его исторические данные не гарантируют, что и в будущем соотношения будут такими же.

Это может быть сравнение нескольких портфелей: российских и зарубежных акций, золота или облигационных наборов. Искать зависимость можно между любыми инструментами на бирже.

Например, если фондовый индекс вырос на 1% и акция выросла на 1%, то в этом случае β = 1, поскольку движение биржевых котировок полностью копируют индекс. Если же первый вырос на 1%, а второй на 2,5%, то в этом случае β = 2,5, что говорит о том, что акция волатильнее индекса в два с половиной раза. Она будет расти и падать сильнее. Это даёт премию к доходности при бычьем рынке и большие риски при падающем.

Вместо Var (p) в знаменателе часто можно увидеть σ 2 (дисперсия портфеля или фондового индекса).

Более подробная формула выглядит следующим образом

Как можно интерпретировать значения β