что такое балансовый метод расчета налога на прибыль

В 2020 году применяется новая редакция ПБУ 18/02. Как все настроить в 1С

Внесенные в ПБУ 18/02 изменения во многом соответствуют МСФО 12 «Налоги на прибыль» и рекомендациям БМЦ. В связи с указанными изменениями в отчете о финансовых результатах уточнены состав и наименование показателей, раскрывающих величину налога на прибыль. Организации вправе применить новые правила в отчетности за 2019 г., закрепив свое решение в учетной политике.

Что изменилось в стандарте

Главная цель стандарта ПБУ 18/02 — определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

Предприятие приобрело оборудование в 2020 году. В течение трех лет с помощью этого оборудования предприятие рассчитывает получить доход.

Прибыль предприятия за эти три года будет доход за вычетом стоимости оборудования, амортизированной на три года. При этом согласно НК РФ срок амортизации может быть 10 лет. В таком случае в первый год деятельности налогооблагаемая прибыль будет существенно больше заработанной и налог с нее «съест» большую часть этой прибыли. Инвестор может решить, что и через три года на налоги будет уходить половина прибыли. Однако за счет амортизации налогооблагаемая прибыль будет меньше и налогов придется платить меньше — о чем стоит заранее знать инвестору. В ПБУ 18/02 есть инструменты, чтобы показать такие ситуации.

Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете

на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО — это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

Упрощение расчетов по ПБУ 18/02

В приложении к новой редакции ПБУ 18/02 приведен практический пример, который наглядно демонстрирует, что все показатели, необходимые для выполнения требований ПБУ 18/02, можно получить, используя только данные бухгалтерского и налогового учета — без выделения в учете ПР и ВР.

Рекомендация БМЦ от 26.04.2019 № Р-102/2019-КпР «Порядок учета налога на прибыль» предлагает отражать суммы текущего и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки». При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Следование рекомендации БМЦ № Р-102/2019-КпР также позволяет отказаться от детального учета ПР и ВР.

Поддержка в «1С»

Балансовый метод учета отложенного налога

При выполнении регламентной операции «Расчет налога на прибыль» по данным налогового учета рассчитывается сумма текущего налога на прибыль.

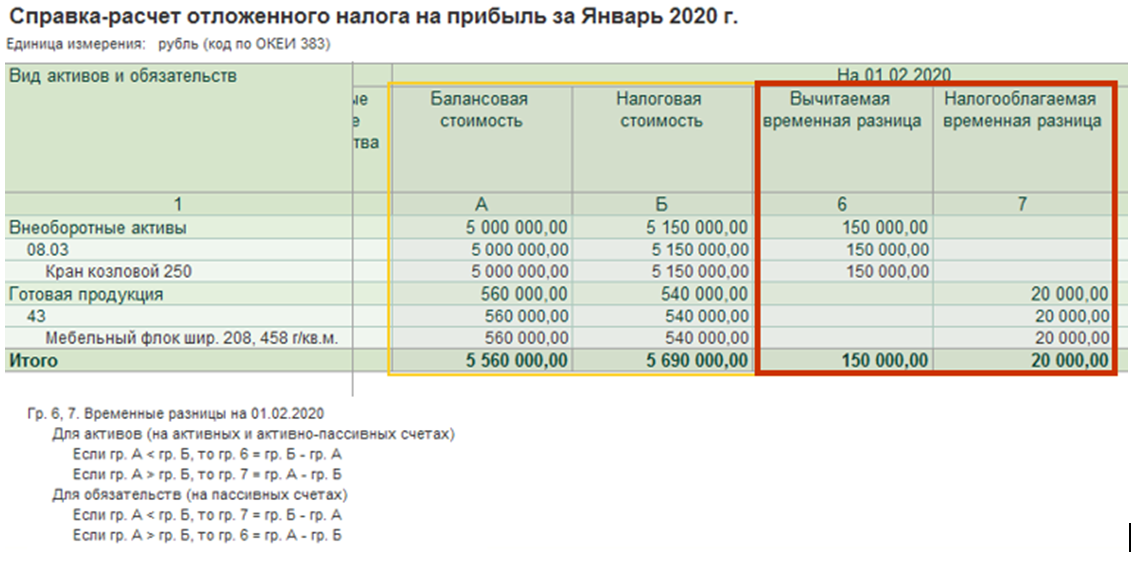

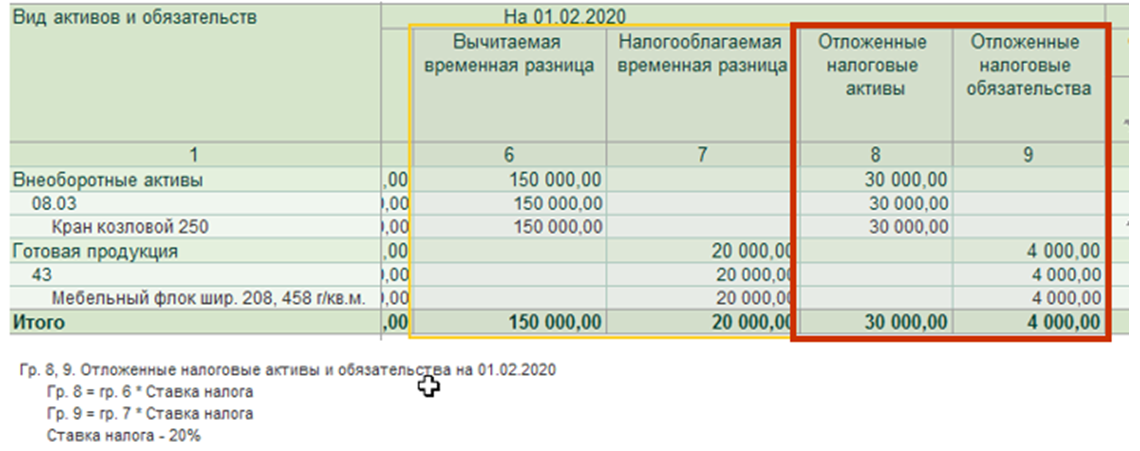

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Текущий и отложенный налоги соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

Порядок расчета отложенного налога

Балансовая стоимость — Налоговая стоимость

Сальдо временных разниц * Ставка налога

Отложенный налог на отчетную дату — Отложенный налог на начало года

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года.

В программе «1С» можно сформировать справку-расчет отложенного налога.

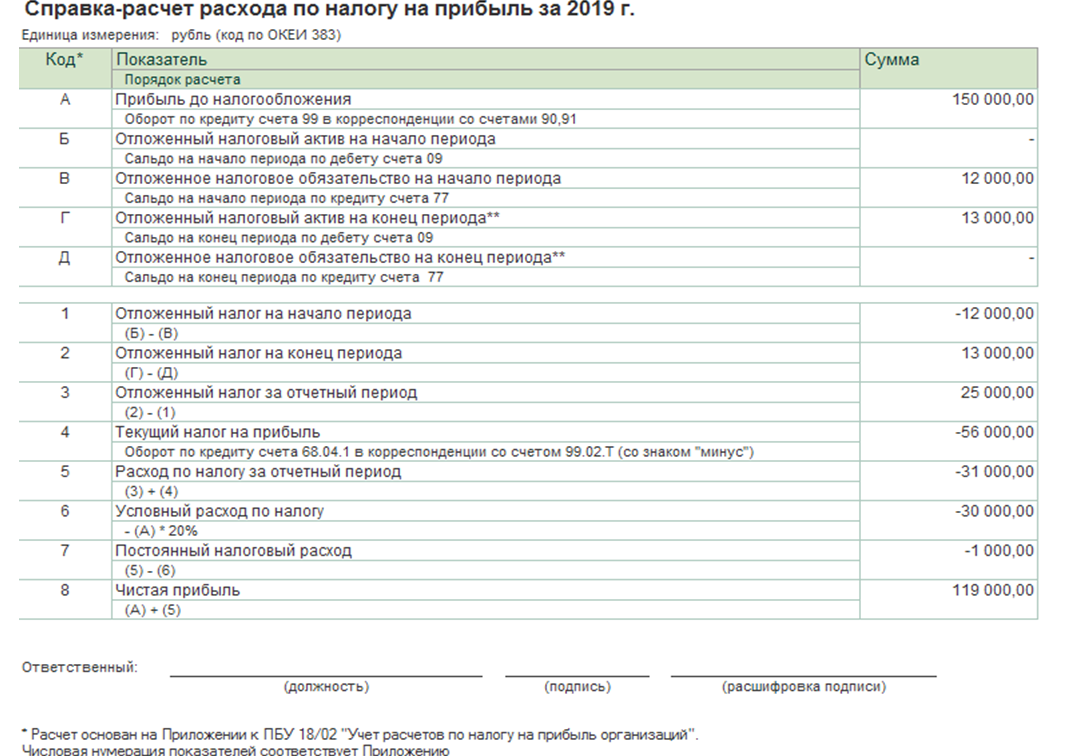

Расчет расхода по налогу на прибыль

Порядок расчета основан на приложении к ПБУ 18, иллюстрируется справкой-расчетом и включает простые арифметические действия.

Строки с А по Д содержат базовые данные. Строки с Б по 2 — данные справки-расчета отложенного налога. Строки с 1 по 8 — расчетные величины. Данные строк с 3 по 5 включаются в отчет о финансовых результатах. Данные в строках 6-7 рассчитываются без применения постоянных разниц.

Переход на балансовый метод

Первое выполнение закрытия месяца приведет суммы на счетах 09 и 77 в соответствии с

балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Заметки про внедрение нового балансового метода ведения ПБУ 18/02 и про бухгалтеров-шаманов

Друзья, пришла пора закрывать первый квартал. На что следует обратить внимание в 1С:Бухгалтерии 3.0?

Конечно, это новый балансовый метод ведения ПБУ 18/02.

Заметим, что их два. Без учет постоянных (ПР) и временных разниц (ВР), ну и с ПР и ВР.

Именно за простой балансовый метод ратуют разработчики фирмы 1С. Они называют простым и надежным способом учета.

Целое поколение бухгалтеров выросло на основной формуле ПБУ 18/06

А ведь были времена, когда жили и без этой формулы.

Насильно через колено и без всякого практического смысла вбили в послушных бухгалтеров необходимость анализировать и делать с проводки с ПР и ВР.

На каждом крупном предприятии появилась гуру, которая в единственном числе понимала всю магию с проводок с постоянными и временными разницами, а также могла разобраться с начисления налоговых активов (счет 09) и обязательств (счет 77).

В прошлом году разработчикам фирмы 1С пришло озарение – мы пошли не тем путем, проводки по счетам 09 и 77 можно формировать очень просто и без великой формулы для каждой операции БУ=НУ+ПР+ВР.

Книжки по ведению ПБУ 18/02 можно смело выкинуть / сдать в макулатуру.

Вот оно счастье – все станет просто и понятно.

Но тут эти гуру – шаманы ПУ и ВР поняли, что они теряют божественный статус и стали резко против внедрения нового балансового метода.

Они судорожно цепляются за проводки с ПР и ВР. Они посвятили им свою жизнь.

Не купитесь на это. Это бессмысленный способ.

Условный расход (доход) по налогу на прибыль – финансовый результат (прибыль или убыток) до налогообложения в отчетном периоде по данным бухгалтерского учета, умноженный на налоговую ставку (т.е. условная величина налога на прибыль, рассчитанная по данным бухгалтерского учета (со знаком «плюс» – расход, со знаком «минус» – доход)).

Текущий налог на прибыль – налог на прибыль для целей налогообложения, определяемый в соответствии с законодательством РФ о налогах и сборах.

Отложенный налог на прибыль – суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО) за отчетный период.

Расход (доход) по налогу на прибыль – сумма текущего налога на прибыль и отложенного налога на прибыль.

Используем балансовый метод расчета ( без ведения ПР и ВР):

Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. Проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года, с учетом уже отраженного в текущем периоде отложенного налога. Временные разницы определяются по каждому виду активов и обязательств как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Если мы используем балансовый метод с отражением постоянных и временных разниц, то :

Как видно из вышеперечисленного используя 2 вариант мы сами создаем себе проблемы.

Смысла нет вести постоянные разницы, так как они учитываются при отражении затрат или дохода на счетах 20,25,26, 90,91 (затратно-доходные счета) в НУ. И текущий налог на прибыль уже учитывает их.

Наша задача для пбу 18 рассчитать только отложенный налог.

Он рассчитывается исходя из разниц между БУ и НУ по не затратно-доходным счетам.

Так зачем же создавать себе проблемы и вести ПР и ВР, когда и без них можно все рассчитать.

Новый порядок отражения отложенного налога на прибыль на счетах бухгалтерского учета

Общество формирует проводки по отложенным налоговым обязательствам (ОНО) и отложенным налоговым активам (ОНА) в корреспонденции со счетом 99. В связи с применением балансового метода расчета отложенного налога на прибыль каков порядок заполнения строк 2411, 2412 отчета о финансовых результатах? После закрытия отчетного периода (года) счет 99 субсчет «Отложенный налог» должен закрыться на счет 84?

По данному вопросу мы придерживаемся следующей позиции:

По окончании отчетного года при составлении годовой бухгалтерской отчетности счет 99 «Прибыли и убытки» (в т.ч. субсчета «Отложенный налог», и «Текущий налог») закрывается на счет 84.

Сейчас же предлагается на счете 99 сразу отражать сумму текущего налога на прибыль (т.е. по данным налогового учета) и «доводить» (как правило, уже уменьшать) его до налога на прибыль (сумма которого учитывает влияние временных разниц) путем отражения по дебету или кредиту субсчета «Отложенный налог» счета 99 в корреспонденции со счетами 09 или 77.

То есть независимо от применяемой методики отражения расхода по налогу на прибыль на счете 99 остается чистая прибыль за вычетом налога на прибыль, учитывающего влияние временных разниц. И одновременно, также независимо от применяемой методики, в учете формируются отложенные налоговые активы и обязательства. Подробнее описано далее на примере.

Обоснование позиции:

В связи с указанными изменениями в отчете о финансовых результатах уточнен состав и наименование показателей, раскрывающих величину налога на прибыль (приказ Минфина России от 19.04.2019 N 61н)*(1).

Так, в отчете о финансовых результатах представляется расход по налогу на прибыль (код строки 2410), который складывается из:

текущего (код 2411) и

отложенного (код 2412) налога.

При этом под расходом (доходом) по налогу на прибыль понимается сумма налога на прибыль, признаваемая в отчете о финансовых результатах в качестве величины, уменьшающей (увеличивающей) прибыль (убыток) до налогообложения при расчете чистой прибыли (убытка) за отчетный период.

Сумма чистой прибыли (убытка) за отчетный период определяется как сумма прибыли (убытка) до налогообложения (строка 2300) за вычетом расхода по налогу на прибыль (строка 2410).

Новая методика формирования суммы расхода по налогу на прибыль

Текущим налогом на прибыль признается налог на прибыль для целей налогообложения, определяемый в соответствии с НК РФ (п. 21 ПБУ 18/02). При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль.

Отложенный налог определяется исходя из изменений во временных разницах и, соответственно, отложенных налоговых активах и отложенных налоговых обязательствах за отчетный период (п.п. 20, 24 ПБУ 18/02).

Каждую из составляющих рекомендуется учитывать на отдельном субсчете к счету 99 (п. 3, п. 4, п. 5 Рекомендации Р-102/2019-КпР):

сумма отложенного налога на прибыль отражается по дебету или кредиту счета 99 (субсчет «Отложенный налог») в корреспонденции соответственно с кредитом или дебетом счетов 09 или 77 *(3);

сумма текущего налога на прибыль отражается по дебету счета 99 (субсчет «Текущий налог») в корреспонденции с кредитом счета 68 (субсчет «Расчеты по налогу на прибыль организаций»).

Субсчета счета 99 соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа N 61н:

В свою очередь, суммы ОНА отражаются по дебету (кредиту) счета 99, субсчет «Отложенный налог» в корреспонденции с кредитом (дебетом) счета 09 «Отложенные налоговые активы». Суммы ОНО отражаются по дебету (кредиту) счета 99, субсчет «Отложенный налог» в корреспонденции с кредитом (дебетом) счета 77 «Отложенные налоговые обязательства».

Пример (отражение через счет 99).

Исходя из новых формулировок ПБУ 18/02 и принимая во внимание Рекомендацию Р-102/2019-КпР, отражение операций в бухгалтерском учете на конец отчетного периода (с учетом ст. 285 НК РФ) может выглядеть следующим образом.

2. На основании декларации по налогу на прибыль отражен текущий налог:

3. Результат изменений отложенных налоговых активов или обязательств по сравнению с предыдущей отчетной датой выявляется как запись в корреспонденции со счетом 99 (условно предположим, что на начало отчетного периода временных разниц не было):

При этом величина расхода по налогу на прибыль за отчетный период (строка 2410) будет выявляться как сумма, отраженная по дебету счета 99:

что, как видим, обеспечивает корректное отражение в отчете о финансовых результатах суммы налога на прибыль с разбивкой по соответствующим показателям.

Чистая прибыль равна 100 000 руб. + (-21 000 руб.) = 79 000 руб.

Данная сумма должна быть закрыта на счет 84 по окончании отчетного года.

Пример (отражение через счет 68).

Сравним с ранее действующим порядком отражения расхода по налогу на прибыль, временных и постоянных разниц (которым предполагалось ежемесячное оформление записей на счетах 09, 77 в корреспонденции со счетом 68).

Данная сумма должна быть закрыта на счет 84 по окончании отчетного года.

Как мы видим, применение методики формирования ОНА и ОНО через счет 99, субсчет «Отложенный налог», с последующим закрытием счета 99 (вместе с данным субсчетом) на счет 84 не искажает сумму чистой прибыли.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Поправки, предусмотренные Приказами NN 236н и 61н, действуют с отчетности за 2020 год, но организации вправе применять новые правила и ранее, закрепив свое решение в учетной политике.

В данном ответе приведены строки формы Отчета о финансовых результатах с учетом изменений, внесенных приказом Минфина России от 19.04.2019 N 61н.

*(2) Смотрите также Энциклопедию решений. Раздел 1 «Движение капитала» Отчета об изменениях капитала.

*(3) Отложенный налог на прибыль за отчетный период определяется как суммарное изменение отложенных налоговых активов и отложенных налоговых обязательств за этот период, за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток), т.е. за исключением постоянных разниц.

В учете и отчетности постоянный налоговый расход (доход) никак не отражается, но раскрывается в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах.

Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года

Новая редакция ПБУ 18/02

Приказом Минфина России от 20.11.2018 № 236н внесены изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). В связи с указанными изменениями в отчете о финансовых результатах уточнен состав и наименование показателей, раскрывающих величину налога на прибыль (приказ Минфина России от 19.04.2019 № 61н). Поправки, предусмотренные Приказами №№ 236н и 61н, действуют с отчетности за 2020 год, но организации вправе применять новые правила и ранее, закрепив свое решение в учетной политике.

Многие изменения, внесенные в ПБУ 18/02, соответствуют Международному стандарту финансовой отчетности (IAS) 12 «Налоги на прибыль» (введен в действие на территории РФ приказом Минфина России от 28.12.2015 № 217н) и рекомендациям Бухгалтерского методологического центра (БМЦ). Основные поправки:

Новая редакция ПБУ 18/02 дополнена Приложением, содержащим практический пример определения расхода (дохода) по налогу на прибыль и связанных с ним показателей, в том числе величины чистой прибыли за отчетный период. Для наглядности расчет выполнен двумя способами:

Минфин России в Информационном сообщении от 28.12.2018 № ИС-учет-13 обращает внимание на тот факт, что ПБУ 18/02 не содержит ограничений для применения организацией любого из этих способов по своему выбору. Таким образом, при соблюдении правил, предусмотренных Приказом № 236н, методика расчета показателей по ПБУ 18/02 может отличаться.

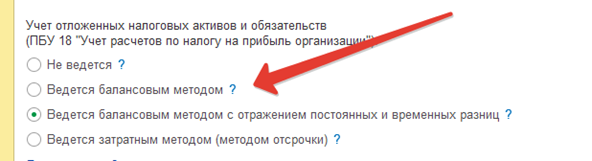

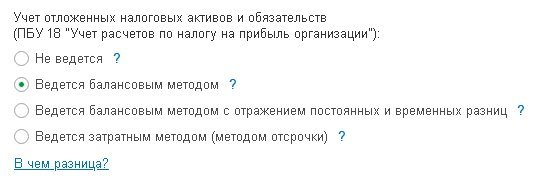

В 2020 году в настройках учетной политики (раздел Главное) «1С:Бухгалтерии 8» пользователю на выбор предоставлены следующие варианты учета расчетов по налогу на прибыль организаций (рис. 1).

Рис. 1. Варианты расчетов по ПБУ 18/02

В таблице 3 поименованы основные критерии, по которым отличаются данные варианты.

Рассмотрим, как в программе отражаются расчеты по налогу на прибыль в зависимости от вариантов применения положений ПБУ 18/02.

Расчеты по налогу на прибыль в «1С:Бухгалтерии 8»

Вариант 1: ПБУ 18/02 не применяется

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут не применять положения ПБУ 18/02 (п. 2 ПБУ 18/02). Согласно пункту 4 статьи 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», к таким организациям относятся в том числе субъекты малого предпринимательства (МП).

Пример 1

В соответствии с учетной политикой АО «КРУГ»:

В декабре 2019 года в учете организации отражаются следующие хозяйственные операции:

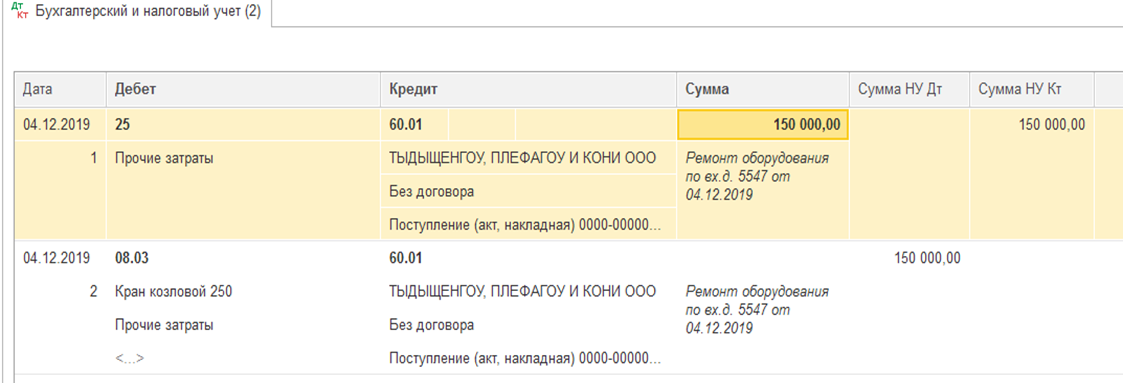

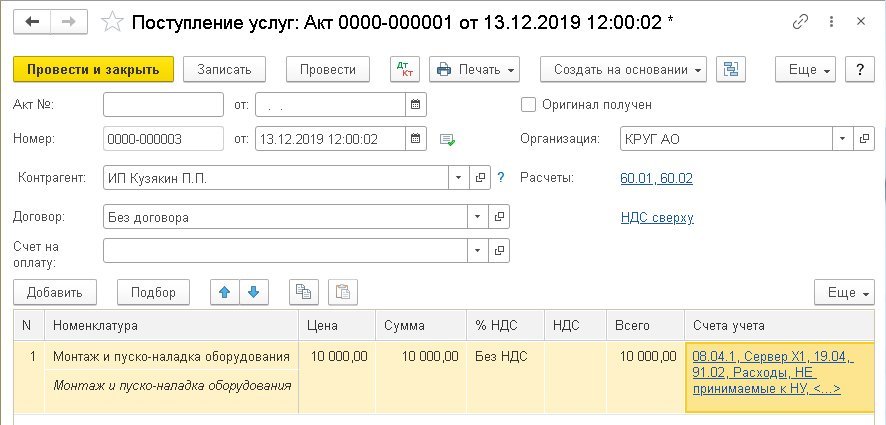

Поступление оборудования, требующего включения дополнительных расходов в первоначальную стоимость, отражается в программе стандартным документом Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА). При проведении документа сформируются бухгалтерские проводки:

Для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет):

Сумма Дт НУ: 08.04.1 и Сумма Кт НУ: 60.01.

В бухгалтерском учете стоимость монтажа и пусконаладочных работ включается в стоимость основного средства (ОС) (п. 8 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н).

Для целей налогообложения прибыли расходами признаются понесенные налогоплательщиком обоснованные и документально подтвержденные затраты (п. 1 ст. 252 НК РФ). Соответственно, стоимость монтажа и пусконаладки не может включаться в налоговую стоимость ОС.

Поскольку порядок учета стоимости работ исполнителя в бухгалтерском и налоговом учете различается, документ Поступление доп. расходов не применяется. Данную ситуацию можно отразить документом Поступление (акт, накладная) с видом операции Услуги (раздел Покупки), рис. 2.

Рис. 2. Поступление услуг

В табличной части документа указывается стоимость монтажа и пусконаладочных работ в соответствии со счетом исполнителя и понесенными затратами. Из поля Счета учета по соответствующей гиперссылке осуществляется переход в форму Счета учета, которую нужно заполнить следующим образом:

При проведении документа сформируется бухгалтерская проводка:

В налоговом учете стоимость пусконаладки учитывается только по кредиту счета 60.01, то есть в специальном поле регистра бухгалтерии:

Сумма Кт НУ: 60.01.

Поскольку АО «КРУГ» не применяет ПБУ 18/02, постоянные и временные разницы в учете не фиксируются.

Принятие к учету и ввод в эксплуатацию сервера регистрируются документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется запись регистра бухгалтерии:

При этом заполняются специальные поля регистра бухгалтерии:

Рассчитаем налоговую базу за 2019 год:

В декабре 2019 года при выполнении регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца (раздел Операции), сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

Расчет налога на прибыль подтверждается одноименной справкой-расчетом.

Таблица 1. Показатели отчета о финансовых результатах, если ПБУ 18/02 не применяется

Наименование показателя

Код строки

Значение

(тыс. руб.)

Прибыль (убыток) от продаж

Прибыль (убыток) до налогообложения

текущий налог на прибыль

отложенный налог на прибыль

Чистая прибыль (убыток)

Поскольку ПБУ 18/02 не применяется, отложенный налог не рассчитывается. Соответственно, расход по налогу на прибыль будет равен текущему налогу на прибыль.

В январе 2020 года сервер начинает амортизироваться в бухгалтерском и налоговом учете. Сумма амортизации сервера составит:

Если организация примет решение с 2020 года применять ПБУ 18/02, то ей придется принять еще одно решение: отражать ли в учете ПР и ВР при применении балансового метода.

Вариант 2: ПБУ 18/02 применяется балансовым методом без отражения в учете ВР и ПР

До недавнего времени в программах 1С для расчета сумм отложенных налоговых активов и отложенных налоговых обязательств требовалось вести учет временных разниц в стоимости активов и обязательств. Под видами активов и обязательств в «1С:Бухгалтерии 8» редакции 3.0 понимаются объекты учета, соответствующие либо балансовым статьям (например, Основные средства, Материалы, Кредиторская задолженность), либо иным объектам, которые требуется учитывать обособленно (например, Убыток текущего периода).

Также для расчета суммы постоянного налогового расхода (дохода) требовалось вести учет постоянных разниц в стоимости активов и обязательств с прослеживанием их до счетов финансового результата.

В связи с изменениями, внесенными в ПБУ 18/02 и в показатели отчета о финансовых результатах, Бухгалтерский методологический центр выпустил рекомендацию № Р-102/2019-КпР «Порядок учета налога на прибыль» (утв. Фондом «НРБУ «БМЦ» 26.04.2019).

Данная Рекомендация № Р-102/2019-КпР предлагает отражать суммы текущего налога на прибыль и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки» (см. п.п. 3-4 Рекомендации № Р-102/2019-КпР). При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Если следовать рекомендации БМЦ № Р-102/2019-КпР, то отпадает необходимость детального учета ПР и ВР.

Аналогичный вывод можно сделать из текста ПБУ 18/02 в редакции Приказа № 236н. Так, последнее предложение пункта 8 позволяет для расчета ОНА и ОНО использовать только данные бухгалтерского и налогового учета, без выделения в учете ПР и ВР: «Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения».

Практический пример, приведенный в Приложении к новой редакции ПБУ 18/02, наглядно демонстрирует, что, зная только суммы БУ и НУ в оценке активов и обязательств, можно получить все показатели, необходимые для выполнения требований стандарта.

Фирма «1С» решила поддержать вариант балансового метода на основе рекомендации БМЦ (без учета постоянных и временных разниц). При этом существующие в программе варианты применения ПБУ 18/02 остаются.

Для реализации балансового метода на основе рекомендации БМЦ потребовалось внести изменения не только в алгоритмы расчетов, но и в план счетов программы. К счету 99.02 «Налог на прибыль» добавлены субсчета третьего порядка:

Счета 99.02.Т и 99.02.О соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

При выполнении регламентной операции Расчет налога на прибыль сумма текущего налога на прибыль, рассчитанная по данным налогового учета, отражается по кредиту счета 68.04.1 «Расчеты с бюджетом» в корреспонденции с дебетом счета 99.02.Т. Одновременно суммы налога распределяются по бюджетам различных уровней.

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года.

Суммы ОНА отражаются по дебету (кредиту) счета 99.02.О в корреспонденции с кредитом (дебетом) счета 09 «Отложенные налоговые активы». Суммы ОНО отражаются по дебету (кредиту) счета 99.02.О в корреспонденции с кредитом (дебетом) счета 77 «Отложенные налоговые обязательства».

Рассмотрим применение этого варианта на примере.

Пример 2

Организация АО «КВАДРАТ» применяет ОСНО, ПБУ 18/02 балансовым методом и уплачивает НДС. Постоянные и временные разницы в учете не отражает. Остальные условия совпадают с условиями Примера 1.

В настройках учетной политики для АО «КВАДРАТ» переключатель Учет налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Ведется балансовым методом (см. рис. 1). При использовании данного метода постоянные и временные разницы в регистре бухгалтерии не фиксируются. Поэтому при проведении документов Поступление (акт, накладная) и Принятие к учету ОС все записи регистра бухгалтерии совпадают с записями, описанными в Примере 1.

Но при выполнении регламентной операции Расчет налога на прибыль в декабре 2019 года корреспонденция счетов будет иной:

Расчет текущего налога на прибыль подтверждается справкой-расчетом, форма которой не зависит от варианта применения ПБУ 18/02.

Обратите внимание, при применении балансового метода (без отражения в учете ПР и ВР) показатели ПР и ВР в стандартных отчетах недоступны.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2019 года по виду актива Основные средства признается отложенное налоговое обязательство:

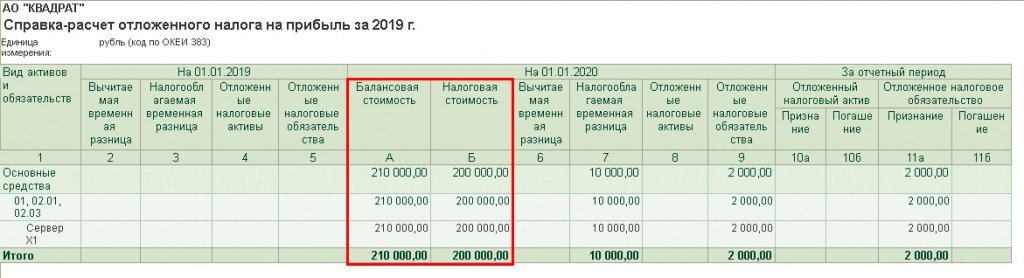

Детальный расчет ОНА и ОНО приводится в Справке-расчете отложенного налога на прибыль (рис. 3). При применении балансового метода справка дополнена показателями балансовой и налоговой стоимости активов и обязательств на отчетную дату.

Рис. 3. Справка-расчет отложенного налога за 2019 год

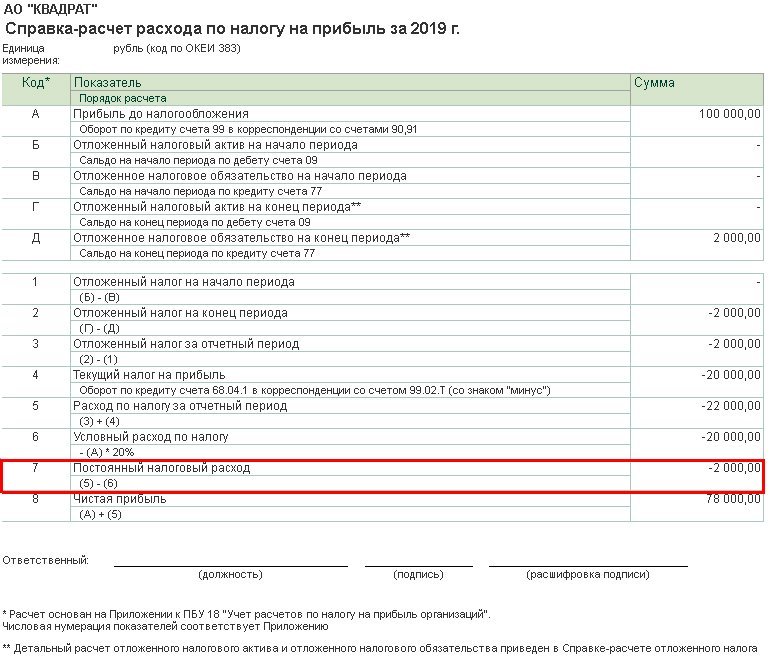

Для расшифровки показателей отчета о финансовых результатах в программе предусмотрена новая справка-расчет Расход по налогу на прибыль (рис. 4). Структура справки-расчета соответствует Приложению к ПБУ 18/02.

Как видим, сумма постоянного налогового расхода (2 000 руб.) определилась расчетным путем без выявления и отражения в учете ПР.

Рис. 4. Справка-расчет расхода по налогу на прибыль за 2019 год

Между тем, исходя из буквального прочтения пункта 4 ПБУ 18/02: «. под постоянными разницами понимаются доходы и расходы: формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов. ».

А согласно второму и третьему абзацу пункта 7 ПБУ 18/02: «. под постоянным налоговым расходом (доходом) понимается сумма налога, которая приводит к увеличению (уменьшению) налоговых платежей по налогу на прибыль в отчетном периоде. Постоянный налоговый расход (доход) признается организацией в том отчетном периоде, в котором возникает постоянная разница».

Поэтому у пользователя могут возникнуть вопросы:

При этом в отношении выявленных временных разниц организация должна признавать ОНА или ОНО в соответствии с общими требованиями ПБУ 18/02.

Теперь разберемся, почему признается постоянный налоговый расход.

По нашему мнению, постоянными разницами, возникающими в текущем периоде, следует считать в том числе и те разницы, которые в текущем периоде не формируют бухгалтерскую прибыль (убыток) и не учитываются для целей налогообложения прибыли, но:

Иными словами, считаем, что периодом возникновения постоянной разницы и, соответственно, признания постоянного налогового расхода (дохода) является тот период, в котором произошли события, обусловившие ее возникновение. По условиям Примера 2 это декабрь 2019 года, когда были выявлены факты, не позволяющие признать затраты (10 000 руб.) в составе налогооблагаемой базы в будущем (а не тот период, в котором фактически наступают последствия этих фактов, повлиявшие на показатели декларации по налогу на прибыль).

В силу третьего абзаца пункта 7 ПБУ 18/02 и по условиям Примера 2: ПНР = 2 000 руб. (10 000 руб. х 20 %). Но тот же самый результат можно получить, не высчитывая постоянные разницы, как и продемонстрировано справкой-расчетом Расход по налогу на прибыль.

В пункте 9 рекомендации БМЦ № Р-109/2019-КпР «Регистр учета временных разниц» (утв. Фондом «НРБУ «БМЦ» 11.12.2019) указано, что: «Постоянный налоговый расход (доход)возможно определять согласно пункту 7 практического примера из Приложения к ПБУ 18/02 как числовую сверку между расходом по налогу на прибыли условным расходом по налогу на прибыль. Организация самостоятельно принимает решение о необходимости ведения регистра постоянных разниц».

Таким образом, разница в 10 000 руб., образовавшаяся по условиям Примера 2, представляет собой одновременно и временную, и постоянную («комплексную») разницу.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н. Результат заполнения представлен в таблице 2.

Таблица 2. Показатели отчета о финансовых результатах, если ПБУ 18/02 ведется балансовым методом