чем занимается хедж фонд

Что такое хедж-фонды: понятие, особенности и схема работы

Согласитесь, было бы здорово так подобрать инструменты инвестирования, чтобы при любой ситуации на рынке всегда быть в плюсе. Один умный человек в середине XX века попробовал этого добиться. И у него получилось! Он зарабатывал на падении и на росте сотни процентов годовых. Идея понравилась и другим инвесторам, она стала развиваться. В статье рассмотрим, что такое хедж-фонды простыми словами, как они работают и для чего нужны.

Понятие и история возникновения

Хедж-фонд (англ. hedge fund) – это инвестиционный фонд для инвесторов с большим капиталом, который берет деньги под управление за комиссионные, вкладывает их в различные финансовые инструменты и выплачивает своим клиентам полученный доход.

Слово hedge (в переводе “изгородь, защита”) лежит в основе не только хедж-фонда, но и хеджирования. В экономике понятие означает защиту капитала от негативных сценариев на рынке: падения котировок, курса валюты, цены на товар и т. д.

Первый защитный фонд связывают с именем А. У. Джонса. В основе его стратегии инвестирования лежало изучение закономерности, что когда одни акции растут, другие падают. Он стал покупать недооцененные акции (сейчас это называется “открывать сделку long”), которые в перспективе вырастут в цене, а по переоцененным бумагам заключал сделку short в надежде на падение котировок. В результате Джонс зарабатывал и на росте, и на падении, а портфель не уходил в минус при любом раскладе на фондовом рынке.

Стратегия кажется простой и понятной, но на практике за ней стоит большая работа аналитика и эксперта, который может правильно подобрать инструменты в портфель для минимизации риска. За 70 лет, прошедших со времени Джонса, в США и Великобритании появилось уже несколько тысяч защитных фондов. Некоторые были зарегистрированы в офшорах. Под управлением находятся триллионы долларов, но далеко не все инвесторы могут позволить себе стать клиентом hedge fund.

Особенности хедж-фондов

Рассмотрим особенности хедж-фондов, которые сделали их отдельным видом инвестиционных фондов.

Доступ получают только крупные институциональные инвесторы (банки, страховые компании, биржи) или частные квалифицированные инвесторы с большим капиталом.

Управляющий имеет полную свободу в выборе инвестиционных инструментов для вложения денег: акции, облигации, деривативы, валюта, недвижимость, драгоценные металлы, товары и пр. Это дает возможность использовать разные стратегии, зарабатывать на падении и росте рынка.

Управляющий может использовать маржинальную торговлю, т. е. торговать на заемные деньги. Это добавляет рискованность операциям.

Управляющий получает комиссию за управление, которая не зависит от результата (примерно 2 % от суммы капитала в год), и плату за результат (от 5 до 20 % от суммы полученной прибыли).

Может быть ограничен выход из фонда. Например, в договоре будет прописано, что минимальный срок инвестирования – 1 или 3 года. Поэтому такой способ инвестирования надо рассматривать как долгосрочный.

Имеют слабое государственное регулирование даже в странах-родоначальниках, таких как США и Великобритания. В России деятельность hedge fund находится в начале своего развития и регулирования.

Такие особенности не позволяют назвать инвестиции в хедж-фонды защитными и безрисковыми. Доходность будет зависеть от стратегии, инструментов и профессионализма управляющего. И в этом списке меня больше всего напрягает именно последний пункт. Говорю сейчас о России. История развития фондового рынка в странах Европы и США дает больше оптимизма в этом вопросе.

Структура и виды

Рассмотрим структуру хедж-фонда. Ключевые участники:

Хедж-фонды можно классифицировать по различным признакам:

Международный валютный фонд выделяет 3 вида hedge fund:

Как работает фонд защиты и на чем зарабатывает

Рассмотрим схему работы защитного фонда.

Этап 1. Создание. Управляющая компания выбирает юрисдикцию. Это могут быть офшоры, страны со льготным налогообложением или страны с государственным контролем за деятельностью hedge fund, которые вызывают больше доверия у инвестора. Далее она проходит регистрацию по правилам, установленным в стране юрисдикции, заключает договор с банком-кастодианом и прайм-брокером.

Этап 2. Формирование капитала. Это этап привлечения инвесторов. Для нового фонда важно максимально подробно описать потенциальным клиентам условия инвестирования: стратегию, инструменты, минимальную сумму для входа, минимальный срок для выхода, ожидаемую доходность и пр.

Этап 3. Инвестиционная деятельность. Она зависит от выбранной стратегии инвестирования. Это может быть открытие длинных и коротких позиций, приобретение просевших в цене активов с надеждой на их дальнейший рост, одновременное заключение разнонаправленных сделок на один и тот же актив (например, покупка акций какой-то компании и опциона на продажу этого же актива).

Этап 4. Распределение прибыли. УК распределяет полученную прибыль между своими инвесторами пропорционально их доле в капитале. Инвестор получит деньги за минусом вознаграждения управляющей компании. Это может быть только процент от полученной прибыли или процент от прибыли плюс комиссия за управление (некоторые УК от нее отказываются для повышения привлекательности фонда).

Хедж-фонды в России и мире

Ниже рассмотрим, как обстоят дела с хедж-фондами в мире в целом. Отдельно разберем ситуацию, которая проигрывается в России.

В мире

Посмотрите на официальную страницу LCH Investments с рейтингом. Там вы найдете топ-10 наиболее крупных хедж-фондов мира.

В России

В России институт защитных фондов находится в начале своего развития по сравнению с западным миром. Ключевые особенности:

Инвестиционный ликбез

Закрытый ПИФ – паевой инвестиционный фонд, который привлекает деньги пайщиков в течение определенного периода времени. Далее вход в него закрывается, а капитал инвестируется в различные инструменты. Минимальный капитал стартует от нескольких сотен тысяч рублей.

Интервальный ПИФ – закрытый ПИФ, но допускает вход и выход в течение определенных интервалов времени на протяжении года.

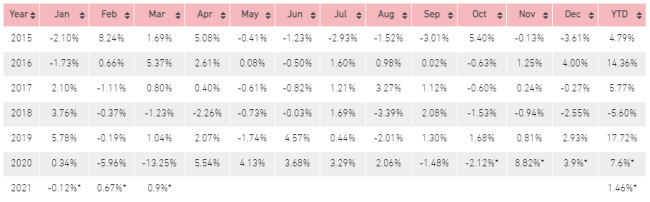

Найти актуальную информацию о российских hedge fund оказалось очень сложно. С 2013 г. Moscow Hedge Fund Managers Club рассчитывает индекс Equally Weighted Index. Это равновзвешенный индекс, который определяется ежемесячно как среднее арифметическое доходностей хедж-фондов из России. Результаты за последние 6 лет не впечатляют.

В марте 2021 г. состоялась онлайн-презентация директора Moscow Hedge Fund Managers Club о результатах за 2020 г. Было озвучено, что с 2006 г. закрылось уже 144 фонда и на сегодня насчитывается 42, которые отчитываются о своей деятельности и участвуют в расчете индекса.

Заключение

Сама идея защиты капитала от негативного развития рынка и возможность заработка в любой ситуации очень интересная. К сожалению, в России получить исчерпывающую информацию о существующих хедж-фондах, условиях их деятельности и доходности оказалось практически невозможным. Надеюсь, что это всего лишь издержки развития нашего финансового рынка и в дальнейшем все изменится. А пока будем копить миллионы доступными инструментами.

Как работают хедж-фонды

Краткий юридический путеводитель по учреждению и регулированию хедж-фондов.

Всем привет! В этой небольшой заметке я расскажу про основные особенности учреждения и регулирования хедж-фондов. С более подробной информацией вы можете ознакомиться в нашем путеводителе по регулированию хедж-фондов.

Принято считать, что первый хедж-фонд учредил выпускник Гарварда Альфред Уинслоу Джонс в 1949 году. Джонс стал первым использовать партнерства с ограниченной ответственностью (limited partnerships). Это позволило ему избежать применения законодательных ограничений, которые распространялись на взаимные фонды (mutual funds).

Характерным признаком инвестиционной стратегии Джонса было также то, что он использовал внешнее заемное финансирование (leverage) для приобретения акций и при этом одновременно играл на понижение (short). Таким образом капитал его фонда был предположительно защищен (hedged) от негативных колебаний рынка. Отсюда появился термин хедж-фонд (hedge fund), который получил свое распространение в 1966 году после публикации статьи Карола Лумиса “The Jones Nobody Keeps Up With” в журнале Fortune.

Джонс также стал одним из первых брать комиссию за результат (performance fee) в размере 20%, ссылаясь при этом на финикийских капитанов морских судов, которые оставляли себе 1/5 доходов от успешных морских вояжей.

Успехи модели Джонса привели к появлению подражателей, и уже к концу 1960-х годов свои хедж-фонды учредили ныне известные филантропы Майкл Стейнхардт, Джордж Сорос и Рей Далио.

По данным Hedge Fund Research сегодня в мире насчитывается около 10 тыс. хедж-фондов. Общий объем средств под управлением (assets under management, AUM) хедж-фондов составляет около 3-4 трлн. долл. США. При этом этот показатель стабильно рос с кризиса 2008 года, что нельзя сказать о доходности фондов, которая показывала разнонаправленную динамику.

Принципиальное юридическое отличие в том, что хедж-фонд является открытым (open ended), а венчурный фонд — закрытым (closed end). Это означает, что инвесторы хедж-фонда могут в любой момент войти в фонд и выйти из него путем приобретения или погашения акций соответственно. Венчурный же фонд открыт для инвесторов только в начале срока своей жизни, который обычно составляет 8-10 лет. Как только инвестор заходит в венчурный фонд, он не может просто так забрать свои деньги и должен дождаться, пока фонд отработает свой срок и вернет деньги, желательно с доходностью.

Почему так? Главная причина — это разная ликвидность активов. Хедж-фонды обычно вкладываются в ликвидные инструменты рынка ценных бумаг. Поэтому, когда инвестор хочет получить деньги обратно, фонд может спокойно продать часть активов на рынке без особых потерь и вернуть вложенные средства. Венчурные фонды инвестируют в неликвид — акции частных компаний ранней стадии, которые нельзя просто так продать на рынке в любой момент времени.

Стоит сказать, что современные структуры хедж-фондов также позволяют им инвестировать в неликвидные инструменты, вроде акций стартапов или экзотической недвижимости. Это делается через так называемые “запасные карманы” (side pockets).

Хедж-фонд состоит, как минимум, из следующих элементов:

Принципалы фонда являются акционерами УК, через которую они получают дивиденды. Инвесторы являются акционерами фонда, где имеют определенные ограниченные права (информационные права, без права голоса).

Это самая простая схема. Есть еще несколько вариантов, разница между которыми обусловлена в первую очередь налоговыми соображениями. Например, распространенной является структура мастер-фидер (master-feeder), которая позволяет принимать в качестве инвесторов самый широкий круг лиц.

За управление средствами инвесторов УК получает два вида вознаграждения:

2/20 — общее правило, из которого встречается все больше исключений. Нередко встречаются фонды, которые не берут вознаграждение за управление и зарабатывают только от чистой доходности фонда. Это имеет смысл, например, когда принципалы фонда хотят продемонстрировать уверенность в своих силах, чтобы привлечь первых инвесторов.

Запуск фонда с нуля занимает около 2-4 месяцев и начинается с выбора структуры, которая зависит в первую очередь от юрисдикции потенциальных инвесторов. Также стоит учитывать место нахождения инвестиционной команды и вид активов, куда будет инвестировать фонд. Опять же, это может иметь налоговые последствия, которые лучше понимать с самого начала.

Как только структура выбрана, юристы начинают готовить инвестиционную документацию. Параллельно начинается выбор ключевых подрядчиков фонда: администратора, аудитора и бухгалтера.

Как только документация готова, принципалы фонда приступают к активной фазе фандрайзинга. Часто бывает так, что якорные инвесторы гарантируют стартовый капитал (seed capital) еще до запуска фонда. Это очень помогает при общении с другими инвесторами.

Стадия фандрайзинга имеет свои юридические особенности, потому что акции фонда, как правило, могут предлагаться только ограниченному кругу профессиональных инвесторов. В большинстве стран хедж-фонды считаются высокорискованным инструментом для инвестирования, и их акции не могут предлагаться рядовым гражданам.

Автор статьи — Роман Бузько, партнер юрфирмы Buzko Legal, которая оказывает услуги по российскому и американскому праву.

Хедж фонд — что это простыми словами? Особенности и структура. Как инвестировать?

Что такое хедж-фонд и как он работает?

Чтобы понять, что такое хедж-фонд, сначала разберемся с определением «хеджирование». Это стратегия, при которой трейдер открывает две разнонаправленные позиции на различных рынках, чтобы компенсировать убытки по одной сделки прибылью по другой.

Классический пример хеджирования: трейдер покупает на фондовом рынке акции Сбербанка, рассчитывая на их рост, и одновременно покупает опцион пут на срочном рынке, страхуясь от падения цены. Далее варианты:

Число используемых трейдерами хедж-фондов инструментов велико:

Структура хедж-фондов

Чтобы понять, как работает хедж-фонд, нужно разобраться в его структуре. Типичный фонд обладает следующей инфраструктурой:

Естественно, данная структура допускает вариации. Например, часто к инфраструктуре подключаются налоговые и юридические консультанты, международные представительства, в рамках фонда создаются дочерние компании и субфонды, через которые проводятся сделки. Сложная организационная структура – отличительная черта крупных хедж-фондов.

Неподготовленному инвестору бывает сложно за всеми этими нагромождениями разобраться, как в действительности работает фонд, поэтому он может столкнуться с мошенниками или же вложить свои деньги не в ту структуру и в результате получить не ожидаемый финансовый результат.

История возникновения хедж-фондов

Инвестиционная стратегия Джонса заключалась в том, что он покупал одни акции и одновременно открывал короткие позиции по акциям, которые должны были упасть. Таким образом он мог зарабатывать как на растущем, так и на падающем рынке, и даже на боковых движениях.

С 1960 по 1965 год доходность его фонда составила 325%, что оказалось на 100 процентных пункта выше, чем у управляющих ПИФов, которые использовали только стратегии роста и искали недооцененные акции. В последующие 5 лет фонд заработал еще 670%.

Видя такой успех, в фонд начали активно вкладываться сначала друзья и родственники, а затем и сторонние инвесторы. За свои услуги Джонс брал фиксированную ставку: 20% от прибыли.

Стратегию Джонса стали копировать другие фонды, и уже к 1968 году на территории США появилось более 140 подобных фондов. SEC США отнесла новую категорию инвестиционных товариществ к хедж-фондам (от слова « hedge» – страховка).

Активное развитие новый тип фондов получил в конце 80-х годов, основной «гаванью» хеджей является Британия (в Лондоне зарегистрировано порядка 30% от общего числа фондов), затем идет США, где расположено 25% всех фондов.

Особенности функционирования хедж-фондов

Работа хеджевых фондов характеризуется двумя самыми главными особенностями. Первая – управляющие могут использовать кредитное плечо для проведения спекулятивных сделок. Пенсионные или классические инвестфонды такого права не имеют – это тщательно контролируется регулятором. Хедж-фонды не имеют такого контроля и поэтому могут по факту творить с деньгами клиентов всё, что хотят.

Такой подход позволяет получить прибыль значительно выше рынка, но несет повышенные риски. Так, в 2008 году многие хедж-фонды потерпели колоссальные убытки из-за своих рисковых стратегий и попросту разорились.

Вторая особенность – схема вознаграждения. Управляющий получает оплату в виде фиксированного процента за управление средствами + крупное вознаграждение в случае получения прибыли. Обычно фиксированное вознаграждение составляет 1% от СЧА, а бонус за результат – от 5% до 20% от чистой прибыли.

Виды хедж-фондов

МВФ выделяет следующие виды хеджевых фондов:

Кроме того, хедж-фонды принято классифицировать по размеру, страновой принадлежности, применяемой стратегии и т.д.

Хедж-фонды в России и в мире

Еще одним известным, на этот раз скандально, является фонд Бернарда Мейдоффа. В 1995 году фонд потерпел крупные убытки и фактически превратился в финансовую пирамиду, которая простояла аж до кризиса 2008 года. В результате после банкротства фонда Мейдофф сел в тюрьму на 150 лет.

«Чистых» хедж-фондов в России немного, что связано со сложным порядком регистрации и управлением такой организации. Есть всего несколько управляющих компаний, которые формируют такие фонды: ВТБ Капитал, Газпромбанк Управление Активами, Аврора Капитал Менеджмент, Апрель Инвестиции, Инвест Менеджер Центр и т.д. По состоянию на конец 2019 года таких фондов в России насчитывалось всего 10. Все они являются либо закрытыми, либо интервальными, инвестиции в них доступны только для квалифицированных инвесторов.

Помимо непосредственно хедж-фондов в их классическом понимании, в России существуют их ближайшие аналоги – общие фонды банковского управления (сокращенно ОФБУ). Управляющей компанией такого фонда является сам банк-учредитель. При этом активы и имущество банка и ОФБУ обособлены друг от друга, ими управляют разные команды.

Данная форма организации дает несколько плюсов для инвестора:

Схема участия в ОФБУ несколько отличается от привычных процедур. Инвестор не участвует собственным капиталом и не покупает паи. Он обменивает денежные средства на специальный сертификат долевого участия, который не является ценной бумагой, как пай или акция, но дает право на получение части имущества (в процентах).

При погашении сертификата инвестор получает свое вознаграждение. Чем больше имущество фонда, тем выше процент дохода.

Как инвестировать в хедж-фонды?

Инвестиции в хедж-фонды выглядят довольно привлекательными, но доступны они, к сожалению, лишь для ограниченного круга вкладчиков. Пайщиками хедж-фонда могут выступать только квалифицированные (профессиональные) инвесторы.

В России квалифицированный инвестор должен соответствовать любому из следующих требований:

Порог входа в хедж-фонды немаленький. Для России это не менее 3 млн рублей, для фондов США – от 500 тысяч долларов.

Преимущества и недостатки инвестирования в хедж-фонды

Существенными плюсами вложения денег в хедж-фонды являются:

Словом, хедж-фонд – это оптимальный способ для инвестирования крупного капитала, когда необходимо одновременно защитить средства и получить сверхдоход. Но подходит этот вариант только для обеспеченных клиентов. Для всех прочих вход в хедж-фонд просто-напросто закрыт. И это не единственный недостаток хедж-фондов, вот еще минусы:

В России структура хедж-фондов еще не так развито, и нередко за фасадом инвестиционной компании скрывается элементная финансовая пирамида. Так что нужно тщательно выбирать фонд для размещения средств.

Как выбрать фонд для вложений?

Инвестиции в хедж-фонды выглядят привлекательными, но инвестору сначала нужно разобраться во всех деталях – понять, как работает фонд, как извлекает прибыль, как управляет рисками. И только потом можно вкладывать средства.

Вот чек-лист для проверки хедж-фонда:

Ну и напоследок. Обязательно изучите договор, прежде чем его подписывать. Стоит особое внимание уделить следующим вещам:

Если вас всё устраивает – только тогда подписывайте договор и инвестируйте собственные средства в хедж-фонды.

Хедж фонд

Хеджирование — способ снижения рисков, страхования актива от нежелательных рыночных трендов в будущем. Основная цель хедж фондов, напротив, максимизация прибыли при заданном вкладчиками уровне риска или минимизация риска при определенном уровне доходности. Нет ли здесь противоречия? Нет. Обратная сторона хеджирования — сверхдоходность для портфельных инвесторов и финансовых спекулянтов. Сегодня в мире зарегистрировано свыше 12 тысяч хедж фондов с общими активами свыше 2 трлн долл., а доходность лучших из них превысила 100% годовых. Полезно будет почитать статью: что такое хеджирование простыми словами.

Сущность

Хедж фонд — что это такое простыми словами? Частный инвестиционный фонд, который:

Ключевые принципы:

Как следствие, хедж фонд отличается следующими особенностями:

Важно! В международной практике такой инвестор должен носить статус «квалифицированный, аккредитованный» и обладать существенным капиталом. Например, в США минимальный размер вложений для индивидуальных частных инвесторов — 5 млн долл., для корпоративных — 25 млн долл. Оффшорные структуры проще — порог входа от 100 тыс. долл.

Квалифицированный индивидуальный инвестор в России должен отвечать одному из следующих требований:

Чтобы окончательно определиться со спецификой хедж фондов, рассмотрим их отличия от классических ПИФов.

Критерий

Хедж фонд

Жесткие правила учреждения. Деятельность регулируется слабо

Жесткий контроль и регулирование деятельности

Требования к инвестору

Любые ценные бумаги

Драгоценные камни и металлы

Деривативы: форварды, фьючерсы, опционы

Ценные бумаги, торгующиеся на национальном рынке

Длинные и короткие позиции

Вознаграждение фонда / затраты инвестора

Комиссии от стоимости пая (1–2%) плюс процент от прибыли (20–25%)

Процент от стоимости пая (2–5%)

Паи не торгуются на рынке и могут быть переоформлены на третье лицо только с уведомлением УК (как правило, внутри фонда).

Паи обращаются на вторичном рынке.

Важно! Популярность этого способа инвестирования за рубежом обусловлена следующим фактом: при условии реализации грамотной стратегии хедж фонд принесет прибыль инвесторам не только на растущем рынке, но и на падающем.

Фонды мира

Первый в истории хедж фонд — A.W. Jones & Co. Гож регистрации: 1949. Основатель: Альфред Джонс.

Он осуществлял долгосрочные вложения в акции перспективных компаний с параллельным открытием коротких позиций на продажу бумаг, не оправдавших надежды. За 10 лет стоимость вложений выросла в 7 раз, что существенно превысило доходность любого традиционного ПИФа. Опыт был признан успешным, и в 1968 году в США было зарегистрировано уже 140 организаций.

Мировой фондовый бум пришелся на середину 80-х, когда возник новый тип стратегических фондов, формирующих свой портфель на базе максимально точных инструментов прогнозирования экономических и политических трендов.

Интересный факт: наиболее известным для широкой публики считается фонд Джорджа Сороса «Quantum», поднявшийся на девальвации фунта стерлингов после «черной среды» 1992 года с прибылью в 1 млрд долл.

Сегодня в мире основано более 12 тысяч хедж фондов с активами свыше 2 трлн долл. Большинство из них зарегистрированы в Великобритании (Лондон), США и оффшорных зонах. Ниже приведен перечень крупнейших управляющих компаний.

Портфель, млрд долл.

AQR Capital Management

Och-Ziff Capital Management

Standard Life Investments

Winton Capital Management

Viking Global Investors

Крупный портфель — относительная гарантия надежности и большей маневренности. Вместе с тем размер активов и доходность, как правило, не взаимосвязаны. Подтверждением этому выступает тот факт, что в рейтинге прибыльности часто лидируют молодые структуры с небольшим портфелем. Ключевой особенностью хедж фондов является и тот факт, что их доходность — волатильная величина. Так, лидер ы 2015 года по этому критерию сегодня потеряли свои позиции. Доходность лучших фондов планеты в 2016 году проанализирована в этой статье.

Классификация МВФ выделяет три типа структур:

Порядок работы

Как работают хедж фонды? Типичная структура его окружения выглядит следующим образом.

Инвесторы — источник средств.

Совет Директоров — связующее звено между инвесторами и управляющими. Осуществляет надзор за деятельностью УК и компаниями, оказывающими услуги, решает спорные вопросы, определяет кадровую политику.

Управляющая компания (УК) — привлекает инвесторов, определяет стратегии инвестирования, осуществляет общее руководство. В УК входят:

Администратор — проводит независимую оценку стоимости чистых активов (минимизация рисков), в некоторых случаях готовит бухгалтерскую и внешнюю отчетность для инвесторов, оплачивает счета, занимается вопросами распределения прибыли, подписки и погашения паев.

Первичный брокер — обеспечивает операционную поддержку и техническое сопровождение сделок на национальном и зарубежных рынках. Оказывает комплекс финансовых услуг (клиринг, депозитарий и т. д.). Должен обеспечить максимально полный охват рынков присутствия УК, поэтому в качестве первичного брокера часто выступает крупный банк (Merrill Lynch, Goldman Sachs, Morgan Stanley).

Банк-гарант — обеспечивает неприкосновенность вкладов, формирует отчетность о сделках по счету, в некоторых случаях проверяет деятельность УК. В большинстве случаев крупный банк с незыблемой репутацией.

Внешний аудитор — проверяет отчетность на предмет ее достоверности и соответствия бухгалтерским и правовым нормам. Аудитор — это гарант репутации, которая, учитывая объемы вложений, имеет первостепенное значение. Поэтому на нем стараются не экономить и привлекают известные фирмы из ТОП 10.

Юридический консультант (внутренний или внешний) — обеспечивает получение лицензии, заведует всеми вопросами заключения договоров в разных юрисдикциях.

Рассмотренная структура допускает многочисленные вариации в сторону упрощения или усложнения.

Стратегии

Даже небольшой хедж фонд в США приносит своим инвесторам от 10–20% годовых (разумеется, в валюте). Доходность топовых организаций превышает 100%. Как хедж фонды зарабатывают деньги?

Разнообразные стратегии инвестирования, методы и способы хеджирования можно условно объединить в несколько групп.

Справедливая стоимость (Fair Value) или длинная позиция (Long Position) — долгосрочные инвестиции в недооцененные ценные бумаги или бумаги с дисконтом. Вспомним из статьи «Акции», что недооцененной бумагой акция считается в том случае, если ее расчетная справедливая стоимость превышает рыночную. Это — основная стратегия любых долгосрочных портфельных и венчурных инвесторов. Достоверная оценка справедливой стоимости — дело непростое, поэтому хедж фонды нуждаются в услугах профессиональных оценщиков.

Короткая позиция (Short position) — трейдер продает короткие позиции, зарабатывая на падающем рынке.

Пример 1. Трейдер занимает у брокера 1000 акций компании А. Цена: 100 долл. Комиссия брокера: 1 тыс. долл. Долг: 101 тыс. долл. Трейдер продает бумаги на рынке. Через месяц спотовая цена снизилась на 25% и составила 75 долл. Фонд покупает акции, возвращает их брокеру, получает прибыль в размере 24 тыс. долл.

Длинная/короткая позиция (Long/Short position) — наиболее популярная стратегия хеджирования, обычно применяется к половине активов. Подразумевает приобретение недооцененных активов (длинная позиция), и продажу переоцененных (короткая позиция). Стратегия может быть диверсифицированной, но чаще всего фонд использует ее применительно к конкурирующим в одной отрасли фирмам.

Пример 2. Трейдер на собственные средства покупает 1000 недооцененных акций автопроизводителя А по цене 100 долл. Комиссия брокера: 1 тыс. долл. Чтобы хеджировать риски, на тех же условиях трейдер открывает у брокера короткую позицию на 100 акций автопроизводителя Б. Если трейдер не ошибся в степени недооцененности акций производителя А, то:

Таким образом, стратегия позволит заработать как на подъеме рынка, так и при его падении. Убыток возможен только в том случае, если изменение цены акций компании Б по модулю превзойдет компанию А, что сигнализирует о неверных допущениях трейдера.

Рыночный нейтральный арбитраж (Market Neutral Arbitrage) — трейдер зарабатывает на разнице цен (спотовых и фьючерсных) базового актива на разных биржах.

Реакция на события (Event Driven) — трейдер оперативно реагирует на краткосрочные несправедливые изменения цены акций конкретного эмитента, вызванные существенными событиями (поглощение, слияние, реорганизация и т. п.). Суть стратегии: вовремя купить или продать бумаги до выравнивания цены. Стратегия приносит максимальный эффект, если управляющие владеют инсайдерской информацией или занимают руководящие посты в объекте вложений.

Кризисные активы (Distressed Securities) — приобретение с большим дисконтом активов и обязательств компании на грани реструктуризации или банкротства. Суть стратегии: надежда на возрождение компании в результате внутренних изменений и вливаний капитала.

Глобал Макро (Global Macro) — метод хеджирования, предполагающий получение прибыли от крупных макроэкономических и политических изменений в конкретных странах. В качестве базового актива используются облигации, процентные ставки и валютные пары (хеджирование валютных рисков).

Фонды в России

Ахиллесова пята российского рынка — его молодость. Существование инвестиционных фондов на законодательном уровне было закреплено в 2008 году «Положением об инвестиционных фондах». Хедж фонды России признаны отдельной категорией ПИФов.

Открыть хедж фонд в нашей стране проблематично из-за сложных правил регистрации — по данным сайта investfunds.ru официально зарегистрировано всего 24 организации.

Для российских структур характерны черты, присущие молодому, неразвитому рынку:

Среди российских организаций можно выделить следующие:

Помимо «чистых» хедж фондов в России можно выделить их ближайшие аналоги по своей экономической сущности: доверительные управляющие и общие фонды банковского управления (ОФБУ).

В роли УК ОФБУ выступает банк, лицензию выдает ЦБ РФ. Имущество ОФБУ полностью обособлено от имущества банка. Подобная организация деятельности дает ряд преимуществ:

Процедура участия: инвестор вкладывает средства в обмен на сертификат долевого участия, не являющийся ценной бумагой, но дающий право на часть имущества. В отличие от ценных долевых бумаг (акций), сертификат не торгуется на рынке, но может быть завещан или просто переоформлен на третье лицо (на основании заявления в банк).

Требования к банку:

Вместо заключения

Подводя предварительные итоги, обязательно акцентируем внимание на недостатках хедж фондов:

С другой стороны, хедж фонды надежны (крупный размер активов играет не последнюю роль) и являются, по сути, единственным разумным способом вложения средств в погоне за сверхдоходами. Анализ доходности и рекомендации по выбору фонда будут рассмотрены в статье инвестиции в хэдж фонды.